資産運用で利益よりも大事にしたいこと

これは「Funds Advent Calendar 2022」15日目の記事です。

皆さん、こんにちは!ファンズ株式会社の大川です。Advent Calendar 15日目の記事として、資産運用の話題について書いていきたいと思います。

簡単な自己紹介

滋賀出身。高校(奈良)→ 大学(東京)を経て、新卒で三菱UFJ銀行に入社。その後、別のFintechスタートアップで経験を積み、現在ファンズで事業開発を担当しています。

ファンズは、社債っぽい金融商品をオンラインで販売している資産運用系のスタートアップです(サービス名は"Funds")。2020年6月にファンズに入社してから2年間、Fundsを使って資金調達をして頂ける企業を開拓する営業サイドの業務をしていましたが、2022年6月からは証券会社や銀行との販売連携をメインとする業務に役割が変わりました。

楽天証券や三菱UFJ銀行との販売連携ではプロジェクトマネージャーを務めさせて頂き、多くの気づきがあったのでこちらの記事にまとめています。気になる方は是非ご一読ください。

さて、今回のnoteですが、書くネタに相当困りまして…

ここ2~3年海外に行きにくいというのもあって旅行は国内ばかりなんですが、そこで食べた美味しいものをひたすら紹介していくという内容も考えました。

「銀水」は朝ドラの舞台になった名店

こういう感じでまだまだあるんですが、食べ物の画像が散乱しているだけのnoteになりそうだったので方針転換…資産運用系スタートアップっぽい話題にしてみます。

資産運用では利益よりも心の安定を大事にしたい

最近だとNISAの制度改定が話題ですね。そんな中で「資産運用に興味があるけど、何から始めたらいいかわからない」「結局なにに投資したらいいの?」という人も多いかと思います。

さすがに「これさえ買えば100%儲かります」と言える話はないのですが、超ざっくりと、資産運用するときに何にどれくらい投資をするかのモデルケースをいくつかご紹介しながら、「考え方の例」をお示しできればと思います。

資産運用のモデルケース

現預金 100%

株式 100%

株式 60% + 債券 40%

心の安定ポートフォリオ

ここで1つご紹介したいグラフがあります。1802年に各資産に1ドルずつ投資をした場合、約200年後にどれだけ増えているかを表すものです。グラフ作成者は「永遠のブル(常に株式に対して買いのスタンス)」ことジェレミー・シーゲル教授ですね。

約200年間の実質リターン(年率)は以下の通りです。(注:"実質"という意味について:10%のリターンでもインフレ率が2%であれば"実質"リターンは8%)

株式(Stocks) 6.7%

債券(Bonds) 3.5%

金 ( Gold ) 0.6%

現金(Dollar)-1.4%

こちらを踏まえて、資産運用のモデルケースをそれぞれ見ていきましょう。

1.現預金 100%【最も安全に見えて最も危険】

Cash is trash.

米国で2020年に話題になった「現金はゴミ」発言。世界最大のヘッジファンドBridgewater Associatesの創業者Ray Dalio氏の言葉で、補足すると「現金や預金はインフレに負け続けるので、確実に損をする投資先」という意味です。先ほどのグラフでも現預金の例である "Dollar"(米ドル) は右肩下がりで価値が下落していますね。(もちろん生活資金として最低限の現預金を持つことは必要)

(出典: CNBC Television)

2.株式100%【長期投資ならコレ一択!ただし…】

株式には長期で持つほど安定的に値上がりが期待できるという特徴があります(株式の平均回帰性)。数年のスパンで見ると損をする可能性があるものの、長期(具体的には15年以上が目安)で投資をすると基本的には値上がりが期待できるというものです。一方、長期でコツコツと資産形成をする場合には以下のような注意点もあります。

右肩上がりで上昇が期待できる株式インデックスが望ましい(もちろん銘柄選定ができる人は個別株で勝負もアリです)

株式インデックスの中でも更に右肩上がりでの上昇が期待できるものが望ましい(個人的には "常に米国株100%" より "全世界株" 派)

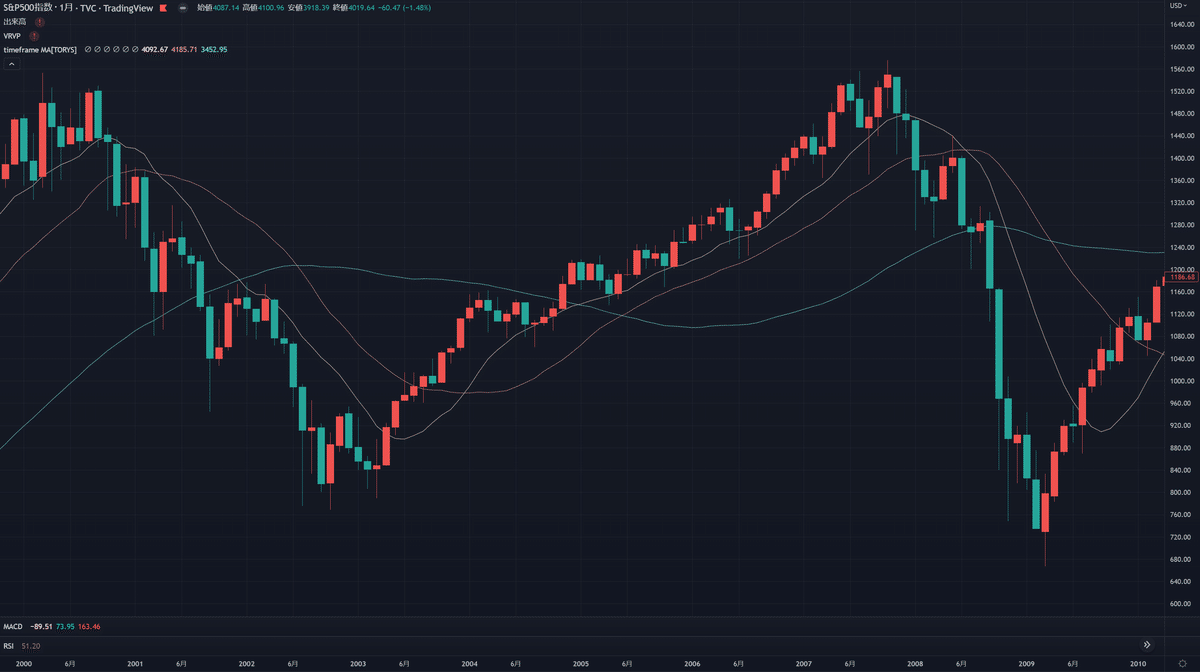

長期では右肩上がりの株式インデックスでも、期間によっては10年間まったく上がらない可能性もある(例:1970年代や2000年代の米国株)

(出典:TradingView)

(出典:TradingView)

最後の注意点3は気になる方も多いかもしれません…ということで次のポートフォリオを考えてみましょう。

3.株式 60% + 債券 40%【株式100%よりリスクを抑えてそこそこのリターンを狙いたい人向け】

こちらは「株式が10年間値上がりしなくても、株式と逆の値動きをする債券にも投資して株式の値下がりを緩和する」という考え方のポートフォリオ。株式と債券の比率をどうするかは趣味の世界ですが、最もポピュラーと言えるのが60/40と呼ばれるこの比率です。

赤=米国株60% + 米国債40%(2000年代でもプラスを維持)

(出典:PORTFOLIO VISUALIZER )

一方、ここで注目したいのは株式と債券の比率の問題ではなく、「そもそも株式と債券価格は "常に" 逆の動きをするのか」という点。結論としては、「逆の動きをする "ときがある" 」が正で、より正確には「低インフレ or デフレのときに株式と債券価格は逆方向に動き、高インフレのときに株式と債券価格は同じ方向に動く傾向がある」と言えます。

デフレ圧力が強まったリーマンショックの時期、株式は下落しても債券価格は上昇した

(出典:PORTFOLIO VISUALIZER )

インフレが顕在化した2021年後半以降、株式も債券も同じ方向に動いている

(出典:PORTFOLIO VISUALIZER )

(出典:BlackRock, 2023 Global Outlook)

となると、インフレが鎮静化したかどうか不透明な今、株式と債券だけでいいんだっけ?どちらも同じ方向に動くのでは?という疑問も…そこで考えたいのが次のポートフォリオ。

4.心の安定ポートフォリオ【とにかく一喜一憂したくない人向け】

世界最大のヘッジファンドBridgewater Associatesによると、経済には4つの天候(インフレ or デフレ、好景気 or 景気後退)があり、それぞれの天候でパフォーマンスが相対的に良くなる資産があります。具体的には、

まとめると以下の資産が各天候で比較的良好なパフォーマンスを発揮します。

好景気 ・・・株式、コモディティ、社債、新興国債

景気後退・・・債券、物価連動債

インフレ・・・物価連動債、コモディティ、新興国債

デフレ ・・・株式、債券

それではどのようにしてポートフォリオを組むかと言うと、

4つの天候がどの順番でいつ到来するかわからないので、いつどの天候が来ても良いように備える

具体的には、4つの天候に応じたポートフォリオを同量のリスクにして組み合わせることで、どの天候が来ても対応できる

これにて「全天候型ポートフォリオ」のできあがり!

…と、言いますと?

という皆さんの声が画面越しにも聞こえてきますが、安心してください。私もこれを調べているときに全く同じことを思いました。そんな私たちの反応を予想してか、上段で紹介したRay Dalio氏は、個人投資家でも実践できる例を挙げてくれています。※出典『世界のエリート投資家は何を考えているのか、何を見て動くのか』(三笠書房)。

(正確にはBridgewater Associatesが採用する "All Weather Portfolio" とは異なり簡略化されているため、"All Seasons Portfolio" と呼ばれる)

少し詳しく書くと、全天候型ポートフォリオの内容は

・株式 = 30%

・債券(中期|7~10年満期)= 15%

・債券(長期|20~25年満期)= 40%

・金 = 7.5%

・コモディティ = 7.5%

となります。実際にBridgewater Associatesが採用する全天候型ポートフォリオは先物などの商品を複雑に組み合わせているため、あくまでも「個人投資家でも気軽に実現できるとしたら」という配分比率になります。

過去の成績を直近15年で見てみると(ネットのツールで遡れるのが2007年からで、わりと最近の比較のみになってしまいますが)

赤 = 株式60% + 債券40%

黄 = 全天候型ポートフォリオ(All Seasons Portfolio)

(出典:PORTFOLIO VISUALIZER )

やはり15年単位でみると株式100%一択になりますが、以下を加味すると全天候型ポートフォリオも魅力的に見えます。

そもそもリーマンショック以降の株式のパフォーマンスが歴史的に見ても比較的高い(異次元の金融緩和が世界的に行われた異質な時代で、ずっと続くわけではない)

下落相場に強く、例えばリーマンショックの2009年は株式100%だと▲37%下落した一方、全天候型ポートフォリオだと▲3%しか下落していない(人は自分が考えているほど損失への耐性が強くないので、ここは無視できないポイント)

以上のように、全天候型ポートフォリオは「とにかく値動きに一喜一憂したくない人」向けのポートフォリオと言えそうですね。

最後に、全天候型ポートフォリオを選んだ時に少し気になるのが、為替リスクです。株式、債券、金、コモディティどれをとってもドル建て商品の方がラインナップが豊富です。一方、日本に住んでいると「円建て商品も入れておきたい」という人もいるかと思います。

そんな中、債券は円建てで1%以上の利回り商品を探すのが至難の業です。日本国債ではそこまで利回りが出ないですし、社債だと最低投資単価が50万円や100万円だったりして気軽に小口から投資するには難しい場合もあります。

一方、Fundsだと(厳密には債券ではないですが)円建ての固定利回り型商品で主に年率1~2%台のリターンが期待できます。全天候型ポートフォリオでは55%が債券に割り当てられているので、(ここからは趣味の領域&年齢次第でリスク許容度も変わるところですが)例えば資産の10%や20%をFundsで運用するという考え方は合理的な気がします。

まとめ

・資産運用においては利益も大事だけど心の安定も大事

・Cashオンリーはいばらの道

・15年以上動かさないお金は株式一択

・いきなり株式100%が怖ければ全天候型ポートフォリオを検討

・あれ?円建て債券の代替としてFunds使えるくない?

以上、資産運用におけるポートフォリオの事例とともに、Fundsという商品性の立ち位置についても個人的な意見として考察してみました。

読み返してみると、食べ物ではなくグラフや表が散乱しているだけのnoteになってしまった感は否めませんが、少しでも参考になれば幸いです。ただ、詳細の部分は割愛した部分も多々あり、「あー、ここもっと詳しく書きたいのに…」と泣く泣く削除した内容も…ということで、続きが気になる方は是非フォローいただけると嬉しいです。(Twitterでも情報発信中です)

2023年の相場見通しで「社債」を強気に見ているブラックロック。2022年は利上げで🇺🇸10年国債のリターンが▲23%と1788年独立直後の悪さで(10月末時点)、今は逆イールドも発生して景気後退入りのリスクが高まっているため、「2023年は債券投資の年」というムードになりつつある。 https://t.co/ZhJSzjyt4k

— Yujiro Okawa @Funds事業開発 (@yu_j_j) December 12, 2022

Advent Calendarもまだまだ続きますので、明日以降もお楽しみに!

最後に

Fundsでは「未来の不安に、まだない答えを。」というミッションのもと、金融領域で社会課題の解決に取り組んでいます。最近、採用情報特設ページもオープンしましたので、興味のある方は是非ご覧ください。

免責事項

本noteは情報提供を目的としており、特定の有価証券への投資を勧誘するものではありません。尚、情報の正当性、有効性、正確性について保証するものではありません。また、本noteで提供している情報は個人の見解です。

この記事が気に入ったらサポートをしてみませんか?