「ドル覇権」衰退の兆しと「ドル高」で "輸出" される「インフレ」。

10月総合購買担当者指数(PMI)速報値 47.3 前月49.5

新規受注 49.0 前月 50.9 - 2020年春(コロナ危機時)以来の低水準

製造業PMI 49.9 前月 52.0 - 2020年半ば以来の低水準

サービス業PMI 46.6 前月 49.3 - 2020年5月以降で2番目の低水準

「不況時の株高」

この相場格言は本来 "景気回復時の「金利上昇」で崩れる株価の反動" を指したもので、昨日(10/24)@50割れのPMIで反発したNYダウが典型的。S&Pの「イールドスプレッド」も@▼2%を上回って「買いサイン」も点灯していたが、明らかに「金利」を気にしている。

だが現状は「不況時の株高」とはちょっと違う。筆者は「1998年」を境にマーケットが「変質」したと考えているが(その点は後述する) 世界は「過剰流動性」中毒。ー 「テーパリング」(薬抜き)は並大抵ではない。|損切丸|note の様相を呈している。

「1998年以前」:

筆者のような「新人類世代」(1960年代生まれ)がずっと見てきたのが「アメリカ中心の世界」。全てが「ドル」によって統べられてきた。

まさに「ドル覇権」だが、そのやり方はこう ↓

①移民を広く受け入れ国内需要のベースを拡大

②財政出動で景気を拡大させ、海外で安く作らせた商品を「ドル」で購入

③「ドル」を受け取った輸出国が自国通貨に換え「通貨高」に

④アメリカへの輸出を維持するための「自国通貨売りドル買い介入」

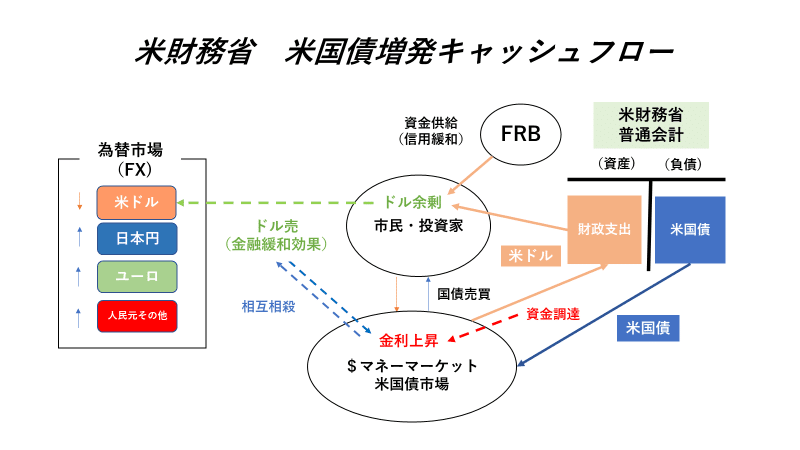

⑤増大した「ドル外貨準備」を米国債で運用

⑥増発された米国債を輸出国に購入させ金利の安定を図る

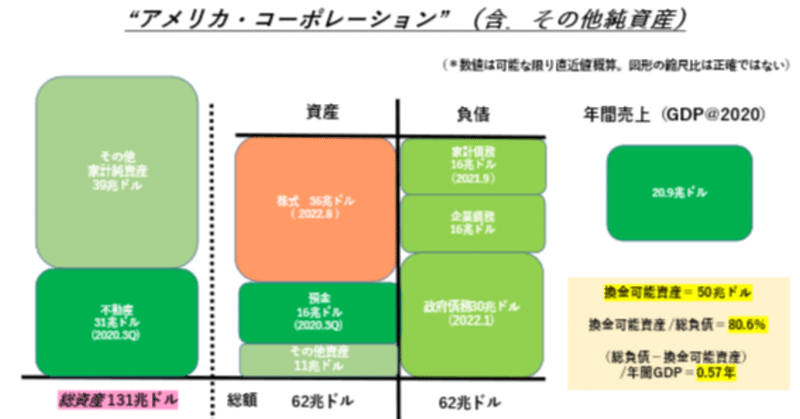

これは日本も中国も通ってきた道のりで、膨らんだ「ドル外貨準備」は実に13兆ドル(除.2022年の「ドル売り介入」実施分▼1兆ドル)。貿易決済の殆どが「ドル建」なのでアメリカは「ドル安」を気にする必要が無い。

増発される米国債も「外貨準備」という大きな受け皿があり、暴落=「金利」急騰の懸念も低い。ソ連の崩壊で冷戦に勝利した 「パクス・アメリカーナ」(Pax Americana、アメリカによる平和)である。

この時代、「ドル外貨準備」を抱えたほとんどの国が「ドル安」で苦しむことになるが、その代表例が日本の「円高不況」だ。まさに「アメリカ一強」状態で誰も文句が言えなかったが、それでも「平和の配当」を受け取れる内は皆我慢をしてきたが、これが「1998年」を境に変質し始める。

1998年 大手ヘッジファンドLTCM破綻-FRBと欧米銀行により救済

2001年 「9・11」

2008年 「リーマンショック」

2016年 「アメリカ・ファースト」トランプ大統領登場

2020年3月 「コロナ危機」

LTCM破綻にピンとこない方が多いかもしれないが、仕事上深く関わった「損切丸」は今でもこれが「リーマンショック」の誘因になったと確信している。「金儲け偏重主義」の投資銀行業界は本来「1998年」で方針転換を図るべきだったが、中途半端な救済が「モラルハザード」を助長し、更に破滅的な「リーマンショック」に向かった。

この時点でアメリカの主導した「マーケット資本主義」は限界に達していたが、無理に「配当」を続けようとして「過剰流動性」を発動。「配当」から漏れた勢力が起こしたのが「9・11」であり、「一強」アメリカが崩れた瞬間だった。

それでも「過剰流動性」による "風船" はどんどん膨らみ、2008年リーマンショックでついに破裂。もはや ”中毒" に陥っていたアメリカはそれでも同じ "薬" を投与し続けたが、他国に「配当」を配る余力は尽きた。

その間隙を突いて台頭したのが中国であり、アメリカではトランプ大統領が登場。ここから他国には「配当」どころか「ツケ」を回すようになる。

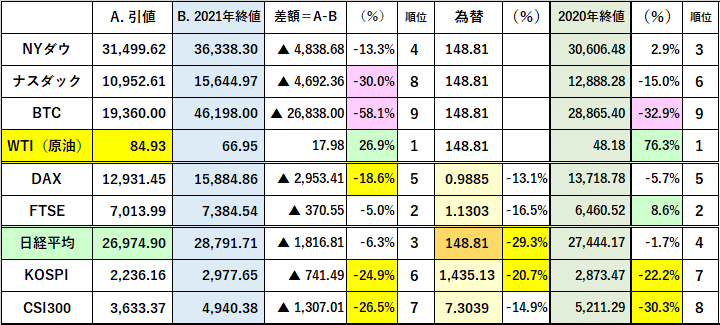

2020年「コロナ危機」で「米中分断」は決定的となり、世界は「新時代」に向けて歩み出す。ここでも ”伝家の宝刀” 「過剰流動性」が抜かれ、株価を中心に驚異的な回復を見せるが、同時に 「アメリカ・ファースト」の限界。- 「年老いる世界」はどこへ向かうのか。|損切丸|note が露呈。「悪性インフレ」が「ドル高」を通して世界中に "輸出" され始めた。

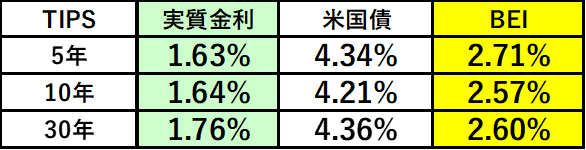

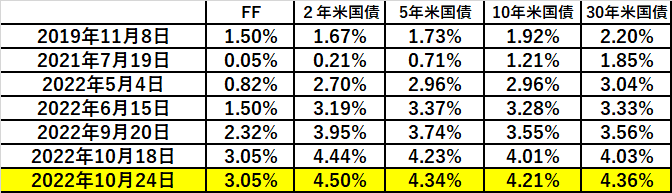

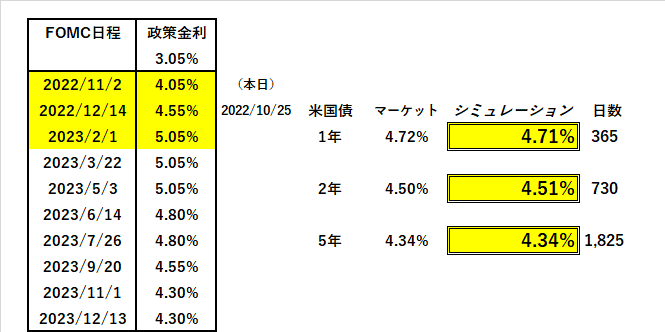

最近の米国債市場で、実は物価連動債(TIPS)に顕著な変化が見られる。特筆すべきは、ずっと@2.2%台で安定していた30年BEI(予想物価上昇率)が@2.6%台に急騰していること。

FRBによる「利上げ」は2023年初に@5%に達しようとしているが、それでも「インフレ」は容易には収まらない事を示唆している。ずっと「逆イールド」だったはずが、気が付けば30年米国債の名目金利は既に5年超え。これはかなり大きな変化だ。

つまりアメリカは「過剰流動性」という "強壮剤" を打ち過ぎて解熱剤=「利上げ」も効かなくなり、熱=物価が下がらなくなってきた。これは*「ドル」の衰え=価値下落を意味し、その対価として「金利」が上昇している。もっとも30年 "寝た切り" の日本よりマシかもしれないが。

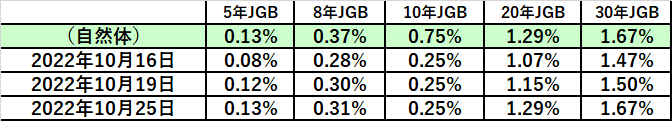

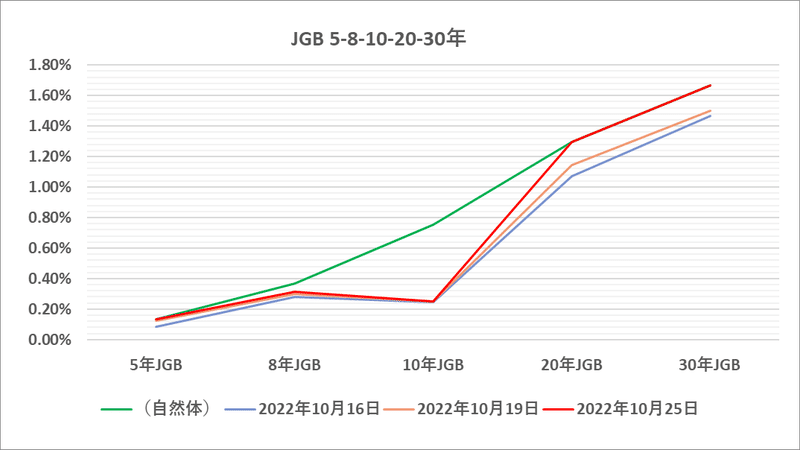

*同様に価値の落ちてきた「円」は「金利」の上昇を抑える代わりとして「円安」が起きている。非常にシンプルな理屈。例えば10年国債を「国債無制限買取オペ」で▼0.5%抑え込めば、そのエネルギーは10年×▼0.5%=▼5%。FXが5年先の通貨価値を織り込んでいるとすれば▼5%×5年=▼25%の減価になる。「AIプログラム」にはもっと多くのデータが取り込まれているが、「金利」とFXの連関性についてはおおよそこんな理屈。年初来の▼30%の「円安」はまずまず妥当なのかもしれない。

これまでさんざん苦しめられてきた「ドル外貨準備」保有国が「ドル高」で利益が出るのは画期的でもあり、まさに 開けてしまった「パンドラの箱」Ⅱ。- 今度は「中国のドル売り介入」とTIPS(物価連動債)か。|損切丸|note。「ドル安」を基軸とした「ドル覇権」は終わりに近付いているとも言え、今後アメリカは "恩恵" が受けられなくなる。そうなると 「ドル」が売られる時。|損切丸|note がいずれ来るはずだ。

さはさりとてアメリカの後を継ぐはずの中国は ハンセン指数と人民元急落が告げる事。- マーケットからの ”メッセージ” 。 |損切丸|note の状況を見ると「パクス・チャイナ」になるとはとても思えない。当然日本もヨーロッパもそんな余力は無く、伸び盛りの「インド」や東南アジア諸国でもとても受けきれない。「年老いる世界」は「お金」の陳腐化=「インフレ」と共に混沌とし、なかなか難しい「新時代」を迎える。

この記事が気に入ったらサポートをしてみませんか?