ちょっとしたマーケットの変化。@1/15

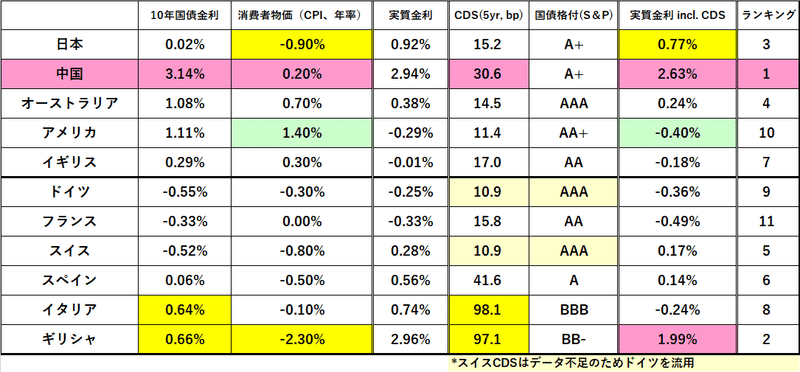

1.イタリアとギリシャの「信用力」が一時逆転

経済規模などで EU内の ”序列” がイタリア > ギリシャと信じられてきたことから国債の利回りやCDSプレミアムはギリシャ > イタリアで推移してきたが、1/14時点 ↓ で5年CDSがイタリア@98.1 > ギリシャ@97.1に逆転。

国債利回りは何度かイタリア > ギリシャの逆転現象が起きてはいたが、CPI値が全く違うのでさほど不思議ではなかった。だがCDSの逆転は初めて見る。まあそれだけ国家の「デフォルトリスク」が減退していることの証。イタリアの政治的混乱も影響しているようだが、あとはパンデミック状況の違いぐらいだろうか。

2.アメリカ、中国のCPIが上昇 → 「実質金利」は低下、「期待インフレ」は上昇

最新のCPI:

アメリカ(年率) 11月@+1.20% → 12月@+1.40% (変化)+0.20%

中国 (同) @▼0.50% → @+0.20% (変化)+0.70%

それぞれ「実質金利」が▼0.20%、▼0.70%低下。元々高い中国はさておき、アメリカの「実質金利」低下は今後の更なる①国債等の名目金利上昇、and/or ②ドル売りを是認する材料になる。

e.g. ギリシャ@▼2.10% → @▼2.30%(変化)▼0.20% はちょっと驚き。物価が突出して下落傾向にあるのは余程経済状況が悪いのだろう。

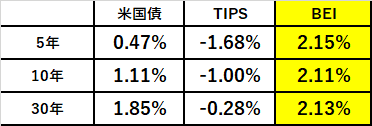

1つ見逃してはいけないのは「期待インフレ」の上昇。米国債も名目金利だけ追っているとあまり金利が上がっていないように勘違いしがちだが、BEI ↓ を見るとちょっと様相が違うことがわかる。

こういう時物価連動債(TIPS)は役に立つ。バイデン新政権の財政支出の影響をより正しく反映していると言えるだろう。米国債の名目金利は「日本人」が買っているから上昇が抑えられている( ↓ 3.)のかもしれないが、*「期待インフレ」は着実に上昇。これは「ドル安」要因である。

*今日(1/15)中国人民銀行は、5,405億元の満期を迎える1年物MLF(中期貸出制度)を大方の予想に反して5,000億元に減額。約▼8兆円の「資金吸収」だ。このところ金利低下の目立った中国国債だが、やはり「インフレ」の方が気になるのかもしれない。米国債についてはゴールドマンが10年の金利予想を@1.30% → @1.50%に引き上げている。従前からの「損切丸」予想に大分近くなってきた。

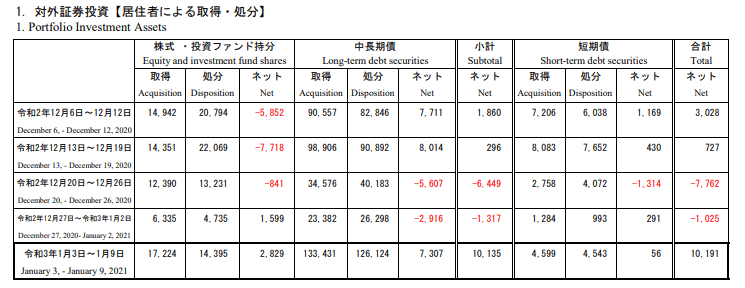

3.「対外証券投資」1/3~1/9、「日本人」が+10.1兆円買い越し

今や「対外証券投資」の主役は「個人」であるのは明らか(1/13「対外証券投資」研究。↓ ご参照)。1月1週に株式・投資ファンド+2,800億円+中長期債+7,300億円=計10.1兆円も買い越し。これでドル円が売られずに粘っていることに合点がいく。

米国債金利はもっと一直線に上昇してもおかしくない局面だが、意外に値持ちしているのはこのせいかもしれない。同様の動きは昨年12月にも見られた。「日本人」恐るべし。

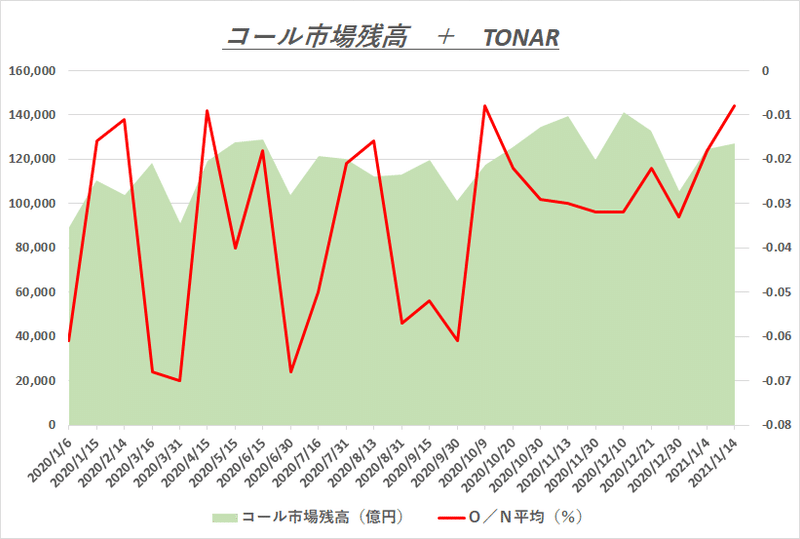

4.「無担保コールO/N」(通称TONAR)が直近最高値@0.008に並ぶ

2020.10.9に付けた@0.008%に1/14の TONAR が並んだ。 3.↑ で国内から国外へ▼10.1兆円資金が動いた影響も若干あるかもしれない。TONAR がゼロからプラス金利に移行してくるようだと面白くなる。

ちなみに全くの私事で恐縮だが、うちの娘は明日(1/16)明後日(1/17)と「共通テスト」。テスト形式が変わるだけでも大変なのに、英語の外部検定採用や記述式問題を巡る混乱や「緊急事態宣言」で休校、オンライン授業と波乱続き。極めつけは2回目の「緊急事態」下の試験だ。ある意味マーケットなんかより大変だったかもしれない(苦笑)。頑張れ。

この記事が気に入ったらサポートをしてみませんか?