【$MSFT】今、マイクロソフトに見出す投資妙味─GAFAMの比較によるローリスクハイリターン戦術─

2回目の銘柄分析は、

お馴染みのマイクロソフトです。

なぜ取り上げるのか?というと、

ローリスクハイリターンという、

妙味のある投資ができそうなタイミングかも?

と感じたからです。

具体的には、

✓株価に織り込まれた期待を大きく上回る決算を出した。

→大きなリターンが見込める。

✓企業価値が下落しにくい体制が整っている。

→リスクは小さいと見積もられる。

=ローリスクハイリターン戦術が成立する可能性。

というロジックです。

このロジックを説明すべく、

✓なぜ、期待値が下がった?

✓良い決算はどんな感じだった?

✓なぜ、リスクは小さいと見積もった?

✓どんなリターンが見込めそうか?

✓どんな買い戦略が考えられるか?

という流れで話を進めようと思います。

0. はじめに

免責事項

本noteは、投資判断においてあくまで参考となり得る情報提供のみを目的とし、作成しました。

投資の最終決定は、投資家ご自身の判断と責任の元で行ってください。

本資料に基づき損害を被ったとしても、当方及び情報発信元は、一切その責任を負いません。

各種引用物の著作権は、引用元の著者に帰属します。

本noteおよびnote内の文章は、著作権によって保護されており、

無断転用、複製、または販売等の転用行為は禁止です。

本分析記事は、最後まで無料でお読みいただけます。

価値を感じていただけましたら、

ぜひ投げ銭やnote購入していただけると幸いです。

応援の声が大きければ、今後も継続して同様の分析noteを作成し、公開します。

では本編。

1. 市場を失望させたマイクロソフト

まず、マイクロソフトは長期的に株価が大きく上昇した銘柄です。

コロナ後も大きく値を伸ばしましたが、2020年7月末、10月末の決算が弱気で、成長減速が懸念されました。

まずは、この失望理由となった決算を簡単にレビューします。

20FY Q4決算(2020.07)

コンセンサス予想はビートしました。

マイクロソフト決算

— 米国株 決算マン (@KessanMan) July 22, 2020

Microsoft (NASDAQ:MSFT) Q4'20

EPS $1.46 予想+$0.09

売上 $38.03B (+12.8% Y/Y) 予想+$1.53B

Azure売上 +47% (CCで +50%増収)

株価は時間外で-2.7%https://t.co/xEARMKHC5d pic.twitter.com/wZZlpNu1Nf

マイクロソフトの高収益の原動力であるAzureの売り上げ成長が50%を下回りました。

決算後、時間外取引で株価は下落。

さらに次期ガイダンスが弱気でした。

マイクロソフトのガイダンスは悪かったです。売りですね。 #Peing #質問箱 https://t.co/mQVhie7EQd

— じっちゃま (@hirosetakao) August 2, 2020

そんなわけで、売り上げ〇、EPS〇、ガイダンス×でした。

決算主義に従うと売り判断となる決算でした。

21FY Q1決算(2020.10)

やはりコンセンサス予想はビートしました。

しかしAzureの成長はコンセンサス予想の50%を2ポイント下回りました。

🧑💻 $MSFT Microsoft FY21 Q1

— ユーエスさん🇺🇸米国株投資🍺🥃🍷🍶 (@us_stock_invest) October 28, 2020

⭕️EPS:$1.82🆚$1.54(予想)

⭕️売上高:$37.2B🆚$35.7B

▶️売上高成長 +12%

❌Azure:+48%🆚+50%

Productivity and Business Processes:$12.32B(+11%)

Intelligent Cloud:$12.99B(+20%)

More Personal Computing:$11.85B(+6%)

▶️Q2ガイダンス

❌売上高:$39.5〜40.4B🆚40.4B pic.twitter.com/phqZPQYIbq

ガイダンスも引き続き弱いものでした。

また、当時はコロナ特需により、PC関連が大きく売れました。

つまり好決算は、これを含んだ結果であり、

クラウドの成長減速して、特需も終わったらどうなるの?

という不確実性が嫌忌されました。

#4 $MSFT

— やす 🇺🇸 ベンチャーキャピタル (@YasLovesTech) November 1, 2020

今回の決算だけでいえば売上も+12%で無事通過というイメージ。メインの3事業はビジネス、クラウド、OS

ビジネス、クラウドの減速をOSの特需でカバーしてきたが、Q4は反動でかなり落ちると発表されてる

クラウドは堅調だが、ビジネスが戻っておらずQ4のガイダンスが過去2年で最低レベル

すなわち、売り上げ〇?、EPS〇?、ガイダンス×でした。

決算主義に従うと売り判断となる決算でしたし、成長減速に対する不安が広がりました。

ゆえに長期ではグングン伸びたマイクロソフトですが、7月以降、株価は失速し横ばいです。。

市場からの期待値が下がり、

株価は横ばい状態となったマイクロソフト。

しかし先日、市場の予想を大きく上回る

とても良い決算を発表したのです。

21FY Q2決算(2021.01)

マイクロソフト $MSFT 2Q決算

— グリーディー (@techwatcher_) January 27, 2021

売上高:43,076M(+17% YoY)← 過去最高

営業益:17,897M(+28%)← 過去最高

OPマージン:41% ← 高い

FCFマージン:18%

配当+自己株買:10,765M ← 高還元

・かなり強い決算

・ナデラCEO「DXの第二波が幕開け」

・Azure、Xbox等が成長を牽引

・製品別売上高 ↓ pic.twitter.com/9ZU2faN42P

グリーディーさんのツイートと、図がとてもわかりやすいです。

売上と営業益は新記録。前年比の伸び幅も大きい。

Azure成長も+50%に加速。

OPマージン(営業利益率)が41%と大変高い。

配当と自社株買いによる積極的な株主還元の姿勢。

大変すばらしい決算で、市場予想を大きくビートしました。

ビート具合をもっと視覚的に示します。

サプライズ率を計算しました。

EPSは+25%ほど、

売上は+8%ほどサプライズです。

株価は将来への期待を織り込むといわれています。

それゆえに、株価が大きく動くときというのは、

✓市場予想を大きくビートしたとき

→株価は上昇

✓市場予想を大きく下回ったとき

→株価は下落

と言われています。

今回は大きくビートしたので、株価が大きく上昇し、高いリターンを得られる予兆といえます。

ちなみにガイダンスも良かったです。

(コンセンサス予想$12.9Bに対し、ガイダンス$13.35-13.6)

Microsoft guides for upside FQ3 revenue

On the fiscal Q2 earnings call, Microsoft (NASDAQ:MSFT) provides current quarter guidance.

Expected Q3 revenue breakdown: Productivity and Business Processes, $13.35-13.6 (consensus: $12.9B; F/X impact: positive 3 pts)

https://seekingalpha.com/news/3654709-microsoft-guides-for-upside-fq3-revenue

加えて、次に述べるようにマイクロソフトは下落耐性がGAFAM内でも特に優れると考えられるため、

もし見込み違いだったとしても、株価が下落するリスクは比較的小さいのでは?

と考えました。

すなわち、ローリスクハイリターンを狙いに行けそうです。

2. なぜマイクロソフトに注目?─5つの強み─

再起を思わせる好決算を発表したからです。

そして、もともとGAFAM内でも強みを多数有するからです。

ショートサマリー

✓株価に織り込まれた期待を大きく上回る決算を出した。

→大きなリターンが見込める。

✓企業価値が下落しにくい体制が整っている。

→リスクは小さいと見積もられる。

=ローリスクハイリターン戦術が成立する可能性。

私なりに強みをまとめ、下記5つとして示します。

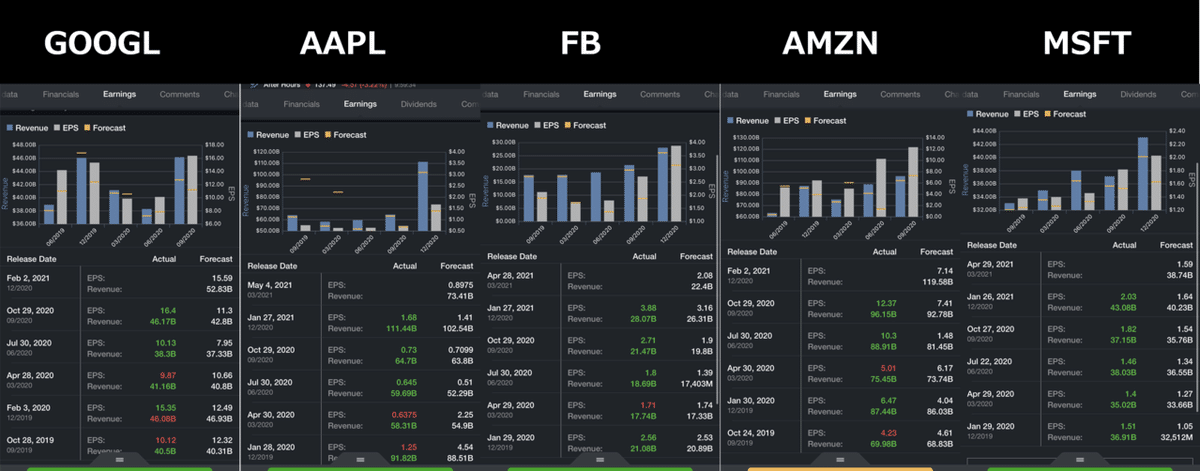

強み①GAFAMで唯一、好決算連発

GAFAMの、直近5つの四半期決算を示します。

左から順に、

Google。ちょくちょく決算を外します。

アップル。直近3期は良いですが、その前は外しています。

フェイスブック。コロナ影響時に外しましたが、他はクリア。

Amazon。EPSを2度外しています。

マイクロソフト。オールクリア。

もっと遡って、マイクロソフトの決算の歴史を見てみましょう。

なんと、2017年3月まで遡らないと、決算ミスがありませんね。

過去15回の四半期決算にわたって、コンセンサス予想と同等またはビートする決算を繰り返しています。

なので、長期的には大きく株価が上昇してきたわけです。

強み②:最も優れた営業利益率と収益体質

GAFAMの中で、最も利益を生み出しているのがマイクロソフトです。

FAMGAのコスト構造を横並びで比較してみました!

— Strainer (@strainerjp) July 11, 2020

【営業利益率】

Microsoft:37%

FB:33%

Apple:22%

Google:19%

Amazon:5%

【原価率】

FB:20%

Microsoft:31%

Google:46%

Amazon:59%

Apple:62%

【R&D】

Apple:8%

Amazon:12%(※技術コンテンツ費)

Microsoft:14%

Google:17%

FB:23% pic.twitter.com/QuZJirFzg8

上記tweetでは37%でしたが、直近決算では41%でした。

GAFAMの中でもアップルとマイクロソフトは、

どちらも製造業の側面を持ちますが、

原価率ではマイクロソフトが圧倒的に優位です。

(他のGAFAMと比較しても低め、広告業のFacebook並)

これは、マイクロソフトが単にPCなどのデバイス本体で利益を生み出しているわけでなく、ソフトウェアやクラウド事業といった高収益事業を拡大させていることに起因します。

そうですね!

— Strainer (@strainerjp) July 17, 2020

ビジネスツール(Officeなど)やクラウド事業が大半を占めています。個人向けの中にWindowsのライセンス販売などが含まれるので、実のところほとんどソフトウェアとなっています。https://t.co/NwWUtIqVQ8 pic.twitter.com/hCjA2qFPWt

米国株の新星が多く組み込まれたGAFAMに、比較的古い企業ながら加わっているのは、このクラウドへの移行による高収益・成長化が効いたからでしょう。

マイクロソフト(MSFT)もクラウドへの移行が上手く行っている会社です。 pic.twitter.com/2AoTqkTmYH

— じっちゃま (@hirosetakao) November 1, 2020

このようにクラウド事業の好調さが収益を向上させ、現在の地位にのし上がった背景があるため、前回と前々回決算のように、Azureの成長鈍化は嫌忌されます。

事業が伸び、顧客が増えれば、当然前年比成長率は維持が難しくなります。

新規顧客の開拓余地が減っていきますから。

ゆえにここはリスク要因の側面も併せ持ちます。

強み③:最も多様な収益源

マイクロソフトは、他のGAFAM銘柄と比べて、多様な収益源を有します。

下記記事から上図を引用しました。

(下記記事見てもらえれば、わかりやすいと思います。)

検索エンジン、PCのOS、クラウド、PCデバイス本体、ゲーム機、と幅広いです。

それぞれが力強いプラットフォームであり、どれかの事業環境が悪化しても、他の事業にカバーの余地があります。

一方で、それだけ多くのビジネスを抱えているという事で、管理や成長維持が大変なことが予想されますので、リスク要因とも言えます。

とはいえ、それを成し遂げたからこそ今のマイクロソフトが存在するのであり、強みとしてカウントしました。

強み④:高いフリーキャッシュフロー成長率

Seeking alphaで過去に、 【AppleとMicrosoft、買うならどっち?】という趣旨の記事がありました。

Microsoft Vs. Apple: One Is A Better Investment

https://seekingalpha.com/article/4342765-microsoft-vs-apple-one-is-better-investment

そこで述べられたマイクロソフトの優位性は、

・高い利益率(強み②で解説)

・高い配当利回り

(バンガード米国増配株式ETF:VIGの組み入れ率1位)

・高いフリーキャッシュフロー(FCF)成長率

・法人顧客が多い。

企業の運営に不可欠なソフト網展開による、

アフターコロナの安定性期待

でした。

下記に示すように、FCFは順調に増えています。

特にここ2年のFCF成長率は18%強で、高い水準にあります。

引用:https://www.macrotrends.net/stocks/charts/MSFT/microsoft/free-cash-flow

補足

フリー・キャッシュフロー(FCF)=営業キャッシュフロー+投資キャッシュフロー

強み⑤:成長、再加速の予兆

マイクロソフトの成長は極めて安定した右肩上がりです。

マイクロソフトの株価が長きにわたって上昇してきたのは、着実に売上高を伸ばすとともに、営業利益を積み上げてきたからでした。

以下に、マネックス証券の米国株スカウターからマイクロソフトの業績を引用します。

まずは年間業績。

あれ!矛盾があるぞ!

と思われた方がいたら鋭いですね。

そう、先に述べた下記文言です。

マイクロソフトの株価が長きにわたって上昇してきたのは、着実に売上高を伸ばすとともに、営業利益を積み上げてきたからでした。

2015年や2016年などは、上記文言に矛盾しています。

実際、株価も2015や2016は横ばいですね。

しかしその後、成長に転じるや否や、株価はグングン上がっていきました。

そんなわけで、成長鈍化懸念→成長再開or加速の展開は、大きな株価上昇をもたらす可能性があります。

3. 考えうる3つのリスク

当然、リスクもあります。

リスク①:上振れ決算?

次に、四半期毎の決算を見てみましょう。

例年、1Qや3Qはそんなに強くなく、Q2とQ4が強いように見えます。

そんなわけで、今回の決算は例年調子が良いQ2であり、通期では上振れの可能性も否定できません。

しかし、この例年の傾向はコンセンサス側も承知していることでしょうから、コンセンサス予想をビートしたことへの一定の評価はしてよく、

また、次期もコンセンサス予想をビートする見込みは高いとみてよいのではないでしょうか。

リスク②:決算ミス

マイクロソフトに見出す強みの一つは、

コンセンサス予想を連続ビートしてきた点にあります。

ゆえに、ひとたび決算を明確にミスしてしまうと、株価は低調になる恐れがあります。

直近では、既に2回ガイダンスを外しています。

すなわち今回は、業績回復による株価の上昇を狙う側面もあります。

ここから再起し、順調にコンセンサス予想をビートしてほしいです。

リスク③:Indexに劣後する直近のGAFAMの値動き

ここ1年間のGAFAMとQQQ(NASDAQ100連動ETF)の推移を示します。

マイクロソフトだけローソク足です。

市場平均をNASDAQ100とすれば、アップルとアマゾンは強かったものの、他3つは市場平均と同等か、それよりも下です。

これでは個別株投資の妙味がない状態といえましょう。

直近6か月にすると、もっと悲惨な現状が見えてきます。

アップル以外は、すべてQQQ(NASDAQ100)に劣ります。

何のための個別株投資かわからないですね。

これは、昨年の金融相場で大型株よりも中小株の人気が高まっていることに起因していると考えられます。

GAFAMへの入りタイミングとしては好機と思われますし、そのまま長期ホールドしても安眠できる優良銘柄と思いますが、

短期で大きく勝ちたい場合には機会損失になり得ます。

短期相場の波乗りや、投機が得意な方には、魅力に欠ける投資対象だと思います。

4. 個人的株価の見通し

最後に、個人的な株価見通しを示します。

①他GAFAMに学ぶ!サプライズ決算後の値動き

ここでは実際に、GAFAMがコンセンサス予想を大きくビートする良い決算を出した後の株価反応に学びを得てみることにします。

…とはいえ、GAFAMはコロナショック後に株価水準がかなり高くなりました。

高いPERが許容されている都合上、まだPERがそれほど膨らんでいなかった数年前のコンセンサスビートとは、訳が違うのが現状だと思います。

つまり直近のビートに対する値動きを見るのが適切に思います。

そこで、前四半期にGoogleがコンセンサス予想を大きくビートする良い決算を出しましたので、これをレビューしました。

まずは該当の決算を示します。

EPSは、+45%

売上は、+7.8%ビートしました。

その好決算後のチャートを示します。

オレンジがGoogle、白がQQQ、ローソク足がマイクロソフトです。

先の過去1年、6か月推移では、

GoogleはQQQよりもだいぶひどい値動きでした。

しかし好決算後のGoogleは、

しっかりとQQQを超えるパフォーマンスを出していることがわかります。

好決算を確認した直後に入ったとしても、

20~30%のリターンを享受できたわけです。

個人的には、GAFAMのように大きくて、株の流動性が高く、事業の成長も安定した銘柄で、20~30%の株価上昇が望めるというのならば、良い投資だと思うのですよね。

とはいえ、華々しい株価上昇を示す中小株が組み込まれたQQQのパフォーマンスも特筆すべき良さですから、おとなしくQQQを買うというのも良い手段だなあと、分析していると思いますね。

②現在の株価水準と目標株価の乖離

決算より、直近4四半期のEPS合計は $6.71 です。

ゆえに同社の株価は、

PER30:$201.3

PER35:$234.8

PER40:$268.4

となります。

執筆している時点では、$MSFT株はPER35前後で取引されています。

下記に示す過去のPER推移を見ると、

今の水準は過去平均よりやや高めですね。

しかし、コロナショックを境に、世界のマネー総量が増大しているため、

「過去平均より高い=割高」と考えるのは早計です。

そこでコロナ後水準で見てみると、最大でPER40ほどまで買われています。

マイクロソフトの先行きに対する期待が帰ってくれば、このぐらいの水準まで戻ってくるかもしれません。

ゆえに私は、プライスターゲットは目先$270ほどと結論付けます。

これは現在水準から+15%ほどです。

物足りなく感じるかもしれませんが、先のGoogleの例に乗っ取れば3か月程度でのパフォーマンス予想となります。

(実際、そう上手くいくことはそうそうないんですがね…きっと。)

③アナリスト予想

アナリストの目標株価レンジは$170-315で、

平均は$270です。

さきのPER40仮定と似た水準ですが、同じ予測手法で導き出されたターゲットとは思いません。

GAFAMにつけられるターゲットプライスを見て回ると、

おそらく、1~3年くらいかかるというのが保守的な見方ではないでしょうか。

もしそうだとして、昨年の中小アゲアゲ相場が続く場合には、$QQQ等にも劣後する可能性があるので注意が必要です。

5. 終わりに

あくまで私の所感を再掲しますが、今回検討してみた投資妙味というのは

✓株価に織り込まれた期待を大きく上回る決算を出した。

→大きなリターンが見込める。

✓企業価値が下落しにくい体制が整っている。

→リスクは小さいと見積もられる。

=ローリスクハイリターン戦術が成立する可能性。

ということであり、また、その前提は

GAFAMは時価総額が大きい

株の流動性が高い

事業の成長率が安定して高い

→暴落リスクは低め

という個人的な考えにあります。

GAFAMへの入りタイミングとしては好機と思われますし、

そのまま長期ホールドしても安眠できる優良銘柄と思いますが、

短期で大きく勝ちたい場合には機会損失になり得るので、

各々の投資理念に基づいて吟味するのが良いかと思う次第です。

以上となります。本noteはこれにて完結です。

以降の有料ゾーンは、今後のんびりと、内容を決めたら更新予定です。

よかったら過去記事もご覧ください。

ここから先は

¥ 100

この記事が気に入ったらサポートをしてみませんか?