米国視察レポ 金融危機後の米国資本市場を支えたRIAについて 事前学習編

ファイナンシャルプランナーの吉岡奈美です。

バンガード研修編で書ききれなかった 顧客中心主義のRIAについてまとめました。

2017年に始めて米国視察研修に参加するにあたって、事前学習としてFP仲間で読み合わせた沼田優子先生の論文を引用元としてまとめ、FP技能士会セミナーで発表したものをベースにアレンジしています。

少しマニアックな内容に感じるかもしれませんが「貯蓄から投資」へ 本当に意識を変えるためには知っておくべき内容だと思います。

<図表引用・転載元>

明治大学国際日本学部特任准教授 沼田優子氏

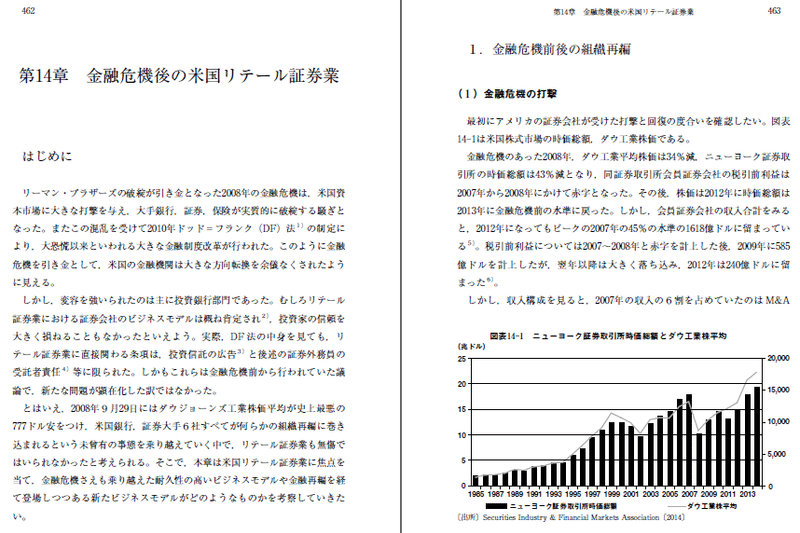

「金融危機後の米国リテール証券業」

出典:資本市場の変貌と証券ビジネス

証券経営研究会編

http://www.jsri.or.jp/publish/general/pdf/g23/14.pdf

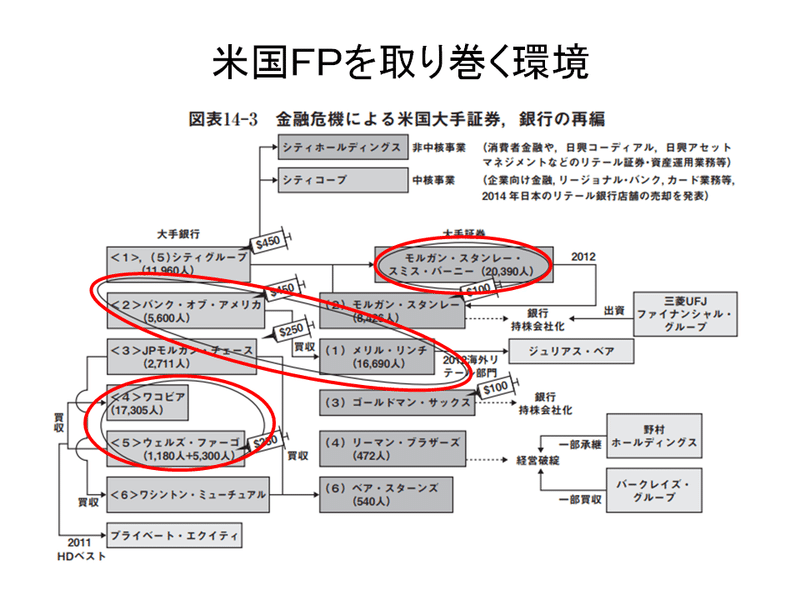

金融危機による

米国大手証券,銀行の再編

論文は、金融危機後に起こった大手金融機関再編の回復期にそれらを補完する業者やサービスが成長し、結果的に米国資本市場の厚みがさらに増したと言える。と結論付けています。

まずはこちらの図をご覧ください。

赤で囲っているところは、再編の結果2万人規模の証券営業担当者を抱える大手金融機関が誕生したことを示しています。そして、金融危機で痛手を負った投資銀行業務から、リテール営業へ軸足を移した組織再編が行われました。

主力営業チャネルの交代

では、大手証券は組織再編によって盤石な営業体制を築けたのかというと、そうではなくて、図にある通り大手証券からIFAを経て⇒ハイブリッドRIA⇒RIAといった形で独立系営業担当者の割合が増えています。

独立系営業担当者とは、金融機関に従業員として所属せずに組織に縛られない営業を行う営業担当者をいいます。ICとはいわゆるIFAで、証券外務員資格を持って販売手数料を受け取る営業担当者を表します。

そして、人数が増えて拡大しているRIA(Registered investment adviser)とは 、投資顧問の資格で証券アドバイスを提供し、預かり資産に応じた残高手数料(フィー)を得る、主に個人向け投資顧問業者や、FPが行う顧客との利害を一致させやすいとされているビジネスモデルのことです。

RIAが顧客へのアドバイスを実施する際には証券会社の注文執行システムを利用し、顧客の資産も証券会社がカストディアンとして預かる仕組みとなっています。

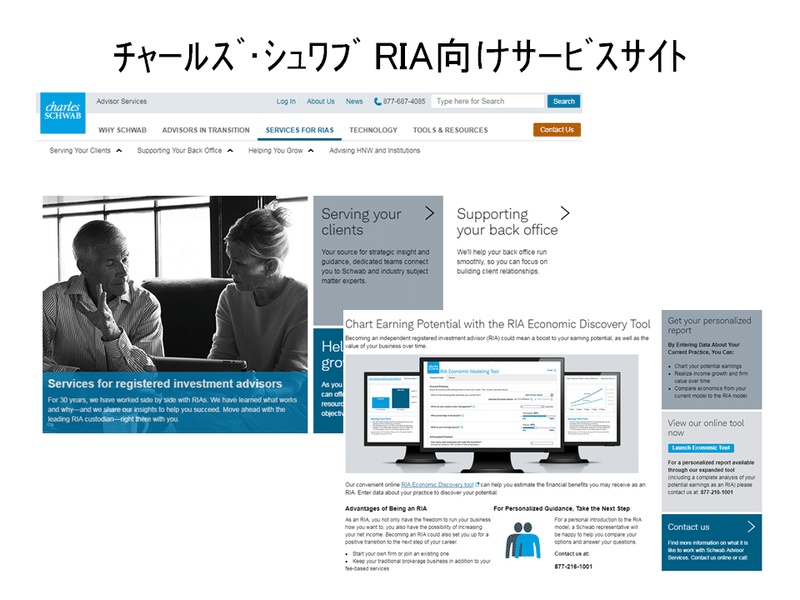

代表的なカストディアンとして、チャールズ・シュワブやフィデリティ,JPモルガンなどが挙げられます。

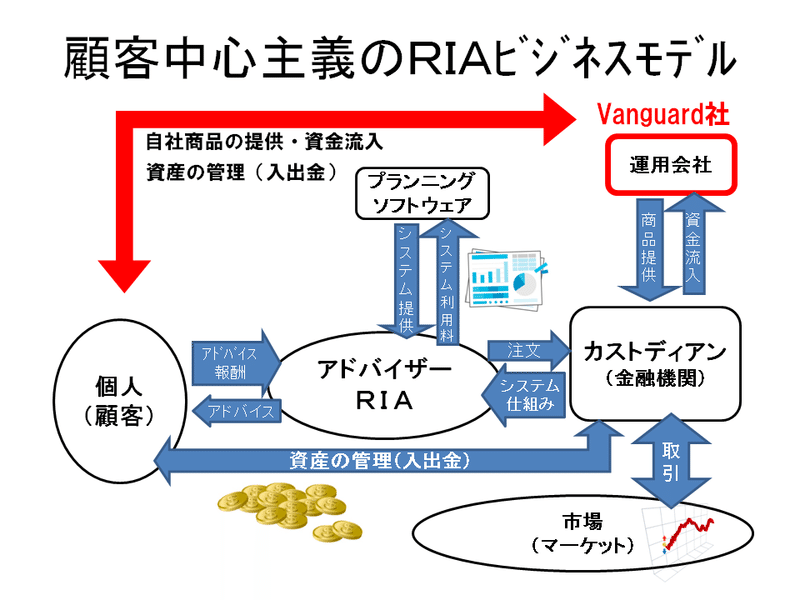

顧客中心主義のRIAビジネスモデル図解

顧客にアドバイスするアドバイザーとしてRIAがいて、顧客の資産はシュワブなどのカストディアンが預かっています。カストディアンが証券会社として取引をするので証券の売買手数料はRIAには入らず、カストディアンに入ります。

RIAはアドバイスの対価として預かり資産に応じたアドバイス報酬、フィーを受け取ります。ETFなど金融商品の売買指示は、RIAがカストディアンのシステムを通して行うので、顧客が発注することはありません。

つまり、顧客からみると資産の入出金をするのはカストディアンで、顧問契約に従ってフィーを払うのはRIAとなります。

また、RIAは顧客に対してプランニングソフトで立てたファイナンシャルプランに基づいて売買指示などのポートフォリオマネジメントまですべてを管理します。

運用会社はカストディアンのプラットフォームに対して商品提供を行ったり、こちらのnote ディメンショナルファンドのようにRIA向けの投資教育を提供したりします。

https://note.mu/nami_yoshioka/n/n5bf937646105

このようにRIAビジネスモデルは従来の販売手数料を得る形ではなく、顧客の資産残高に応じたフィーを受けとるので『顧客中心主義』と評されます。

セールス中心主義の販売員型ビジネスモデル図解

比較する為に、従来の販売手数料を得る形を図にするとこうなります。銀行、保険会社、証券会社の販売員が保険会社や運用会社から提供された金融商品を顧客に対して販売することで販売手数料(コミッション)を受け取ります。こちらの販売員型ビジネスモデルはいわゆる『セールス中心主義』と評されます。

金融危機後、自力で投資判断を行なう難しさを実感した個人投資家が、営業担当者からアドバイスを受けながらも自ら意思決定を行なう協同型のアドバイザーを求めたことも顧客中心主義であるRIAビジネスモデルの拡大につながったと論文に書かれています。

兼業ビジネスモデルのハイブリッドRIA

尚、ハイブリッドRIAとは、販売員モデルからRIAモデルへ完全に移行すると短期的に収益が低下してしまったり、RIAに移行することにより商品(保険関連等)の品揃えが狭まってしまうことを避けるためのIFAとRIAの兼業ビジネスモデルです。

カストディアン他による充実したRIA支援サービス

RIAビジネスに欠かせないカストディアンとして有名なチャールズシュワブは、1987年からRIA向けサービスを開始した先駆者だそうです。顧客管理システムやポートフォリオマネジメントシステムなどの総合プラットフォームの提供をしていて、書類管理システムなど日々のオペレーション業務の代行までするそうです。また、資金の貸付などの独立支援も行い、RIA向けの支援サービスを拡充しています。

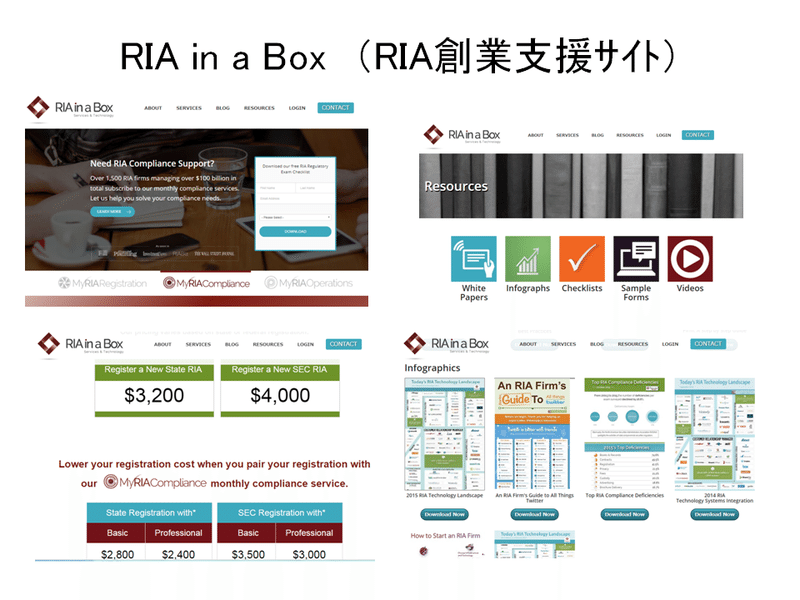

また、RIA in a BoxというRIA創業支援サイトもあります。預かり資産の規模によって州ごとに登録先が変わるため、州への登録は3200ドル、SECへの登録なら4000ドルと分かれています。(※2017年当時。現在は4000$と5000$) サイトからホワイトペーパーや、各種プランニングソフトなどもダウンロードできるようになっています。

こうしたRIA創業支援の仕組みが整っていることで、商品提供やコンプライアンス整備、ソフトウェアなど大手証券と変わらない環境を手にすることができるように整備されているのです。

バンガード社

パーソナルアドバイザーサービスの図解

RIAの仕組みをご理解いただけたところで、バンガード社の新しい取り組み、パーソナルアドバイザーサービスを図に当てはめてみましょう。

運用会社であるバンガード社が、直接 個人顧客に対して自社商品の提供を行い、自社への資金流入を受けた上で、その資産についてアドバイスと管理を行うようになった。ということになります。

顧客中心主義を体現する新しい形

RIAビジネスモデル

日本国内でRIAビジネスモデルを実現させるまでには、様々な法律改正などが必要なのでまだ時間がかかります。

その間にFPビジネス先進国であるアメリカで、バンガード社のような顧客目線にたった運用方針を全社員が、まさに一丸となって取り組んでいる大手運用会社が先陣を切って、AI化のさらに先にある提案手法である ”パーソナルアドバイザーサービス” を米国リテール証券業で広めてくれることは、きっと将来的に、私たちライフブックにとっての強力な追い風になると感じました。

なぜなら6つの分野を包括的にサポートするライフブックでは、必要に応じて証券商品のみでなく、例えば、保険商品や不動産、信託商品なども含めた資産管理を行うことができるので、より顧客のパーソナルデータに寄り添い、総合的にサポートできるという強みがあるからです。

まとめ

いかがでしたか?

こうした米国リテール業界の再編を経て、より顧客の側にたったビジネスモデルが広がりを見せていることも米国市場の史上最高値更新を後押ししている一因だと思いませんか。

販売会社や代理店の担当者を「いい人だから」と安易に信じてすべてお任せするのではなく、自分の目的に合わせたポートフォリオ(戦略)をたてて、その戦略をしっかり守り、継続的に、もちろん相場変動があった時にも寄り添ってくれる信頼できるパートナーを選んでください。

”ライフブック”は一人ひとりの将来の夢や目標に対して、お金の面の悩みをサポートし、その解決策をアドバイスする日本で唯一のサービスです。

2017年に訪問したRIA事務所もnoteします。

顧客ごとに4人1組のチームを組んで、サービスメインのファイナンシャルプランニングを行っている学ぶことの多い先進的な事務所でした。

どうぞお楽しみに。

この記事が気に入ったらサポートをしてみませんか?