『インデックス投資は勝者のゲーム』のまとめ(11章~15章)

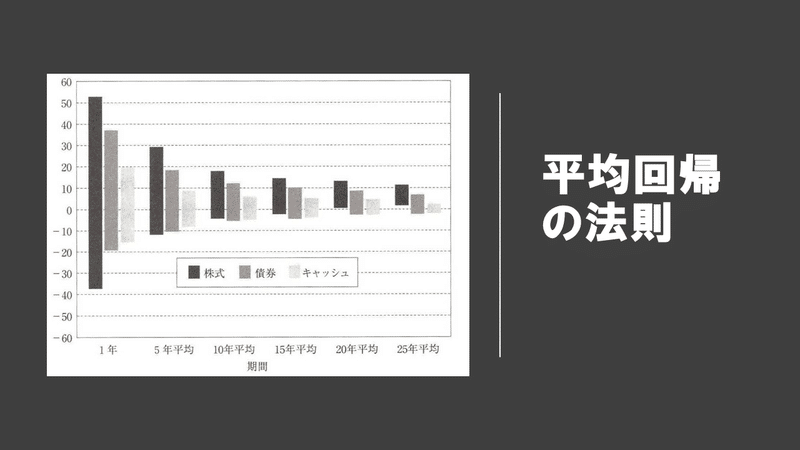

第11章 「平均回帰」

昨日の勝者は明日の敗者

優れたパフォーマンスを示したファンドでも、それはたまたまよかっただけで、いつか平均へと落ちていくものです。

過去のパフォーマンスの基づいて勝てるファンド探しは危険です。過去に大幅に上回る業績を上げたファンドも平均以下へと落ちる傾向にあります。

投資信託のリターンだけでなく人生のあらゆる場面でも見られる平均回帰(RTM)とは、上昇下降してもとどのつまり平均に落ち着いていくことです。

ノーベル経済学賞受賞者のダニエル・カーネマンも『ファスト&スロー』でこの疑問に答えています。

(※出典 Wikipedia、投資入門 Rakuten ブックス)

第12章 ファンドを選ぶためにアドバイスを求めるのか

転ばぬ先の杖

長期で勝ち続ける投資ファンドを見つけることは

枯草の中から針を探す様に難しいです。

では、プロのアドバイザーに頼って勝ち続ける投資ファンドを選ぶのはどうなのでしょうか?

結論はプロのアドバイザーには勝ち続ける投資ファンドを選ぶ能力はなく頼っている投資家の平均リターンが年2.9%に対し投資家の自己判断は6.6%との結果も出ています。

それはアドバイザーの能力は特段優れた者ではなくアドバイザーは市場のトレンドを追っているだけです。

そして結果的にアドバイザーに高い費用を払う事になります。ただ手数料の低いロボットアドバイザーが出てきたので助言の分野では大きな存在になるかもしれません。

(※出典 INVESTNAVI)

要は株式ブローカーを利用することは、投資家のリターンにマイナスの影響を与えていますがそれは投資家責任です。

第13章 簡潔さと倹約の王から利益を守る

株式市場に連動するコストの安いインデックスファンドを保有せよ

ここまでの学んだものは

■過去の長期的パフォーマンスで株式ファンドするのはよくない(10章)

■ファンドのリターンは平均回帰する(11章)

■アドバイスに頼るのは一時的にしか有効でない(12章)

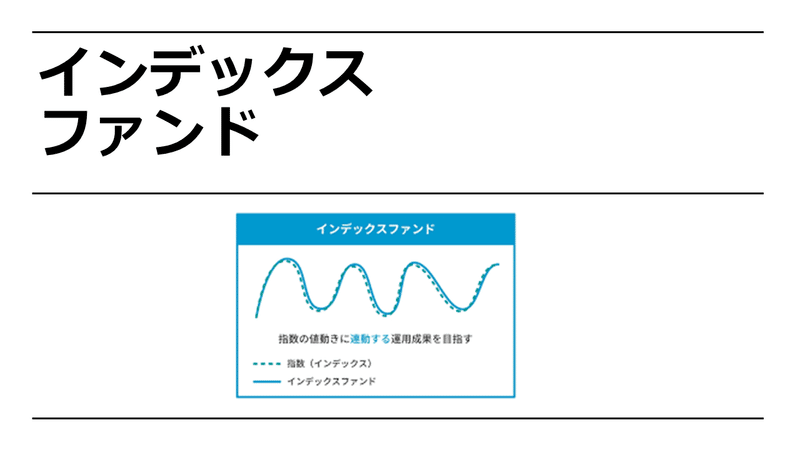

ただインデックスファンドは同じではありません。コストの高低はあります。これらは同じインデックス投資でも長期保有でそのコストの差は年々大きくなるのでコストの低いインデックスファンドを選択することが重要です。

アクティブ運用は、「賭け」であり、「敗者のゲーム」となります。その複雑さを避け簡潔さと倹約を求める「インデックス投資」が良い。

第14章 債券ファンド

ここでも簡単な計算という冷徹なルールが支配する。

投資家が債券市場で獲得するリターンを決める要素はそのときどきの金利です。株式が長期にわたり債券よりも高いリターンをもたらしています。

アクティブ運用の債券ファンドもベンチマークに負けるのは株式アクティブファンドと同じくコストの高さによるからです。

「コストが低い」「長期的な勝者を選ぶ」「簡潔と倹約」を備える債券インデックスファンドは、株式インデックス投資と同様の優れた投資です。

(※出典 SMBC日興証券HP)

第15章 ETF

トレーダーのおもちゃ?

ETF(株式指数連動型上場投資信託)は、売買ができる「インデックスファンド」の事で、伝統的なインデックスファンドの皮をかぶった新たなインデックスファンドです。インデックスファンドを売買することで、「トレードの道具」となり、短期的な投機となります。

(※出典 野村アセットマネジメント)

ETFは、トレードを行ってブローカーに売買手数料を払わない限りでは株式市場全体を保有するから良い投資です。しかし現状ほとんどのETFは、伝統的なインデックスファンドの特徴である買い持ち、分散、低コストから逸脱しています。

ETFは、伝統的なインデックスファンドをトレーダーのおもちゃに作り変えたものです。実績あるインデックス運用にとどめる事を勧めますがETFの全面否定ではありません。「頻繁な売買で余計な手数料を払わなければ良い」のです。

インデックスは

一にリターン追求、二にリターン追求、三にリターン追求、で一に保有、二に保有、三に保有

一旦、中休み(ここまでのまとめ)

アドバイザー等に使うコストの無駄を実例を挙げて説明し、過去のパフォーマンスだけを頼りにファンド買ってはいけない事も繰り返しています。

まさに厚切りジェイソンがその著書※の中で実践した様なことが1章~15章までいくつも書かれています。ジェイソンの本に書いてある事の根拠も併せて証明している様なものです。

(厚切りジェイソン著 ジェイソン流お金の増やし方)

そもそもこの「インデックス投資は勝者のゲーム」はまず表紙も開かなくても帯にどんと結論が書かれています。

『市場全体のポートフォリオを有するファンドを取得し、永遠に持ち続けること!』

そして本を開き読み進めるにつれ、理解すると言うよりも魂に伝わってくるように感じます。

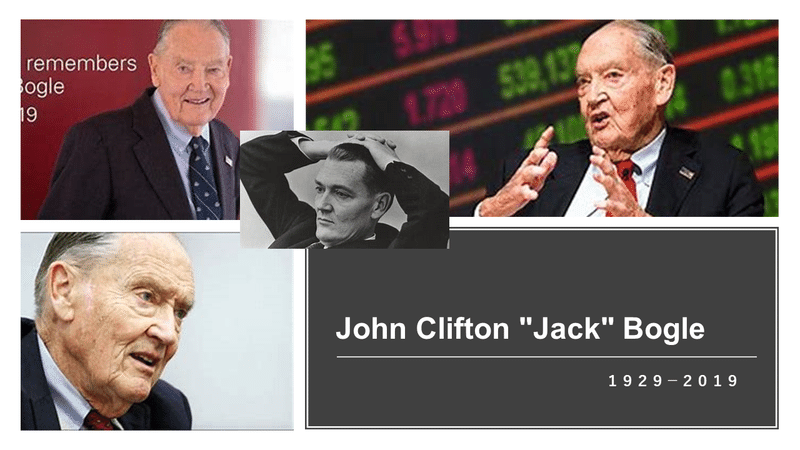

この想いを刷り込むように言葉や表現を変えながら繰り返えされています。決してスマートにまとまっていない文章からも作者ジョン・C・ボーグルの強く熱いインデックスファンドへの想いが伝わってきます。

ここでは要旨をまとめていますが、できれば(専門用語も多く読みにくい箇所もありますが)実際に手に取って読んでいただきジョン・C・ボーグルの熱いメッセージを受けとってみられるのもいいかがでしょう。

16章からはより強く訴えかけるメッセージが本の紙面からも伝わってきますのでここで一旦、中休みです。

2019年にその生涯を閉じたジョン・C・ボーグルはこんな風貌の方です。

彼が創業したバンガード・グループは(※1バンガードは、世界19カ所にある拠点を通じて、5.9兆米ドル(約638兆円!)の資産を市場で運用しています。(2019年10月31日現在))※因みに2021年の日本の国家予算が106兆円です。

※1 マネックス証券HP記載資料より

バンガードはなんと上場企業ではないので第三者株主が存在しません。つまりファンドの保有者がバンガードのファンドであり、バンガードのファンドに投資をする投資家がバンガードの保有者になる仕組みで運営し経営されています。

このあまり他に類を見ない会社の仕組みからファンドの利益は第三者株主等ではなく、バンガードのファンドに投資をする投資家に還元されることになっています。この本に書いてあることを具現化しています。

※前半の10章までと後半16章からです。併せてご覧ください。

このサポート費用は身元保証の基金にさせていただきます。身寄りのない方にとってあなたのサポートが確実な安心につながります。お心遣いありがとうございます。