税務UPDATE Vol.9:重加算税の実務③「隠蔽・仮装行為の主体」

1. はじめに

過去2回にわたって隠蔽・仮装行為に関する問題について取り上げてきましたが、今回は、隠蔽・仮装行為の主体、行為者の問題を取り上げます。

隠蔽・仮装行為の行為者は「納税者」であることが必要とされており(国税通則法第68条第1項)、「納税者」とは「国税を納める義務がある者」と定義されています(同法第2条第5号)。

そうすると、法人税の場合には、「納税者」は法人となりますが、例えば株式会社であれば、代表取締役を選任した場合には代表取締役が業務に関する一切の行為をする権限を有することになりますので、法人における「納税者」とは、法人の代表者としての代表取締役を指すことになります。しかし、実際上、法人の業務については、代表取締役自身が行うものは極めて限られており、社内規程等に従って権限を与えられた従業員が行ったり、税務申告であれば税理士が行ったりすることが多くあります。

では、従業員や税理士が隠蔽・仮装行為を行い、法人の代表取締役においては隠蔽・仮装の事実を全く知らないようなケースの場合には重加算税を賦課されることはないのでしょうか?

この点、最判平成18年4月20日民集60巻4号1611頁(以下「平成18年最判」といいます。)は、「納税者以外の者が隠ぺい仮装行為を行った場合であっても、それが納税者本人の行為と同視することができるときには、形式的にそれが納税者自身の行為でないというだけで重加算税の賦課が許されないとすると、重加算税制度の趣旨及び目的を没却することになる」として、納税者本人ではない者が隠蔽・仮装行為を行った場合でも、納税者本人の行為と同視することができるときには、重加算税の賦課が適法となる旨判示しています。

2. 「納税者本人の行為と同視することができるとき」の意義

それでは、「納税者本人の行為と同視することができるとき」とは、どのような場合なのでしょうか?「納税者本人の行為と同視」できるかどうかについては、行為主体により考え方が異なります。

(1)行為者が税理士の場合

平成18年最判は税理士が隠蔽・仮装行為を行った事案ですが、「納税者が税理士に納税申告の手続を委任した場合についていえば、納税者において当該税理士が隠ぺい仮装を行うこと若しくは行ったことを認識し、又は容易に認識することができ、法定申告期限までにその是正や過少申告防止の措置を講ずることができたにもかかわらず、納税者においてこれを防止せずに隠ぺい仮装行為が行われ、それに基づいて過少申告がされたときには、当該隠ぺい仮装行為を納税者本人の行為と同視することができ、重加算税を賦課することができると解するのが相当である」とされています。

(2)行為者が法人の役員・従業員である場合

① 総論

行為者が法人の代表者以外の役員・従業員である場合には、当該行為者の法人内部の地位・権限により判断基準が異なります。以下、裁判例をご紹介します。

② 行為者が法人内部において相応の地位と権限を有している場合

建物の総合管理等を行っている法人において、代表取締役の実弟であり常務取締役で支店長であった者が架空の外注取引に基づく架空外注費を計上していた事案において、広島高判平成26年1月29日税務訴訟資料264号順号12401(以下「平成26年高判」といいます。)は、「法人が納税義務者である場合、その『納税者』とは、いうまでもなく代表者個人ではなく、代表者を頂点とする有機的な組織体としての法人そのものであるから、法人の意思決定機関である代表者自身が仮装行為を行った場合に限らず、法人内部において相応の地位と権限を有する者が、その権限に基づき、法人の業務として行った仮装行為であって、全体として、納税者たる法人の行為と評価できるものについては、納税者自身が行った行為と同視され、・・・重加算税の対象となるものと解するのが相当である」とし、「その場合、少なくとも法人の事業活動において代表者に準ずるような包括的な権限を有する者が、その権限内において行った行為については、その仮装行為について、代表者自身がこれを認識し、あるいは認識する可能性があったか否かにかかわらず、法人自身の行為と評価されるものというべきである。なぜなら、・・・相応の規模の法人の事業活動においては、代表者自身がその細部にわたって逐一把握することが不可能である場合が多く、納税の対象となる法人の事業活動に関して・・・仮装行為が行われた事実がありながら、代表者自身がこれを現実に把握することが不可能であったことを理由に重加算税の賦課を免れるとすれば、規模が大きく、事業内容が多岐にわたるような大規模法人ほど重加算税の賦課を免れる可能性が大きくなるといえ、課税の公平性に反する不合理な結果となるからである」と判示しています。

上記の裁判例が示した規範は、行為者が常務取締役であり、法人所有の不動産の売却代金の一部を着服した近時の裁判例(東京地判令和3年2月26日公刊物未登載(平成30年(行ウ)550号))でも用いられています。当該常務は、法人の各支店を統括するエリア統括本部および営業部門を統括する企画営業本部の責任者として、法人全体の不動産取引や契約等について決裁を行っていたほか、自身も法人において不動産取引に関する営業活動を行っていた者であり、法人の不動産の売買に関し代表者に準ずるような包括的な権限を有していたこと、隠蔽・仮装行為が外形的には常務取締役の職務権限の範囲内のものであったといえることを踏まえ、法人代表者が隠蔽・仮装行為を認識しまたは認識し得たか否かを問わず、法人がした隠蔽・仮装行為と評価するのが相当であると判断しています。

③ 行為者が法人内部において相応の地位と権限を有していない場合

パチンコ店を経営する法人において、振替伝票の作成、会計システムへの仕訳データの入力、現金管理等といった経理事務を担当し、会計帳簿の作成等に携わる職務に従事していた従業員Cが、売上金額から仕入金額等を差し引いた利益相当額を横領し、現金が不足した事実を隠蔽するため架空仕入れを計上していたことが税務調査において判明し、課税庁が重加算税を賦課した事案において、裁判例(大阪地判令和元年11月7日税務訴訟資料269号順号13339)は「納税者が法人である場合、当該法人の構成要素として存在する役員及び従業員をして、法人の事業活動、経済的活動が行われると同時に申告納税義務を適正に履行することが求められているのであって、これらの者に対する不十分な指揮監督、組織管理の不備という法人の内部的事情を理由に、申告納税制度による適正な納税義務の履行を免れるとすると、重加算税制度の趣旨及び目的が没却されることになりかねない」として、「納税者である法人において、その従業員が隠蔽仮装行為をし、その隠蔽仮装行為をしたところに基づき過少申告がされた場合であっても、当該法人において、従業員による隠蔽仮装行為を認識し、又は容易に認識することができ、法定申告期限までにその是正や過少申告防止の措置を講ずることができたにもかかわらず、当該法人においてこれを防止せずに隠蔽仮装行為が行われ、それに基づいて過少申告がされたときには、当該隠蔽仮装行為を納税者本人の行為と同視することができ、当該法人に対して重加算税を賦課することができると解するのが相当である」との判断枠組みを判示しています。

④ 小括

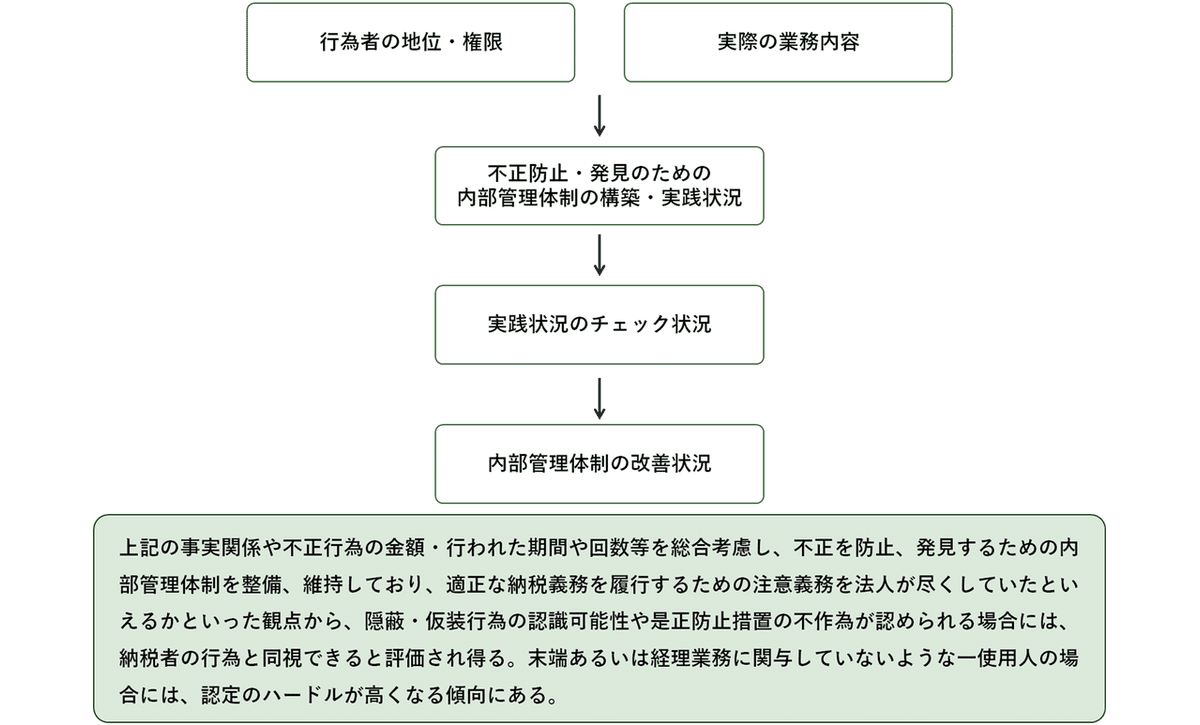

上記②および③の事案から、行為者の属性に応じて「納税者の行為と同視することができる」か否かの判断に当たり、どのような点がポイントとされているのか図示すると以下のようになります。

【行為者が法人内部において相応の地位と権限を有している場合】

【行為者が法人内部において相応の地位と権限を有していない場合】

3. 偽りその他不正の行為の行為者

上記のとおり、「隠蔽・仮装」については行為者の問題がありますが、重加算税の実務①において触れた、更正期限の延長(国税通則法第70条第5項)における「偽りその他不正の行為」についても上記の行為者の問題があるのでしょうか?

この点、条文上は、「隠蔽・仮装」の行為者について「納税者」と限定されているのに対し、「偽りその他不正の行為」の行為者は限定されていません。

また、判例(最判平成17年1月17日民集59巻1号28頁)では、「国税通則法70条5項の文理及び立法趣旨にかんがみれば、同項は、納税者本人が偽りその他不正の行為を行った場合に限らず、納税者から申告の委任を受けた者が偽りその他不正の行為を行い、これにより納税者が税額の全部又は一部を免れた場合にも適用されるものというべきである」と判示しているほか、平成26年高判においても、国税通則法第70条第5項は、「納税者本人(法人の場合は、その代表者。以下、特に断らない限り同じ。)に限らず、納税者と一定の関係(親族関係や、雇用、委任等の関係)にあって、納税者のために、その代理人、補助者等として一定の事務を行う者が不正行為を行った場合にも適用され、これは、納税者本人がその事実を認識しているか否かに関わらないものと解すべきである」とされています。

そうすると、「偽りその他不正の行為」の行為者については、重加算税の行為者に関する平成18年最判が示した判断基準によることなく、広く法人の業務に従事している者が該当することになると考えられます。

4. 従業員の不正行為と法人の損益の帰属

従業員の隠蔽・仮装行為が問題となる典型的な事案として、従業員の横領等の不正行為のケースがあります。従業員の横領のケースにおいては、例えば、従業員が勝手に会社の商品を販売し、販売代金を個人の口座に入金する、取引の相手方からリベートを受け取り、これを個人の口座に入金するなどの事案が考えられますが、このような事案の場合、上記の隠蔽・仮装行為の行為者の問題以前の問題として、そもそも当該利益(販売代金やリベート)が法人に帰属しなければ、隠蔽・仮装行為により法人税額が減少したという関係が成り立たないため(過少申告とならないため)法人に対して重加算税を賦課することができません。そこで、従業員が得た利益が法人に帰属するのかということが問題となります。

この点につき、従業員が法人の商品を無断でインターネットオークションで販売し、落札代金を受領していた事案において、国税不服審判所(国税不服審判所裁決令和元年5月16日裁決事例集115巻197頁)は、落札代金が法人に帰属するか否かについては、法人税法第11条(実質所得者課税の原則)の規定に鑑み、取引の態様と法人の事業内容との関係、取引を行った従業員の地位および権限、取引の相手方の認識、落札代金の費消状況等を総合的に考慮し、実質的には法人が取引の主体であり、落札代金を享受していたとみることができるか否かを検討することが相当としています。その上で、法人がインターネットオークションによる商品の販売を行っていなかったこと、従業員は一定の業務と権限を任された従業員にすぎず、経営に関与する地位になく、権限の範囲外の取引を行ったこと、落札者が取引相手を法人と認識するような事情は見当たらないこと、落札代金が個人口座に入金され従業員が私的に費消していることといった事実から、実質的にも従業員に収益が帰属し、法人には帰属しないと判断しています。

また、従業員が取引先である食材納入業者からリベートを受領していた事案において、裁判所(仙台地判平成24年2月29日税務訴訟資料262号順号11897)は、収益の帰属について、実質所得者課税の原則に鑑みれば、従業員の法律上の地位、権限について検討するとともに、実質的には法人がリベートを受領しているとみることができるか否かを検討することが相当であるとして、従業員に食材の仕入れに関する決定権限が与えられていないことや、リベートの受領が禁止されており社内で周知されていたこと、法人の建物から離れたあまり人目につかないような場所でリベートの授受を行っていたことといった事実から、法人から従業員にリベートの法的な受領権限は与えられていないとして、収益は法人に帰属しないと判断しています。

このように、従業員の横領等の不正行為のケースでは、そもそも収益が法人に帰属しないということにより重加算税の課税処分が取り消される事案もあり、行為者の問題の前提として当該利益が法人に帰属するかという検討も必要となります。

5. まとめ

これまで3回にわたり重加算税の課税要件に関する問題を取り上げました。重加算税については、そのほかにも種々の論点があることから、引き続きご紹介していきます。

Author

弁護士 迫野 馨恵(弁護士法人三浦法律事務所 名古屋オフィス 法人カウンセル)

PROFILE:2007年弁護士登録(愛知県弁護士会所属)、11年~16年東海財務局理財部において金融証券検査官、16年~21年名古屋国税局調査部調査審理課において国際調査審理官として勤務(いずれも特定任期付職員)。21年9月から現職。

弁護士 山口 亮子(三浦法律事務所 パートナー)

PROFILE:2005年弁護士登録(2020年再登録、第二東京弁護士会所属)、18年~20年東京国税局調査第一部調査審理課において国際調査審理官(特定任期付職員)として勤務。20年7月から現職。

この記事が気に入ったらサポートをしてみませんか?