【速報】危機管理INSIGHTS Vol.5:持株会を通じたインサイダー取引は成立しないのか?

1. はじめに

2022年1月21日、東京地裁において持株会を通じた取引について金融庁が発した課徴金納付命令を取り消す判決(公刊物未登載、以下「本判決」といい(*1)、本判決の事案を「本事案」といいます。)が出ました。

*1 なお、判決としては2つありますが同一事案に係る同一部の判決ですので、以下特に両者を区別せず「本判決」といいます。

報道では、本判決は判決理由において「従業員が従業員持ち株会への拠出金を増額する時点で業務提携などの重要事実を知っていたとは言えないと判断。持ち株会による株取引についても『適宜のタイミングで持ち分を売却することができず、高値で売却して利益を確定させることも困難』としてインサイダー取引にあたるとの国側の主張は『失当』」としたとされています(2022年1月21日 日経新聞電子版)。

参考リンク:「持ち株会通じたインサイダー認めず モルフォ株で地裁」(2022年1月21日 日経新聞電子版)

持株会への拠出金を増額する時点で重要事実を知っていなければインサイダー取引にあたらないという点は違和感ないものの、持株会を通じた取引についても適用除外要件を充足しない限りインサイダー取引に該当し得るというのが従前からの解釈であり、かかる報道に驚いた方も多くおられるかと思います。

本稿では、持株会を通じた取引とインサイダー取引の関係について整理するとともに、同判決について紹介します。

2. 持株会を通じた取引とインサイダー取引の概要

持株会を通じた一定の取引については、金融商品取引法上インサイダー取引の適用除外とされていますが、当該適用除外については「一定の計画に従い、個別の投資判断に基づかず、継続的に行われる場合」であること等が要件とされています。(有価証券の取引等の規制に関する内閣府令59条1項4号等参照)

他方、重要事実を知りながら持株会に新規入会したり、持株会の拠出金額を増額したりすることは、上記要件のうち「個別の投資判断に基づかず」との要件を充足しないと考えられる(*2)ほか、これらの行為を放置した場合の証券市場の公正性、健全性に対する影響も少なくなく、インサイダー取引に当たると解するべき(*3)と考えられてきました。

*2 インサイダー取引規制実務研究会編『インサイダー取引規制実務Q&A』141頁(財経詳報社、1989)

*3 服部秀一『[新版]インサイダー取引規制のすべて―平成元年~25年規制の実務手引き』247頁(きんざい、2014)

3. 本事案の概要

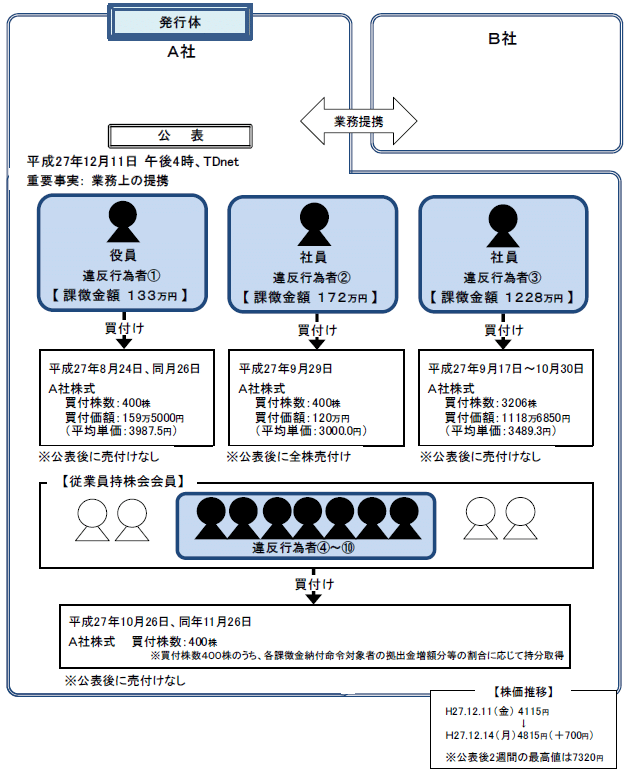

本事案については、従業員持株会を通じた買付けを対象とする初の勧告事案として、2017年2月24日に証券取引等監視委員会が勧告を行いました。証券取引等監視委員会が公表している違反行為事実の概要は下図のとおりです。

出典:証券取引等監視委員会事務局「金融商品取引法における課徴金事例集~不公正取引編~」(平成29年8月)41頁

本事案においては、計10名が課徴金納付命令対象者とされ、うち7名がA社の業務執行を決定する機関がB社との業務上の提携(以下「本件提携」といいます。)を行うことについての決定をした旨の重要事実(以下「本件重要事実」といいます。)を知りながら、従業員持株会への自らの拠出金を増額または持株会へ入会(以下「拠出額増額等」といいます。)したものとして課徴金納付命令対象者とされています。なお、図のうち課徴金納付命令対象者①および③については、別途判決の確定により課徴金納付命令が取り消されています。

本判決は上記7名のうち、5名(以下「原告ら」といいます。)への課徴金納付命令について取り消したものです。なお、本事案については持株会を通じた買付けが違反行為とされたというほか、当該5名に対する課徴金額はそれぞれ2万~9万円であり、拠出額増額等の金額も2万~約8万円と金額規模が小さい案件であるという点が特徴です。

4. 本判決の概要

原告らはいずれもA社の社員であるところ、それぞれ2015年10月1日から8日にかけて拠出額増額等を行っています。本判決においては、①創業者である代表取締役が「業務を執行する機関」に該当するか、②「業務上の提携」を「行うことについての決定」の時期、③原告らが本件重要事実を自己の職務に関し「知つた」といえるかが争点となりました。

各争点のうち、①および②については、本稿の主題ではありませんので割愛しますが、本判決は、①については、代表取締役が業務を執行する機関に該当するものと判断し、②については、2015年9月18日に決定がなされたものと認定しました(*4)。

*4 なお、①および②については、課徴金納付命令対象者①の事案に係る判決(東京地判令和3年1月26日(平成31年(行ウ)第30号)、東京高判令和3年11月24日)における判断枠組みと概ね同一の判断がなされています。

争点③については、原告らはいずれも本件提携の担当者ではない社員であったところ、社内の定例会議(社内共有が必要となる案件について、営業活動の進捗等を報告するために週次で行われる会議)および社内共有フォルダ上に保存されていた定例会議の資料から本件重要事実を知ったかどうかという点が問題となりました。

この点、本判決は(1)A社社内において本件提携については、インサイダー取引に該当する可能性があることを踏まえて情報管理が行われていたと認められることから、一般社員において本件提携を具体的に認識していたとは認め難いこと、(2)定例会議の資料において、B社との「協業を口頭合意」という記載があるものの、A社は複数の営業先企業を相手に一般的な営業活動を行っていたところ、かかる単なる営業活動も「協業」と呼ばれていたことから、「協業」という用語から本件提携を認識したとは言えないこと等から、原告らがA社とB社との間で「協業」が口頭合意されたことを知ったとしても、これが「業務上の提携」に該当するものであるとの未必的な認識や、一般投資家の投資判断に影響を及ぼす程度の内容のものであるとの認識を有していたと認めることは困難であると判断しました。

5. 持株会関連の記載

上記4までの判断で、一旦インサイダー取引に該当しないことの判断は終了しているのですが、本判決は最後に以下のとおり記載しています(太線部は筆者による。なお、以下の記載は概ね判決と同一ですが、一部記載を省略し、また修正している箇所があります。)。

ア これに対し、被告は、原告らが本件重要事実を自己の職務に関し「知つた」上で、各取引を行った旨主張するが、原告らはいずれも持株会への入会又は拠出口数の増加により、本件各取引を行ったものである。本件持株会においては、毎年4月と10月にこれらの申込みをしなければ、入会や拠出口数の増加が原則としてできないこととされているところ、原告らはいずれも申込期限の直前である同月1日から8日に当該申込みをし、本件各取引を行ったものである。

このような持株会の制度やその申込期限からすると、原告らが代表取締役が「業務上の提携」を「行うことについての決定」をした9月18日の打ち合わせ後に本件各取引を行ったからといって、本件重要事実を自己の職務に関し「知つた」と推認することはできない。なお、9月末の時点で市場変更情報(注:A社が市場変更を検討しているという情報)が共有されていたと認められることからすると、この実現を見込んで、原告らを含む複数のA社の従業員が、10月の申込時期に持株会への入会や拠出口数の増加をしたとしても不自然とはいえない。

イ むしろ、持株会の仕組みからすると、A社の従業員が、インサイダー取引により利益を得ることを目的としながら、持株会の制度を利用して株式の売買を行うことには何らの合理性もないのであり、これをもってインサイダー取引に該当するとして、原告らに課徴金を課すという被告の論理構成には無理があると言わざるを得ない。

すなわち、持株会においては、会社関係者がインサイダー情報に接したとしても、前記認定のとおり、持株会への入会及び拠出口数の変更を行うことのできる時期が年2回に限られ、また、一度退会した者は原則として再入会することができないとされている上に、株式の買付けについては、持株会が一括購入し会員の拠出口数等の割合に応じて当該株式の持分が算出され、株式の途中引出しについても、持分株式数が100以上になったとき100株を単位としてその交付を受けることができるとされているものである。

このような持株会の仕組みからすると、インサイダー情報に接した会社関係者がインサイダー取引により利益を得ることを目的としながら、持株会の制度を利用して株式の売買を行う場合には、インサイダー情報が公表される前に株式を購入したり、拠出口数を増加させたりしようとしても、これを適宜のタイミングで自由に行うことができない上に、インサイダー情報の公開後は、持株会を退会しない限り、公開された情報により影響を受け高値となった株価で株式の購入を強いられることとなり、その目的を達することが困難となる。また、上記のとおり、株式の途中引出しについても制限がある以上、適宜のタイミングで持分株式を売却することができず、高値で株式を売却し利益を確定させることも困難である。

したがって、被告の主張はこの点からも失当である。

上記記載からは、本判決は原告らが本件重要事実を知っていないことの補足説明として、原告らが拠出額増額等を行ったことをもって本件重要事実を「知つた」と推認することができないと言っているにすぎず、持株会を通じた買付け一般がインサイダー取引に該当しないと判断しているわけではないと考えられます。

すなわち、例えば普段は株取引を行っていない者が、特に理由なく突如として特定銘柄の買付けを行った場合、さらにはその取引金額が大きい場合などに、このような取引を行ったということは重要事実を知ったからに違いないという推認ができるケースがあります。しかし、本事案についてはA社の持株会の仕組みを踏まえても、本件重要事実を知ったからと言って拠出額増額等を行おうという動機にはつながらず、逆に他に拠出額増額等を行う動機(市場変更情報)もあったことも踏まえると、拠出額増額等を行ったことから本件重要事実を知ったとは推認できないと判断したと考えられます。確かに、持株会については奨励金等で会社が補助を行う場合もあり、また、そもそも勤務先の株式ですので、購入自体特段不自然とは言えず、拠出額増額等の金額が特段大きくない限り、拠出額増額等が不自然であるとは言いづらい側面があります。加えて、短期売買にも適さない制度であります。他方で、重要事実の株価への影響については短期的なものもあれば長期的なものもあるところ、長期保有目的であれ重要事実を知り、将来値上がりするであろうことを見越して拠出額増額等を行うような行為はやはり証券市場の公正を害するものであると考えられます。

いずれにせよ、本判決は持株会を通じた取引について一般論としてインサイダー取引に該当しないという規範を立てているものではないと考えられますので、引き続き持株会を通じた取引については適用除外要件に該当しない限り差し控えるべきものと考えます。

なお、本稿のうち意見にわたる部分は著者の個人的見解であり、著者の現在所属し、又は過去に所属した団体の見解ではないことを申し添えます。

Author

弁護士 山口 亮子(三浦法律事務所 パートナー)

PROFILE:2005年弁護士登録(2020年再登録、第二東京弁護士会所属)、16年~18年金融庁証券取引等監視委員会において、インサイダー取引、相場操縦等の不公正取引の調査に従事。20年7月から現職。

弁護士 清水 裕大(三浦法律事務所 アソシエイト)

PROFILE:2017年弁護士登録(第一東京弁護士会所属)。高井・岡芹法律事務所(~2021年4月)を経て、2021年5月から現職。前職以来、使用者側として人事労務に関する業務を中心に、企業法務全般を取り扱うほか、M&A、不正調査、危機管理の案件にも従事。