税務UPDATE Vol.19:【速報】タックス・ヘイブン税制の適用に関する最高裁判決~租税回避の実態は考慮されるのか~

1. はじめに

タックス・ヘイブン税制(以下「TH税制」といいます。)とは、外国子会社を利用した租税回避を防止するために、一定の条件に該当する外国子会社の所得を日本の親会社の所得とみなして合算し、日本で課税する制度です。

本事案は、原告X銀行が普通株式の全部を保有している英国ケイマン諸島に所在するSPC2社(以下「本件子会社」といいます。)に生じた所得を、課税庁がTH税制を適用してX銀行の所得に合算して課税した事案であり、地裁ではX銀行が敗訴しましたが、高裁ではX銀行が逆転勝訴しており、最高裁の判断が注目されていました。

2023年11月6日、本事案について最高裁判決が出ましたので、今回は、従前の経緯および最高裁判決の内容についてご紹介いたします。

2. 事案の概要

本事案は、銀行が劣後ローンによる自己資本の調達のために設立したSPCの所得についてTH税制を適用して、銀行の所得に合算した事案です。資金調達のスキームは一般に銀行で用いられているものと特段の相違なく、TH税制の適用対象となった本件子会社は優先出資証券の発行により資金を調達し、当該資金を劣後ローンとしてX銀行に貸し付け、X銀行は、劣後ローンの返済および利払いを本件子会社に対して行います。劣後ローンの利払い額がおおむね本件子会社の利益の額となるものの、同利払い額についてはそのおおむね全額が優先出資証券の配当として支払われる仕組みとなっており、本件子会社からX銀行が保有する普通株式への配当は想定されないスキームとなっていました。

当該資金調達スキームの概要は、以下の図のとおりです。

TH税制では、課税対象金額(日本の親会社の所得として合算される金額)の計算において使用される、日本の親会社が外国子会社に対して有する配当請求権の割合(以下「保有株式等割合」といいます。)について、外国子会社の事業年度終了時点において外国子会社が請求権の内容が異なる株式等を発行している場合には、当該請求権の内容ごとに課税対象金額を調整できることとなっています(当時の租税特別措置法施行令39条の16第1項、以下「本件規定」といいます。)。

本事案においては、本件子会社が発行した優先出資証券が存在する事業年度では、上記の調整が可能となっていましたが、当該優先出資証券が全て償還された事業年度の終了時点では、X銀行の普通株式のみが残存する結果となっていました。

そのため、課税庁は、当該償還後の事業年度におけるX銀行の保有株式等割合は100%であり、本件子会社の利益の金額は課税対象金額となるとして、X銀行に対して課税処分を行いました。

これに対し、X銀行は、上記資金調達スキームには、租税回避の目的も実態もないため、TH税制の適用は許されないなどと主張して、訴訟提起を行いました。

3. これまでの判決経緯

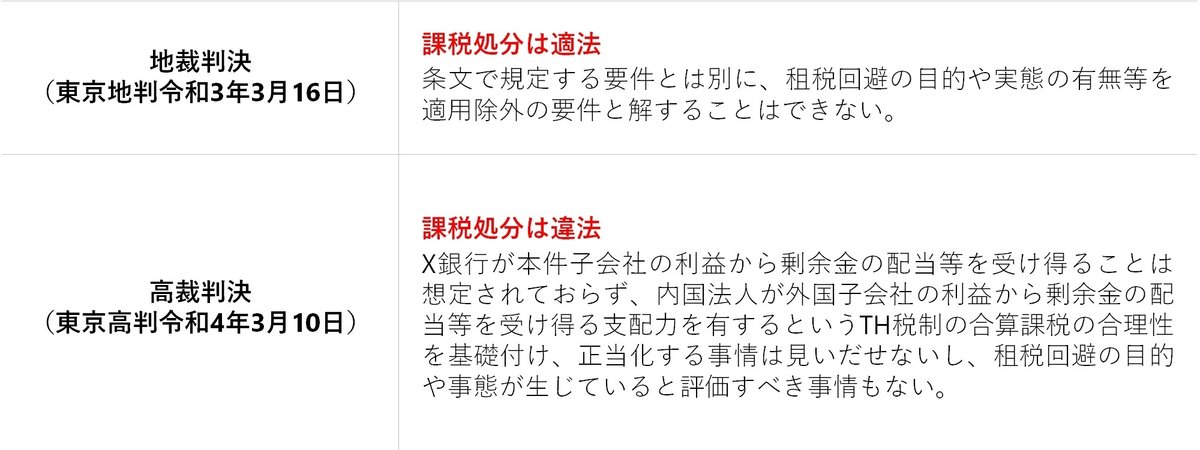

上記のとおり、地裁判決は、法令に定められている適用除外要件を満たす場合を除き、租税回避の目的・実態の有無等にかかわらずTH税制は適用され、租税回避目的がないことは、その適用の可否を左右するものではないと判断しました。

これに対し、高裁判決は、本事案では、租税回避の目的があることも、客観的に租税回避の事態が生じていると評価すべき事情も認められないとして、法令を形式的に適用してTH税制により合算課税を行うことは、TH税制の基本的な制度趣旨や理念に反し、正当化できないと判断しました。

高裁判決は、上記の判断はTH税制の適用要件や適用除外要件に租税回避の目的や実態の有無という新たな要件を付加するものではないと付言していますが、高裁判決が租税回避の目的が認められないと判断し、これを理由に課税処分を否定したことについては、さまざまな意見があり、最高裁での判断が待たれていました。

4. 最高裁判決の概要

最高裁は、高裁判決を破棄し、X銀行の逆転敗訴となりました。

TH税制に関する租税特別措置法上の規定(租税特別措置法66条の6第1項。以下「本件委任規定」といいます。)は、内国法人の所得の金額に合算する金額について、政令で定めるところにより計算する旨定めているところ、高裁判決は、事業年度終了時点での保有株式等割合に基づき計算する旨定めた本件規定を本事案に形式的に適用することは、本件委任規定の趣旨およびTH税制の基本的な制度趣旨に反するため、その限度で本件規定を本事案に適用することはできない旨判示していました。

これに対し、最高裁は、まず、「本件委任規定において課税要件の明確性や課税執行面における安定性の確保が重視されており、事業年度終了の時という定め方は一義的に明確であること等を考慮すれば、個別具体的な事情にかかわらず‥‥基準時を設けることには合理性があり、そのような内容を定める本件規定が本件委任規定の目的を害するものともいえない」として、事業年度終了時を基準時とする本件規定の内容は、一般に、本件委任規定の趣旨に適合するとしました。

その上で、本事案における本件規定の適用について、「特定外国子会社等の事業年度の途中にその株主構成が変動するのに伴い、剰余金の配当等がされる時と事業年度終了の時とで持株割合等に違いが生ずるような事態は当然に想定されるというべき」とし、また、外国子会社配当益金不算入制度により、外国子会社から受けた配当について日本において課税されない以上、本件委任規定は、外国子会社に剰余金の配当等が留保されることにより内国法人が受ける剰余金の配当等への課税が繰り延べられることに対処しようとするものと解することはできないとして、「剰余金の配当等に係る個別具体的な状況を問題とすることなく本件規定を適用することによって、本件委任規定において予定されていないような事態が生ずるとはいえない」としました。加えて、X銀行としては、本件子会社の事業年度を優先出資証券の償還日の前日までとするなどの方法を取り、本件子会社の適用対象金額(課税対象金額の算定ベースとなる外国子会社の所得金額)が0円となるようにする余地もあったと考えられるから、本件規定を適用することによってX銀行に回避し得ない不利益が生ずるなどともいえないとしています。

そして、最高裁判決は、本事案の事実関係の下において、本件規定を適用することが本件委任規定の委任の範囲を逸脱するものではないと結論付けています。

Authors

弁護士 迫野 馨恵(弁護士法人三浦法律事務所 名古屋オフィス 法人カウンセル)

PROFILE:2007年弁護士登録(愛知県弁護士会所属)、11年~16年東海財務局理財部において金融証券検査官、16年~21年名古屋国税局調査部調査審理課において国際調査審理官として勤務(いずれも特定任期付職員)。21年9月から現職。

弁護士 山口 亮子(三浦法律事務所 パートナー)

PROFILE:2005年弁護士登録(2020年再登録、第二東京弁護士会所属)、18年~20年東京国税局調査第一部調査審理課において国際調査審理官(特定任期付職員)として勤務。20年7月から現職。