スタートアップの事業ポテンシャルに説得力を持たせるKPI

最近、シード〜アーリーステージの起業家の方々とお話する機会が多かったのですが、よく「VCはどんなKPIに注目するか」という話になったので、この機会に個人的な考えをメモしておこうと思います。(色々な考え方があると思いますが、こちらは普段の社内での議論や海外VCなどからの学びが基になっています)

課題や欲求の大きさを表す「エンゲージメント」

事業成長のポテンシャルを見極める際、市場規模(TAM、SAM、SOM)や事業計画(売上、ユーザー数等)はもちろん重要ですが、初期フェーズでは多くの数字が「推定値」になります。

従って「仮定の確からしさ」が大事になってきますが、確度の根拠として重要な指標のひとつが、足元のユーザーエンゲージメントになると思います。

ユーザーエンゲージメントを正しく測ることは、「プロダクトがユーザーに深く刺さっているか?」「ユーザーにとって"Nice-to-have"でなく"Must"な存在になりうるか?」といったユーザーの課題や欲求の大きさを確認する手掛かりになります。まず初期的なプロダクトやユースケースで、どれだけ高いエンゲージメントを得られているかは、その先の事業成長ポテンシャルを見極める上でも非常に重要です。

市場が本当にプロダクトを求めて熱狂さえすれば、当初の仮定で計算していた市場規模や事業計画を超えるアップサイドが待っていることもあります。

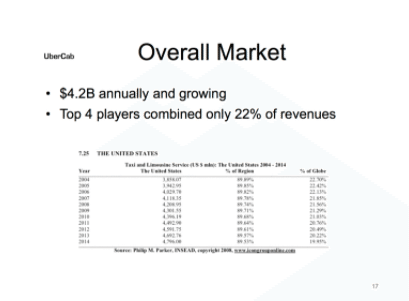

例えば、Uberが2009年に見積もっていた市場規模は40億ドル程でしたが、2019年のUberは売上で140億ドルを超えています。

(Uberの2009年当時ピッチ資料)

同じくAirbnbが2009年に見積もっていた市場規模(Total Available Market)は20億ドル程でしたが、2019年のAirbnbは売上で47億ドルとされています。

(Airbnbの2009年当時ピッチ資料)

では、「エンゲージメント」を測るKPIには、どのようなものがあるでしょうか?

事業の提供価値やビジネスモデルによって重要となるKPIは異なりますが、チャーン(ユーザーの離脱率)やリテンション(ユーザーの継続率)は、ユーザーエンゲージメントを表す代表的なKPIになります。

SaaS事業の例 - Gross MRR Churn

例えば、SaaS事業の「Gross MRR Churn」。

企業向けにサブスクリプション型で収益をあげるSaaS事業で特に重要になってくるのは、顧客企業が解約しないことです。ユーザーがプロダクトを使い続けてくれることが、事業の成功の鍵になります。

営業力が高く新規顧客の獲得がうまくいっていて、それを基に事業計画の仮定を立てると、一見MRR(Monthly Recurring Revenue)が伸びていくように見えます。

しかし、もし同時に既存顧客がチャーン(解約やダウンセル)していたら、新規獲得分の方が大きいうちはカバーされて見えにくいですが、ある所から成長がストップします。営業が上手く行って導入されたものの、実際にプロダクトがユーザーに使われない(=エンゲージメントが低い)と、こういった停滞が起こってしまいます。

これに早く気づくには、MRRの積み上がりや新規ユーザー数だけでなく、既存顧客からどれくらいのチャーンが出ているか「Gross MRR Churn=(既存顧客のチャーンで失った当月分MRR)/(月初のMRR)」をチェックする必要があります。

ここで、最初から年間契約で始めてしまうと、ローンチして1年後まで解約されないので、実際の「エンゲージメント」が見えないリスクがあったりします。1年後の契約更新タイミングで半分の既存顧客が一気に解約...なんてことが起こると怖いので、初期フェーズはプロダクト改善のPDCAを早めるためにも、できるだけ契約期間は短めに設定した方が良いとは思います。契約期間の問題でチャーンが見えにくい場合は、チャーンの先行指標となるような、ユーザーエンゲージメントを表す独自のKPI(プロダクトの使用頻度など)を見て、プロダクトの刺さりを確認します。

一般的にSaaS事業のGross MRR Churnは、月に1~3%程が良いベンチマークと言われています。

参考までに、名刺管理クラウドサービスのSansanが上場した時の直近12ヶ月平均解約率は0.66%でした。比較的スイッチングコストの高い名刺管理で早くにマーケットシェアを築けたことや(一旦名刺データを蓄積し始めたら乗り換えにくい)、その中でも比較的解約率が低い大企業顧客の取り込みに成功していること(一般的に大企業より中小企業の顧客の方が解約率や倒産率が高い)なども、Sansanの解約率の低さに影響していると考えられます。

(2019年5月期 Sansan通期決算説明資料)

ちなみに、ここでは「エンゲージメント」の観点からGross MRR Churnについて取り上げましたが、SaaS事業のKPIについては語り尽くされていると思いますので、下記にお勧め記事リンクしておきます。

C向けサブスク事業の例 - Gross User Churn

NetflixやSpotifyなどコンシューマー向けサブスクリプション事業も、SaaS事業と同様ユーザーに使い続けてもらうことが鍵になるので、チャーンは重要指標です。

一般的にC向けサブスク事業の「Gross User Churn=(今月解約したユーザー数)/(初月のユーザー数)」は、月に5~15%程がベンチマークとされています。SaaS事業のように契約で動く企業向けサービスと比較して、コンシューマーは好きな時に解約できるので、解約率はより高くなってきます。

参考までに、コロナで追い風になっていたホームエクササイズバイクのPelotonは、2020年度の平均月次ユーザーチャーンが0.62%でした(※)。C向けサービスとしてはかなり低い解約率で、プロダクトがユーザーに深く刺さっていると言えます。Pelotonは、最初に単価の高いハードウェア(バイク)を購入し、受講クラスに月額課金していくモデルになっており、「バイクに初期投資したからには元を取ろう」という心理がユーザーの粘着度に影響していることなども考えられます。

※Net Monthly Connected Fitness Churn = (当月解約数 - 当月再開数) / (初月ユーザー数)

(Peloton 2020 Annual Report)

チャーンはエンゲージメントの高さを確認する分かりやすいKPIですが、本当にプロダクトが深くユーザーに刺さっているか、どうしたらもっとエンゲージメントを上げられるか確信を持つには、もう少し解像度をあげたいところです。また、上記のようなサブスクリプションモデルの事業でない場合は「解約」という形ではユーザー離れが見えてきません。

「エンゲージメント」を測るにあたり、より解像度を上げるにはどのようなKPIに注目するか、以下にいくつか例をあげます。

コホート別のUser Retention

エンゲージメントの解像度を上げるKPIの1つは、コホート別のユーザーリテンションです。

ユーザーリテンションというのは、ユーザーの何割がサービスに戻ってきているかを見るものです。

例えば、「6ヶ月目のユーザーリテンション」と言ったら、利用開始月から6ヶ月目の月に少なくとも1回使った(=サービスに戻ってきた)ユーザー数がどれだけいるかの割合を表します。

マーケティングが上手かったりサービスの目新しさで話題になると、最初は新規ユーザーが急激に増えて順調に見えるかもしれませんが、ユーザーリテンションが低い(=プロダクトが使われ続けない)と、ある所から成長がストップしてしまいます。そういう意味で、アーリーフェーズで事業成長ポテンシャルを見極めるには、重要な指標です。

ユーザーリテンションは、コホート別に見ると詳細に把握できます。「コホート」というのは、利用開始月別のユーザーグループのことです。

例えば下記の図で言うと、「20年6月から利用し始めたコホートの139人のうち、6ヶ月後に継続して使っている人は75%」という見方になります。

この分析をすると、何ヶ月くらいで定着率がフラットになるかが見えたり、「ある施策を売った月に流入したコホートの定着率はよくて、やらなかったコホートは他に比べて離脱が早い」などが分かるので、プロダクト改善やマーケ施策にもつなげやすくなります。

コホート別のRevenue Retention

また、人数ベースのユーザーリテンションだけでなく、売上ベースの「レベニューリテンション」も、コホート別に見るとエンゲージメントをより正しく把握できます。

コホート別のレベニューリテンションは、利用開始月別のユーザーグループ毎に、1ヶ月目、2ヶ月目、3ヶ月目・・・と各月の売上貢献額を並べて、それぞれが初月額の何%かを分析します。

ユーザーリテンションは月を追うごとに低くなり、ある時点からフラットになっていくのに対して、レベニューリテンションは、エンゲージメントの高いプロダクトほど「スマイルカーブ」を描く(右端が上にあがる)と言われています。

これは、長く使い続ける一部のコアユーザーほど、売上貢献額が高くなる(1人あたり単価が高くなる)からです。フードデリバリーサービスのPostmatesなどは、こう言ったカーブが見られました。

Power User Curve

もう1つの例は、「Power User Curve」です。

この分析については、下記のa16z(米国のトップVC)のブログに詳しく書いてあるのでぜひ読んでみてください。

Power Userとは、「最もエンゲージメントの高いユーザー」のことです。

ある月のMAU(Monthly Active User=ある月に1回以上アクティブになったユーザー数)の分布を表す図で、「1ヶ月のうちに、アクティブになった日がXX日あるユーザーが、MAU全体の何割いるか」を見るものです。グラフの右側に分布する、1ヶ月のうち30日アクティブだったようなユーザーは、非常にエンゲージメントが高いので「Power User」と言えます。

この時「アクティブ」の定義を間違えると、このKPIの意味はありません。

定義は事業によって異なり、その事業に価値をもたらす(=売上貢献する)ユーザーのアクションを、「アクティブ」として定義する必要があります。(登録ではなくログイン、ログインではなく購入、閲覧ではなく投稿、など。アクションごとに分析を分けても良いと思います)

例えば、毎日使って欲しいようなソーシャルプロダクトの理想的なPower User Curveは、スマイルカーブの右上がり度が高くなります。右上がりにカーブしているほど、ほぼ毎日使うPower Userが多いということになりますが、例えばFacebookは60%以上のユーザーがデイリーで戻ってくると言われており、かなり右上がりになるはずです。

また、グラフの右側に分布する最もエンゲージの高い"Power User"の行動を分析すれば、プロダクトに必要な機能、一番適切なターゲットなども浮かび上がってくるので、プロダクト改善や戦略に活かすこともできます。

Power User Curveでも、コホート分析は有効です。

MAUのコホート別にPower User Curveを並べると、時間と共にユーザーエンゲージメントが高くなっていることなどをチェックできます。

例えば、FacebookやTwitterなどのSNSなら、時間が経ってユーザーが増えれば増えるほど、サービスを使う価値が高まりユーザーのエンゲージメントも上がるはずなので(皆が使っていることがそのサービスを使う価値になる=ネットワーク効果)、最新月のMAUコホートの方がスマイルが右上がりになっているはずです。

重要KPIとMagic numberの解明

特にシード期だと、まだ事業の進捗があまりないので、KPIの数字そのものでポテンシャルを見極めるのは難しいです。

従って、数字よりもまずは「鍵となるKPIを特定できているか=ビジネスの鍵を解明できているか」が重要視されると思います。売上やユーザー数を追っていくのは当たり前ですが、その先行指標となるKPIは何か?どの数字を見れば、プロダクトのユーザーエンゲージメントを正しく把握できるのか?こういったKPIは、事業それぞれで異なるはずです。

何がうまくいったらこのビジネスは成功と言えるか?の仮説を、しっかり分解し言語化できているかは、非常に重要になると思います。もちろん、シード期はわからないことだらけで絶対と言えるものはないかもしれませんが、「仮説」を持っているかは大切なポイントだと思います。

もう少しフェーズが進んでユーザーデータが溜まってきたら「Magic number」が解明されていると更に良いと思います。Magic numberとは、コアユーザーを特定するKPIの数字です。その数字をヒットすると、そのユーザーの売上や継続率が一気に伸びることを示します。

ユーザーの行動をよく分析した上で、理想のユーザー行動が特定されているかは非常に重要です。事業にとって最も価値を生み出すユーザーは、どのような使い方をしているのか?そういう使い方をするユーザーは、どのくらいの頻度で、どんな行動をとるのか?Magic numberがわかっていると、その事業が目指すべき指標が分かるので、とるべきアクションや、上手く行きそうかどうかの目安にもなります。

重要なKPIやMagic numberは事業によって異なりますが、例えばTwitterだったら、30人以上フォロー・10人以上フォロバをしたら、コアユーザー(エンゲージの高いユーザー)になると言われています。Facebookも、14人以上と友達になると、途端に継続率が高くなることがわかっていました。従い、彼らの重要アクションは「とにかく早くフォロー/友達申請させてマジックナンバーに至らせること」と分かります。

ただ盲目的にユーザー数を増やしたりエンゲージメントを上げようとしているよりも、鍵となるKPIとMagic numberを認識し、そこに対して施策を打てているかどうかは、今後の成長ポテンシャルの見極めにも非常に役立ちます。

他にも例をあげると、フードデリバリーのPostmatesだったら、Monthly user retentionが2ヶ月目以降にほぼ横ばいになる(=2ヶ月目までにリピートしたらそれ以降離脱しなくなる)ので、「1ヶ月以内にリピートさせること」が鍵とわかります。

民泊サービスのAirbnbだったら、毎週毎月使うものではなく、年に1回旅行するときに使うものなので、意味のあるKPIはAnnual user retentionになります。とはいえ、顧客が戻ってくるかの確認を12ヶ月後まで待つことは望ましくないので、Aibnbのチームはユーザーの行動をよく分析し、「予約するユーザーは、少なくとも旅行の6ヶ月前からサービスで宿を調べ始める」という特徴を見つけました。従って、チームは6ヶ月後のリテンションを鍵となるKPIとして掲げていました。

おわり

さて、長くなってしまいましたが、特にシード〜アーリーフェーズでスタートアップの事業ポテンシャルを見極める際に注目するKPIについて、最近よくミーティングで話していたことをまとめてみました。

資金調達タイミングに限らず、カジュアルに事業の壁打ちもウェルカムですので、シード〜アーリースタートアップの起業家の方はぜひzoomでお話しましょう!メッセージお待ちしてます。

毎月Office Hourも開催していますので、こちらのリンクよりお気軽にご応募ください:)

この記事が気に入ったらサポートをしてみませんか?