医療費控除とは?簡単なやり方は?気になるポイントをまとめました。

例年、2月の半ばから3月の半ばは確定申告の期間です。

前の1年間に医療費を多く支払った人は、医療費控除で税金が戻ってくるかもしれません!

「でも、確定申告って難しそう。」

「そもそも、医療費控除ってなに?」

「どこからどこまで医療費なの?」

ここでは医療費控除が初めての方に向けて、医療費控除をわかりやすく解説します。

一度理解できれば、意外に簡単ですよ!

昨年医療費が多くかかった人も、これから医療費がかかるかもしれない方もぜひ読んでみてくださいね。

この記事はミライク公式Twitter( @MiiLike_ )で募集した、皆さんの質問をもとに作成しています。目次から気になるところをチェックする読み方もおすすめです。

医療費控除とは?

医療費控除とは、確定申告によって受けられる所得控除の1つです。

所得控除とは?

暮らしに必要な様々な経費を所得から差し引き、税金を軽減できる制度。

例)医療費控除・寄付金控除(ふるさと納税等)・生命保険料控除など

医療費控除でもらえるお金も、一度支払った所得税の還付金。

還付金とは、納税者から徴収しすぎたために国が返還する税金のことです。

生命保険料控除や地震保険料控除は、確定申告をしなくても年末調整で還付を受けられます。

ふるさと納税も、ワンストップ制度で簡略化する方が多いですね。

ですが医療費控除は年末調整できず、自分で確定申告をする必要があります。

手間はかかりますが、払い過ぎた税金が返ってくる可能性がありますよ。

自分は医療費控除の対象なの?

医療費控除の対象となるのは、納税者が本人と生計を同一とする家族のために1年間に払った医療費です。

単身赴任中の旦那さんがいても、生計が一緒なら家族分まとめて申請OK。

同居でも、家計が完全別なら医療費控除も別です。

あなたが医療費控除の対象となるかは、以下の計算式で判断できます。

上記の計算式がプラスになれば、医療費控除の対象です!

支払った税金が戻ってきますよ。

逆に計算結果がマイナスになる場合、医療費控除に対する確定申告は不要です。

「保険等で補填された金額」とは?保険による給付金の取り扱い

医療費から差し引く必要がある保険等の補填金は、以下です。

医療費から差し引くお金

入院費給付金

傷害費用保険金

出産育児一時金

高額療養費

難病医療費助成金 など

※医療費の補填として受け取ったお金が該当

参考:[PDF]医療費控除を受けられる方へ - 国税庁

医療費から差し引かなくて良いお金

がん診断給付金(※1)

疾病手当金(※2)

参考:マニュライフ生命

※1 変更になる可能性もあります

※2 疾患ではなく、働けないことに対する手当のため

差し引くお金は、病気ごとです。

医療費総額から引くわけではないですよ。

例)

乳がん治療で30万円支払い、保険金を40万円もらった。

盲腸の治療で20万円支払い、保険金を5万円もらった。

複数の保険会社や健康保険組合から保険金を受け取った場合は、どの疾患に対して受け取ったお金なのか、しっかり整理しておきましょう!

ちなみに給付額が未確定の場合は、見積額を医療費から差し引きます。

参考:国税庁 医療費を補填する保険金等が未確定の場合

保険額にズレがあった場合は、確定申告の訂正が必要です。

医療費控除は5年前まで遡って申請可能のため、給付額が確定してから申告しても問題ないですよ。

参考:国税庁 還付申告

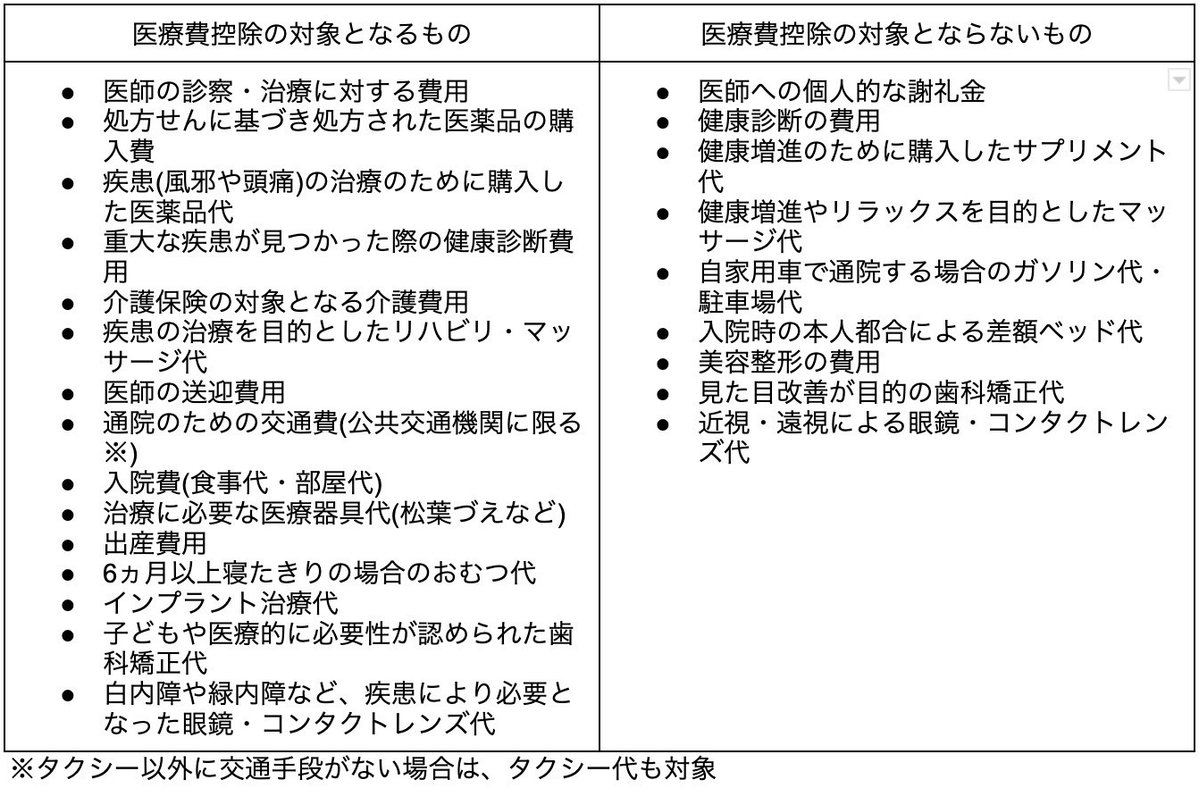

医療費控除の対象となるものは?

医療費控除の対象となるのは、病院や薬局の窓口で支払ったお金だけではありません。

少しでも税金の還付が受けられるように、対象のものをシッカリ覚えておきましょう!

病気の治療のためにドラッグストアで購入した、ガーゼや絆創膏代も医療費控除の対象です!

ポイントは、治療のためかどうか。予防はNGです。

治療のために購入した商品のレシートは、全て保管しておいた方が良いですね。

「医療費控除の特例」セルフメディケーション税制もチェック

「保険が多く降りたから、10万円超えないな…」

医療費控除の対象外でも、セルフメディケーション税制の対象となる可能性がありますよ!

セルフメディケーション税制とは、健康増進や疾病予防促進を目的とした医療費控除の特例。医療費控除とは違い、予防目的でもOKです。

セルフメディケーション税制の対象

納税者本人と生計を同一にする家族が、1年間にセルフメディケーション税制対象品目を12,000円以上購入

医療費控除を受けていない

セルフメディケーションの対象品目は、マークで確認できますよ!

例えば、課税所得が400万円の人が対象品目を20,000円購入した場合。

確定申告で2400円減税されます。

軽減額は小さいですが、通常の医療費控除よりも対象となりやすいですよ!

気を付けたいのは、通常の医療費控除とセルフメディケーション税制は同時に受けられないこと!

医療費控除の対象となるなら、多くの場合は医療費控除の方が還付額が大きくなります。

また、セルフメディケーション税制対象薬の多くは医療費控除の対象にも。

治療のために購入した市販薬代は忘れずに足して、医療費控除対象額が10万円を超えないか確認してください。

「予防のために購入した医薬品が多く、どちらがトクか微妙…」

そんなときは、日本一般用医薬品連合会の「セルフメディケーション税制シミュレーション」を使うとわかりやすいですよ!

日本一般用医薬品連合会

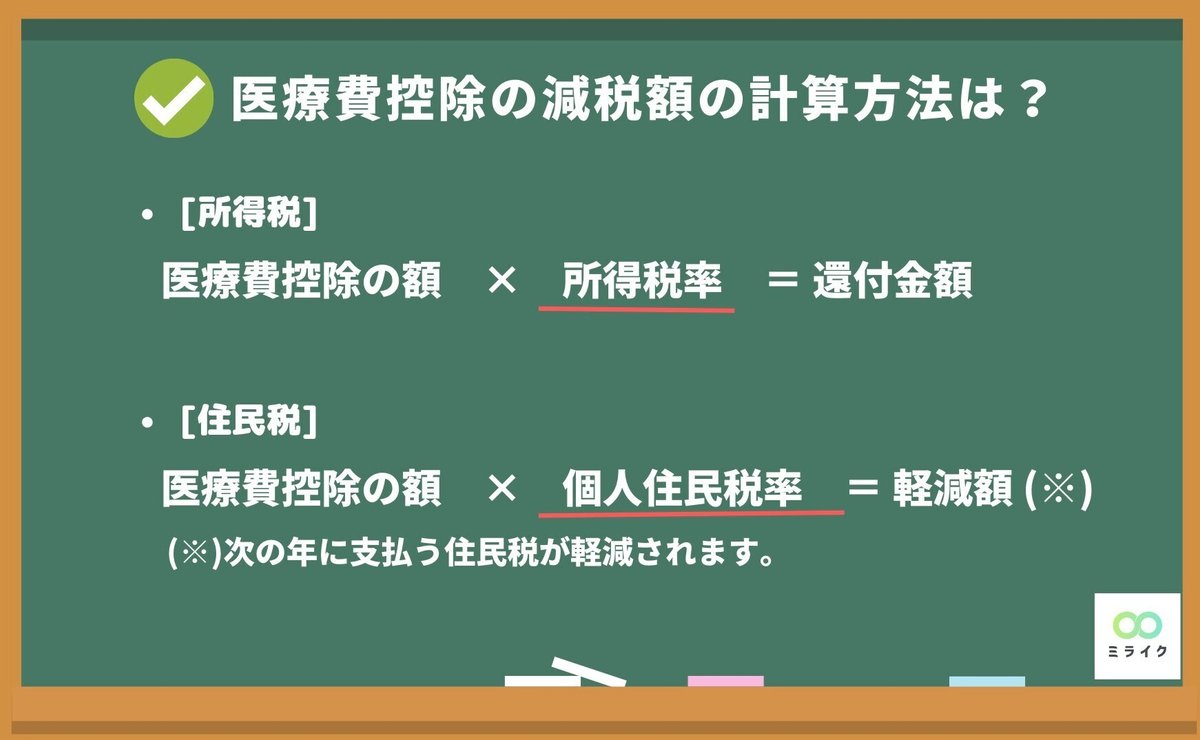

医療費控除でどれくらいオトクになる?

医療費控除の還付額は、以下の計算式で求められます。

例)所得が450万円(所得税率20%)

医療費控除額(医療費-10万円)が20万円

住民税率が10%の自治体に居住している場合

[所得税の還付金] 20万円×20%=40,000円

[住民税の軽減額] 20万円×10%=20,000円

還付金額は、所得税率が高いほど上がります。

つまり共働きの人は、所得が高い方で確定申告した方がオトクです!

自分の還付金額を知りたい方は、シミュレーションサイトを使ってみましょう!

医療費控除を受けるために必要なもの

確定申告で医療費控除を受けるには、以下が必要です。

1月1日から12月31日までの医療費の明細書(病院の領収書や医薬品購入のレシート)

給与所得の源泉徴収票(他に所得がある方は、所得を証明する書類)

マイナンバーカードもしくは個人番号通知表

病院と調剤薬局の領収書は、健康保険組合から送られる「医療費のお知らせ」でも代用可能な場合があります。

「医療費のお知らせ」が使えると、病院や薬局を1件ずつ申請する手間が省けて便利。医療費控除に利用可能か、所属の健康保険組合に確認してみましょう。

「医療費のお知らせは使えないし、病院の領収書は捨てちゃったし…どうしよう?」

そんな場合は、まずは病院に領収書の再発行が可能か相談。

領収書の再発行が不可でも、支払額証明書などを発行してもらえるかもしれません。

「医療費控除に使いたい」と伝えてくださいね。

病院で書類を用意してくれない場合は、担当の税務署に相談してください。

医療費控除のやり方。スマホで確定申告も可能

最後に、具体的な医療費控除のやり方を簡単にご紹介します。

主な確定申告(医療費控除)の方法は主に3つ。

①申告書に手書き記入(税務署に持参・郵送)

②確定申告書等作成コーナーで申告書を印刷(税務署に持参・郵送)

③e-taxで提出(パソコン・スマホ)

それぞれの手順や、メリット・デメリットはこちら。

申告用紙に手書きで医療費控除

まずは確定申告の申告用紙に、手書きする方法です。

確定申告書の申告用紙は、税務署や確定申告会場でもらえます。

国税庁のサイトからもダウンロードできますよ。

参考:国税庁 確定申告書等の様式・手引き等

手書きした申告用紙は直接税務署に持参するか、郵送にて提出可能です。

※郵送の場合は郵便物(第一種郵便物)か信書便物として発送

参考:国税庁 【申告書の提出】

メリット

パソコンやスマホがなくても申告できる

税務署に行けば、書き方を教えてもらえる

デメリット

自力で書くのは難しい

税務署の窓口や確定申告会場はかなり混雑する

パソコンが全く使えない人や、1つずつ丁寧に教えて欲しい人向きの申告方法と言えます。

確定申告書等作成コーナーから印刷して医療費控除

国税庁サイトの、確定申告書作成コーナーから印刷して提出する方法です。

参考:国税庁

入力は、至って簡単。

医療費の明細や源泉徴収票を見ながら、指示通りに入力するだけです。

メリット

マイナンバーカードがなくても申告できる

税務署で待つ必要がない

デメリット

プリンターが必要

完成後に郵送か税務署に持参する必要がある

途中保存も可能で、自分のペースで申告書を作成できますよ。

マイナンバーカードはないけど、パソコンとプリンターがあるならこちらの方法が良いでしょう。

確定申告書等作成コーナーからe-taxで医療費控除

先ほどと同じ確定申告書作成コーナーで作成した申告書を、マイナンバーカードを利用したe-tax(イータックス)で提出する方法です。

参考:国税庁

マイナンバーカードがなくても、「ID・パスワード方式」で提出できますが…

一度税務署に行き、IDとパスワードを発行する必要がありますよ。

ID・パスワードを発行するなら、マイナンバーカードを作った方が便利です。

メリット

ネットで全ての申請が完結

ネットに手続きの記録が残る

パソコンがなくてもスマホがあればOK

デメリット

マイナンバーカードが必要(ID・パスワード方式除く)

スマホは少し入力しにくい

パソコンの場合はカードリーダライターが必要

ネットで手続きが完了するため、提出の記録が手元に残り安心です。

還付の処理状況も確認できますよ。

スマホでe-taxする場合は、マイナポータルサイトでご自身のスマホが対応しているかチェックしておきましょう。

マイナポータルアプリに対応しているスマートフォン等を教えてください。 | よくある質問

まとめ 医療費控除は難しくない!確定申告で税金を取り戻そう!

医療費控除や確定申告と聞いて、「メンドくさそう…」「難しそう…」と感じる方は多いと思います。

ですが、実は手続き自体はシンプル!

確定申告書作成コーナーは、とてもわかりやすく作られていますよ。

確定申告の提出は、e-tax方式が1番便利。

通常2月半ばからスタートの確定申告ですが、e-taxなら1月4日から提出も可能です。

今後医療費控除が必要になりそうな方は、余裕のあるときに市役所等でマイナンバーカードを作成しておくことをオススメします!

これを機会に、やったことがない方も一緒に頑張って申請してみましょう。

おわりに 患者SNSミライクへの参加はこちらから!

・アプリでミライクに参加

・Webブラウザ版でミライクに参加

下記ページにアクセスし、[参加はこちら]をクリック!

【記事作成・監修】三上小夜香(薬剤師)

大手調剤薬局で勤務後、ドラッグストアのパート、派遣薬剤師を経験。

患者SNS「ミライク」note作成や日本初の臨床試験マッチングサイト「SearchMyTrial」投稿を担当しています。

【企画・編集】藤澤春菜

看護師として病院に勤務後、自治体の地域包括支援センターで保健師として地域住民・家族の医療や介護の総合相談・支援業務を経験。患者SNS「ミライク」コンシューマー・マーケティングを担当。