シュッピン(東証プライム/3179) 2023/3 Q3決算精査

東証プライム上場(3179)のシュッピンが2023/2/7に23/3期Q3決算を開示しました。当記事で決算の内容を確認していきたいと思います。

なお、当記事に記載している内容は、私の主観により記載されております。従いまして、誤認や事実と反する点が介在する可能性があります。また同社株式の売買を推奨するものではありません。必ずご自身の投資判断に基づき投資行動をとって頂くようお願いします。

お気づきの点があれば、ぜひなんなりとご指摘頂ければ幸いです。以下のツイッターよりリプなりDMなりで頂けますと助かります。

1.参考記事

同社に関連する記事として、ここではQ1決算精査記事と直近の株主総会レポートを再掲しておきます。

それから同社関連のツイートを少し時系列で振り返っておきたいと思います(今回の下方修正に至るまでの自分の認識の棚卸の意味を込めて)。

シュッピンの決算は想定通り営利16億超位で想定通り(予想比少し上)ですね。流石に時計にはやや影響が出てきた気がしますが、下期の見通しも好調というメッセージを早期に配当修正で示している形ですかね。 https://t.co/nDpuJojtBs

— まるのん (@marunon_invest) November 8, 2022

こちらは、Q2決算を受けた時のものです。この時に時計のネガティブ要素が顕在化してきた印象を持ちました。春の株主総会の時から懸念を伝えてきて以来、ここまでは顕在化せずにきましたが、いよいよという転換を意識したわけですね。そして見事にこの決算後に株価は下落トレンドに入っています。この時に増配で先々は堅調というメッセージングしたのは罪深いですよね(結果、増配を取り消すことになりますし)。

シュッピンは時計が引き続き苦戦するだろうは、コメ兵月次等からも想定線でしたが、株価は月次見て下がるんですね。まぁ時計に言及しないという不誠実にも思える姿もよくないですけどね。IRさんにもその点言及しておきました。

— まるのん (@marunon_invest) December 8, 2022

カメラも今もまだ買取強化中で買取価格変更が日々更新されてますね。

1ヶ月が過ぎて11月の月次の時のツイートですね。私としては2Q決算の時に時計懸念が台頭した中で、いよいよ月次でそれが確定的な動きになりました。コメ兵等でも時計が弱いは周知の事実でしたが、株価はここで一気に懸念売りが出てきます。

仮に機動的な売買を私が出来る立場であればここで売っていますね。もちろん、私は思考停止しているのでそのままホールドです(笑)。

シュッピンは月次は想定通りでむしろ前年プラスまで持っていたのは意外でした。粗利を大きく削っているでしょうし、なんで下方修正出さなかったんでしょうね。

— まるのん (@marunon_invest) January 11, 2023

3Q売上も6%超の計画未達で累計でも計画未達進行となっていて、想定より粗利率を落とすだろう中で早めに開示して欲しかったですね。

更に1ヶ月が過ぎ12月月次の開示を受けてのツイートです。年末には極端なセールが目立っていましたし、時計不調は各社を見ていても顕在化していました。この月次を受けて、私の中では下方修正は確信に変わりました。あれだけの強いセールをしていても、前年プラスがやっとという中で、粗利を大きく削っていることは自明でした。私に宗教的自由(なんだそれ?)があれば、ここで空売りを仕掛けてる所ですが、応援している企業が故に期待値マイナスとはいえ空売りを仕掛ける宗教でもないこともあり、そのまま現物をホールドです(アホですよね(笑))。

シュッピンの時計買取が今日から一時受付停止になるリリースがありましたが、諸々仕切り直しをする中で、だいぶ買取価格も下がった印象です。

— まるのん (@marunon_invest) February 3, 2023

これでようやく修正の環境も整いましたかね。結構粗利削っているので、早々に開示して欲しいですね。https://t.co/xWOvMOppp7

決算開示の直前ですが、2月冒頭に時計買取施策の変更のリリースがありました。ここで一旦仕入状況を一新する、つまり一旦過去在庫を一掃し、仕切りなおす宣言だと受け止めました。なるほど、ここでようやく社内的には在庫評価や処分プロセスを策定して、新装開店的な意味合いもあり、ここで予算を再設定しての下方修正開示なのか、といよいよ覚悟が決まります。このアナウンスは株価には作用していなかったようですね。ここまでわかりやすくアナウンスがされており、何度も逃げ場を用意して下さっていたわけですね(実際そういう意図は会社側にはないと思いますけどね(笑))。

今日はシュッピンの決算ですね。

— まるのん (@marunon_invest) February 7, 2023

株探とかでも業績が上向き矢印になっている所に、奈落の底に突き落とすが如くの下方修正がどの程度で出てくるのか震えてます(笑)。

PERが10倍割れしてますが、どれくらいまで皆さん織り込んでいるんでしょうね。PER18位? pic.twitter.com/fvXOJgJAAd

決算開示日に不安のあまりにツイートしてしまったものです。こういうツイートは流布にもなり得てしまうかもしれないので、気を付けないといけませんね。反省。私はざっくりEPS60位までを織り込んでいました。

株探の業績矢印も↑から↓へと早々に手の平返しとなりましたね(笑)。

— まるのん (@marunon_invest) February 7, 2023

シュッピンの滑落ぶりへの言及が多いですが、皆知ってましたよね?個人的には株主として懸念を伝え続けてきましたが、声の挙げ方が緩かったな、というのは反省です。

まぁ単に懸念があれば株売ればいいだけなんですけどね。 pic.twitter.com/4MH9ieExrN

結局EPSは76円(修正前は114円)となりました。思ったよりマシ?じゃんというのが最初の印象でした。上記でも示した通り、流石にいくつもヒントというかフラグがあったのでみんなわかってたでしょ、って思っていました。ただただ懸念を伝える伝え方が悪かった、届かなかったというのは残念だなと思っていました。

結果、決算を受けての株価は寄り付き前こそストップ安気配でしたが、そこまではいかず、PER12位で今日のところは落ち着いたということになりました。優待と配当で100株で80円(長期株主は130円)となるため、総利回りは8.7%(同14.2%)となります。まぁ優待が使いにくいというのはありますけどね。

2.決算内容

さて、決算の中身をみていきましょう。

手抜きをしてまずは決算説明資料から。

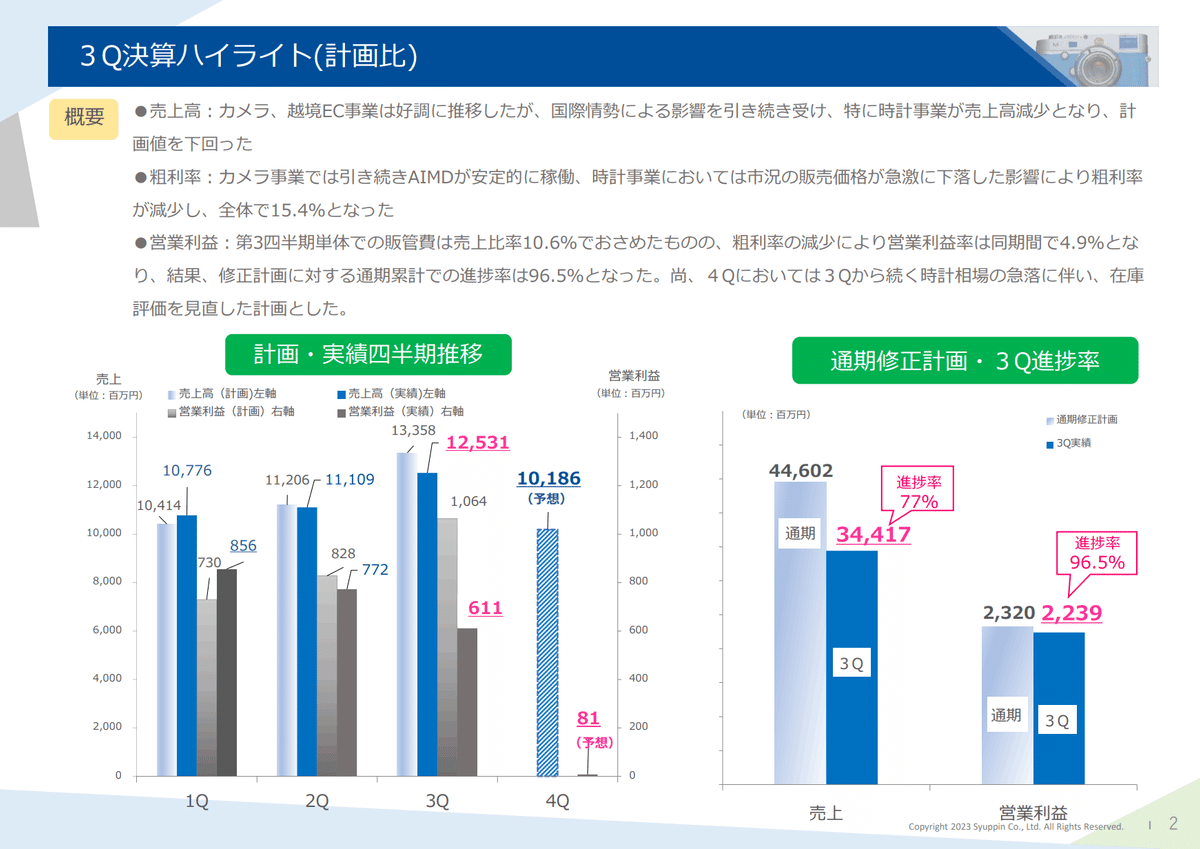

カメラは好調も、時計が市況が大きく下落した影響を受けたことで、売上未達、更に在庫処分のための粗利毀損と相まって、利益が急減しました。

これを受けて業績予想の下方修正に至っています。前述の通りようやく開示されたという感覚です。

投資家としては、時計の今後の先行きが懸念されるわけですが、「在庫評価を見直した計画とした」という部分がどういう織り込みをしたのかが気になる所です。あくまで値引販売をする事での粗利毀損を織り込んだものなのか、評価損の精査をどうされたのか、この辺りは正確に把握しておきたいですね。この辺りはIR照会において正しい理解をするようにしています。

四半期単位の3期分比較です。時計の在庫整理のためのセール価格での売上としてはやはりQ3が弱いという事になりますね。そして粗利率も3ポイント程下げており、このビジネスモデルでこれだけの粗利率低下は致命的なのです。粗利率が15%台というのは、16年3月期Q4まで遡ることになります。この時も免税売上不足への対応へのセール強化による影響でした。今回も外国人の需要低迷が主因ですからね。

時間軸を長くするとこんな推移ですね。

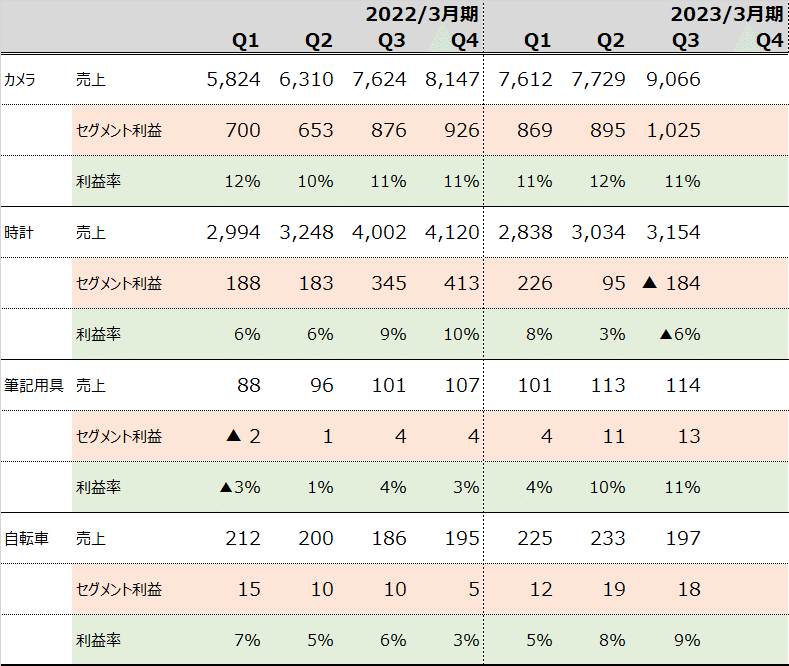

商材別にみると、カメラは好調ですね。ここが唯一の救いです。時計の売上と粗利が全ての課題の根源ですね。

商材別の収益についてもみておきます。カメラは安定していますが、時計はQ2で変調があったわけですね(上記ツイートの通り)。

それから重要な指標である棚卸資産ですね。年末商戦に備えて積極的に仕入をしたと思われ、111億という膨大な在庫を抱えることになっています。しかも短期借入で40億を計上していますから、相当前のめりだった事が窺えます。この辺りは結果論でものを語っても仕方なのですが、既に早期からロレックス市況の変化という所は懸念されていたわけですから、もう少し丁寧な対応が必要だったと思いますね。

この他、決算説明資料等も適宜開示されていますが、概ね大きな変化はありません。ひとえに、時計事業の失策(結果として)が大きく響いたことになります。

3.IR照会

ここではいくつかIR照会をした内容を踏まえて、一部の内容について、私の理解をメモで箇条書きにしておきます。会社側の回答を踏まえて自分なりの咀嚼した認識でもって記載をしています。従って、脚色していますし、事実と異なっている事もあるかと思います。ご参考程度にご覧頂き、様々な目線でもってアドバイスやご指摘を頂けますと幸いです。

・決算補足説明資料のグラフ等の凡例ミスについて

→即座に修正開示の対応をして頂きました。PPTからPDF変換時にうまく処理が出来なかったようです。ツイッター界隈で、この程度のチェックもできないのか、という非難の声も多かったですね。全くもって仰る通りです。同社はIR体制の変化もあり直前までのドタバタも相まって変換後のチェックがうまく機能しなかったものと思います。いずれにしても恥ずかしいので、今後は留意していただけるかと思います。

・経営責任について

→赤字や不正があったわけではないため、本来経営責任まで問われることはないとは思います。ただ、やはり判断の遅さや早々の財務影響を与えうる事でもありますし、何より投資家への減配や従業員への決算賞与への影響等を踏まえると、一定のメッセージングはするべきではないかと考えています。会社としてはチャレンジした部分もありますし、何もけしからんっ~責任取れ~ということではなく、ステークホルダーに向けたメッセージや組織としての改善に向けてもこれをよき機会と捉えて欲しいなと考えています。

・商品在庫と業績予想への織り込みプロセス

→過去在庫分については、適宜市況を睨んだ値付けを行い、早期に仕切り直しを進めるべく粗利毀損を踏まえたもののようです。加えて、一定の在庫残留も念頭に置いた評価替え要素も踏まえての4Q数値として再設定したものとのことでした。なので、現状在庫が過多になっていますが、ある程度現実的かつ市況に沿った値付けで適宜販売を進め、一定の利益毀損と評価替え影響を踏まえているという点では、まだ完全なる膿出しとまではいえないまでも一応精査はされたということはわかりました。

・配当について

→目安とする配当性向の上限は35%ではあるが、期初配当はせめて維持し、昨年からの増配基調は維持したいという想いがあったようです。この事象は一過性であるという認識の下、今後のリカバリへの自信というメッセージを有しているという判断でした。そういう意味では、Q2でメッセージング要素もあり35円への増配をした経緯もあるため、これを堅持してもよかったのではないかとも思います。一過性という意味合いならなおさらです。まぁ借入も多くなっているので、ない袖は振れないってこともありますけどね。

・時計の今後の取り組み

→全体価格の適正化(下落)によって1件当たりから生み出せるマージンは当然減ります。そのため、同じマージンを稼ぐためには量でカバーするしかないというわけで、成長基軸維持という観点からすれば、なんらかの施策が必要になります。しかし、やはり在庫回転のマネジメントが今回の主因でもあり、まずはこの立て直しを優先するというお考えのようです。この点は来期のPL伸長にも影響を及ぼしますが、しかし長期的にみた時には良い傾向だなと私は感じています。KPIを含めて再検討をしていく方針のようですので、今後、経営の安定化のためにもどういう内容が出てくるのか楽しみにしていたいと思います。

・時計の市況変化と対応判断における反省

→ロレックス商材の中古を多く確保している事での認知度向上などで優位に進めたいという志向は必ずあったと思うんですよね。そういう中で、市況変化は感じつつも年末商戦に向けて在庫確保のアクセルも踏み込んだという事だと思います。コロナ収束によるインバウンド復活も年末頃には緩和しているという目算もあったかもしれません。しかし実際にはインバウンドはおろか、市況全体が大きくネガティブな方に振れてしまい、かつ同社のワンプライス買取という制度上、売り手の利便性も高いということもあり、余計にアクセルを踏み込んだことが裏目に出てしまったという事だと認識しています。そういう中で、内部的にも現場と経営サイドでのミスコミュニケーションもあったようで、早期の状況把握やリカバリが後手になったというのは大きな課題が露呈した事にもなります。本来はこのような風通しという部分は常によくあるべきですし、こういう勝負をかけるような時には尚更マネジメントに注意を払うべきところですからね。今後、どういう対策を立てられるのか、ここは株主総会でも大いに指摘・議論したい所です。

それからそもそも勝負をするというニュアンスを感じた(会社側がこういう表現を使っているわけではなく、あくまで私の心証)のは今後どうあるべきなのか問題提起をしたいなと思いました。シュッピンといえば、かつてはグロース企業としてもてはやされていましたし、実際高PERをつけていた時期もあります。一方でここ数年はグロースの色合いが褪せてきて、PERも下がって推移するようになりました(21/3期はコロナ影響で一時的なEPS減少)

。足元ではPER10倍前後という状況で期待値もだいぶ下がってきている事も事実です。そういう中で、期待度をより高めたい、成長回帰したいという意欲がある事はとても大事ですが、一方で、市況を踏まえて勝負をするというような会社にはなって欲しくありません。同社には次の柱をと求め、成長を期待する声が私も含めて各所から寄せられていた事と思いますが、発想を変えてみると、カメラ愛好家に好まれる会社として敢えて選択と集中を行い、身の丈でエンゲージメントを高めていく、ファンビジネスにより注力するという姿勢に転嫁していってもいいのではないかなとー改めてここ最近思うのです。優待や配当をもう少し充実させて、ユーザー株主で安定推移するような経営ってのもありなのかなと思うのです。小野社長もカメラや時計の愛好家でアルバイトからたたき上げで選ばれた方です。そういう志向でみてもいいのではないのかなとも思えてきているのです。

4.さいごに

はい、他にも1月月次等の情報も出ていますが、大きく売上も減っており、4Q期間中は少なくても我慢の時という事になると思います。粗利を削って売上も足りないということで、全社でも損益トントンまで落ち込む計画に投資家各位のショックも大きく、株価も大きく売られたわけですね。しかもこれが4Qまで続き、在庫の状況次第では評価替えをする前提ではあるようですが、そこも決算説明資料からも判読できず、来期への影響も懸念されるところです。現在庫の課題が収束しても、総量として減る事で、来期成長部分も疑義が台頭するわけです。そういう中で、既にPER12倍という状況についてはどう捉えるべきかという所は冷静に考えてもいいのかなと思います。

先ほども記載しましたが、カメラ愛好家などが、2年超保有で総利回り10%超を頂けるようであれば、ファン株主が集まり、のほほんとする株になってもいいのかなと思えてきます。

もちろん、会社としては様々な施策をなさることは応援しようと思いますが、リスクマネジメントやコミュニケーションの部分、IR発信には様々な課題が改めて露呈したことになったわけですが、株主総会できちんと対話が出来るようにありたいなと思いました。

頑張れ、シュッピン!

この記事が気に入ったらサポートをしてみませんか?