2023年10月開始【インボイス制度】~その3・2割特例~

今回は、インボイス制度の支援措置である「2割特例」についてご紹介します。

この2割特例は、前回書いた経過処置の一つになりますが総務省は、小規模事業者に対する支援措置として紹介サイトを設置しています。

この記事についてやその他の質問等、当税理士事務所のLINE公式アカウントにて受け付けています。お気軽にご質問ください。

まずは、友達登録から→LINE公式アカウント

売上に係る消費税の2割を納税

令和5年4月現在、消費税の申告にのための計算は、本則課税と簡易課税制度の2種類があります。

本則課税は、売上や収入に対してかかる消費税額から「仕入税額控除」をした額を申告します。(前回までにも書いているので省略します)

こう書くと簡単そうに聞こえますが、取引ごとの税率・税額を正確に把握して帳簿を作らなくては計算できません。

課税・非課税・不課税などをしっかり把握し軽減税率や旧税率などを確認しないと税額が大きく変わってしまいます。

そのような負担を軽減するために単純に売上(収入)に対する税額の2割を納税額とする制度が「2割特例」です。

「仕入税額控除」を集計する必要がないので上記のような税率・税額を気にするのは売上(収入)だけでよくなります。

対象者

2割特例を使えるのは、インボイス制度にに登録したことによって令和5年10月1日以降に課税事業者になった事業者のみです。

もともと課税事業者だった事業者は、対象外です。

対象期間

2割特例は、令和5年10月1日~3年間、つまり令和8年9月30日までの申告が対象とされています。

注意点

注意点として「課税売上が1千万円を超えた翌々年」という課税事業者になる条件が2割特例の対象期間に来てしまうとこの特例の対象外となります。

個人事業主で例えると、令和5年の課税売上が1千万円を超えた場合、令和7年分は2割特例が使えなくなります。

簡易課税制度

中小企業者への消費税申告・納税の事務的負担に配慮する観点から用意されている申告方法です。

売上(収入)に係る消費税額から差引く「仕入税額控除」をあらかじめ事業種ごとに定められた「みなし仕入率」を使って算出します。

$${売上(収入)に係る消費税 × みなし仕入率 = 仕入税控除額}$$

$${売上(収入)に係る消費税 - 仕入控除額 = {\bf 納税額} }$$

簡易課税制度にはいくつか制約があります。

基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が5,000万円以下

その課税期間の初日の前日(個人事業者は12月31日、法人は決算日前日)までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出する

事業を廃止した場合を除き、2年間継続して適用した後でなければ、その適用をやめることはできない

また、業種や事業の収支によっては、本則課税で申告したほうが有利になる場合もあります。

しかし、インボイス制度においては、簡易課税制度を選択していると適格請求書等(インボイス対応の請求書など)の保存義務がないのでそうした面でも負担の軽減につながります。

簡易課税制度と2割特例の違い

2割特例は、簡易課税制度の「みなし仕入率」が80%である第2種事業と同じ計算方法になります。

簡易課税制度との違いは以下のようになります。

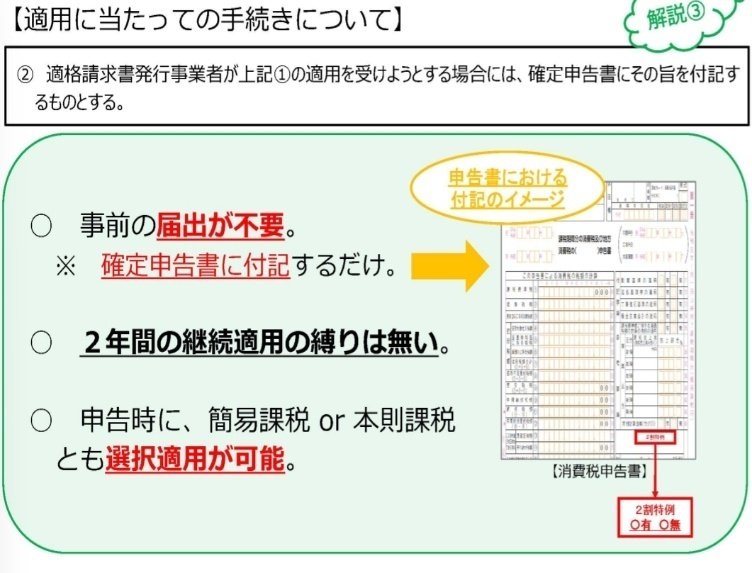

届出がいらない。(申告書に記載すればいい)

2年間の継続適用の縛りがない。(今年だけ適用して、来年はやめるということができる)

簡易課税or本則課税、どちらの申告でも使える。

簡易課税・本則課税のどちらを選択していても、2割特例と比較して有利な方を選択できるとされています。

2割特例のための手続き

2割特例を利用するための手続きは特になく、消費税の申告書に適用する旨を記載すればいいこととされています。

適用をやめる際も、ただ適用しないとすればよいだけです。

終わり(要注意)

2割特例を紹介しました。

本則課税での申告は、「売上(収入)に係る消費税 - 仕入控除額 = 納税額」を申告します。

その結果、納税額がマイナスになれば払い過ぎとして「還付」とし払いすぎている分が返金されます。

また、簡易課税制度も業種によっては、2割特例よりも「みなし仕入率」が高く設定されている場合もあります。

どの制度が一番有利になるかをしっかり見極めないと何十万円の差が出てしまうこともありますので気をつけましょう。

当税理士事務所では、FaceBookやLINE公式アカウントでのお問い合わせを受け付けていますのでぜひご相談ください!

この記事が気に入ったらサポートをしてみませんか?