株式交付で28億円も節約したスタートアップの買収例

こんにちは。公認会計士の桑原です。

2021年3月に新しいM&Aの手法である株式交付制度が施行されています。

この株式交付を用いてGMOインターネット株式会社(以下、GMO)が株式会社OMAKASE(以下、OMAKASE)を子会社化するというリリースが2021年5月24日に公表されました。

今回はGMOによる株式交付を用いたOMAKASEの子会社化のリリースを通して株式交付の概要・手続きを見ていきたいと思います。

株式交付とは何か?

最初に株式交付の内容を確認しましょう。

以前より自社株式を使用したM&Aの手法として株式交換がありました。

しかしこの株式交換では、100%子会社が前提、対価の一部に金銭が含まれると税制非適格となり売手側は株式交換の対価として株式を取得した時点で譲渡益に対して課税が発生する、という問題点があり、100%子会社化以外では使用出来ない制度となっていました。

そこで新たに作られた制度が株式交付です。

株式交付は、株式会社(買収会社)が、他の株式会社(被買収会社)を子会社とするために、自社株式を他の株式会社(被買収会社)の株主に対して交付すること、です。

そのため、①株式会社が ②子会社するため の自社株式の交付が株式交付となるため、

・国内の株式会社間の組織再編である必要(外国法人へ適用不可)

・既に子会社化している会社への追加出資には適用出来ない

上記の点にご注意下さい。

この会社法の改正に合わせて税制も改正されました。

原則は株式を譲渡した時点で売手側に株式譲渡益課税が課されますが、株式交付の場合は、株式交付時ではなく交付を受けた株式を売却した時点まで譲渡益課税が繰り延べられます。

また、株式交付時に金銭が交付されても交付を受けた金銭等の価額が交付価額合計の20%以下であれば、金銭対価部分は課税されてしまうものの、株式の対価部分は課税が繰り延べされます。

株式交付制度は、100%取得しない買収であっても自社株式を活用することで多額の資金を準備することなく機動的なM&Aが実行可能となり、資金が不要なため有利子負債が増えることもなく、手元資金を他の投資(人材採用・設備投資等)に活用出出来る、また売手側は買手側の株式を保有するため企業価値向上のインセンティブが付与され組織再編のシナジーを享受出来る等のメリットが期待されています。

株式交付の手続き

株式交付を行う場合、

・株式交付親会社は株式交付で譲り受ける株式交付子会社の株式数の下限

・譲渡の申込日

・効力発生日

等を記載した株式交付計画書を作成し、株主総会の特別決議を得る必要があります。

一定の条件を満たせば株主総会の特別決議が不要な簡易な手続きが認められています。

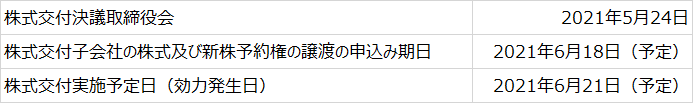

GMOの2021年5月24日公表のプレスリリースによればスケジュールは以下のとおりです。

本件は簡易株式交付になるため株主総会決議はせず取締役会決議のみとしています。

またGMOは上場企業のため有価証券届出書が必要なため、有価証券届出書の効力発生が条件として記載されています。

株式交付比率

プレスリリースによるとOMAKASEの発行済み株式総数は400,000株、予約権は350.8個(予約権1個当たり100株のため計35,080株)のため希薄化後の株式数は合計435,080株となります。

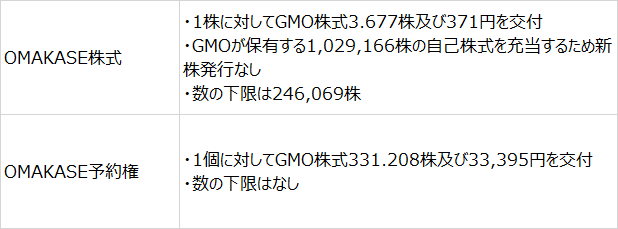

採用された株式交付比率は以下のとおりです。

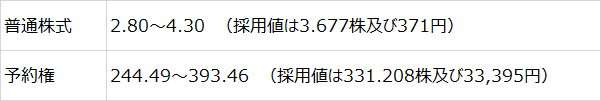

この株式交付比率はKPMG FASが以下のように算定しています(GMO株式を1株当たりの株式価値を1とした場合のOMAKASE株式1株当たり及びOMAKASE予約権1個当たりの価値)。

それでは具体的にどのような株価を算定したか見てみましょう。

まずGMO株式は上場企業であるため市場株価法を採用したとあります。

2021年5月21日を算定基準日として、算定基準日の終値・直近1ヶ月間・直近3ヶ月間・直近6ヶ月間の終値の単純平均値を基に分析したとのことです。

次にOMAKASE株式です。

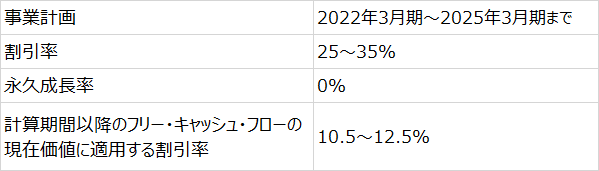

OMAKASE株式は未上場のためDCF法で算定しています。

DCF法の前提条件は以下のとおりです。

割引率はベンチャーキャピタルによるポートフォリオ企業への投資に対する要求リターン(VCリターン)を参照にしたとのことです。

また、計算期間以降のフリー・キャッシュ・フローの現在価値に適用する割引率は、VCリターンは一定期間でエグジットすることを前提にサバイバルリスクが含まれている一方、当該リスクは永続せず、事業ステージが進むことにより事業リスクも低減していくため、事業計画内の割引率とは異なる率を採用したとのことです。

最後にOMAKASE予約権です。

予約権はブラックショールズで算定したとあります。

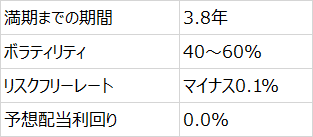

ブラックショールズの前提条件は以下のとおりです。

満期までの期間はおそらく予約権行使期間の残存期間等から算定していると思われますが、ボラティリティやリスクフリーレートの根拠は記載がありませんでした。

株式交付で28億円も節約

プレスリリース前営業日の2021年5月21日のGMO株価は3,105円のため、仮にこれを前提に計算してみると、

OMAKASE株式1株=11,788円

OMAKASE予約権1個=1,061,796円(100株分の価格)

となります。

そのため、OMAKASEの時価総額は、

11,788円×40,000株+350.8個×1,061,796円=5,087百万円

と試算されました。

本件の場合、

OMAKASE株式の下限は246,069株、OMAKASE予約権の下限はなし

のため、246,069株(400,000株に対して61.5%)だけ取得すると仮定し、株式交付のケースと全額Cashで支払ったケースでの支払額を比較すると以下のようになります。

株式交付での支払額:91百万円(371円×246,069株)

全額Cashとした場合の支払額:2,900百万円(11,788円×246,069株)

株式交付を利用することで28億円のCashを節約出来た計算になります。

また、株式交付で少なくとも904,795株(3.677×246,069株)が自己株式から交付されますが、GMOは現時点で1億株以上の発行済み株式数のため、希薄化の影響は1%もいきません。

見てきたように株式交付はCash流出を大きく節約することが可能な手法です。M&Aの規模によってはGMOのように希薄化の影響も少なく抑えることが出来ます。

株式交付は自社の株式を用いてCashを抑えながらM&Aを加速出来る非常に有効なスキームであることをご理解いただけたと思います。

---------------------------------------------

アクアコーポレートアドバイザリー株式会社はスタートアップから上場企業、VCファンドからバイアウトファンドまで、会計・資金調達・M&A・PMI・事業承継まで幅広く支援するプロフェッショナルファームです。

株式交付を用いたM&Aだけでなく、事業承継、株式売却、他社との資本提携などご検討の方は、お気軽にこちらよりご連絡下さい。

この記事が気に入ったらサポートをしてみませんか?