エンタープライズIT市場にSaaSはどう関わるか?

こんにちは!ジェネシア・ベンチャーズの黒崎直樹です。現在ベンチャーキャピタリストとしてシード期スタートアップ企業への投資活動に従事しています。

■このブログを書く理由

まず、私はソフトウェアがとても好きです。ソフトウェアが好きという感覚は人によっては何一つ理解できない感覚かも知れませんw

新卒入社した富士通で、SIerのエンタープライズ営業としてとあるデータセンター施設内の入退出を生体認証で管理するソリューションを販売したことがあります。認証装置のハードウェア×制御するソフトウェアから構成される富士通の最先端ソリューションが顧客の日々の働き方を変えていく生の現場を目撃し、「新しい働き方」を自分の力で作り出せる点にものすごくやりがいを感じた原体験でした。Sansanでは名刺管理SaaSの営業やCSをやっていました。初めてプロダクトに触れた際、ソフトウェアとしてのスタイリッシュさに感動したことは今でも覚えています。洗練されたUI、分かりやすい操作性、スピード感のある挙動、総じて未体験のUXでした。

私にとって「エンタープライズ」×「SaaS」は自分のキャリアそのものであり、実務経験者として歩んできた道でもあります。そして本テーマはこの10年で、国内において社会実装する価値が増していくテーマだと捉えており、一度俯瞰的に整理してみようと思い本投稿に至りました。

Summary

SaaS企業にとってエンタープライズ市場は魅力的な巨大マーケットである。

SaaS企業は現在サブシステムの領域に進出しているが、影響度の大きい全体・機能システム領域にはまだ本格進出していない=出来る余地がある。

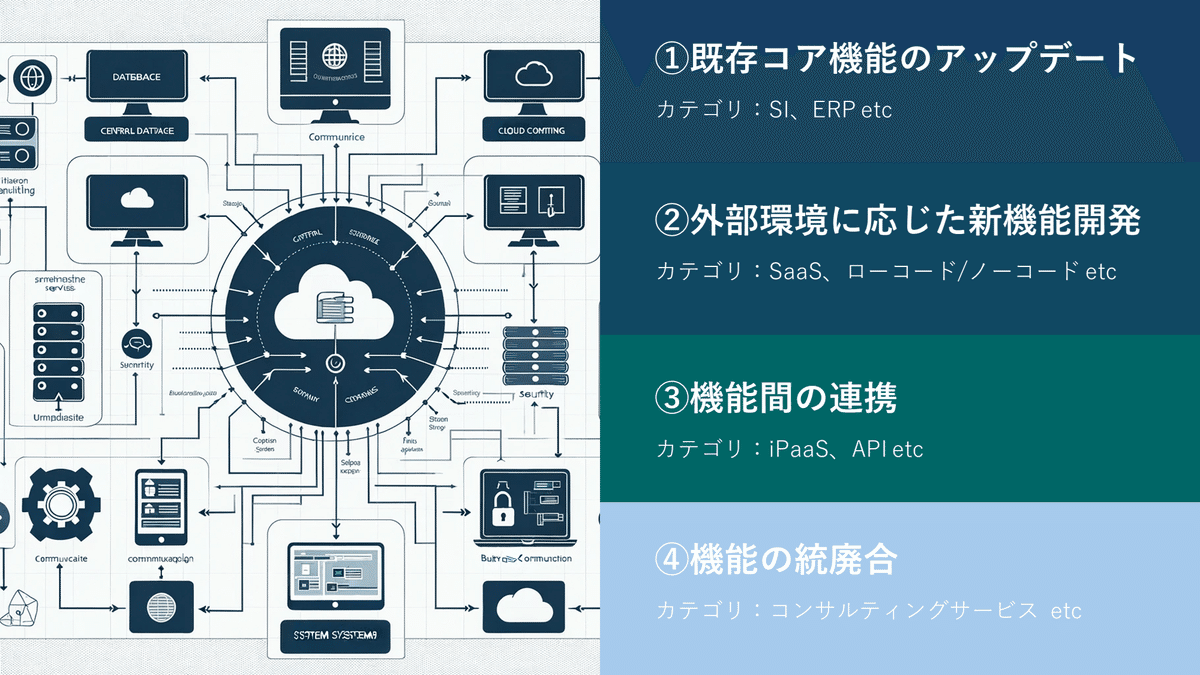

「既存コア機能のアップデート」「外部環境に応じた新機能開発」「機能間連携」「機能の統廃合」の大きく4つの進出方法がある。

既存コア機能のアップデートの際には、エンプラ企業の多様なニーズに対応する必要があり、「All in One」の在り方について思考を深める必要がある。

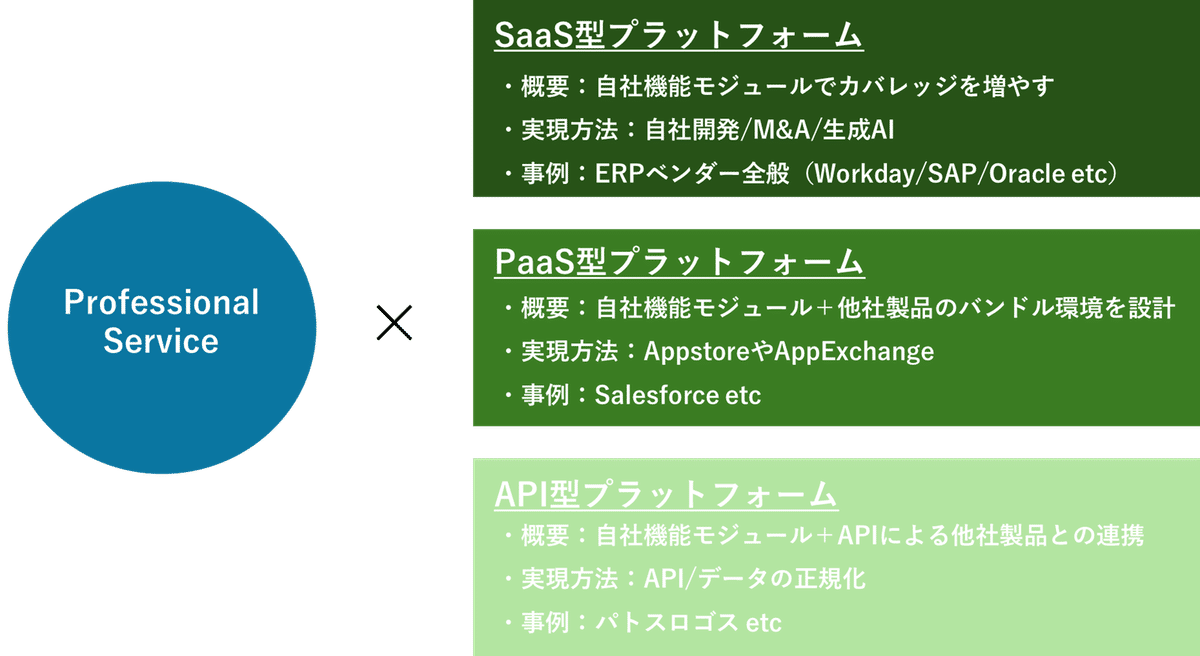

All in Oneには「SaaS型」「PaaS型」「API型」の3タイプが存在する。

エンタープライズ市場とは

日本のソフトウェア市場は世界的に見ても巨大なマーケットです。日本市場全体における国内のIT投資・受託開発市場は約9兆円と言われていますが、この15年ほどで勃興したSaaS企業が占める割合は約1兆円に過ぎず、国内IT投資額の約12%程度です。残りの約88%は受託開発市場、SIerやコンサル等のプレイヤーが個別システム提供をしている市場ですが、この内の多くの割合をエンタープライズ企業が占めてます。

エンタープライズ企業はSaaSを利用し始めている

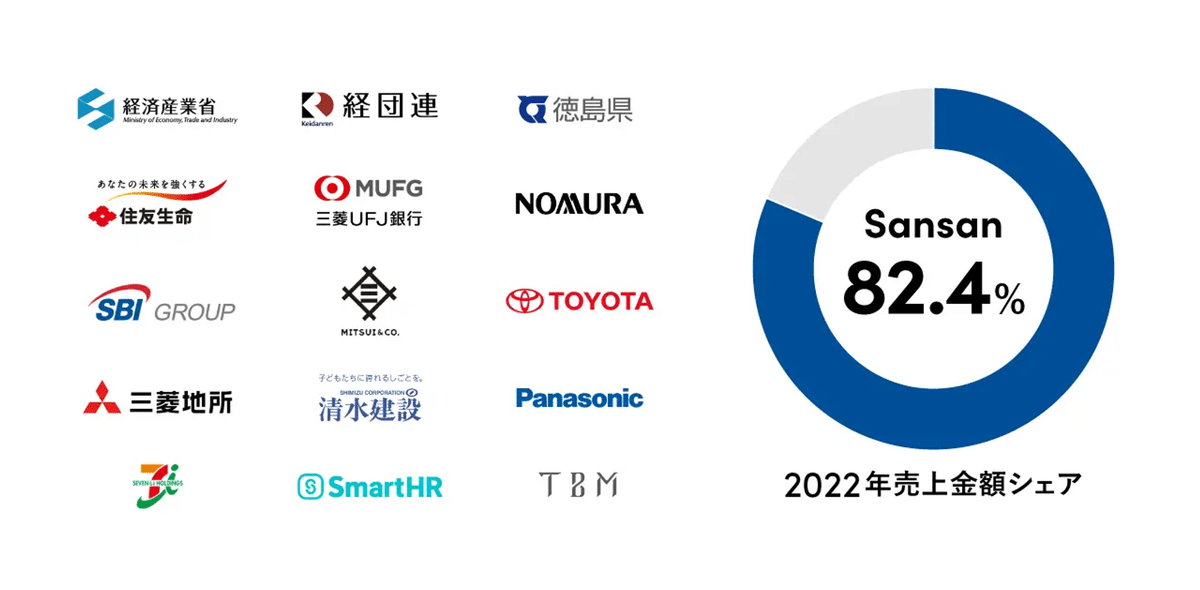

Salesforceの台頭に始まり、この15年ほどでSaaSはすっかり民主化しました。2010年付近の国内SaaSの黎明期には、主に新サービスやテクノロジーへの感度が高いスタートアップや先端的な中堅・大企業の一部部署から浸透が始まっていった認識ですが、2024年現在ではエンタープライズ企業がSaaSを全社的に使うシーンも珍しくなくなってきました。下記はSansan社の導入事例です。

サブシステムから全体システムに進出出来るか?

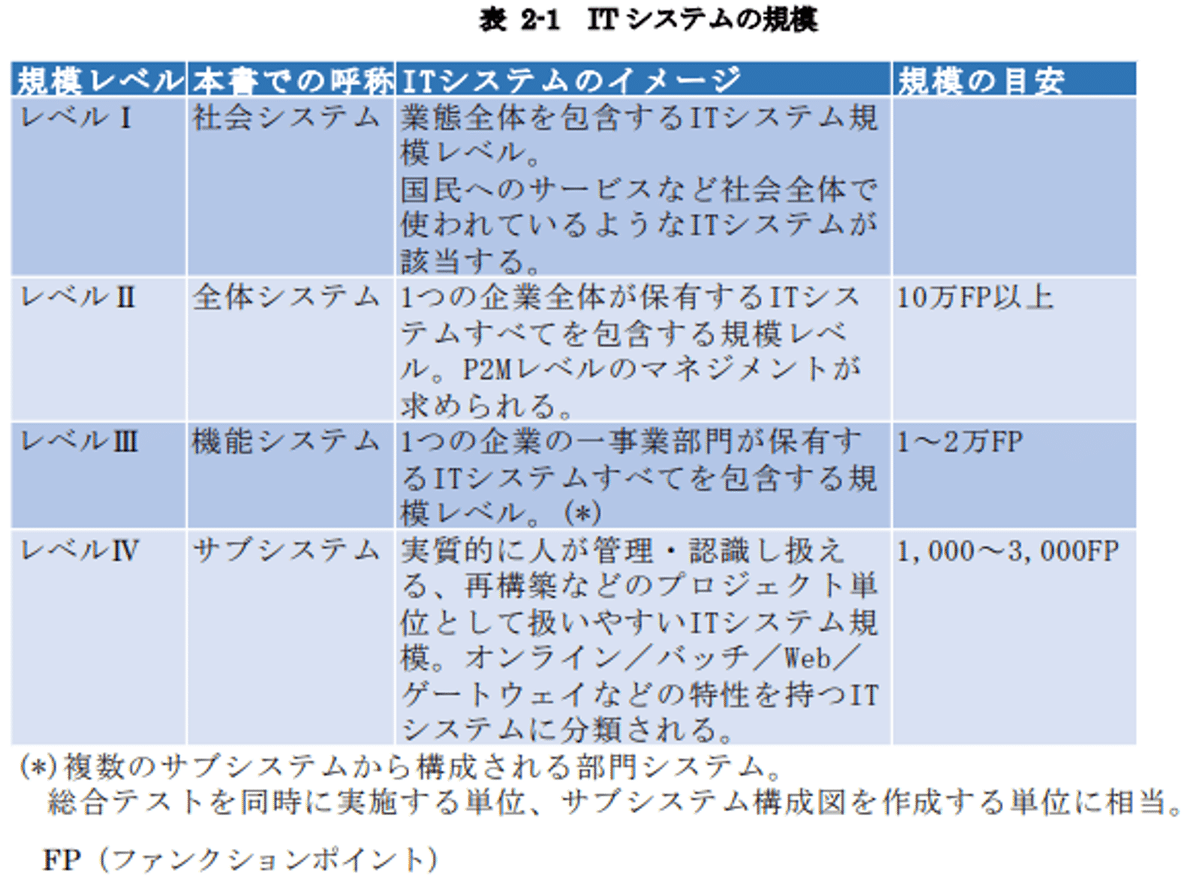

ただITシステムの規模感別で見るに、まだSaaSがやれることは多そうです。下図はIPA(独立行政法人情報処理推進機構)が定義したシステムの規模別定義ですが、現状多くのSaaS企業はサブシステムに進出し始めているものの、全体・機能システムと呼ばれるIT予算の多くが投下されるコア領域を担えるプレイヤーは限定的という印象もあります。SMB領域においてはfreee、Money Forwardといった全体システム的なコア機能を担うプレイヤーが誕生している中、エンタープライズ領域においては継続して既存SIerやコンサルといった根強いプレイヤーが支配的な状況です。

Painは年々顕在化している

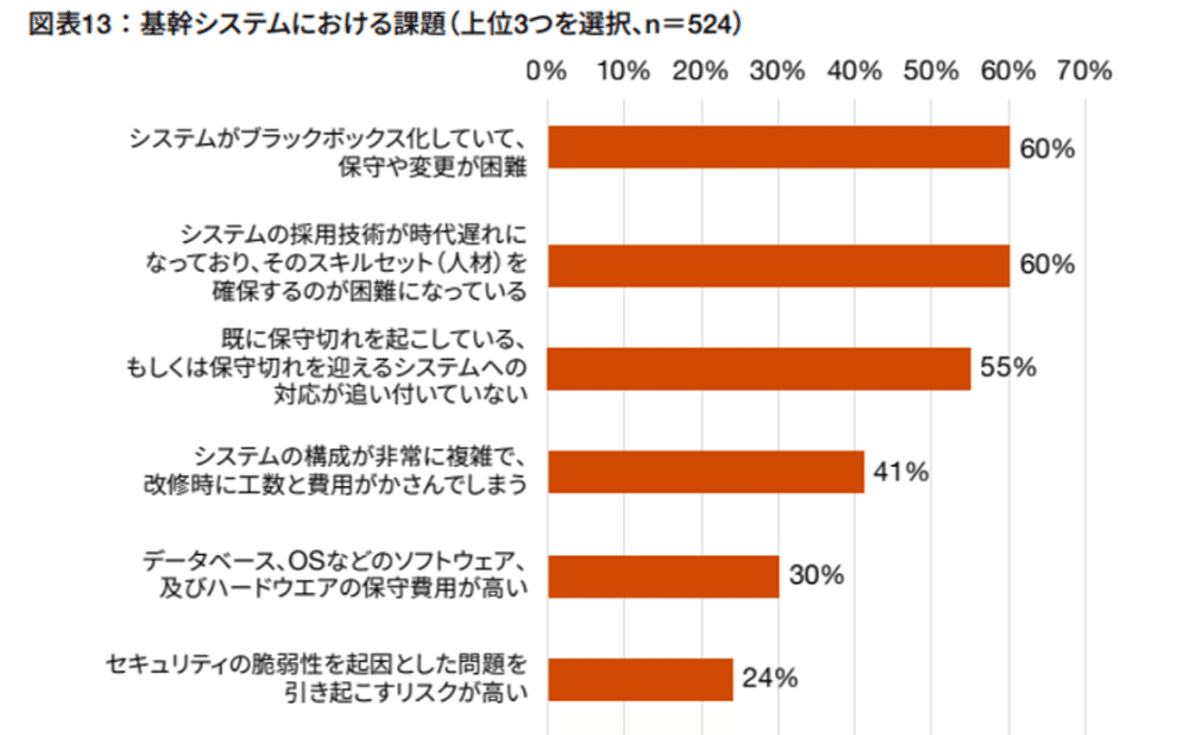

エンタープライズ企業が抱える基幹システム周辺には根強いペインが存在すると長年指摘されています。PwCが2022年に大手企業を対象に実施した調査では、既存の基幹系システムは、巨大化・複雑化・ブラックボックス化が進んでおり、ユーザ企業はラン・ザ・ビジネスと言われる旧来システムの維持コストや、全体像やレガシーコードを理解できる人材不足に頭を悩ませています。また既存システムの技術負債についても引き続き大きな課題感が存在している様です。

コアシステムにSaaS企業はどう関わるか?

経産省のDXレポートでは、超巨大システムである基幹システムをアップデートする際、「機能刷新」「機能追加」「機能縮小」「現状維持」の4点で優先度を付けて進めていく方針が提示されています。

本方針を参考にしながら、昨今のスタートアップ含む諸プレイヤーの動向を踏まえ、本記事では大きく下記4つの道筋があると想定しました。

①既存コア機能のアップデート

基幹システムの最重要コア部分のリプレースに参入する道筋です。ビジネスカテゴリとしては、SI及びERPと言われる領域となります。この領域はSIerや、SAP・Oracleといった古豪ERPベンダーが圧倒的に強いエリアですが、後ほど触れるHR領域におけるWorkdayや、国内だとワークスアプリケーションズなど、先行者のシェアを奪取してポジションを獲得してきた実例も存在します。

②外部環境変化に応じた新機能開発

法規制の変更や時代のトレンドと共に、既存機能では対応出来ない新機能を求めるニーズがエンプラ企業でも生まれてきます。昨今でいう人的資本開示に伴うタレントマネジメント機能、労働生産性向上に向けたセールスイネーブルメント機能などが該当するカテゴリです。ビジネスカテゴリでいうとSaaSやローコード/ノーコードと言われる領域が該当する想定です。

③機能間の連携

既存のコアシステム、及び新機能開発を続けていくうちにデータマスタの構築やシステム間連携を実施してシームレスなデータ管理を求めるニーズが高まる流れは不可避になります。各システム毎のAPIセットの開発や、システム間連携を実現するiPaaSなどが該当するビジネスカテゴリです。

④機能の統廃合

システムリプレースが進んでいくに連れ、レガシー化して稼働しないシステム・モジュールが少しづつ増えていきます。全体の利用状況やシステム構成を踏まえ、システム毎の統廃合の意思決定をする機会が増えていくでしょう。この道筋はプロダクト開発というより、カテゴリでいうとコンサルティングサービスに該当します。

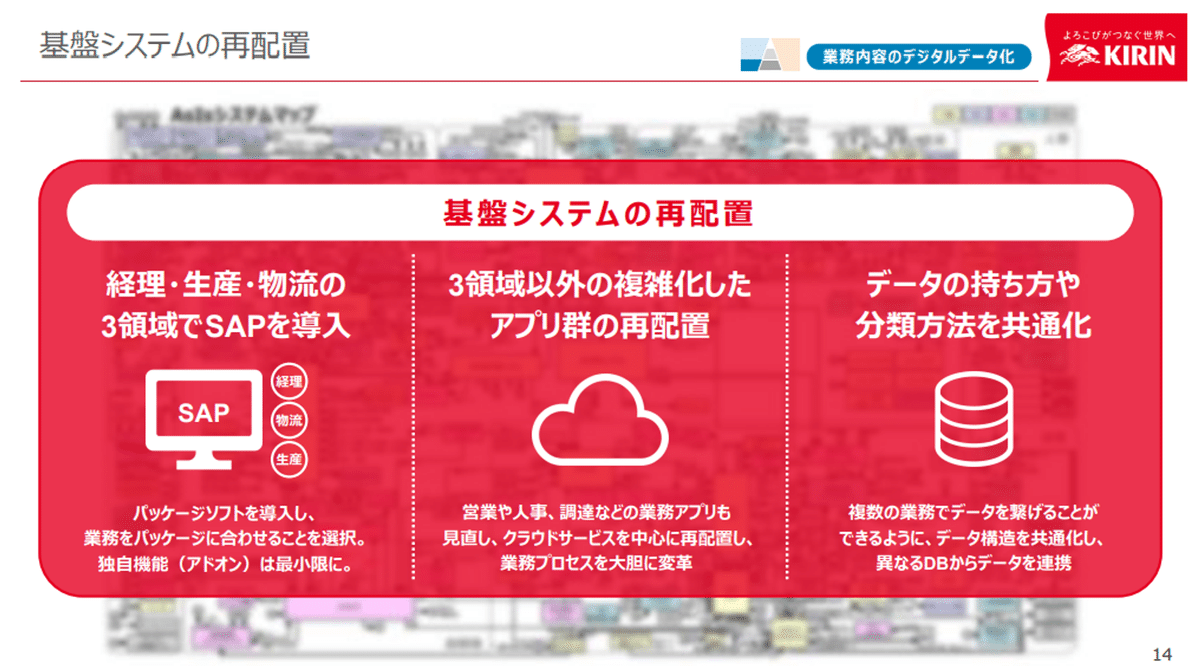

KIRINの事例:基幹システムの再配置

実際にキリンHDは2010年代から現在に至るまで、上記の整理に近い思想で巨大なシステム群の再整理を進めてきています。内容のサマリは下記です。

経理・生産・物流といったメーカーとしてのコア機能は統合型ERPであるSAPの導入を決定。

それ以外の営業・人事・調達といった領域は、複数のクラウドサービスを組み合わせることで業務オペレーションを時代に即した形で最新化。

複数システムのデータ連携と、そのためのデータの分類方法を定義。

(完全に個人予想ですが)プロジェクトを進める中で、システムの統廃合の実施。

「既存コア機能のアップデート」は人事領域から?

4つの方向性の内、攻略難易度を一度度外視して市場規模だけで捉えた時に、もっともマーケットが大きいのは「既存コア機能のアップデート」です。思考実験としてここにスタートアップが入っていく可能性について考えてみたいと思います。

基幹システムが担うコア機能を、粗めにざっくり「会計」・「ロジスティック」・「人事」の3機能に分けるとすると、私自身は「人事領域の部分的な代替から入り、他の領域へと波及していく道筋」はあり得るという仮説を持っています。※あくまで現時点での仮説です。

理由としては、

1: 会計系・ロジ系システムは代替しにくい

会計系システムはシステムトラブルによるリスクを想定すると大企業側が積極的にテコ入れするのは考えにくく、またスタートアップ企業のケイパビリティや信頼度を考慮すると、SaaSが第一オプションとなるには前提としてハードルが高い領域です。

また、ロジスティック系については中堅・SMB企業と違い、エンプラ企業は特に業界・業種・商材により業務オペレーションが多様であり、一元的なワークフローを提供するSaaSではカバー出来ない範囲が多いと想定しています。SaaSを用いて同領域の業務を代替していくためには、これら個別の商品を標準化し、一元的に管理可能にする必要がありますが、こちらもハードルは相応に高いと想定しています。

2: 人事領域の独立性

人事系システムには採用や勤怠・給与管理、タレントマネジメントなどが含まれますが、これらの機能は業界横断的に利用されており、またワークフローも一元化しやすい傾向にあります。

加えて、会計・ロジ系システムとの結びつきもそこまで強くありません。例えば在庫管理や発注といった日々の作業は常に帳簿や会計業務と関係しており、必然的に会計 - ロジ系システム間の結びつきも強くなります。

一方で人事系システムは基本的に会計系のみと連携しており、やり取りされるデータも給与や経費に関するものに限られるため結びつきも比較的弱いものです。この独立性の高さとソフトウェア・SaaSの相性は相応に良いと捉えています。

3: 外資SaaSの参入障壁となる法制度

最後に、外資の参入障壁となっている法律面について触れたいと思います。

人給制度は国によって大きく異なり、グローバル展開を行う企業にとっては参入障壁となります。加えて、日本の人事領域の法制度、特に税法や社会保険法に関わる部分は非常に複雑です。例えば、社会保険については雇用保険や労災保険など複数の保険制度が合わさり、その複雑性は世界でも有数です。

また、法改正が起きると、既存の法制度を前提として作られた計算式や機能を逐一改修する必要があります。グローバルで展開している企業にとっては、展開している地域ごとにシステムを改修する必要があり、大きなハードルであると言えるでしょう。

まとめると、基幹システムの中でも独立的で一元的な管理がしやすい一方、法律面で外資の参入障壁も高い人事系システムこそ、スタートアップ企業でも参入しうる領域ではないかと捉えています。

Workdayの事例:人事領域の山の登り方

人事領域での実例を見てみましょう。Workdayは、2005年にデイブ・ダフィールドとアネル・ブシュリによって設立され、本社はカリフォルニア州プレザントンにあります。主に中規模から大規模企業向けに、人事系プロダクトである「Workday Human Capital Management」と、財務・会計系プロダクトの「Workday Financial Management」などのコア製品群を展開している企業です。

グローバルだとSAPやOracleといったメガプレイヤーが昔からいる中で、後発ながらERPマーケット、その中でも特にHR領域のシェアを堅実に伸ばしてます。現時点で世界全体で4,650社以上のエンタープライズ企業の顧客基盤を持っています。Amazon、Alphabet、Walmartといった企業も彼らの顧客です。

彼らは人事領域においてどの様にエンタープライズ市場を攻略していったのでしょうか?ここでは3段階に分けて説明をしていきたいと思います。

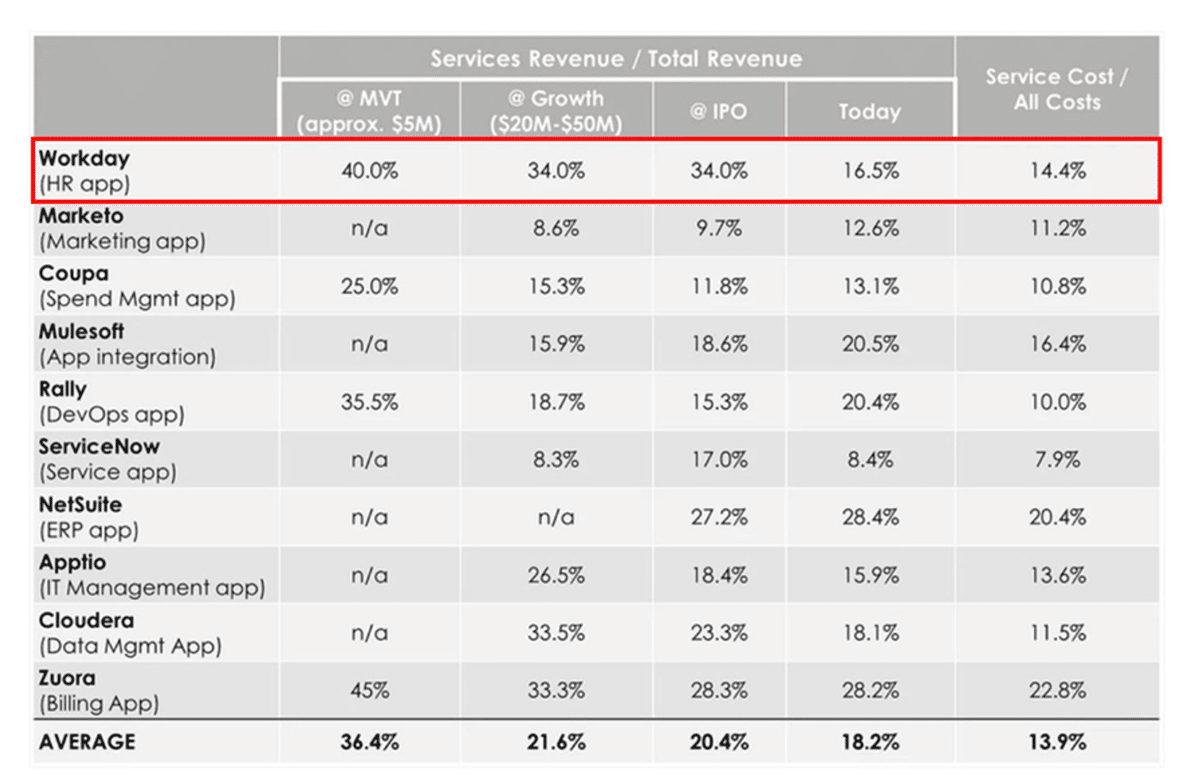

①プロフェッショナルサービス(PS)×限定モジュールの提供

初期のWorkdayの顕著な特徴として、初期フェーズで40%、IPO付近でも売上の34%をPSから構成していた点があります。PS割合が高い理由として、システム設定(基盤整備、トレーニングなど)面でクライアントから支援を求められるケースが多いことが主な理由ですが、創業者2名を始めとするエキスパートの領域知見自体を買いたいというニーズも存在したと推察しています。

創業者のデイブ・ダフィールドはPeopleSoftというHR系ソフトウェアの創業者であり、同社をOracleに売却した後にWorkdayを設立しています。Workdayといえど、創業初期はエンタープライズ企業の要望に全て答えられるプロダクトラインナップが揃っていたわけではないのは想像に難くなく、その課題点をPSによる領域知見やベストプラクティスの提案等を通じてカバーし、ユーザ企業のリテンションを維持したのではないかと捉えています。

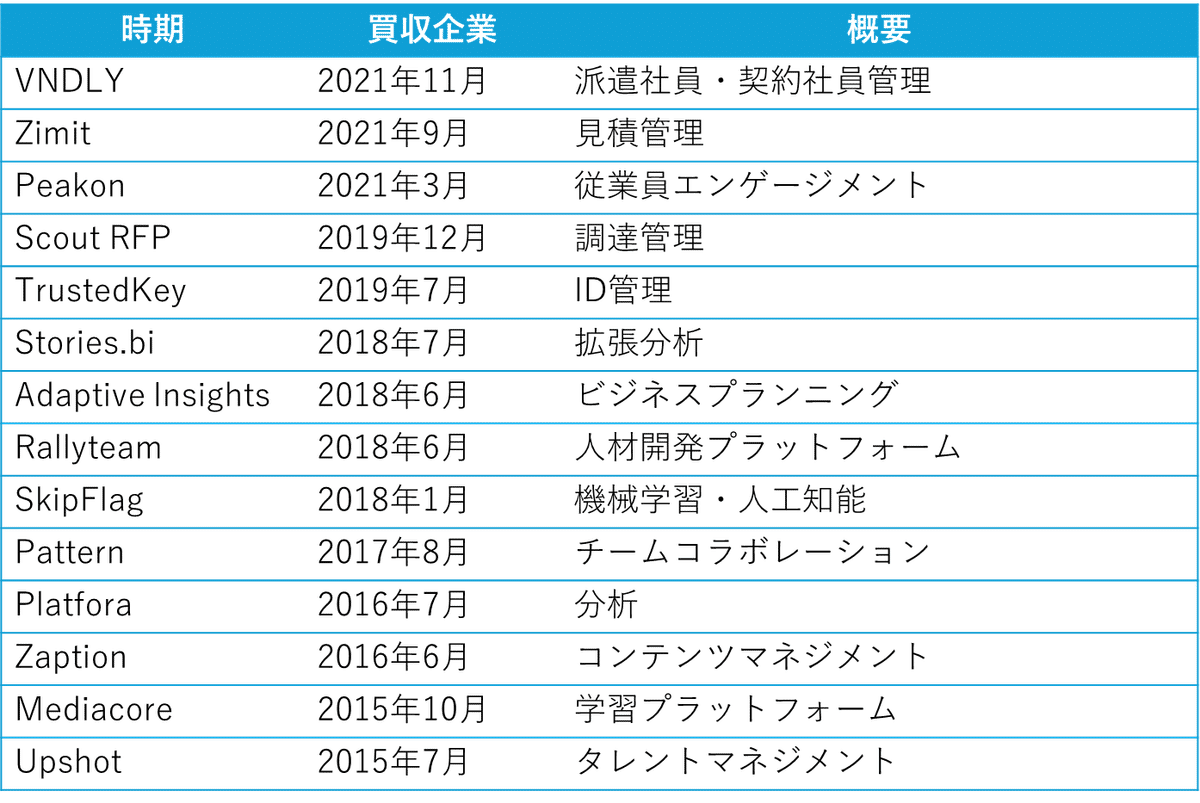

②M&Aによるモジュールの拡張

2006年にWorkday Human Capital Managementを、2007年にWorkday Financial Managementをリリースし、Workdayはシステムモジュールを自社独自で開発しつつも、下図の様に積極的にM&Aを繰り広げて機能拡張を図ってきました。

この背景には、チームコラボレーションや従業員エンゲージメント向上など、年々生まれる新しいトレンドが影響しています。世の中のトレンドを踏まえてエンプラ企業が社内実装を検討すると、個社毎に企業文化やオペレーションは異なるため、実装方法のニーズは分岐・細分化されます。プラットフォームとしての価値を維持するためには、これらの細分化するニーズを取りこぼすことなく対応することが重要であり、自社開発でカバー出来ない部分はM&Aを駆使することで、機能カバレッジを増していった流れとなります。

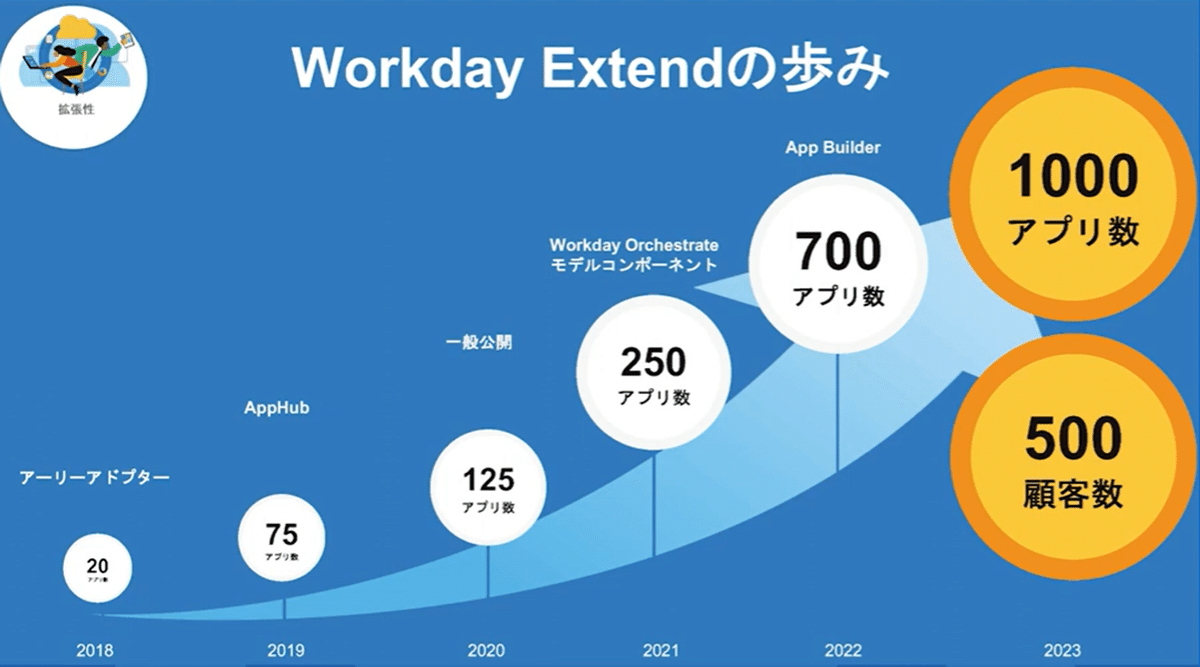

③拡張性への対応(プラットフォーム上での開発機能やAPIの充実)

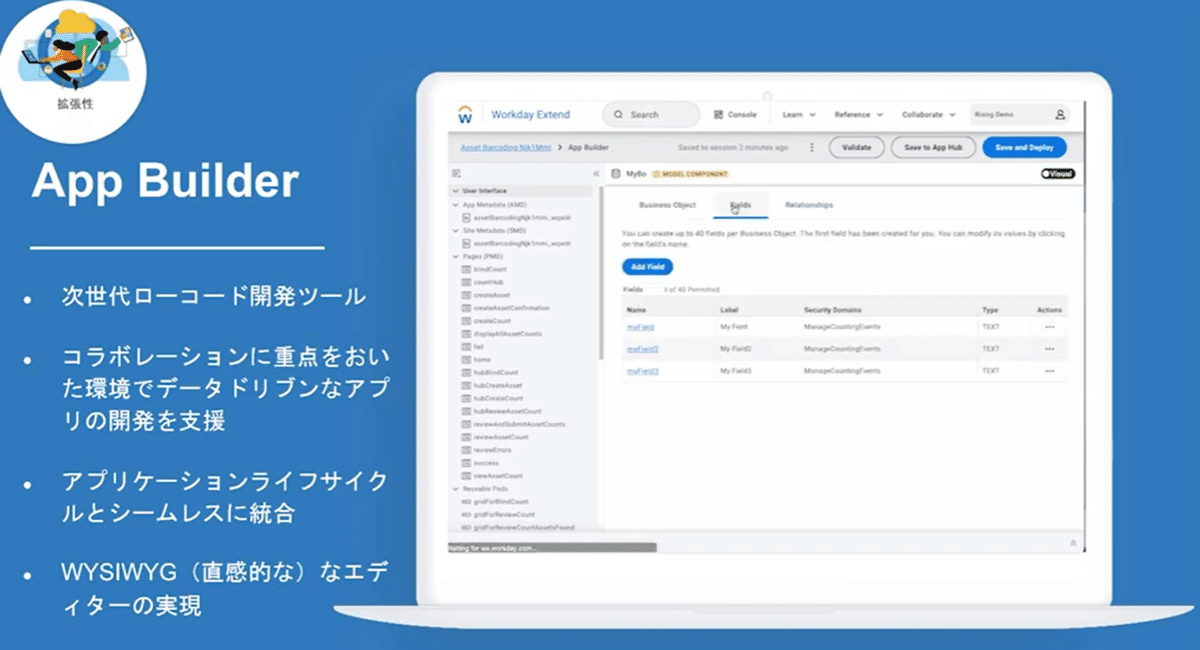

上記の通り自社開発とM&Aにて対応モジュールを増やしていきましたが、それでも尚エンタープライズ企業からは、自社独自のワークフローに合わせたカスタマイズ機能の開発相談を受けることも多かった様です。それらのニーズに対応するために、Workday Extendと呼ばれる機能を2018年から提供を開始、2020年に一般公開をしています。

直近では新機能としてAppBuilderという次世代ローコード開発ツールの開発を進めています(2023年6月時点)。これは顧客が普段利用するWorkdayの同一環境上にて、独自機能・モジュールを開発するローコード開発ツール機能であり、求めるカスタマイズ機能を顧客自身が開発する環境となります。Workdayに基本実装されているモジュール群だけでかなりカバレッジは広いですが、そこで対応出来ないニーズは同機能が拾い上げる役割になっています。

ここまで「既存コア機能のアップデート」の中でも人事領域は攻めにいける可能性があるとの仮説の下、山の登り方の事例としてWorkdayを分析してきました。

Workdayは2024年2月時点で、時価総額が約11兆6400億円(約776億USD)となっており圧倒的な存在になっていますが、約20年に渡る機能拡張の進化の形態として今の結果があります。3段階に分けて進化の流れを記載しましたが、まとめると下記になると捉えています。

Workdayはエンプラ企業の多様な顧客ニーズのカバレッジを増やすために、PS/自社でのモジュール開発/M&A/ローコード開発環境を駆使し、20年かけてプロダクトラインアップを拡充してきた。

多様な顧客ニーズに対応するための「All in One」

上記のまとめからのtipsとして、人事領域やそれ以外の領域においても、『既存コア機能の領域に近付けば近づくほど、細分化するエンプラ企業のニーズに網羅的に対応できるモジュール群のセットをどのような思想・方法論にて実現するべきか?』という問いに早い段階から答えを用意しておく必要があると言えるかも知れません。

「All in One」の考え方は、次世代SaaSのプロダクトトレンドの一つになっていくのでは、と個人的に予想しています。細分化されたSaaSでなく、1つのプラットフォームのプロダクトを利用することで顧客の業務が完結する。そういったERPライクの世界観を、SaaS企業がこれまで培ってきたUXやアーキテクチャ設計等の最新技術を用いて実現していこうという趣旨の考え方です。

上記では3パターンのAll in Oneのプラットフォームの在り方をまとめてみました。これらのプラットフォームの在り方次第で、顧客ニーズへの対応するための事業作りの方向性は変わっていくと想定しています。

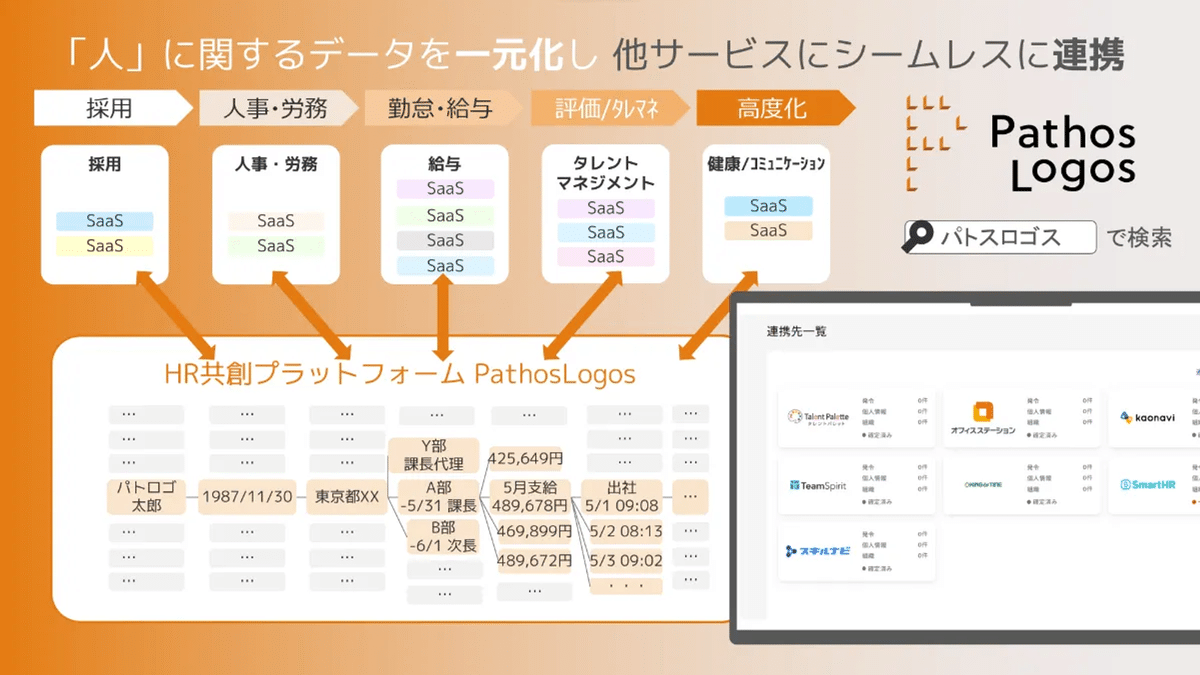

API型の事例で言うと、元ワークスアプリケーションズの牧野氏が立ち上げたパトスロゴス社は人事領域の共創プラットフォームとして、同領域のSaaS群と連携し統一データベースをAPIベースで作り上げるサービスをリリースしています。こちらのサービスは自社プロダクトで全ての機能を表現するというより、他社SaaSとの連携を前提に、求められる統一マスタ機能を提供するのを売りにしている形態となります。

Conclusion

SaaS企業にとってエンタープライズ市場は魅力的な巨大マーケットである。

SaaS企業は現在サブシステムの領域に進出しているが、影響度の大きい全体・機能システム領域にはまだ本格進出していない=出来る余地がある。

「既存コア機能のアップデート」「外部環境に応じた新機能開発」「機能間連携」「機能の統廃合」の大きく4つの進出方法がある。

既存コア機能のアップデートの際には、エンプラ企業の多様なニーズに対応する必要があり、「All in One」の在り方について思考を深める必要がある。

All in Oneには「SaaS型」「PaaS型」「API型」の3タイプが存在する。

長々と記載してしまいましたが、同領域もしくは周辺領域での起業を検討されている方がいらっしゃれば、今時点の事業粒度問わず、全員お会いさせて頂きたいと思っています。私からもコンタクトをさせて頂きますが、もし本記事を読んで面談をご希望される場合は、気軽に下記よりご連絡下さい。どうか、よろしくお願い致します。

X:https://twitter.com/Kurosaki_GV

Facebook:https://www.facebook.com/naoki.kurosaki

この記事が気に入ったらサポートをしてみませんか?