UberはPostmatesの「何を」買ったのか

DCMベンチャーズの原です。本日UberによるPostmates買収が発表されたので、なぜこの買収が起きたのか、狙いや背景を簡単に考察してみたいと思います。

この記事では会計上、財務上、税制上のメリットではなく(買収時にはとても大切になりますが今回は詳細がわからないので割愛します)、事業上のシナジーをフードデリバリーやライドシェアに投資をしてきた投資家の観点から考えていきます。

(DCMはUberに買収されたライドシェアCareem, Grubhubに買収されたフードデリバリー Tapingo, 日本のフードデリバリーChompyを運営するSynの投資家です。)

フードデリバリー事業の特徴

まずフードデリバリーはこれまでも各国で買収が繰り返されてきた領域で、つい先日Uber (US業界3位)はGrubhub(業界2位)の買収に失敗しましたが、瞬く間にPostmates (業界4位)の買収を決めました。

(フードデリバリーのこれまでの買収やUberという企業のグローバルでの買収戦略の特徴は前に↓のNoteに書きました。)

フードデリバリーは、需要と供給をつなぐマーケットプレイス(メルカリやebayやマッチングアプリ等と同様)ですが、1.ユーザーと2.レストランに加えて、3.配達してくれるパートナーがいる3-way(3方向)マーケットプレイスであるという特徴があります。

Uber Eatsでも見られるようにフードデリバリーの主な収益構造は、"売上"として、ユーザーからの手数料+レストランからの手数料(+配達料)をとり、"コスト"として、配達パートナーへの支払いを行います。

売上の各項目のブレークダウンや配達料(やチップ)を売上に含めるか、は各社異なりますが、大体GMV(取り扱い)に対して30%程度を取り(グロスでのtake revenue)、配達パートナーへの支払いを除いたネットレベニューが10-15%程度になります。(Uber Eatsのグローバルでのネットレベニューは9.5%でUSでは10%台半ば)

フードデリバリーの業界構造

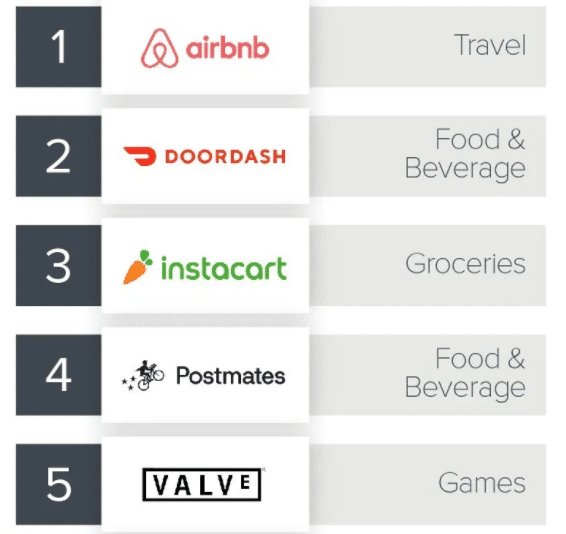

フードデリバリーはマーケットプレイスの主戦場と言ってもいい領域です。a16zが発表したマーケットプレイススタートアップのGMV(取扱高)ランキングのトップ5にはDoordash (フードデリバリー業界1位)、および今回買収されたPostmates (業界4位)が入っています。2位のGrubhubと3位のUberは公開企業なので含まれておらず、それを考えるとマーケットプレイスの中でのフードデリバリーの存在感が理解できるかと思います。

フードデリバリーはネットワーク効果が一定ある業界ですが、ソーシャルやメッセンジャーと比べるとネットワーク効果が強くなく、winner-takes-all(勝者総取り)になりづらい業界です(理由は後述します)。そのためアメリカ、中国、韓国、ヨーロッパ各国でそれぞれ2-3社の巨大な成功企業が誕生してきました。

それを踏まえ、その2-3社に食い込むべく、フードデリバリー企業には多くの資金が投下されてきました。その結果ユニコーンのリストを見ても、アメリカ、アジア、ヨーロッパ、南米各国のフードデリバリー企業が名を連ねています。

投下された巨額の資金(Doordashに$2.9B, Postmatesに$900M)は、2-3位に食い込むための熾烈なユーザー獲得競争に使われました。2004年に創業した一世代前のGrubhubを、Postmates(2012ローンチ), Doordash(2013), Uber Eats(2014)が猛烈に追い上げてきました。後発の企業は配達リソースを自社で抱えますがGrubhubは自社での配達リソースを持たずレストラン配送だったこと、モバイルUXの違い、公開企業なので赤字を掘れない事、等が急速なスケールに対応できない大きな理由でした。結果Grubhubは2015年に自社配達をスタートしました。(この構造は日本でも出前館とUber Eatsなどで似ているかもしれません。)

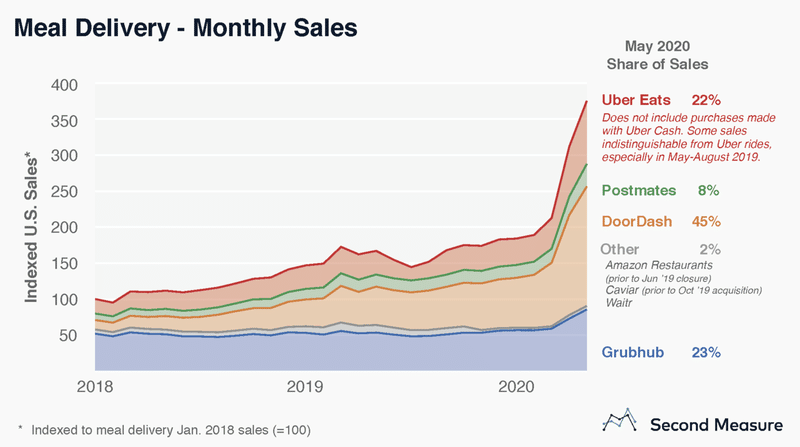

下記がこれまでのマーケットシェアの推移です。Grubhubは2018年初頭は55%のマーケットシェアを持っていましたが、1年でシェアは35%になり、現在は23%まで落ち込んでいます。

これらの事業構造や業界構造を前提に、UberがなぜPostmatesを買収したのか、何を買ったのか、3-wayマーケットプレイスの各方面においてシナジーを考察していきます。

また、事業のシナジーによってどんなMoat(競合優位性)を勝ち取りたかったのか、という論点で考察を進めますので、そもそもMoatって何だよって方は下の記事を読んで頂けましたら幸いです。

1. ユーザーサイドへのシナジー (ネットワーク効果)

まずはユーザーサイドにシナジーがあるのかどうか考えてみましょう。

フードデリバリーはネットワーク効果が効くものの、ネットワーク効果がそこまで強くないと考えています(なので2-3社が残っている)。ネットワーク効果がある状態とは、新しいユーザーが一人増える度に、"既存"ユーザーにとってサービスの価値が上がる、という状態です。

ネットワーク効果が限りなく強いと、ユーザー数が多いサービスが常に提供価値が大きくなり、業界が独占されます。(メッセンジャー、ソーシャル、一部のマーケットプレイス)

フードデリバリーが独占になりづらい理由としては、a. ある程度の配達員/レストランが確保できるとユーザーにとっての便益が下がるから、b. ユーザー、レストラン、配達員、それぞれが複数サービスを同時に使う傾向があるから、(c. 地域によって市場が異なるから、がもう一個の理由ですが、これはあとで触れます)です。

今回の買収によって確保できる配達パートナーの数は多くなるかもしれません。一方で例えば今30分で運べているものが25分になった時にどれだけ価値が増すのか、表示されるレストランが300社から400社になったときにどれだけ価値が増すのか。25分で運べるサービスが常に30分かかるサービスを凌駕し、レストランの数が多いサービスが常に第二位を凌駕するとは思えません。

そして多くのユーザーが複数アプリを入れています。そのためUber + Postmatesの、レストラン数が競合を超え、配達時間が短くなったとしても、ユーザーはDoordashアプリを削除せず継続して両方使うのではと思います。

この意味でどこまでユーザーサイドのシナジー(主にネットワーク効果)があるかは少し懐疑的です。実際に正式なリリースでは2つアプリは当面は別々のままという発表がありました。

2. レストランサイドへのシナジー (規模の経済)

レストランサイドでは規模の経済が競合優位性として考えられます。先に説明した通り、レストランからは手数料という形式で売上を得ています。

もしUber Eats + Postmatesがその市場において強大になったときに、その手数料を上げることができるかもしれません。ただし、価格を上げられるほどのポジションを築けるのかどうか、ここもまた後ほど考察します。

Uberはユーザーのアプリは別々のままにするとしていますが、レストランと配達員は”共通化する”としています。今回の買収によってレストランへのUber + Postmatesからの送客は増えるでしょうが、あまりこのレストランサイドへのシナジーが買収後に、すぐに実際の売上増加として効果を発揮することは考えにくいのではないかと思っています。

3. 配達員サイドへのシナジー (規模の経済、第一想起)

シナジーが一番大きいのがこの配達員サイドだと思います。2つの側面からのシナジーがあります。

まずは規模の経済。フードデリバリーや食品デリバリーなどの配達コストにおいて、「配達密度: 1時間に何個運べるか」は極めて重要なKPIとなります。今回の買収ではまず配達パートナーネットワークが共有化されます。その結果、地域内での配達員もオーダーの密度も多くなり、店舗により近い配達員を配置することができるようになるはずです。その結果、移動時間は効率化し配達密度は上がります。

次に、第一想起の効果です。前述した通り、フードデリバリーはユーザーもレストランも配達パートナーも複数サービスを並行して使う傾向にあります。このような状態をMulti tenant (マルチテナント)と呼び、マーケットプレイスの事業の"敵"の一つです。

一方で、3つも4つも並行してサービスを使うことは少ないです(特にユーザーと配達員)。そのためトップ2-3位に入れないと、ユーザーも配達員も軒並み減っていくことが多いです。

業界4位のPostmatesは、そのため、配達員を確保するために、かなりのマーケティングインセンティブを払っていたのではないかと思います。先に説明したフードデリバリーのコスト構造において、配達員への支払い/インセンティブはとても重要であり、Uber傘下になることで、Postmates側のインセンティブコストの削減ができることは間違い無いかと思います。

Uber CEOのDara Khosrowshahiは日本時間7/7早朝に行われたアナリスト説明で、$200Mが今後2年間のシナジーとコスト効率化の結果として得られる、と説明していましたが、配達サイドでの効果が強いのではと思っています。

買収による効果

果たしてUber Eatsの買収はどの程度の影響があるのでしょうか。各大都市ごとのマーケットシェアを見てみたいと思います。

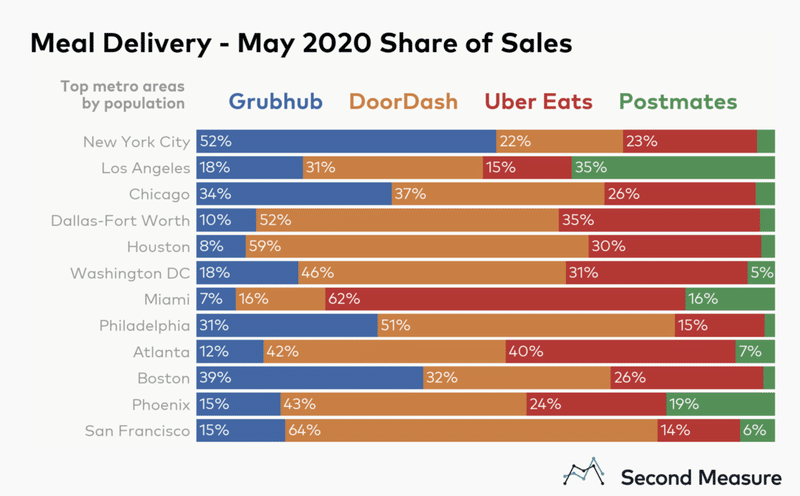

先に触れた"独占になりづらい理由"で、都市ごとに違う市場だからと書きました。

メッセンジャーやSNSやメルカリのような商材を扱うマーケットプレイスでは地域が離れていても、ユーザーが多い方がサービスの価値が大きくなります。一方でフードデリバリーはニューヨークでユーザー数が多いからと言って、サンフランシスコのユーザーには価値になりません。

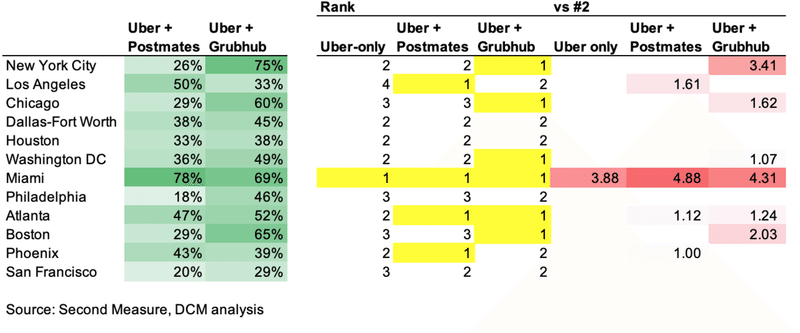

現在Uber Eatsがトップである大都市はMiamiのみです。UberによるPostmates買収後はシェアはこのようになります。

Miamiだけだった1位市場が、Los Angeles, Atlanta, Phoenixにも広がりました。2位以内に入らないと先ほどのマルチテナントにも食い込めない可能性が高いですが、6都市で3位以下でしたが3位以下は3都市まで減ります。

特に4位だった巨大市場のLos Angelesが1位になるというのは、かなり大きいと思います。

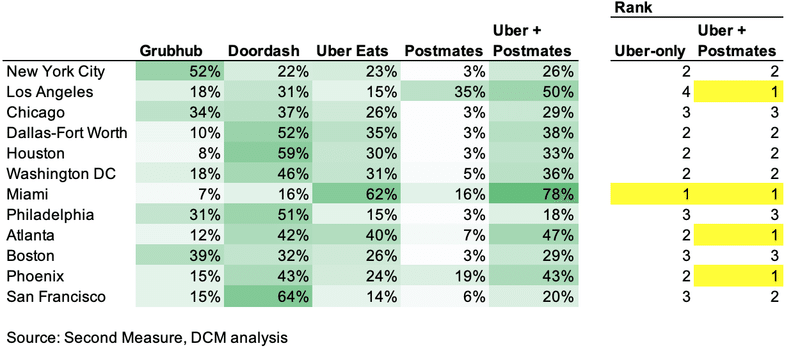

さて、一方でここでもしGrubhubを買収できていたらどうなっていたか見てみましょう。ここでは、1位になった場合の2位との差も記載します。各市場の第一想起に食い込めるかどうか、に加え、1位になった場合の2位との差が大きければ大きい方が利益率が高くなる、というマーケットプレイスの特徴があるからです。

市場で1位のポジションを取れる市場が6市場もあるだけでなく、NYCという市場で圧倒的な1位のポジション(2位の3.4倍)を作る事ができたはずでした。Grubhubは東海岸で強く、NYCだけでなく、Boston、Washington DCでも1位。Postmates買収後も決して圧倒的にLAで1位とは言えない中、本当はGrubhubのほうが、より大きなシナジーが得られていたのかなとは思います。

Uberは公式リリースの中で、Postmatesとの買収のメリットの一つとして、"differentiated geographic focus areas (異なるターゲット都市)"とあげていましたが、これこそまさにGrubhubが持つものなのです。

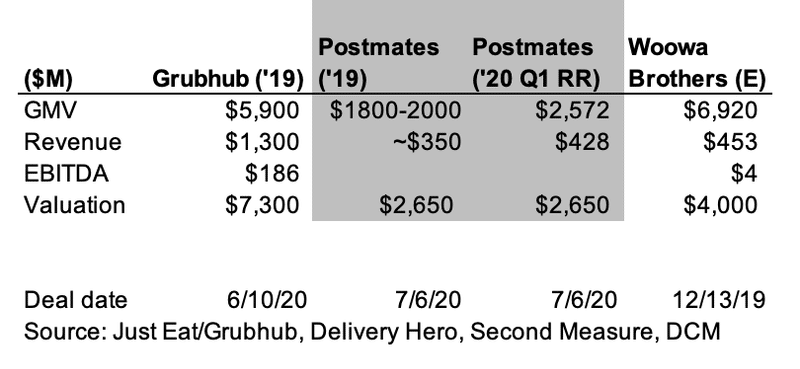

なぜこのタイミングで$2.65Bでの買収なのか

フードデリバリー等のマーケットプレイスはGMVに対するマルチプルをベースに評価されます。昨月買収されたGrubhubは2019のGMVの1.2xで買収され、Postmatesも同様に2019 GMVの1.3-1.5x程度、2020年Q1の数字(GMV $643)だとGMV 1xの買収かと思います。

(参考: 一方で、韓国のWoowa brothersは、フードデリバリーとは言えかつてのGrubhubのように自社配達リソースではなく、広告モデルでは無いのでGMVマルチプルは低くなっています。)

UberのライドシェアはCOVID19で大きな影響を受け、その中でUber Eatsは昨年比で100%成長を見せています。COVID-19の影響がいつまで続くかわからない中で、Uberにとってはフードデリバリーでなんとかトップに食い込みたいという思いがあったのかと思います。

一方で、PostmatesはIPOの予定が伸び、財務上苦労をしているという情報が流れていました。勝者総取りでは無いものの、業界4位というポジション、特にLA以外では強いポジションを築けていなかったPostmatesにとって、これが最良の手だったのではないでしょうか。フードデリバリーの第一人者であったPostmatesがUberの下で息を吹き返してくれたらいいなと思います。

リリースと極めて限られた情報しかありませんので、会計上、財務上、税制上のメリットもわかりませんし、実際のキャッシュフローもわかりません。ただ上記のGMVマルチプルが元になり、"具体的なシナジー"が計算され、お互いの思惑/タイミングで成立したのかなと想像します。

まとめ

"具体的なシナジー"について、「ケーブル王」と呼ばれ90年代に数十社のケーブルテレビ会社を買収し全米最大のケーブルTV企業を作り、さらにメディア企業も買収し、$52BでAT&Tに売却したJohn Maloneが「M&Aにとってシナジーってあるの?」と聞かれ、ケーブルTVにおけるプログラムの購買力とオペレーション人員を例にして、このように答えています。

very pure synergy, very easy to calculate, and anybody figuring out what that acquisition’s worth could build that right into those numbers.

... You can calculate those. Those are very real. Those are horizontal synergies. Usually, they’re quite calculable. When you get more into things like it will help the brand or … Those are intangibles and those are much harder.

(プログラムの購買力は)極めて純粋なシナジーで、計算するのが極めて簡単。買収価格を考える人なら誰でも計算することができるはずだ。

(オペレーション人員について) これも計算することが簡単で、実際にリアルな、水平合併によるシナジーだ。大抵これも計算することが極めて簡単である。ただし、もし例えばブランドなど無形資産のシナジーを考えるとしたら、それはかなり難しい。

シナジーを考える際には、具体的に計算できるもので、誰もが理解できるくらいシンプルな効果、というのが重要になるのだろうと今回の買収で感じました。そして今回の買収では「配達員密度の向上と第一想起獲得による、配達コストおよびインセンティブ削減」が重要なシナジーだったのかなと思います。

結局長くなってしまいましたが、今後の景気と資金量を考えると1-2年間でM&Aは増えるだろうと思っていますので、何かの参考になれば幸いです。

追記(2021/11/10)

2021/11/10にDoorDashがWoltの買収を発表しました。

1) USフードデリバリー最大手のDoorDashのWolt買収、その背景を少し見ていきます。DoorDashは、USのシェアが50%以上ありますが、売上がほとんど(2020年は99.6%)がアメリカから (上段: US売上、下段: それ以外の地域)で、とにかく海外展開が重要でした。https://t.co/zBJm37K3E0 pic.twitter.com/PwTlNniUv6

— Kenichiro Hara| DCM Ventures (原健一郎) (@kenichiro_hara) November 9, 2021

買収はこれだけでとどまらないと思っています。

今後は、競合するグループ間で、国ごとの事業譲渡(例えばある会社のUK事業をDeliverooに譲渡、日本事業をUberに譲渡、等)が度々起きると思います。

この記事が気に入ったらサポートをしてみませんか?