税負担に関するシミュレーション

前回のコラムで、Exit戦略を考えるべき理由の1つとして税金の負担が優遇されている点をご説明しましたが、本コラムではより具体的なイメージを持ってもらうために簡単なシミュレーション事例をご紹介します。

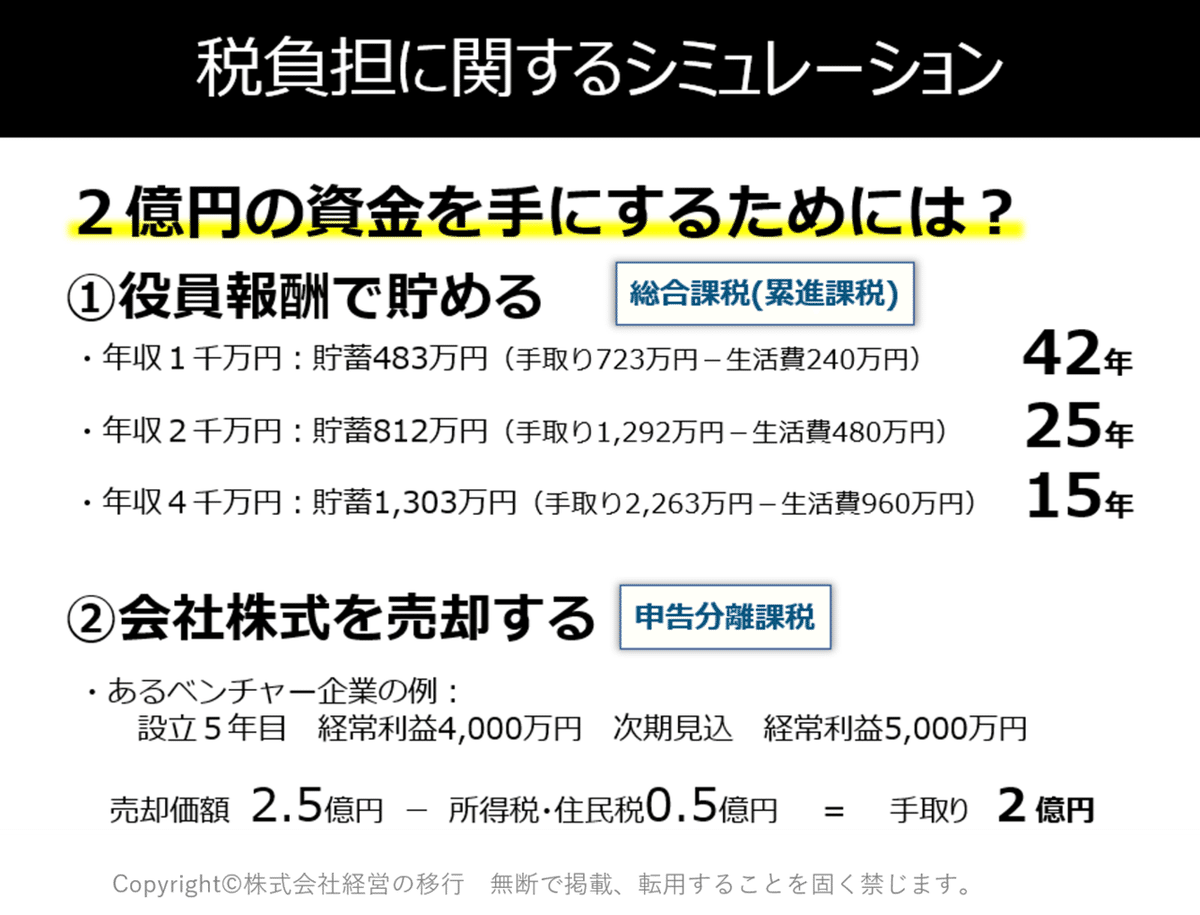

オーナー社長がまとまった資金として2億円の資金を手に入れるためには、どのような手段が考えられますでしょうか?

会社の本業が上手くいっていれば、①役員報酬を上げて資金を溜めていくという方法も考えられますし、②Exit戦略の1つとして会社の株式を売却(M&AもしくはIPO後に売却)するという方法も考えられます。配当という方法も考えられますが、課税方法は役員報酬と同様なので、ここでは区別せず①に含めて説明します。

【①役員報酬として会社から報酬を受け取り貯蓄する場合】

年収1千万円に設定する場合、所得税・社保を控除した手取りが723万円になります。これを全て貯蓄に回せば、28年間働いてようやく2億円の資金が溜まります。しかし、実際には生活費がかかりますので、月額20万円(年額240万円)使うとすると、2億円貯めるのに何と42年もかかってしまいます。

年収2千万円に設定する場合、手取りが1,292万円になります。これを全て貯蓄に回せば、16年間働いてようやく2億円の資金が溜まります。生活費を40万円(年間480万円)使うとすると、2億円貯めるのに25年もかかってしまいます。

年収4千万円に設定した場合、手取りが2,263万円になります。これを全て貯蓄に回しても、2億円の資金を溜めるのに9年かかります。生活費を80万円(年間960万円)使うとすると、2億円貯めるのに15年もかかってしまいます。

【②会社の株式を第三者へ売却する場合】

あるベンチャー企業の売却事例をご紹介します。その会社は、設立して5期目の決算で経常利益が4千万円、次期の損益予測では、経常利益が5千万円を見込まれてました。その時点でオーナー社長がこの会社の株式(設立時の出資額1千万円)を第三者に譲渡したところ、2.6億円の譲渡価額となりました。

中小企業の譲渡事例を見ますと、毎年生み出されるフリー・キャッシュ・フローの3倍~7倍程度の金額(そこから保有している資産・負債(ネットデット)を調整)で株式の価値が決まる事例が多いので、このようなケースの売買事例は数多くあります。

オーナー社長が2.6億円で会社の株式を第三者へ売却すると、2.5億円の譲渡益が発生し、所得税・住民税でおよそ5千万円ほど納税負担が発生しますので、手元に残るお金が2億円となります。

この2つの方法を比較しますと、①の方法に比べ②の方法の方がトータルの税負担は小さくなることが分かると思います。

そして、会社の株式を売却した後も、引き続き大手企業の子会社の社長としてその手腕を発揮されている経営者の方は数多くいらっしゃいます。