【MUP WEEK22~資産構築スキル~】

こんばんは!

久々の投稿となります。

前回はビジネスチャンスの見つけ方をご紹介いたしました。

今回は見つけたビジネスを拡大し、手元にいかに資産を残すかを節税をベースにご紹介いたします。

まずは前回の記事を見ていただいてから読んでいただくことをお勧めします!

では、さっそく『資産構築』の方法をご紹介いたします。

1.資産形成スキル

まずは手元にお金を残しやすいビジネスを選択してください!

それはどのようなビジネスなのか?

◆業界の選択

オンラインビジネスを選んでください。

◆店舗業界(アパレル・飲食など)

売上:年商10億

営業利益:1億

純利益:0.5億

◆オンライン系

売上:年商5億

営業利益:2.5億

純利益:1.3億

店舗型の場合は家賃や人件費などが高く、手元にお金が残りにくい。

一方、オンライン系の場合は家賃なども安く手元にお金を残しやすい。

Facebookも50%ぐらいの利益率があります。

2.事業をする場所

◆一番利益が残る場所を選択

◆海外をビジネスをする場所の選択肢に入れる

日本でビジネスをする場合は、手元にお金が残りにくいです。

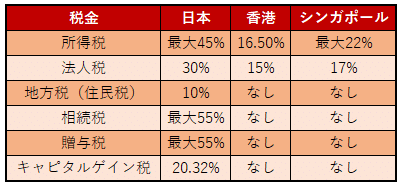

日本と海外でかかる税金は図の通り全然違います!

ただこれ以外に重要な税金があります。

それは何だと思いますか?

消費税です。

日本は全てのものに税金がかかってくる国である

売上⇐消費税

利益⇐法人税・住民税・社会保険

配当⇐キャピタルゲイン税

贈与⇐贈与税

香港の場合は一度払ったお金については二重課税されません。

下の図は日本法人で受けた売上を海外関係会社へ外注したものです。

3.海外展開をする際の注意事項

◆移転価格税制

関係各社へ外注する際に相場的にみて適正な価格なのかどうか

『何に対して振り込んだの?』『その相場は適正なの?』

◆業務の実態

コールセンター

工場の運営

システム開発(オフショア開発)

その他

『コールセンターは本当にある?』『工場はちゃんと稼働してるのか?』『実際にシステム開発のオペレーションはできているの?』

このようなことを国税庁に詳しく調査されます。

これらを考慮して、海外に対して利益を逃がすということは難しいです。。

ではどのようにすべきか?

◆移転価格税制

①支払い

↓

②日本での売上

↓

③業務委託

↓

④香港へ

この場合は、業務委託時に移転価格税制のリスクがあります。

『香港ので実態はあるのか?』『利益を残すために送ってるんじゃないのか?』

このような懸念があります。

①支払い

↓

②日本で預かり金

↓

③香港売上へ

この場合は、国税庁は海外売上は管轄できないのです。(国際調査はある)

日本の会社はお金を預かっているだけという形を取ることで対策が可能です。

あくまでもスキームの話となります。

4.消費税について

日本

コーヒー1杯:100円

消費税:10%

計:110円

この10円はお店側が国へ支払う消費税を預かっている

日本は消費税を年に3回国税庁へ支払います。

海外

日本人が海外製品を日本にいながら購入します。

このとき支払う額は110円となります。

しかし、海外では消費税が存在しません。

この時、日本人は『110円の製品を購入した』ということになります。

本来であれば、この110円の製品を購入した日本人は国税庁に対して、10%分の消費税を支払う必要があります。

このようなことを『リバースチャージ』と言います。

海外会社は消費税納税対象は売り手じゃないのです。

海外サイトを利用して納税対象は買い手となります。

5.業務の実態

ここがとても重要なポイントです!

・日本法人

従業員:自分のみ

・海外法人

従業員:自分のみ

この場合は業務の実態は実質的に、

『日本で働いているのか』『海外で働いているのか』

ということを深堀りされます。

海外にオフィス、サーバーなどをしっかりと置いておけば、業務の実態は問題ありません。

6.資産の増やし方

ここまでで、海外に利益がたくさん残っています。

では、その利益をどのように増やすのか?

代表貸付として処理することで所得になりません

さらには投資を担保にして、銀行から借り入れができます。

では、なぜ所得にしないのか?

国外の所得でも、日本の課税対象になっていると課税義務があるからです。

PBはCRSで国税庁に報告しています。

そこで、

個人の所得が課税対象となるのは生活の拠点がどこにあるかが重点になる。

生活の拠点(国税庁承認済み)

①海外に年間183日以上いるか

②家族や住居がにほんにあるか

③資産の割合が海外の方が多いか

④海外にいるべき理由が定かであるか

⑤行政に海外居住者として申請

これだけではまだリスクがあるかも、、

国税庁には明確な基準がない

国外資産の調査乗出

『生活の本拠』かどうかは客観的事実によって判定することになります。

それならば個人としての所得をなしにして、財団のお金とする

財団では資金の活動用途が広められ、更にどの国でも個人所得にならない為、非課税となります。

このスキームを活用するのは人によっては難しいかもしれませんが、

日本でビジネスをするよりも海外を拠点にしたほうがお金がたまりやすくなります。

本日も最後までお読みいただきありがとうございました。

Ke1ta

この記事が気に入ったらサポートをしてみませんか?