【銘柄比較】最高益続くVTuber業界、2024年もANYCOLORとカバーの快進撃は続くのか

1.はじめに

成長著しいVTuber業界において、VTuberグループ「にじさんじ」などを運営するANYCOLOR株式会社、「ホロライブプロダクション」を運営するカバー株式会社の2024年決算が発表されました。

注目度の高まる両社ですが、同じVTuber事業を手掛けていても、収益性や将来を見据えた事業展開など内訳は異なる部分が多々あります。

両銘柄を定点観測している筆者が最新の決算内容および事業環境を踏まえ、極力分かりやすく取り纏めましたのでご一読いただけますと幸いです。

本記事は投資活動の勧誘や特定銘柄への推奨等を行うものでは一切ございません。投資判断はご自身の判断と責任において実施いただくようお願いいたします。

2.お時間が無い方へ向けたご案内

記事全体は相応の文章量であるため、1分程度で読めるよう「6.両社の強みと課題」にある程度纏めています。ご多忙の方はこの部分だけでもお読み取りいただければと思います。

基本的にはこの項目で本記事の内容を最低限要約しておりますが、あくまで最低限のためお時間がある方は次項以降もお読み取りをいただけますと幸いです。

3.2社の概要

参画する事業者・個人が多いVTuber業界ですが、そのうちANYCOLORとカバーで市場シェアの約6割を占めています。

両社の存在感が非常に大きいVTuber業界ですが、各社が持つ強みなどの特徴は異なります。

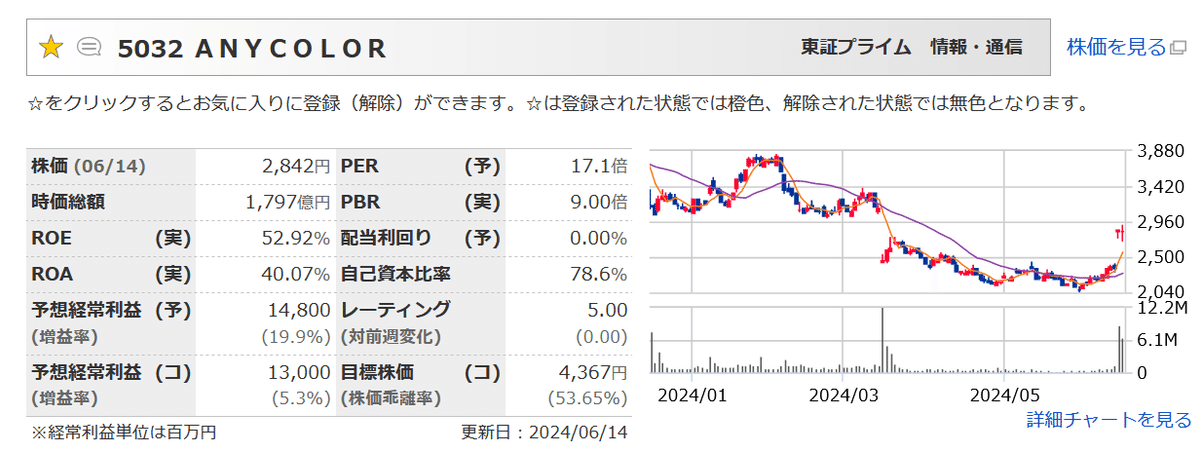

ANYCOLOR

主に国内で活動する「にじさんじ」(*1)、英語圏で活動する「NIJISANJI EN」、中国語圏で活動する「VirtuaReal」の3グループで構成されています。

特にコマース領域の販売に強く、ROE約53%、営業利益率約38%と高収益率を残しているのが特徴です。2022年6月に東証グロース市場へ上場すると、僅か1年後の2023年6月に東証プライム市場へ移行しました。2023年12月と2024年6月に自社株買い(*2)による株主還元を発表しています。

2024年4月末時点で158名のタレントIPを擁している世界最大規模のVTuberグループです。後述するカバー社のホロライブプロダクションと比較し、年間あたりで新規にデビューするタレント、引退するタレントが多く、タレントの流動性が比較的激しい運営方針となっています。

ファンの構成においても大きな特徴があります。

上場直後のファンベース男女比はおおよそ4:6程度でしたが、現在は女性層が約7割を占めています。女性タレントの活躍が目立つVTuber業界ですが、ことANYCOLORにおいては男性VTuberの活躍も目覚ましく、Youtubeチャンネル登録者数100万人を超えるタレント8名中5名が男性VTuberとなっています。

158名が所属するANYCOLORですが、収益の約5割を2020年4月までにデビューしたタレントが占めています。特に収益貢献の大きい上位5名の存在感は大きく、タレントの休養・離脱等のリスクは常に付きまとうため留意が必要です。特に、近年1年は設立初期から活動していた1期生、2期生メンバーの離脱が発生しています。

タレント都合なこともあるため一概には言えませんが、タレントのサポート体制に課題を抱えている印象です。

(*1)「にじさんじ」では韓国語圏、インドネシア語圏で活動するタレントを含みます

(*2)発行済み株式総数に対し2023年12月に1.43%、2024年6月に6.4%の自社株買いを発表しています

カバー

国内で活動する女性グループ「ホロライブ」「ホロライブDEV_IS」、英語圏で活動する女性グループ「ホロライブEN」、インドネシア語圏で活動する女性グループ「ホロライブID」の4グループ、および国内で活動する男性グループ「ホロスターズ」、英語圏で活動する「ホロスターズEN」の2グループ、合計6グループで構成されています。

ANYCOLORと異なり、男女別でグループが分かれていることが特徴です。

ANYCOLORには劣るものの、カバーもROE約45%、営業利益率約18%と高収益率を残しています。2023年3月に東証グロース市場へ上場すると、2024年5月に東証プライム市場へ移行検討の発表がありました。

2024年3月末時点で85名のタレントIPを有しています。先述のANYCOLORと比較し、年間あたりのデビュータレント数は限られている一方、タレントの離脱が少なく安定感があることが特徴です。

その安定感を背景に、VTuberのYoutubeチャンネル登録者数世界TOP10のうち8名のIPをカバーが有しています。特に女性グループの存在感が強く、チャンネル登録者数100万人を超えるタレントは全て女性タレントとなっています。

上位のタレントのうち、世界1位はホロライブENの「Gawr Gura」さんで445万人、世界2位はホロライブの「宝鐘マリン」さん、世界5位はホロライブIDの「Kobo Kanaeru」さんです。

ホロライブプロダクション上位10名のうち7名は国内で活動するタレントですが、表のとおり海外にも大きな強みを持っています。

詳細なファンベースは公表されておりませんが、女性タレントによる収益の大きさを考えると約7割~8割程度が男性ファンであると推察されます。

公表ベースの業績貢献比率カーブはTOP20までANYCOLORと大差なく、カバーはタレントの離脱が少ないことから比較的安定した収益を見込める一方で、2024年1月には情報漏洩によるタレントの契約解除が発生しました。自己都合による離脱は少ないカバーですが、コンプライアンス面に関わる離脱が相対的に多く、従来より抱える課題の一つになっています。

またカバーの大きな特徴として、英語圏で活動するタレントの影響力は目を見張るものがあります。Youtubeチャンネル登録者数もさることながら、海外の売上比率は全体の約3割を占め、順調に売上高が成長しています。

2024年7月からは北米拠点をロサンゼルスに開設することを発表しており、更なるファン層の拡大が期待されます。

4.2社の業績比較

売上高・営業利益

2024年決算において、両社は売上高、営業利益などの各項目において過去最高の数字で着地しました。来期においても過去最高の数字を予測しており、引き続き強い見通しが示されている状況にあります。

2024年決算期の売上高はANYCOLOR約320億円(前期比+26.3%)、カバー約300億円(前期比+47.5%)とその差は僅かな一方、営業利益ではANYCOLOR約120億円(前年比+31.4%)、カバー約55億円(前年比+62.0%)と約2倍の利益差が生じています。

営業利益は売上高から売上原価と販管費を除いたものとなります。

売上原価および販管費の計上方法は各社で異なるため単純な比較はできませんが、内訳については以下の通りとなります。

社 名 : 売上原価 : 販管費

ANYCOLOR : 約168億円 : 約28.5億円

カ バ ー : 約162億円 : 約84.5億円

売上原価はANYCOLOR約168億円、カバー162億円と大差は無い一方、販管費はANYCOLOR約28.5億円、カバーは84.5億円となっています。内訳について各社から発表されているスライドを確認していきます。

売上原価、販管費・一般管理費

ANYCOLOR

・売上原価(約168億円)、販管費(約28.5億円)

タレントへの支払報酬、プラットフォーム手数料、グッズ・イベント等の製造原価が直接変動費として約149億円が計上されています。

後述のカバーでは各タレントへの支払報酬を約47億円としているため、ANYCOLORにおいても概ね同水準の支払報酬になっていると推定。また主なプラットフォーム手数料はYoutubeメンバーシップ収益が該当し、残りの部分においてグッズの製造・販売原価が該当しているものと推察されます。

この他、人件費約24億円、オフィス関連約10億円、外注費は約7.2億円が販管費へ計上されています。基本的にはQoQ、YoYいずれにおいても上昇している傾向です。

カバー

・売上原価(約162億円)、販管費(約84.5億円)

売上原価として演者報酬約47億円、外注費約16億円、イベント費約34.7億円が計上されています。

カバーは自社開催の現地ライブイベントを多数開催していることからイベント費が嵩む傾向にあります。特に第4四半期のイベント費が極めて上昇していますが、これは3月に開催した大型イベント「hololive SUPER EXPO 2024 & hololive 5th fes.」の影響によるものと推察されます。

なお、カバーでは現地開催時に発生する費用を現地チケット販売分で補えるようにしており、配信チケット利益やグッズ販売利益はイベント費による変動を基本的に受けずらい収益構造となっています。

販管費では、人件費約29.5億円、倉庫販管費27.5億円、その他販管費21.6億円が計上されています。このうちの倉庫販管費はANYCOLORでは売上原価に算入されております。

両社の直接比較

売上原価と販管費を合算すると、ANYCOLORでは約196.5億円に対し、カバーは約246.5億円と約50億円上回っている状況です。これは先述のイベント費約34.7億円の影響が大きいものと推察されます。

この他、カバーが注力するメタバース事業の人材投資、自社スタジオの運営・減価償却費用などが影響しているものと思われます。またカバーに所属するタレントの記念グッズは凝ったオリジナル商品の発売が多く、原価率を押し上げる要因になっていると想定しています。

来期見通し

ANYCOLOR

2025年4月期の見通しは売上高390億円(前期比+21.9%)、営業利益140億円(前期比+19.7%)。

前期と比べると若干物足りなさを感じる成長率ですが、売上高では約70億円、営業利益では約15億円を積み増してくる想定となっています。

既に発表済みの情報として、ANYCOLOR最大規模の大型イベント「にじさんじ 7th Anniversary Festival」の開催がアナウンスされています。開催日数は3日間、前夜祭・後夜祭を含めて計5日間のイベントとなる予定です。

2023年12月に開催された「にじさんじフェス2023」は2日間、前夜祭を含め計3日間の日程にて開催し、現地動員約6万5000人、配信チケット約18万枚の販売を行っています。

またプロモーションで計上される企業とのコラボ事業も堅調に展開されています。2024年2月~2024年5月に志摩スペイン村とのコラボ、同年5月には北アメリカのプロバスケットボールリーグ「NBA」とのコラボ企画が発表されました。

決算説明会ではプロモーション領域におけるシェア拡大について田角代表より発言がありました。特に粗利率が高いプロモーション領域の割合が増加することで高利益率の維持・向上が期待されます。

カバー

2025年3月期の会社見通しは売上高364億8,100万円(前期比+20.9%)、営業利益73億円(前期比+31.9%)。

若干保守的な見通しの印象ですが、売上高約63億円、営業利益約18億円の増加を予想しています。会社見通し通り着地した場合、営業利益率は約18%→20%へ上昇する見通しです。

5月にABEMAと共同で開催した「hololive GAMERS fes. 超超超超ゲーマーズ」では2日間で現地動員約2万人の動員したと推定、配信チケットも相応の販売枚数があったものと推察されます。

また先日には大谷翔平選手が所属するMLB球団「ロサンゼルス・ドジャース」とのコラボ事業が発表されました。大谷選手の誕生日である7月5日の試合でイベントを開催し英語圏における認知度向上を図ります。

8月からは「hololive CITY'24」と題したイベントが全国6都市のテーマパークにて開催されると共に、海外では9月に「hololive Engrish 2nd Concert」をニューヨークのKINGS THEATREで開催を予定。また小・中規模イベントが中心の「hololive Meet」を通年で開催しており、4月にはオーストラリア、5月には台湾で現地イベントを開催し世界各地を盛り上げました。

まだ未発表ではありますが,来春には例年3月に開催している大型イベント「6th fes・EXPO2025」の開催が予想されます。前回開催時は2日間で現地動員約8.8万人、配信チケット約16.8万枚を販売し、イベントによる収益貢献は約24億円を記録しています。

5.VTuber業界の事業環境

高い収益を出している両社ですが、ここで両社が置かれている事業環境について整理します。

市場規模

調査機関によると、2023年の国内VTuber市場規模は約800億円と想定されており、2024年以降もさらなる市場規模拡大が見込まれています。また世界のVTuber市場規模は2021年時点で約2,421億円、2029年には約2兆5,708億円規模にまで拡大することが予測(*1)されています。

Youtubeを中心に活動する両社のタレントですが、設立初期こそ主な収益源をYoutubeのSuper Chatや動画広告収入に頼っていた一方、近年はコマース領域におけるグッズ販売、また現地・配信イベント開催によるチケット販売収益や各企業とのタイアップ事業を中心とした収益体制に移行しています。

特にグッズ販売における収益が両社ともに約5割~約6割(*2)を占めており、ファンの高い熱量に支えられるビジネスモデルとなっています。(両社以外の事業者、特に個人活動者においてはSuper Chatや動画広告収入等を主な収益源としているケースが多い印象です)

このことから、配信プラットフォームこそYoutubeに依存しているものの、収益面においては特定の企業等へ依存しない構造が確立されています。

(*1)株式会社グローバルインフォメーション「バーチャルアイドルとVTuberの世界市場:2029年までの予測」より引用

(*2)ANYCOLORはグッズ売上を全て「コマース」へ計上している一方、カバーはイベント関連グッズを「ライブ/イベント」へ、公式ECサイト等のグッズ売上を「マーチャンダイジング」へ計上。そのためカバーの「マーチャンダイジング」の割合を10%程度上乗せした数字がおおよそのグッズ販売収益の割合と推察。

個人でも活動が可能なことから、比較的参入障壁の低い業界であるとされています。2016年にVTuber「キズナアイ」さんが誕生して以降、数多くの企業・個人が同市場へ参入してきました。その一方、両社のような強固で手厚いファンベースを築くことは容易ではありません。

2018年にはエイベックス、2021年にはソニー・ミュージックエンタテイメントなどの大手企業がVTuber市場へ参入していますが、両社のような収益には遠く及んでいないのが現状です。また同業界に早くから携わり、「ぶいすぽっ!」などを運営するBrave Grope、「ななしいんく」を運営する774.incなどといった独自の強みを持つ企業もありますが、チャンネル登録者数、総視聴時間数といった様々な指標においてANYCOLORおよびカバー所属のタレントには及ばないことが多い傾向です。

個人でチャンネル登録者数100万人を誇るクリエイターもいらっしゃいますが、その数は限られており極めて希有な存在です。一から両社に対抗し得るタレント・クリエイターを生み出すのは極めて難度が高いというのが現状です。

このような背景には大きく3つの理由があると考察しています。

箱推し文化の存在

1つはVTuber業界における「箱推し文化」の存在です。主に企業が運営するVTuberグループは「箱」と定義されることが多く、その「箱(グループ)」に所属するタレントを一定程度一括でファンは応援する傾向にあります。一括で応援しながらも、ファンはそれぞれ贔屓して応援するタレント、即ち「推し」の存在があるケースが多く、特に熱量の高いファンはグッズ購買意欲やライブ・イベントチケットの購買意欲が高い傾向となります。

この「箱推し」文化は特にホロライブが得意領域としており、チャンネル登録者数100万人を超えるタレントを多く排出している要因となっています。当然、両社以外の企業に所属するグループにも「箱推し」文化は存在しておりますが、ファンの母数の多さから両社が優位に立つ状況となっています。

プラットフォームの優位性

2つ目は「プラットフォームの優位性」です。VTuberが活躍するプラットフォームはYoutubeの他にTwitchやIRIAMなどが存在しますが、各プラットフォームの一般認知度・利用者数はYoutubeが圧倒しています。

VTuberタレント・クリエイターの知名度を広げる点において、Youtubeというプラットフォームの重要性は非常に高く、Youtubeのホーム画面に表示される配信・動画はその人物が持つ興味・関心事を中心に、ライブ配信同時視聴者数・動画再生回数上位が表示されやすいアルゴリズムが構築されています。

ファンの母数が多い両社のタレントは、先述の理由から新規顧客の獲得に長けており、この優位性は継続性が高いものと推察しています。

ファンコンテンツの充実度

3つ目は切り抜き動画を中心とした「ファンコンテンツの充実度」です。VTuber人気需要の押し上げ要因となっているリアルタイムでのライブ配信は1時間以上続くことが多く、配信終了後に長尺のアーカイブ動画を視聴するハードルは既存ファンであっても高くなります。

そのため各配信の特に面白い・興味深いといったシーンを中心に、ファン自ら10分程度の「切り抜き動画」としてコンテンツを供給することで,既存ファンだけでなく新規顧客の視聴ハードルを下げることに繋がっています。

この「切り抜き動画」は企業側公認であるケースが多く、一例では制作者と企業で収益を折半するケースもあるようです。この「切り抜き動画」を企業側は排除せず、謂わばファンと協力をしてコンテンツを充実させるといった前向きな姿勢が、両社に限らずVTuberという業界全体が発展していった大きな一因になっていると受け止めています。

当然、他の企業や個人も「切り抜き動画」によるコンテンツ供給は盛んですが、2つ目に挙げた理由同様、ファン母数の多さがコンテンツ供給の充実度に大きく貢献しているものと推察いたします。

このことから、両社に所属するメリット、即ち「箱」のブランド力が極めて大きい業界です。

当然、両社所属以外のタレント・クリエイターにも秀でた存在の方々は沢山いらっしゃいます。しかし注目を浴びる機会が両社に比べて相対的に少なく、業界大手がより新規顧客を獲得しやすい構造である現状では太刀打ちが難しいといった認識です。

6.両社の強みと課題

筆者の考える両社の主な強みと課題について記述いたします。

ANYCOLOR

強み

・ROE約53%、営業利益率38%と業界随一の収益性であり、VTuber業界のけん引役。同じIP産業を手掛ける株式会社サンリオ、円谷フィールズHD株式会社などの収益性を大きく上回る。

・女性ファンの割合が約7割を占め、年齢層は10代~20代を中心とした手厚いファンベースを構築。特に国内向けに強く、国内市場の成長が継続することで同社へ最も優位に働く傾向。

・タレント間の男女の垣根が少なく、外部コラボを行いやすい体制。他業種との交流も盛んであり、例えばオンライン麻雀大会「神域リーグ」には同社所属のタレントも多数参加し麻雀プロとも深い交流を持つ。

・成長企業でありながら株主還元へ積極的。2024年6月に中期経営計画を発表し、具体的な還元策(自社株買い)(*1)にも言及。

課題

・タレントの離脱(引退)が同業のカバーより多く、タレントサポートの面において課題感。タレントの離脱はファン離れにも一定繋がるため常に懸念材料。

最近では2024年2月に1名の「NIJISANJI EN」所属タレントと契約を解除し、この際発表したIR文書に「業績への影響は極めて軽微」と記載したことでファン心情の反感を買うことに。

・英語圏市場での売上高は2023/Q3をピークに1年以上右肩下がりの状況となっており海外展開で苦戦。最新の決算説明会でも具体的な解決策の言及はないことからかなり手探り状態であると推察。海外市場の苦戦が続く場合、国内市場の成長が鈍化した際に手詰まりとなる可能性がある。

(*1)中期経営計画では2027年までに合計300億円以上の株主還元を予定。このうち75億円を自社株買いとして2024年6月13日~8月31日までの間で取得予定。

カバー

強み

・ROE約45%、営業利益率18%とANYCOLORには及ばないものの高い収益性を達成。中長期的には営業利益率30%を目指す。

・チャンネル登録者数100万人を超えるタレント数は38名(*1)と強固なファンベースを確立。女性タレントに強みを持ち、競争の激しい男性ファンの獲得に優位性を持つ。

・海外にも強みを持ち、世界のVTuberチャンネル登録者数1位のタレントは同社がIPを保有し英語圏で活躍する「Gawr Gura」さんであり2024年3月末のチャンネル登録者数は約445万人。2024年7月からはロサンゼルスに北米拠点を設立し英語圏の体制強化を図る。

・技術面に定評があり、業界最高水準のモーションキャプチャスタジオを保有。メタバース事業「ホロアース」の開発を進め2025年(*2)の正式リリースを目指す。

課題

・タレントの離脱(引退)は少ない一方、2024年1月には情報漏洩によるコンプライアンス違反にて1名のタレントと契約を解除。過去にも同様の事象が発生しており適切な再発防止を図れるかが焦点。

・男性VTuberグループ「ホロスターズ」、「ホロスターズEN」のファンベース構築に課題感。「ホロライブ」のブランド力が強すぎるため相対的に弱く見えるというハンデキャップがあるが、「ホロライブブランド」を確立した同社の数字としては物足りなさを感じる印象。

・女性VTuberグループにおける性別の垣根が大きく男女間のコラボは限定的。ファン心理を考えると一概に課題とは言えないが、今後国内外事業を拡大する中でこの傾向がどのように影響するか懸念されるところ。

・過去に「一つの中国」問題で中国市場から撤退、その際に1名のタレントが「ホロライブ」から離脱する結果に。しかし最近は再度中国市場へ再参入する動向があり神経質な展開が想定される。

(*1)2024年3月末時点。記事投稿時点ではチャンネル登録者数100万人達成者は40名へ拡大。

(*2)「ホロアース」正式リリースは2024年を目指していたが2025年へ延期と発表。2024年3月末時点における累計開発費は約20億円。

7.さいごに

新しい産業であることから成長性について疑問を呈す声も聞こえてくるVTuber業界ですが、現時点において停滞感といった傾向を筆者は感じておりません。指標の中には減退基調のものもございますが、全体感としては上昇基調にあるという認識です。

過去のようなコロナ禍を背景とした爆発的なムーブメントは難しいと思われますが、ファンの裾野を拡大することで引き続き堅調な拡大基調を継続できるものと想定しています。また海外、特に英語圏における期待感は大きく、カバーがロサンゼルスへ設立する北米拠点への期待が高まります。

ビジネスモデルが優秀なことはもちろん、VTuber産業は外貨を稼ぐための新たなIP産業になる可能性を秘めています。

2016年に誕生したVirtual YouTuberという日本発の文化が世界で通用する文化になることを、投資家という立場から両社へ期待して本記事の締めとさせていただきます。

長くなりましたが、最後までお読み取りをいただきありがとうございました。少しでもご参考になりましたら幸いです。

ご意見・ご感想はコメント欄またはXまで頂戴できますと幸いです。筆者が喜びます。

X(旧ツイッター):@karuta_54

この記事が気に入ったらサポートをしてみませんか?