FIREの基本原則『4%ルール』を徹底解説!!

こんにちは、ベア之助(@kaisaobama1)です🐻✨

次のシリーズではFIREするための株&債券に関する投資戦略を示していこうと思います。

その前に、まず株&債券の投資にふかーく関係するFIREの基本原則『4%ルール』について徹底解説していきたいと思います!

FIREの基本原則『4%ルール』とは?

まず『4%ルール』についてですが、一般的には『資産の4%が生活費に達すればFIREできる』くらいに考えられています↓

これは『生活費の25倍の資産が貯まればFIREできる』とも言い換えられます。

例えば、年間の生活費が200万円なら、資産が5000万円(200万円✕25倍)になれば、FIRE達成です!

おめでとうございます🎉✨

さて…。

本当にそうでしょうか?

『4%ルール』の正しい定義は、もう少し複雑です。

年間4%の資産を切り崩していったとき30年間で資産が底をつかない確率が95%以上であるということです。逆に言えば、5%の人たちは30年後には野垂れ死ぬことになります。

また、30年後に資産がゼロになってはいないですが、ゼロに限りなく近い状態である可能性もあるということです。

そもそもこの『4%ルール』はアメリカのトリニティ大学の論文がもとになっています↓

Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable(Philip L. Cooley, Carl M. Hubbard and Daniel T. Walz)

こちらの論文も日本語に翻訳したので興味のあるかたは読んでみてください。

この論文の目的は、年を取ってリタイアして、30年間で資金が底をつかないかどうかを検討しているものです。つまり、30代や20代でリタイアすることを想定したものではないことに注意が必要です。

また、インフレ率についても考慮しており、購買力ベースで4%の引き出し率であるという点も重要です。

さらにさらに。

資産における株式&債券の割合(これを『アロケーション』と呼びます)も決められています。

なので、資産のアロケーションを勝手に決めることはできないのです。

具体的には、債券の割合が50%までは許容されており、これ以上債券を増やすとアウトとなる確率が増していきます。

この研究による『株式:債券=75:25』や『株式:債券=100:0』も大丈夫であると結論付けています↓

株式だけを100%所有するより、債券をおりまぜるほうが、生き残る確率が上がることもあるというのは示唆に富んでいます。原文でも債券を織り交ぜる必要性が強調されています。

(実は引き出し率が3%ならば100%大丈夫です。よって、本来は「3%ルール」とすべきであり、FIREするなら非常に有効な手段なので、念頭に入れておくと良いと思います。一方で、歴史的にはアメリカの株式のパフォーマンスを7%、インフレ率を3%と簡略化して見積もることができ、正味のリターンは4%となり、「4%ルール」を適用することが合理的とも考えることができます。)

この辺の前提は、非常に重要な情報です。

にもかかわらず、この前提を省いて議論しているFIRE関連の情報があまりにも多いです。

僕は、現代の日本人にとって『4%ルール』では不十分と考えているのですが、これは別の記事で議論するとして、一旦このルールを受け入れて、前に進むことにしましょう。

株&債券の最適なアロケーションは?

トリニティ大学の論文を基に、僕たちが決めなくてはならないことは2つです↓

①引き出し率

②アロケーション

ここからの議論は『4%ルール』を基に①引き出し率4%(税率20%を考慮してパフォーマンス5%)、インフレ率0%とします。

そして、株式&債券の②アロケーションを決めていきます。

僕たちは、アロケーションをどう設定すれば、引き出し率4%以上を維持できるのでしょうか?

1つの解決策は、とても簡単です。

トリニティ大学の言うとおりにすることです。

つまり、先述のとおりアメリカの株式とアメリカの債券のアロケーションを以下のいずれかにすることでした。

『株式:債券=100:0』

『株式:債券=75:25』

『株式:債券=50:50』

なお、ここで言うアメリカ株とはS&P500です。実績で約5.6%(平均パフォーマンス7%✕税率20%)のリターンが実現可能です。

債券は、長期のアメリカ社債を意味しています。

はい、これで終わりです。

ですが、S&P500以外の銘柄を所有したい人もいますよね?

僕も『オルカン(全世界株式)』推しです。

そこで、自分が決めた銘柄に対して、4%以上のリターンがあるかどうかを確認する方法について、次は示していきます。

ノーベル賞 『効率的ポートフォリオ理論』とは?

アロケーションを決めるためにノーベル賞を受賞した『効率的ポートフォリオ理論』について説明していきます。

少しだけ入り組んだ話になりますが、全然むずかしくないです。

また、理解できなくても先述のとおり、トリニティ大学の言うようにS&P500と債券を決められたアロケーションで買えばいいだけのことなので、気楽に読み進めてくださいね。

まず、この理論の目的は、株式や債券などの資産の期待リターンとリスクを表現することにあります。

期待リターンとは『資産を投入したとき、どれだけ資産が増えるか?』を示しています。(以降は『リターン』と呼びます)

リスクは、資産変動の標準偏差で表されますが、つまりは『値が大きければ、資産の上がり下がりも大きい』ことを意味します。ボラティリティが高いと考えてもらえればOKです。

まずは、米国債券100%およびオルカン100%のときのぞれぞれのリスクとリターンを示してみましょう。

当たり前ですが、債権はローリスク・ローリターン、オルカンはハイリスク・ハイリターンです。

ローリスク・ハイリターンを目指すには、なるべく、グラフの左上にすることで実現できます。

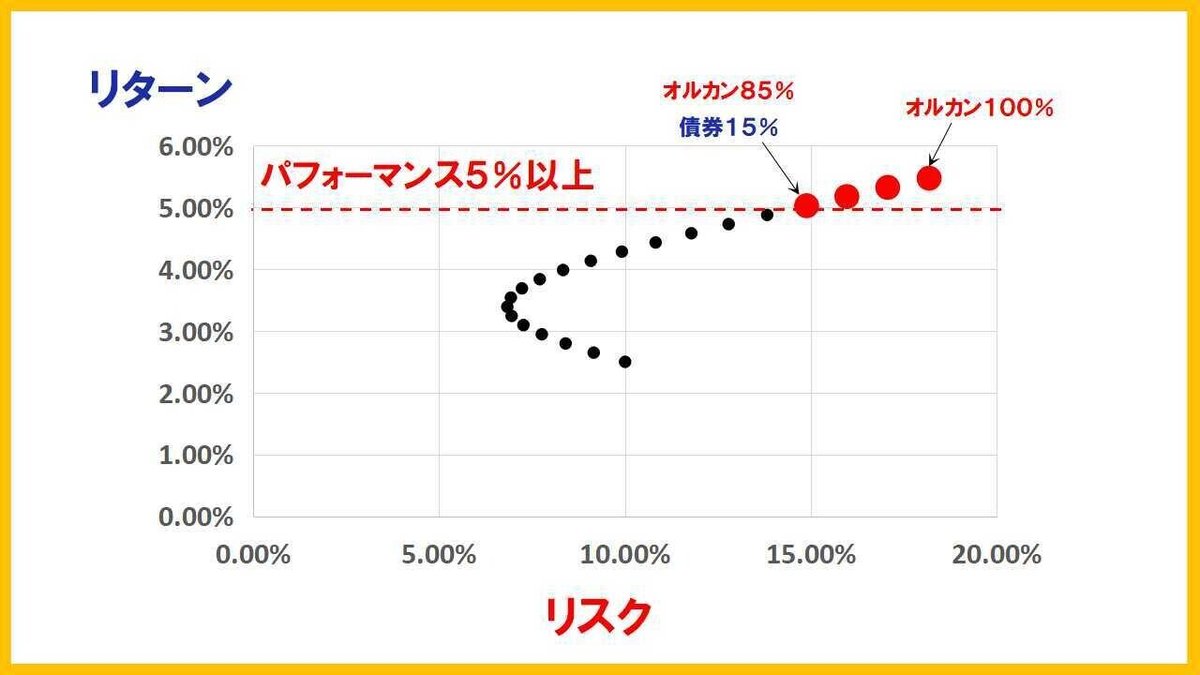

そして、この理論の重要なポイントは、これまでの実績に基づいて、以下の図のようにアロケーションを変えたときのリターンとリスクの関係が表現できることです↓

オルカンと債券のアロケーションは5%ずつ変えています。この点を結んだ曲線は『効率的フロンティア』と呼びます。(覚えなくて大丈夫)

ここで、僕が感動したのは、株式と債券をおりまぜる割合が比例関係にないことです!(上図の赤い点線ではない)

なぜでしょうか?

これは、リスクが波のようなものなので、2つ以上の対象に投資すると、波がぶつかりあうことで、波面が穏やかになる効果が得られるからです。つまり、分散することで、リスクは小さいままで、リターンは大きくできるのです。

これが分散の効果です!

このグラフを使って、株式と債券の割合をかえることで、リスクを下げつつリターンを大きくしてみましょう。

例えば、赤い線のように、リスクは同じでリターンは大きくなります↓

(米国債券100%よりもオルカン65%/米国債券35%のほうがリターンは高い!このとき、リスクは同じです。)

このように、アロケーションを色々と変えることで、アセットの最適化ができるのです。

ここまでで、マーコウィッツとトービンのノーベル賞の理論の半分以上は理解したようなものです✨(たぶん)

そして、僕らはパフォーマンスを5%以上(税率を考慮して引き出し率4%以上)にして、かつリスクを低くして投資したいと考えるわけです。

そこで、5%以上のところに線を引きます↓

つまり、オルカンと債券の組み合わせでは、以下のアロケーションで『4%ルール』を適用できることになります。

『オルカン:米国債券=100:0』(リターン最大)

『オルカン:米国債券=95:5』

『オルカン:米国債券=90:10』

『オルカン:米国債券=85:15』(リスク最小)

あとは、リスク回避なのか、利益重視なのか、自分の許容できるリスクに応じて、アロケーションを選ぶだけです。

(注:オルカンは先進国株85%/日本株10%/新興国株5%として算出)

おまけにもう1つ。

一般的に、リターンの比較は、無リスク資産のリターンと比較します。

ここでは、預金(リターン0.0%)と比較します。

無リスク資産を基準に、リスクは低く、リターンは高くしたいので、効率的フロンティアに向かって、直線の傾きが一番大きくなるように線を引きます。

実は、これがリスクが低く、リターンは大きいポートフォリオと言われており『接点ポートフォリオ』と言われています。今回は、米国債券65%/オルカン35%あたりです。

(効率的フロンティアの曲線を微分して、無リスク資産を通る直接を描いており、大学の入試問題ですね!こうやって、微分って使うんですねー)

このリスクとリターンはエクセルを使って自分で描けるのですが、統計の知識を使って共分散というものを算出する必要があり、少し複雑なので、ここでは述べません。

以下のサイトであらかたの情報は手に入るので、興味のあるかたは見てみてください↓

サクッと調べてみたい人は、ここがおすすめです↓

my INDEXはユーザー登録が必要ですが、株/債券/ゴールド/リートなどあらゆる資産のアロケーションを組み合わせたときの期待リターンとリスクが簡単に算出可能です。

あと、当たり前すぎて議論になりませんが、期待リターンがプラスであるものを選んでください。つまり、時が経って、値が上がるものに投資しなくてはなりません。

もし、ポートフォリオが日本株で構成されている場合、長期的な期待リターンがプラスである保障はありませんのでご注意ください。

(日本のFIRE情報で、日本株を推奨しているものがありますが、僕には意味が分かりません。)

なお、この記事はひとつの解釈であり、投資は自己判断でお願いします。

まとめ

今回は『4%ルール』について、徹底解説してみました!また、株と債券のアロケーションを決めるために、ノーベル賞『効率的ポートフォリオ理論』をかみ砕いて解説してみます。

ポイントは以下のとおりです。

次回は、誰でもFIREできる株&債券投資について示していきます!

長い記事でしたが、読んでくれてありがとうございました🐻✨

資産運用や投資についてつぶやいてますので良ければTwitterに遊びに来てください!

https://mobile.twitter.com/kaisaobama1

(参考資料)

この記事が気に入ったらサポートをしてみませんか?