CrowdStrike FY22 Q2 決算内容分析

以前カンファレンスコールをまとめたCrowdStrikeですが、過去の決算内容から時系列で見えてくるものをまとめます。

決算資料

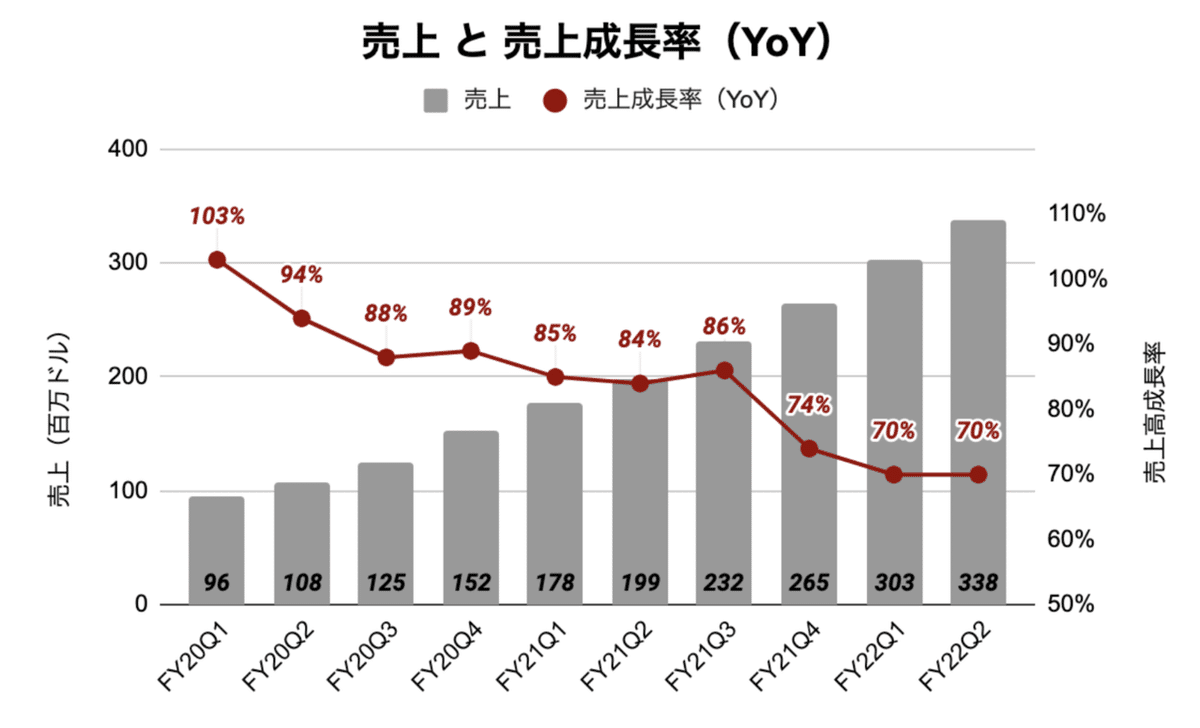

売上・売上成長率

売上成長率70%とすごい勢いで成長を続けています。

年間売上1.39 〜 1.40 Bでガンダンスされていますから、大体1,500億円位ですね。日本企業で言うとZOZOが21年3月期で売上1,474億円、売上成長率が17%です。ZOZOは日本国内では成長率が高い部類ですから、CrowdStrikeの勢いの凄さがイメージできるのではないでしょうか?

下記の様に21年ではTAMを$36.5B(約4.0兆円)と見ているます。つまり市場シェアは3.8%ですので伸び代はかなり大きく、今後の大きな成長が期待されます。

もちろんすごい数字なのですが、強いて言えばFY21Q4頃から少しずつ成長率は落ちてきています。その要因がCustomer(顧客)、Competitor(競合)、Company(自社)どこにあるのか気になるところです。

サブスク

CrawdStrikeの売上の93%がサブスクサービスによるものです。つまりユーザー数減、サブスク事業の営業利益率の低下がそのまま会社全体の数字に直結していきます。こちらも成長率がやや低下しているとはいえ、とても高い数字です。営業利益率も78%と高水準を維持しています。

年間経常収益(ARR)

ARRとはAnnual Recurring Revenueの略で、この先1年間分の収益、売上のこと。「毎年決まって発生する収益、売上」を指します。こちらも成長率は下がっているものの70%で売上成長率とほぼ同じです。つまり解約率が低いことを裏付けています。

FY22の通期売上ガイダンスが1.39〜1.40Bでした。FY21Q4時点のARRが1.05 Bなので、これに70%の成長を見込むと1.50 Bです。つまり通期ガイダンスはかなり保守的に見えます。

ただし、新規のARRについては成長率があまり安定していません。FY21Q1はコロナの影響があるのだと思いますが、直近2四半期はやや物足りなさを感じてしまいます。先ほども書きましたが3Cの内、何かが影響しているのでしょうか?

やはり競合のことも詳しく調べないといけないですね。

それはまた別の機会にさせていただきます。

売上継続率(NRR)

NRRとは、Net Revenue Retention (Rate)、もしくはNet Retention Rateの略で、既存顧客の売上を前年比で維持できているかを計る指標のこと。「売上継続率」「ネットレベニューリテンションレート」。「NDR (Net Dollar Retention)」と同意。

小売業で言うところの「既存店売上」と同意かと思います。そう考えると125%は驚異的ですね。カンファレンスコールで

ジョージ・カーツ -- CEO

私たちは価値を重視して販売していますが、製品の機能を評価されているため、高い価格帯でも日常的に勝利を収めることができます。

Fieroとフェラーリは違いますよね。私たちはたまたまフェラーリのモデルであり、多くのお客様がそれを望んでいるのです。

とCEOのジョージ・カーツが言う様に高単価路線で戦っている中で伸ばしているのは製品力や販売力だけでなく、導入後のカスタマーサクセスなどのフォロー体制も素晴らしいのでしょう。

Rule of 40

SaaSの40%ルールとは、SaaS企業の売上高の成長率と営業利益率の値が40%超えると健全な企業という考え方になります。

こちらは余裕で40%をクリアしてきています。とても力強いといえます。

「Rule of 40 = 売上成長率 + 営業利益率」です。

先述の通り、売上成長率がやや下がってきている中でRule of 40を80%維持させているのは営業利益率を高めてきているからですね。しっかりと利益を生み出せているということは、新興の競合が赤字を掘って挑んできているならば、持久戦に持ち込めば勝てる可能性が高い、と言えます。ので、こういった点も投資家としては安心材料であるのは言うまでもありません。

Magic Number

Magic Number とは、ビジネスの収益獲得に向けてキャンペーン施策や営業にかかったコストの回収度合い(回収率)の計測値です。Magic Numberは、企業の MRR や ARR から販売効率を判断するための指標になります。

上記ページに記載されているMagic Numberの判断基準は下記の通りだそうです。

つまり0.75を超えていればマーケティングコストは短期間で回収できており、経営戦略、事業戦略、マーケティング戦略がうまくいっているといえます。この判断基準を用いれば「1.2」は素晴らしい状況だと言うことがわかります。

ただし、CrawdStrikeが公表しているのは「1.4」でした。何度もCrawdStrikeの計算法で計算したのですが、どうしても一致しませんでした。色々調べてみたところ、私以外にも値が一致しなかった方がいる様です。

ということで、この数値に関しては参考に留めてください。一応CrawdStrikeの資料も下記に記載しておきます。

まとめ

CrawdStrike単体で数字の推移を見てきました。

今回も素晴らしい内容でした。

競合との比較もしていきたいと思います。

特に先日IPOしたSentinelOne($S)は規模は小さいですが、CrawdStrikeのCEOのジョージ・カーツがカンファレンスコールの中でもこの名が挙がるとナーバスになる会社です。NVIDIAもSentinelOneを選んでいますし、新興の競合としては無視できない相手です。

もうすぐSentinelOneも決算を迎えますので、そちらもレポートしたいと思います。

で、その後はこの2社の比較もしたいと思います。

読んで頂き、ありがとうございました!

この記事が気に入ったらサポートをしてみませんか?