ABLの理解促進の一助に

1. 中小企業向けABLの課題と東京都の取り組み

中小企業向けのABLに積極的な金融機関は現実には少ないと思います。担保評価の難しさや費用負担、担保実行後の換価の難しさ、期中管理(モニタリング)の手間が考えられます。一方で、東京都では中小企業向けのABLの活用を促進する政策を行っています。東京都と一部の地域金融機関が連携していることが特徴です。

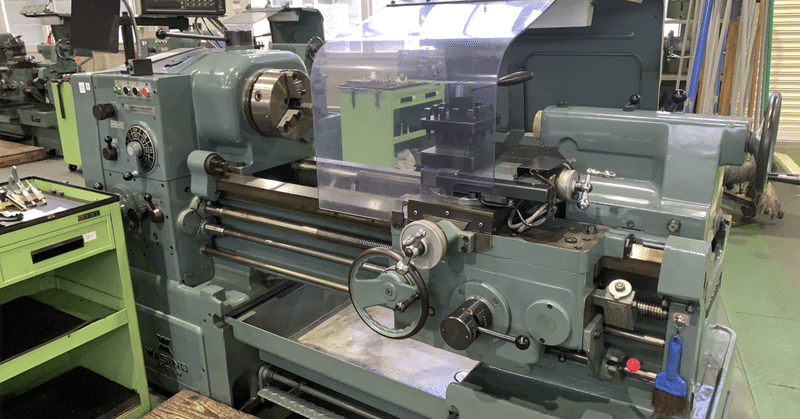

東京都は中小企業向けの資金繰り支援策として、機械や設備、在庫などを担保にする動産・債権担保融資(ABL)制度を提供しています。再生可能エネルギー発電設備も担保に加え、最大2億5000万円までの低利借入が可能です。都は担保評価費や保証料の半額を補助しています。

東京都以外の状況は不明ですが、この取り組みが広まれば、ABLの普及が期待されます。

以下は、ノンバンクで動産担保融資や売掛債権担保融資を行ってきた私の体験に基づく流れの簡単なまとめです。

2.融資申込みの受付と初期審査

申込時には、以下の項目を説明できるよう資料を準備しておくことが重要です。

◆財務状況や資金繰り状況を示す資料

・在庫一覧や売掛先一覧

・事業の仕組み(ビジネスモデル)

・市場環境がわかる資料

・金融機関からの借り入れ状況

金融機関はこれらの情報を基に、事業の収益性や負債構造、キャッシュフローの健全性を評価します。

3.動産担保の検討

動産担保の範囲や評価額を精査します。金融機関は担保となる資産の明確化を望むため、迅速な対応が必要です。在庫評価時には再販市場や中古市場の有無、市場価値の把握が重要です。現場の管理状況も重要な要素です。

4.契約実務の進行

融資が決定すれば、金融機関は金銭消費貸借契約と譲渡担保契約を作成し、必要な登記手続きを司法書士に依頼します。債権や動産の正確な記載が法的効力を確保するために重要です。

5.モニタリングへの対応

融資期中の定期的なモニタリングが重要です。売掛債権一覧や動産一覧を提出し、毎月の業績推移やキャッシュフローの状況を金融機関に報告する必要があります。金融機関は債権の動向や担保価値の維持に注目し、定期的な報告により透明性が維持されていると感じれば信頼関係が築かれます。

6.延滞発生時の担保実行にあたって

経営環境に変化があれば、早めに金融機関に相談することが重要です。相談に応じられる状況であれば、ないかしらの建設的な話ができるかもしれません。

しかし、期限の利益を喪失すれば、金融機関は迅速に回収を図る必要があります。特に、売掛金や動産は回収遅延により価値が減少するリスクがあるため、延滞発生時の迅速な回収対応が必要なるからです。借り手側としては、融資担当者との良好な関係を維持してきたつもりでも、いざ資金回収の状況ともなれば、粛々と対応されることになることを理解する必要があります。

7.調達手段の継続的な模索

定期的に借入を受け、正常に返済を繰り返すと金融機関からの信頼を得られますが、中小企業者としては新たな資金調達先の探索や条件改善に努める必要があります。今まで以上にキャッシュフローの改善や適切な資金管理により、現金の余裕を持ち、環境変化への対応を柔軟に行うことが重要です。

この記事が気に入ったらサポートをしてみませんか?