7/17-7/21 相場振り返り・見通し

こんにちは、投資猪です。コロナ以後の金融相場は世界中の株価が同じように動くことが多かったわけですが、最近の相場は全体的に堅調ながらも国・地域ごとの経済状況によって異なる動きが目立ち始めています。今週も簡単に振り返っていきましょう!

ツイッターのフォローもしていただければ嬉しいです!

@invest_wildboar

経済指標振り返り

7/17-7/21 #経済指標 カレンダー

— 投資猪 (@invest_wildboar) July 16, 2023

🇺🇸小売売上高 (7/18 21:30)

🇯🇵消費者物価指数(7/21 8:30)

指数に影響する決算: 7/19 引け後$TSLA, $NTFX, $IBM

🇯🇵CPIもコアコアが予想通りピークアウト(4.3%→4.2%)するかは日銀政策においても重要です💡

明日は日経デリバティブ取引有り#投資家さんと繋がりたい https://t.co/OBRhJWZeUL pic.twitter.com/PJYz9LZA84

特に重要なイベントとして、

アメリカ…小売売上高

日本…消費者物価指数

を挙げていました。結果まとめです!

経済指標では赤〇✖が示す通り、今週はアメリカの経済指標はもうひとつ冴えず、中国はもっと冴えずで、イギリスCPIの上昇鈍化が見られたのが数少ないポジティブ材料だったと言えるでしょう。

アメリカ2023Q2決算はディフェンシブ系に好決算が多いですね。

6月日本消費者物価指数(CPI)

日本🇯🇵6月消費者物価指数(前年比)

— 投資猪 (@invest_wildboar) July 20, 2023

全体 +3.3% 予想 +3.4%

コアコア +4.2% 予想 +4.2%

生鮮食品除くコアのみ予想上振れですが、相場的にはなんとか許容範囲か🤔#投資家さんと繋がりたい

今週は日本から。「電気・ガス価格激変緩和対策事業」の影響は-1.00と発表されているので、対策事業が無い場合では全体のヘッドラインは+4.4%程度となります。ただし前月比は+0.2%ですから(ここでは支援の影響は相殺されるので影響なし)前月比からの年率換算で+2.4%となることを考えると、全体のインフレ自体は緩和の方向に向かっているのは確かなようです。

生鮮食品及びエネルギーを除くコアコアも前月比+0.2%ですから、全体での考察とほぼ同様の状況です。

これで日経先物も重い感じになっていそうですが、2024年度予想が1.9%というところが微妙なところ🤔

— 投資猪 (@invest_wildboar) July 20, 2023

結局基調2%とはいえず、何よりも賃金アップがまだ伴っていないところを考えると、まだ7月YCC修正は微妙な気がしています🧐 https://t.co/BRi9ijo5Tw

このCPIの結果が出る前日に日本政府からの予測として、今年度のインフレ率が+2.6%と出てきて「イールドカーブコントロール修正かっ!」と世界が色めき立ったわけですが、2024年度のインフレ率予測が1.9%と2%を再び切っていること、そして何よりも植田日銀総裁が訴え続けている賃金上昇を見届けていない状況では、まだ動かない可能性の方が高いと私は考えています。

とりあえず三菱UFJはPTSで半分利確

— 投資猪 (@invest_wildboar) July 18, 2023

YCC修正なしにベットで $DXJ (ドル建て為替ヘッジあり日経)イン🚪

— 投資猪 (@invest_wildboar) July 20, 2023

🟥 $DXJ ドル建て為替ヘッジあり日経平均

— 投資猪 (@invest_wildboar) July 21, 2023

🟩 $EWJ ドル建て為替ヘッジなし日経平均

🟦 $NDX ドル建てNASDAQ100

2022年1月からで $EWJ と為替ヘッジだけの違いで37%ものパフォーマンス差🥹

2023年初来からでも 13.6%の差が付いています…

逆に言えば円建てで海外指数ETFの為替ヘッジをしていると…😭 https://t.co/JrdA7Bc6F0 pic.twitter.com/0p98fMq0Ik

というわけで、銀行株を一部利確しつつ、日本株自体には金融緩和継続はプラス、かつ日米金利差は開いたままの状態がしばらくは継続すると判断し、ドル建て為替ヘッジ付き日経平均 $DXJ に入ることにしました。

(結果として、金曜引け後にBloombergから緩和継続を示唆する報道が出て幸い目論見通りに円安・日経先物上昇が進みました。)

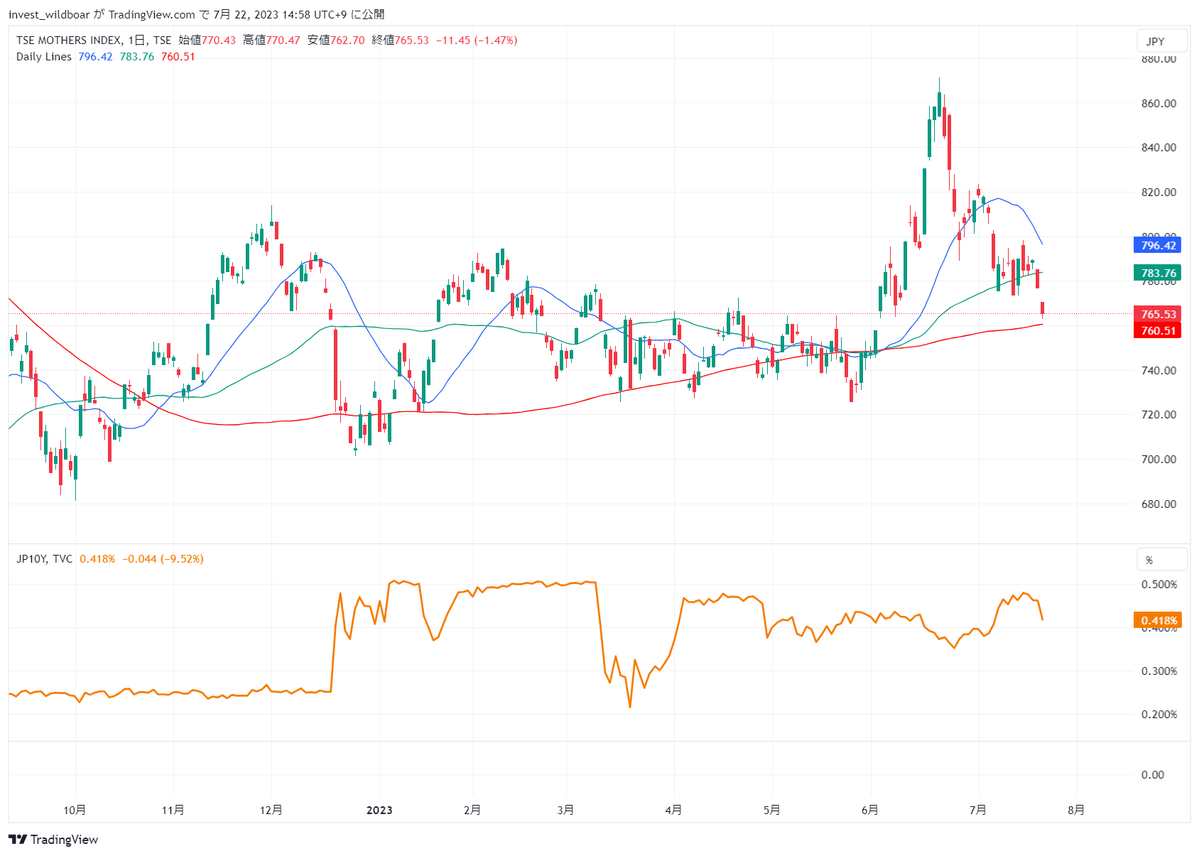

結果として日本10年債利回り(橙)も乱高下しましたが、最終的には0.42%まで下がりましたので、YCC修正圧を最も受けていた小型グロースに来週資金が戻ってくるのを期待できるのではないでしょうか。

米国株・欧州株

アメリカは小売売上高を含め、景気弱含みの経済指標が続いたこともあり、好決算を示しているディフェンシブセクターがとかく強い1週間で、逆に半導体やハイテク企業はAIなどによる期待上げも大きかった分、決算(=事実)で週末にSQやナスダック100のリバランスと絡めて売られる展開となりました。

とはいえ来週にはマイクロソフト、グーグル、メタといったビッグテックの決算も控えているので、金利が(高いなりに)落ち着いている状況においては最も重要な業績いかんで再びセクター転換が起きる可能性は十分です。

FOMCなどについては最後のまとめに記載します。

欧州では今週はインフレのピークをようやく超えたと思われるイギリスの株価が好調でしたね。

個人的にはタバコ銘柄が嫌いではなければですが、$BTI (ブリティッシュアメリカンタバコ)あたりは PER 9.0 配当利回り 8.2% と割安かつ高配当銘柄として、景気後退局面においてもリスクは低めかなと思います。

新興国株

先週ドル安ということで取り上げた新興国株は今週米国債利回りが再び少し上昇しても堅調さを保ちました。

アメリカ🇺🇸も強いですが、インド🇮🇳株式指数の強さが際立ちます👀

— 投資猪 (@invest_wildboar) July 20, 2023

All-time high 余裕の更新📈 pic.twitter.com/TOM2OsOs7I

インドは無類の強さを誇っていますし、

ベトナム🇻🇳が中心銘柄に据えられている フロンティアマーケットETF $FM

— 投資猪 (@invest_wildboar) July 21, 2023

CPI上昇鈍化を受けて4ヶ月連続で利下げ中とあって株価は上昇📈と調子は良いのですが、あまりにドン安ドル高が行き過ぎると2022年末の悪夢もチラつくので、ホルダーの方はドンドル🟧の行方には少し注意しておきましょう⚠️ pic.twitter.com/CKxe1amx6Q

ベトナムを中心とするフロンティアマーケットETF $FMも強いチャートを描いています。ツイートの通り利下げによってあまりにドルに対する通貨安が進むと不安もありますが、利下げによる景気刺激さえ上手く回ってくれればまだ上昇余地が大きそうです。

日米チャート、ボラティリティマップ、見通し

米国株

ディフェンシブセクターへの転換はおきましたが、米国株全体としては力強い相場が継続しており、いよいよ昨年8月頃の赤軸に戻りました!

となるともっとゴチャゴチャした絵になりますが、2022年1月のS&P500最高値の時の絵も必要ですね…

常識的に考えれば今月予想されている利上げによって5.5%という高金利、しかも早々の利下げはまずありえないという状況で緑軸まで戻れるかというと並大抵のことではありません。

米国経済の成長を強く牽引してきたビックテックがAIを足場に、再び強い成長を年後半に向けて見せることができるかにかかっていると言えるでしょう。

FOMCももちろん注目ですが、既に方向性(今月利上げ、あとはデータ次第)は決まっている以上は、パウエル議長が余計なことを言わないかどうかの一点に尽きると言ってよいでしょう。決算に比べると重要度は久しぶりに低いFOMCだと考えています。

その他も2023 Q2 GDP速報値、6月個人消費支出(PCE)、雇用コスト指数、ミシガン期待インフレ率など気は抜けませんが、既にアトランタ連銀GDPnowや先日のCPIで方向性は見えているので、やはり今は決算と年後半の見通しの方が重要と考えています。

日本株

日経はイールドカーブコントロール修正の有無に振り回された1週間となり、金曜引け時点では緑軸から少し遠のく方向に行ってしまいましたが、上記の通り、修正先送り報道で先物は32,700円あたりまで上昇していることを踏まえると、来週明けにはほぼ緑軸に戻っていると考えて良いでしょう。

もちろん政策決定会合でサプライズ修正があれば、再びバサッと売られてしまうリスクは残っているので注意は必要ですが、修正するにしても「あくまで緩和方針を強調しながら」というのは間違いないと思われますので、中期的にはさほど影響がないだろうという見立てには前回から変更ありません。マザーズなど小型グロースに関しては、会合前に利が乗った場合には一部利確するか、両建てにしておくのが安全策かもしれませんね。

来週の重要イベント

米国株

7月製造業/サービス業PMI(7/24 22:45)

5月ケース・シラー住宅価格指数(7/25 22:00)

6月新築住宅販売件数(7/26 23:00)

7月FOMC政策金利・パウエル議長会見(7/27 3:00-)

2023 Q2 GDP速報値(7/27 21:30)

6月個人消費支出(PCE)(7/28 21:30)

2023 Q2 雇用コスト指数(7/28 21:30)

7月ミシガン大学消費者態度指数・期待インフレ率(7/28 23:00)

主な決算

7/25: (寄り前)$VZ, $GM, $MMM, $GE, (引け後)$MSFT, $GOOG, $V, $PACW

7/26: (寄り前)$T, $BA, $KO, $TMO (引け後)$META

7/27: (寄り前)$MCD, $MA, $ABBV, (引け後)$ENPH, $F, $INTC

7/28: (寄り前)$XOM, $PG, $CVX

日本株

7月日銀金融政策決定会合・金利発表(7/28 時間未定)

7月日銀展望レポート(7/28 時間未定)

植田日銀総裁会見(7/28 15:30)

では来週も頑張っていきましょう!

スキ、フォローなど頂けると本当に励みになりますので、参考になったなと思って頂けたら是非ぽちっとお願いします!

統計手法を用いて株式市場を分析しております! 参考になる記事を書いていこうと思うので、もし良ければサポートいただけると嬉しいです^^