財務スキルを身につけようBS(貸借対照表)[URUオンラインスクール]

完読時間:約3分

「BS(貸借対照表って何?」

「なんで知らないといけないの?」

「知るとどうなるの?」

と思う人も多いと思います

この記事を見た後の自分

BS(貸借対照表)を完全理解できる

結論

貸借対照表はめちゃくちゃ簡単です!!

皆さんは貸借対照表を目にした時

“何これ、内容が意味不明だし、そもそも見方がよく分からない”

“理解しようにも難しそうだし、何をどう勉強すれば良いのか分からない”

と思った経験があるのではないでしょうか?

すごく気持ち分かります。。。

よく分からない単語と数字が組み合わさった書類

理解するのが難しそうですよね。

「こういうのは専門家に任せておけばいいや。自分は分からなくてもとりあえずは大丈夫…。」

と思って、貸借対照表を読めない経営者、実は少なくないんです。

でもこの考え方

大きな間違いです!!!

もし自分が経営者で貸借対照表を理解していなかったとしたら

それは自分の会社の財政状況を全く分かっていないことになります。

経営者が自社の財政状況を分かっていない

お金の動きを把握できていない会社なんてあり得ないですよね。

つまらなさそうなこと、大変そうなことから目を逸らと必ず失敗します。

「覚えること多そうだし、難しそうだし自分には無理そう…。」

でも安心して下さい!!

貸借対照表はめちゃくちゃ簡単に理解出来ます。

この記事では分かりやすく貸借対照表について解説していきます。

読み終えた後、皆さんは貸借対照表に何が書いてあるかが分かって

すらすら読めるようになっています。

何度も言いますが本当に簡単です。

一緒に学んでいきましょう!!

貸借対照表とは

貸借対照表とは一般的に「B/S(ビーエス)」(“BS”=Balance Sheet)」と呼ばれ

企業の財政状況を示す書類のことを指します。

人で例えるなら

期末時点に、どのようにエネルギー(資産)を調達し、体(企業)を成長させるために

そのエネルギーを何に使ったか(資産運用)を示した企業の健康診断表です

また健康診断表(BS)から体がどれくらい健康なのか(企業の財産の状態)を知る事が可能です。

BS(貸借対照表)は企業の財政状況を2つのポイントで示しています。

期末時点での企業に存在する財産の状態

会社の資金調達と運用状況

BSを完全に理解しよう

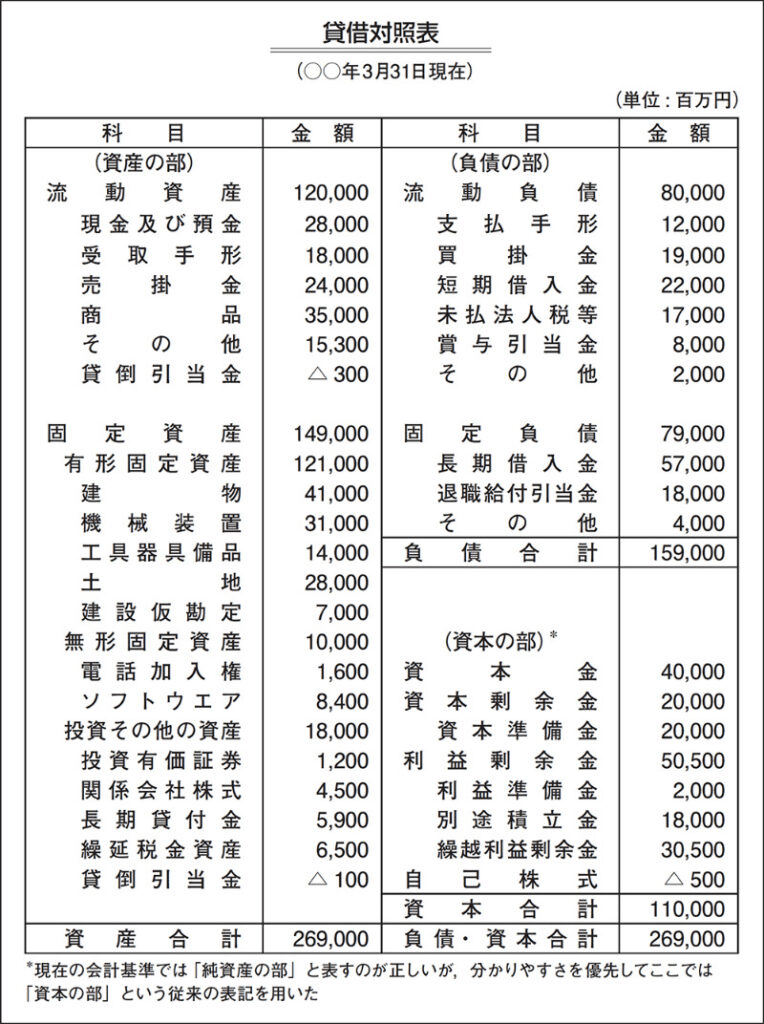

これが実際のBSになります。

これ見ただけで拒否反応起こした方いますよね?

何がなんだか訳わかんねぇ!!!

って思いましたよね。

というか、

「だから記事読んでんだよ!」

って感じですよね。

意味不明そうなこのBSを簡単にまとめるとこうなります。

BSは資産・負債・純資産の3つの要素で構成されています。

右側(負債,純資産):会社資金の調達

左側(資産):会社資産の運用

まだこれだけではよく分からないですよね。

今のところは

『右側で調達したお金を左側で運用する』

というイメージだけ持ってもらえれば大丈夫です!

この「資産」「負債」「純資産」にはそれぞれ科目が表記されています。

貸倒引当金、投資有価証券、別途積立金…etc

こんなたくさんの科目覚えられるわけない!!

と思った方、

科目を1つ1つ覚える必要はないので安心して下さい!

資産・負債・純資産、それぞれ覚えるべき要点を紹介していきます。

この要点を押さえればBSを簡単に読むことが出来るようになりますので

一緒に学んでいきましょう!

資産

資産とは、会社の将来の収入につながるものを表します。

現金のような金銭的な価値を持つ財産と、その他に将来的に会社に収益をもたらす可能性のあるものも含みます。

土地・建物•車のようにそれを利用して営業活動をするので

あれば将来的に会社の収益につながりますよね

そういったものは全て資産に計上されます。

現金預金、商品、貸付金、有価証券、車、土地、建物…etc

そしてこれらの資産は、流動資産と固定資産の2つに分けられます。

これから詳しく解説していきますが、この2つの資産の違いは

すぐに現金化出来るか出来ないか

これだけ抑えておけば大丈夫です!!

流動資産

流動資産とは、短い時間で現金にすることが可能な資産です。

「仕入→製造→在庫→販売→回収」といった営業サイクルの中で発生する資産や

1年以内に現金化できる資産が流動資産に含れます。

ex.現金、普通預金、売掛金、普通預金、有価証券、棚卸資産、前払金、未収金…etc

読み取り方のポイント

たくさんある流動資産の科目の中で、

まず初めにどこに着目する必要があるかというと、それは在庫です。

※「商品(加工されていないもの)」や「製品(加工されたもの)」が

主に在庫に該当する科目となります。ただし製品には情報やノウハウ

サービスなどの形が無いものも含むので注意が必要です。

なぜ、在庫に着目する必要があるのでしょうか?

それは在庫は現金の回収までに時間がかかるからです。

在庫はいつのまにか過多状態になりやすい特性があります。

在庫が増えればその分だけ現金や預金が減少し

さらには保管スペースなどの不要な固定費も発生させることになります。

経年劣化するような品物であれば価値が低下し

最終的には廃棄になり価値が消滅してしまう可能性もあります。

なので流動資産を読み取る際は

「在庫」が適切に扱われているかの確認が重要になります。

固定資産

固定資産とは、会社が長期間に渡り保有するものや

1年を超えて現金化される資産です。

ex.土地、建物、車、パソコン、有価証券、特許権、営業権、ソフトウェア…etc

読み取り方のポイント:固定資産は「有形固定資産」「無形固定資産」「投資その他資産」の3つに分類される

固定資産は「有形固定資産」「無形固定資産」「投資その他資産」の3つに分類されます。

有形固定資産:土地や建物など形があり目に見える固定資産

減価償却資産:機械設備や建物など経年劣化(時間が経過しただけ価値が減少)する固定資産

非減価償却資産:土地など経年劣化しない固定資産

無形固定資産:法律用の独占権利や施設権利、特許権、営業権など形がなく目に見えない固定資産

投資その他資産:投資有価証券や長期預金など投資を目的にした固定資産やその他の固定資産

負債

負債とは会社の将来の支出につながるもの、もっと簡単にいうと会社の借金です。

負債の具体例には、買掛金、未払金、借入金、引当金、(貸倒引当金、賞与引当金など)といったものが挙げられます。

買掛金:取引先からの商品・原材料などの仕入や外注加工の依頼など、通常の取引によって生じた買入代金のうち、まだ未払いであるもののこと

未払金:本来の営業取引以外の非継続的な取引から生じる債務

借入金:借金のこと

引当金:会社を経営する上でのリスクに備えて、将来突然発生するかもしれない費用や損失についてあらかじめ見積もり計算をして、準備しておくためのお金

そしてこれらの負債は、流動負債と固定負債の2つに分けられます。

「あれっ?」

って思った方、いるのではないでしょうか?

先ほど資産の中で紹介した流動資産と固定資産

これが負債に変わっただけです!!

流動負債

流動負債とは1年以内に支払う義務のある負債のことを指します。

固定負債

固定負債とは1年以内に支払いの義務が発生しない負債のこと、

つまり借金の返済に時間的余裕がある負債を指します。

純資産

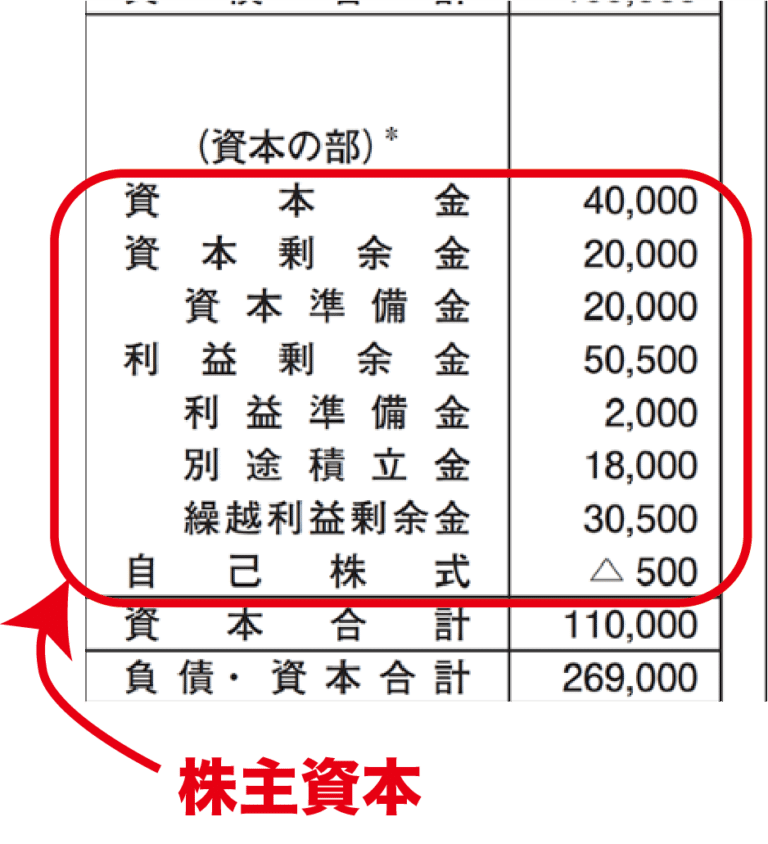

純資産とは資産と負債の差額で、「株主資本」と「その他資本(評価換算差額等)(新株予約券)」

に分かれます。

株主資本

株主が保有する資産を総じて株主資本と言います。

株主資本は返済する必要がありません。

株主資本は、株主から出資されたお金を表します。

特に最初に出資された部分を資本金と言い

資本金を元手にして増やした利益部分が利益剰余金として表示されます。

資本剰余金は出資されたお金のうち資本金に組み入れなかったものや

資本取引で生じた剰余金などです。

※資本取引の具体例:株式の発行・社債の発行・借入金の借入、返済

BSを読んで会社を分析してみよう

皆さん、おそらく頭の中がごちゃごちゃになっているのではないでしょうか?

ここで頭の中を一度整理していきましょう。

貸借対照表は、「資産」「負債」「純資産」の3つで構成されています。

この3つを、細分化すると

「流動資産」「固定資産」「流動負債」「固定負債」「株主資本」「その他資本」になります。

いかがですか?

左の図と照らし合わせながら見ていくとBSを読むことが出来たと思います。

安定した会社なのかを見抜く方法

では実際にその会社が安定した会社なのかどうなのかを調べていきましょう。

調べる方法はいくつか挙げますが、「流動比率」だけは必ず覚えて下さい!!

流動比率

流動比率:

流動比率(%)= 流動資産 ÷ 流動負債 × 100

流動比率が高いほど、支払義務のある流動負債の支払いをカバーできると考えることが出来ます。

固定負債は短期的に返さなければならない訳では無いので、すぐに返済しないといけない

流動負債の支払い能力に着目することで安定性を調べます。

流動比率を100%以上は確保しておかないと、資金繰りは要注意です。

反対に100%を超えて、高ければ高いほど、返済不能になるリスクを回避できると考えられます。

自己資本比率

自己資本比率:

自己資本比率(%) = 自己資本 ÷ 総資本 × 100

総資本における自己資本の割合が大きければ、返済の義務がある

負債は少ないと考えることができ、負債による倒産のリスクは減ります。

まとめ

この記事では

BSの読み方についての解説と、BSから会社の安定性を調べる方法について紹介しました。

いかがでしたか?

最後まで読んで頂いた皆さん、冒頭で言ったとおりBSを読めるようになったと思います。

言った通り、めちゃめちゃ簡単では無かったでしょうか?

今回の内容で

会社の財務状況についてBSを見れば丸裸に出来るスキルが皆さん身についています。

そして今回の記事で一番重要なポイントはこちらです。

POINT

BSは「資産」「負債」「純資産」で構成されている

これだけは必ず覚えて帰って下さい。

「負債」と「純資産」で資金調達して「資産」で運用する

この流れをしっかり覚えて

ぜひ財務スキルの1つとして自分の武器にして下さい。

以上、最後まで読んで頂きありがとうございました。

•もっとビジネスについて学びたいと思った方はこちら

UR-U生徒の日常

⬇️

UR-Uに入学して何が変わった?

⬇️

UR-Uの機能やできるコト

⬇️

全ビジネススキルを一つアプリ

⬇️

最終的に…

経営・ビジネスにはこういう知識が必ずないと潰れて死んでいきます

それらを学べる場所が一つだけあります

それがUR-Uオンラインスクール

人気のUR-Uオンラインスクールは入学した方がいいか

オンラインサロンやビジネススクールと言うと

どこも自分の収入に直結しない情報ばかりのコミュニティーばかりで

明日の一円を稼ぐための使えるビジネススキルを学ぶところがないですよね

しかもいろんなところから授業を受けてややこしいし

なにより支払いが面倒ですよね

僕も実際に3年間いろんなビジネススクールに

通っていた時期にそれを感じていました

で、UR-Uオンラインスクールに変えてみたんです

UR-Uだと多岐にわたるビジネススキルが一つのアプリでいつでも学べます

しかもUR-U入学で無料で代理店になれて

入学に必要な8900円も余裕で稼げます

会社員や社会人の方は本当におすすめだし

このスクールの15000生徒の8割が社会人らしいです

そしてその15000生徒の中の6割がUR-Uの代理店で収益を上げています

それでも行動しない人が8割の世の中です

ですが逆に残りの2割に入ってしまえば

学んだスキルをアウトプットし

収益化で収入も上がり、自分でお金を生み出せます

毎月500人まで1ヶ月無料らしいからここにHPのリンク貼っておきますね

しかし社会の陰謀論や経済哲学を学ぶのだったら

他のコミュニティーに行った方がいいと思います

でも正直僕も通ったことがありますがどれも必要ない知識ばかりなので

【本気で稼いだりビジネスをする】

ためのスキルが欲しいならUR-Uがダントツで利用した方がいいです。

おすすめ竹花切り抜きチャンネル

Youtube

公式ライン

公式チャンネル

Youtube MDSグループ

Youtube UR-Uオンラインビジネススクール

Youtube 竹花貴騎

この記事が気に入ったらサポートをしてみませんか?