積水ハウス【1928】成長が停滞するも今後は業績の回復が期待できる理由

主要指標に採用されている銘柄を全て取り上げるという事でやっているこのnote、今回取り上げるのは積水ハウス株式会社です。

事業内容と業績のポイント

それではまずは、事業内容から見ていきましょう

積水ハウスの主な事業セグメントとしては、①請負型事業②ストック型事業③開発型事業④国際事業と4つあります。

①請負型事業としては

(1)戸建住宅

(2)賃貸・事業用建物

(3)建築・土木

②ストック型事業としては

(1)賃貸住宅管理

(2)リフォーム

③開発型事業としては

(1)仲介・不動産

(2)マンション

(3)都市開発:ホテルなど

とあり、これらに加えて④国際事業として海外展開もしています。

戸建て・賃貸物件の建設、そのリフォームや賃貸物件は管理まで行っており、不動産仲介やホテルなどの開発まで行っているという事ですね。

続いて、2024年1月期2Qのそれぞれのセグメント事の売上と利益の構成を見てくと

①請負型事業:売上41.6%、利益38.5%

②ストック型事業:売上27.5%、利益22.6%

③開発型事業:売上16.7%、利益20.0%

④国際事業:売上13.6%、利益7.3%

となっており、戸建てや賃貸物件の建設の請負が主力です。

また、海外比率は低く、国内事業が中心だと分かります。

それぞれの事業内で規模が大きいのは

請負型では戸建と賃貸が同程度

ストック型では賃貸住宅の管理となっています。

多くの賃貸不動産を建設をして、その管理の規模も大きく増加させてきたという事ですね。

不動産管理は安定的な収益が見込めますので、その点は強みでしょう。

ちなみに、ストック型では、リフォームも成長が続いています。

人口減少が進んでいる日本市場では、顧客との長期的な関係を築きLTVを増加が必要でリフォームも重要になっています。

積水ハウスはこれまで建築してきた住宅のストックがあり顧客情報がありますので、それも強みとなりそうです。

また、賃貸住宅では管理の規模も大きいですから、2023年1月期では売上で4割、利益で5割が賃貸関連となっています。

建設して売るだけではなく、管理まで行って収益を得られる賃貸の重要性が高い事業なんですね。

賃貸ではシャーメゾンのブランドで展開しています。

その特徴についても見ていきましょう。

シャーメゾンは基本的には好立地を中心に展開していて、独自のマーケティングに基づく主要な駅の徒歩10分以内で展開しています。

好立地に高付加価値のマンションを建設することで、人口減少が進む国内でも高い入居率と賃料を維持可能だとしています。

実際に入居率は96~97%台で推移しており、賃料も増加傾向となっています。

賃貸物件は当然投資用として建てられます。

とすると賃料や入居率というのは非常に重要で、その実績は今後の受注にも影響します。

賃料も増加しており、高入居率が続いているというのはポジティブな部分ですね。

さらに管理料も基本的には賃料に比例すると考えられますので、その面からも好影響が考えられます。

また、賃貸に関しては3・4階建ての比率が増加していて直近では9割を超え、比較的規模の大きい住宅を増やしています。

結果として、1棟当たりの単価、面積も増加しています。

人口減少が続く日本国内の住宅市場はもちろん良好ではありません。

株式会社矢野経済研究所の予想によると、新設住宅着工戸数は長期的に漸減傾向で推移し、2030年度では、2022年度比13.5%減の744,600戸としています。

そして2040年代には60万戸台に減少していく可能性がある、としています。

人口減少が進んでいますし、住宅余りの状況も進みますから当然市場は縮小していくわけです。

なので需要が減りにくい好立地に、大きな規模の賃貸物件の建設を進めているという事でしょう。

また、戸建てに関しても単価は上昇が続いています。

建設できる件数が減っていきますから、こちらでも1件当たりの単価上昇による収益性の向上も進めているという事ですね。

戸建ての受注に関しては、2023年4~7月は前年比では減少が続くものの、他社と比べると下落幅は小幅にとどまっているようです。

高単価であれば物価高やインフレの影響は受けづらいですから、実需の減少の影響はあるものの受注面では強みがあると考えられます。

そういった状況の中で、ここ10年間ほどの業績の推移を見ても、売り上げは右肩上がりで成長しており。利益面も2020年にコロナの影響で悪化したのを除けば成長が続いています。

国内の住宅建築の市場は良好とはいえない中でも、高単価化の取り組みもあり大きな成長を続けてきたんですね。

とはいえ国内だけでの成長が難しくなる中で、積水ハウスが方針として掲げているのが、国内の安定成長と海外の積極的成長です。

国内での成長は見込みにくくなっていますから、海外での成長を進めていこうとしている事が分かります。

実際に今後の3年の投資計画としても、国内へ1.3兆円、海外で1.7兆円と投資額でも、現在は規模が小さいにも関わらず海外の方が多額となっています。

さらに、海外では3年で新規領域やM&Aにも2000億円を使っていくとしています。

投資に対する回収としても海外が大きいので、海外での成長を見せられるかが重要になっています。

海外事業についてもう少し詳しく見ていくと、2022年度の市場別の売り上げ構成は

アメリカ:83%

オーストラリア:12%

中国:5%

とアメリカを中心とした構成になっています。

また、2025年度の計画を見てみると、アメリカが85%、オーストラリアが15%となっており、中国では事業完了を目指すとしています。

中国は政治的なリスクも考えられていますし、建築市場も停滞が起きている中で撤退していくようです。

アメリカ市場で成長していけるかが非常に重要だという事ですね。

アメリカでの住宅用不動産市場の2023年~2028年の予測ではCAGR(年間平均成長率)は5.77%以上と成長が見込まれている市場ですから、成長が見込まれるアメリカ市場に注力していくという事でしょう。

現在のアメリカ事業では西部で、戸建て住宅を中心に展開していますが、M&Aを通じて南部進出によるエリア拡大を進めていくとしています。

2023年の6月にはHubble社というアイダホ州Boise市で2位で市場シェア11.8%の引き渡し戸数の企業を買収して、西部の強化と南部への拡大を進めています。

南部拡大のためのM&Aはまだ行っていく可能性が高そうです。

2030年までには国際事業は3割ほどとなる計画を立てているようですから、M&Aなどの投資は積極的に行っていくでしょうから、その投資の成否に注目です。

という事で積水ハウスでは国内で戸建てや賃貸物件の請負を中心としています、賃貸に関しては管理まで行っており、大きな規模を持っています。

賃貸の管理は安定的な収入が見込めますので、その点は強みがあります。

また、賃貸では好立地にこれまでよりも大きな規模の建設を増やしており、単価は上昇しています。戸建てでも単価は上昇しており、市場が縮小していく国内では高単価化の取り組みを進めています。

そういった中でしっかり業績を伸ばしてきています。

とはいえ、国内成長は難しい状況となってはいますので、これから力を入れていくのがアメリカ展開となっています。

これから3年の投資額では海外投資の方が大きい見通しとなっていてM&Aも行っています。アメリカでの成長が続くかにも注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年1月期の2Qまでの業績です。

売上高は2.7%増の1兆4624億円、営業利益は14.7%減の1249億円、経常利益は15.2%減の1252億円、純利益は11.1%減の924億円となっており増収ながらも減益となってしまっています。

これまでは大きな成長を続けてきた積水ハウスですが、今期は苦戦している事が分かります。

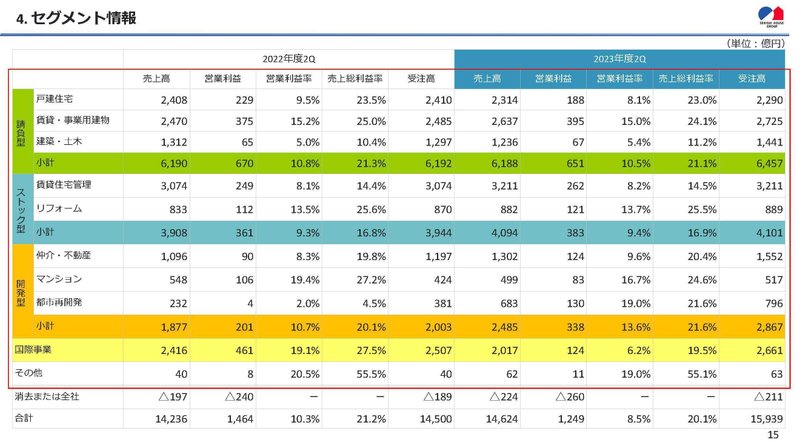

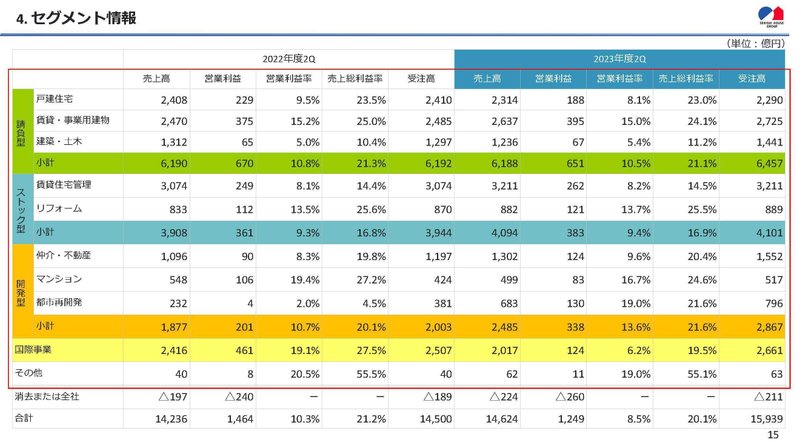

セグメント別の業績の推移を見ていくと、業績が悪化しているのは、請負型事業と海外事業となっています。

請負型事業に関しては、売上が2億円(0.03%)減でほぼ横ばい、利益面は19億円(2.8%)減とこちらも小幅な減少にとどまっています。

開発型やストック型では成長していますので国内事業全体としては成長が続いているという事です。

大きく業績が悪化していたのは海外事業だったんですね。

ちなみに、開発型が好調だった要因としては、ホテルの需要回復などもありますが、特に物件売却の影響が大きいです

福岡に開業したリッツカールトンに関しては、その特定目的会社に出資しているようで、そのホテル部分の売却が行われた影響もあるようです。

インバウンドが増加する中で、これから建設需要の増加が見込まれる数少ない分野はホテルです、成長が見込まれるホテル開発は重要性を増していくでしょうから注目ですね。

さて、今回の業績悪化に大きくつながっているのは、積極投資を進めていた海外事業です。

売上は399億円(16.5%)減、利益は337億円(73.1%)減と非常に大きく業績は悪化しています。

業績が悪化していた国際事業に関しては、特に大きく悪化しているのが主力市場であるアメリカです。

住宅事業では売り上げが増加しているものの、利益面ではすべての事業で大きく悪化しています。

アメリカ市場での収益性の悪化が業績に大きな悪影響を与えていたという事ですね。

アメリカでは、金利上昇が進んでいます、なのでと当然住宅ローン金利は上昇し、原料高も進む中で住宅価格も高止まりしています。

そういった市場環境の悪化もあり、住宅着工件数は調整局面となっていました。

なので単価上昇による売り上げ面への好影響はあったものの、大幅な収益性悪化があり、業績は悪化していたという事ですね。

ですが、アメリカ市場では、販売は回復傾向にあり、建築資材の急騰や納期遅延などの問題も改善されつつあるとしています。

実際に受注に関しては、5月以降は前期比で特に大きく増加した状況が続いていますし、想定以上の受注があったとしています。

アメリカの消費は強いですし、前年の金利上昇による急激な減少の反動もあるようです。

売上に計上されるのは、受注してから数か月後になりますので、今後は業績の改善が見込まれます。

不振の海外事業の業績の回復は当然全体の大きな業績回復につながりますので、どこまで業績が改善するかに注目です。

また、減収減益となっていた請負型ビジネスに関してみていくと、戸建住宅は減収減益で不振だったものの、昨年の価格転嫁の効果によって利益改善が進んだとしています。

収益性の改善は進んでいるようです。

そして、賃貸は増収増益で、受注は好調だとしています。

単価の上昇の影響もあり、2023年以降は受注は前期比で増加が続いていますので、賃貸の堅調な受注を背景に請負型のビジネスでも。業績が大きく悪化するという事は無いでしょう。

となると海外事業の業績改善もあり、全体の業績も改善が考えられます。

実際に、通期予想としては増収増益の見通しを立てていますから、海外事業の回復がどこまで進むかに注目です。

という事で、大きな成長を続けてきた積水ハウスですが、直近ではアメリカ市場の悪化を受けて増収ながらも減益となってしまっています。

ですが、アメリカ市場では環境の持ち直しがみられており受注も回復していますから、今後の業績に関しては一定の改善が進む可能性が高そうです。

この記事が気に入ったらサポートをしてみませんか?