イオン【8267】収益源の変化が続き、好調が期待できる理由

主要な指標に採用されている銘柄を全て取り上げるという事でやっているこのnote、今回取り上げるのはイオン株式会社です。

国内外で店舗を展開しており、そのグループ全体での営業収益は9兆円を超える日本最大の小売り企業です。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

イオンは非常に大きなグループで上場子会社も多く、詳細に見ていく事も出来ますが、あまりにも膨大なので今回はある程度ざっくりと見ていきます。

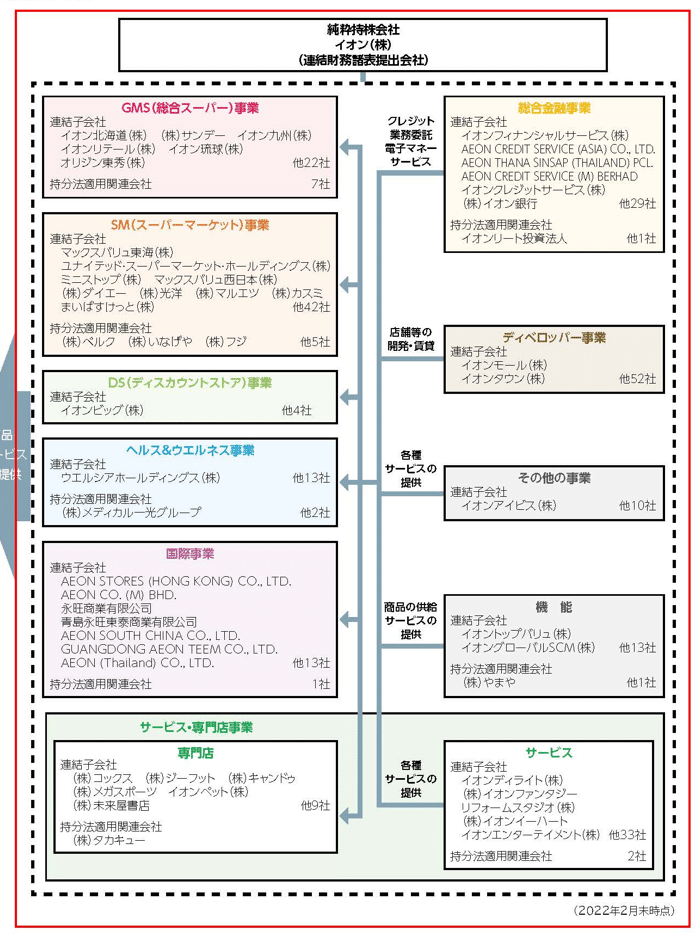

それではまずは、事業セグメントとその主要な子会社を見ていきます。

イオンの事業セグメントは以下の8つです。

①GMS(総合スーパー)事業:数フロアで店舗展開し衣類や住居用品も扱う大型店。イオンリテールやサンデーなど

②SM(スーパーマーケット)事業:食料品を中心に日用品を展開している店舗。マックスバリュ・USMH(マルエツなどを展開する企業)、ミニストップなど

③DS(ディスカウントストア)事業:大量仕入れでディスカウント商品を扱う店舗。イオンビッグなど

④ヘルス&ウェルネス事業:ドラッグストアが中心。ウエルシアなど

⑤総合金融事業:イオン銀行や、クレジットカードやWAONなどの決済サービスなど。

⑥ディベロッパー事業:イオンモール・イオンタウンなど

⑦サービス・専門店事業:アミューズメント施設のイオンファンタジーや100円均一のキャンドゥ、アパレルのコックスなど、

⑧国際事業:海外事業

多様な小売業の店舗を展開しており、その他にもイオンモールの運営やアミューズメント施設の運営、そしてその決済をになうような金融事業まで行っている企業だという事ですね。

セグメント別の売上構成は以下の通りです。

①GMS(総合スーパー)事業:35.8%

②SM(スーパーマーケット)事業:29.0%

③DS(ディスカウントストア)事業:4.2%

④ヘルス&ウェルネス事業:12.6%

⑤総合金融事業:5.0%

⑥ディベロッパー事業:4.8%

⑦サービス・専門店事業:8.4%

⑧国際事業:5.4%

総合スーパーやスーパーなど小売業の事業が大部分を占めています。

続いて利益面の構成と利益率を見ていきます。

()内は利益率

①GMS(総合スーパー)事業:6.7%(0.4%)

②SM(スーパーマーケット)事業:10.9%(0.8%)

③DS(ディスカウントストア)事業:1.7%(0.9%)

④ヘルス&ウェルネス事業:21.3%(3.8%)

⑤総合金融事業:28.7%(13.2%)

⑥ディベロッパー事業:21.5%(10.1%)

⑦サービス・専門店事業:4.8%(1.3%)

⑧国際事業:6.1%(2.5%)

利益面では利益率の高い、金融事業や、イオンモールなどのディベロッパー事業、それに加えてドラッグストアのヘルス&ウエルネス事業が大きな規模を持っています。

ちなみにスーパーのイオンとイオンモールとの大きな違いは小売業であるか不動産業であるかです。

イオンモールが行っているのはモールの開発運営なので、テナントからの家賃収入や、テナントの売り上げに応じた歩合収入を得るモデルとなっています。

なので、商品を仕入れて売るという、小売業に比べて売上は小さくなるものの利益率が高いです。

また、ドラッグストアでは利益率の高い医薬品や化粧品などが良く売れるため、スーパーなど利益率の低い食料品中心の企業に比べて利益率が高くなりやすいです。

イオンは売上面では想像通り、スーパー関連の規模が大きいものの、利益面はドラッグストア、金融、イオンモールなどで稼いでいる企業なんですね。

とはいえ、例えば金融事業はイオンという日本最大の小売りグループがあるからこそ、ポイント還元のメリットなどがあり、WAONを利用したり、クレジットカードを利用したり、そのための銀行を作ってもらえたりとするわけです。

さらに、イオンモールも、自社グループの企業を安定して出店させて集客が見込めるからこそ、多くのイオンモールを作れますし、他社の店舗集客にもつながります。

つまり、利益率が低いながらも従来の小売業としての事業は根幹として重要な事業であることは間違いないという事です。

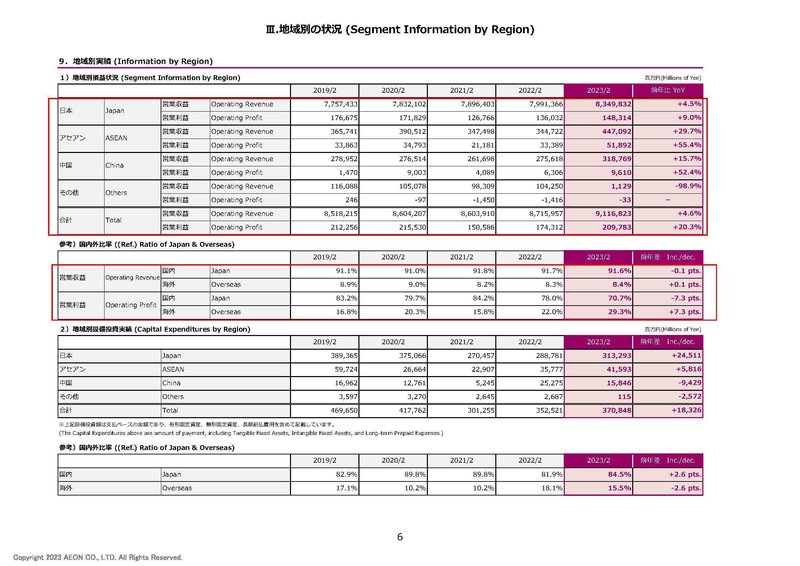

続いて、市場別の売上と利益の構成を見てくと以下の通りです。

国内:売上(91.6%) 利益(70.7%)

海外:売上(8.4%) 利益(29.3%)

アセアン:売上(4.9%) 利益(24.7%)

中国:売上(3.5%) 利益(4.6%)

国内事業中心の企業ですが、中国やアセアンにも展開しており、特に利益面ではアセアン事業が大きな規模を持っている事が分かります。

海外事業の利益率が高いのは、利益率の高いイオンモールを中心に展開しているからです。

今回は詳しくは触れていきませんが、アセアン市場の動向も業績に大きな影響を与えることが分かります。

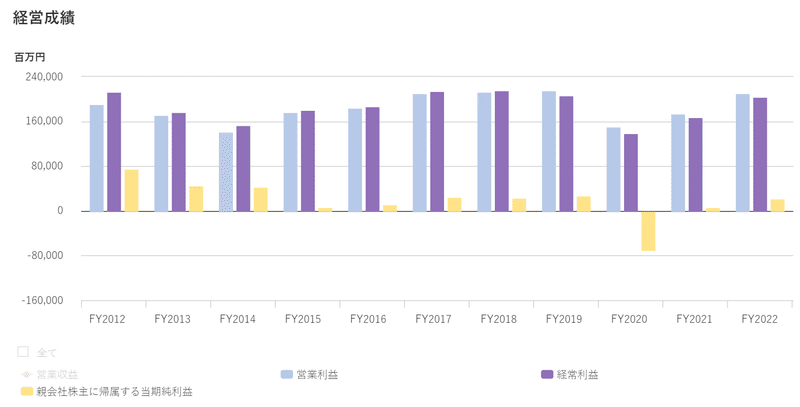

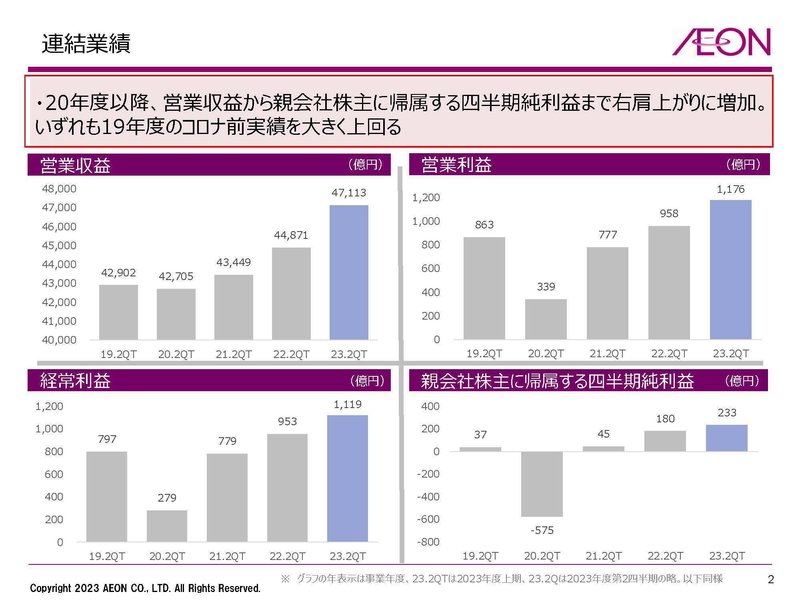

続いてここ10年ほどの業績の推移を見ていきます。

子会社の増加など様々な要因がありますが、売上高は右肩上がりで成長を続けており、2012年度には5.6兆円ほどだった売上は、2022年度には9兆円を突破しています。

一方で利益面を見ていくと、こちらは増減がありつつ横ばい傾向です。コロナ禍では一旦悪化して、2022年度でコロナ以前の水準に戻ってきたたという状況です。

また、最も経常利益や純利益が大きかったのは売上が5.6兆円ほどだった2012年度となっています。

つまり近年のイオンは、売上の拡大を続けていた一方で、収益性は悪化傾向だったという事です。

では、その要因を見ていきましょう。

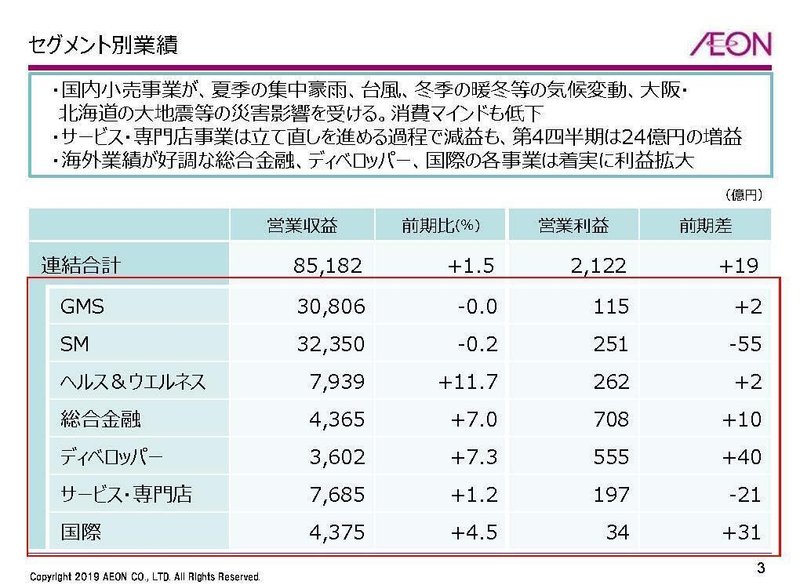

事業セグメントの変更もありと純粋な比較はできませんが、コロナ以前の2012から2019の主要事業のセグメント売上と利益の変化は以下の通りです。

①GMS(総合スーパー)事業

売上:3兆円(15%増)

利益:115億円(75.2%減)

②SM(スーパーマーケット)事業

売上:3.2兆円(118.5%増)

利益:251億円(15.1%増)

④ヘルス&ウェルネス事業

売上:なし→7939億円

利益:なし→262億円

⑤総合金融事業

売上:4365億円(124.7%増)

利益:708億円(109.4%増)

⑥ディベロッパー事業

売上:3602億円(77.2%増)

利益:555億円(29.3%増)

⑦サービス・専門店事業

売上:7685億円(10.8%増)

利益:197億円(23.6%減)

2012年では主力事業だった総合スーパーは大きな業績悪化を見せており、その他にも拡大戦略を進めてきたスーパーでも、規模は大きく拡大するものの、利益の伸びは小さく収益性が悪化しています。

スーパー系の事業は売上の規模が大きいため、それがグループ全体としての収益性の悪化に繋がっていた事が分かります。

例えばユニクロなど、安価で質の高い商品を提供する専門店が増えた事で、総合スーパーは食料品以外の商品の販売が落ち込み、その巨大な売り場が不採算につながった事は皆さんご存じのとおりです。

一方で小売業の収益性が悪化する中でも、利益面が横ばい傾向だった要因としては、2015年に子会社化したウェルシアなどの利益率の高いヘルス&ウェルネス事業や金融事業の成長だったことが分かります。

2012年あたりまでは総合スーパーを中心として利益を稼ぐ企業だったところから、2019年には先ほど見たような、ドラッグストアや金融、イオンモールなどで利益を稼ぐ企業に変化してきたという事ですね。

続いてコロナ以後の変化についても見ていきましょう。2019→2022の主要事業のセグメント売上と利益の変化は以下の通りです。

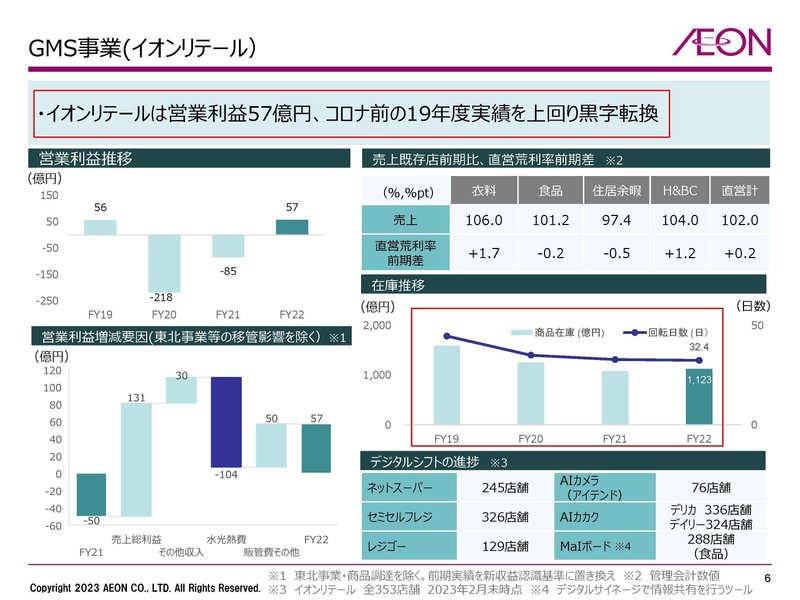

①GMS(総合スーパー)事業

売上:3兆円→3.2兆円

利益:115億円→140億円

②SM(スーパーマーケット)事業

売上:3.2兆円→2.6兆円

利益:251億円→228億円

④ヘルス&ウェルネス事業

売上:7939億円→1.1兆円

利益:262億円→448億円

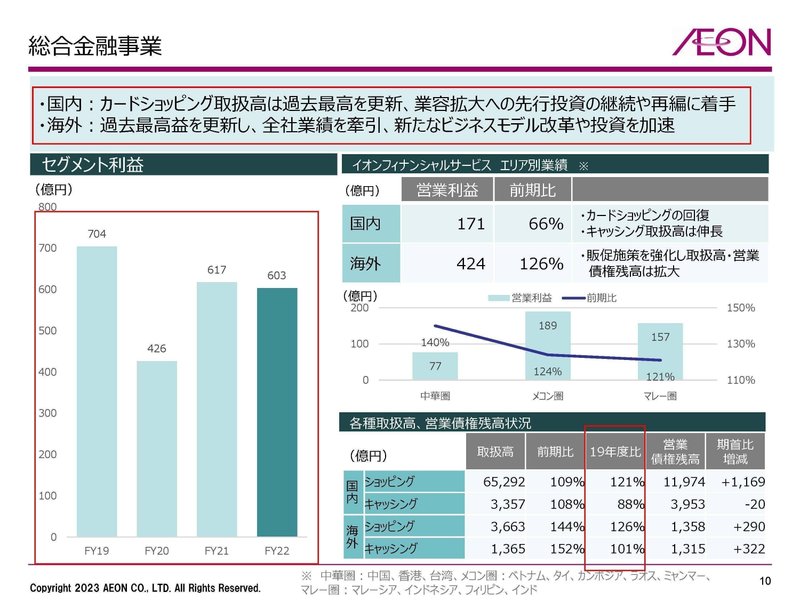

⑤総合金融事業

売上:4365億円→4568億円

利益:708億円→603億円

⑥ディベロッパー事業

売上:3602億円→4434億円

利益:555億円→452億円

⑦サービス・専門店事業

売上:7685億円→7656億円

利益:197億円→102億円

ヘルス&ウェルネスの成長が継続したほかに、総合スーパーも利益面が改善しており、一方でこれまで成長を続けていた、金融やディベロッパー事業の利益は悪化しています。

コロナ以前と利益水準は同程度でしたが、それはこれまでの金融中心の成長ではなく、ドラッグストアや、総合スーパーの回復など、小売り系の事業が影響していた事が分かります。

そしてこの小売り系の事業は今後も業績の改善が続くと考えられます。

というのも、どうして総合スーパーの業績が回復したのかというのを見ていくと、デジタル化やコスト面の構造改革、さらに在庫回転日数の短縮があります。

コロナ禍で大きく進めた効率化の取り組みが成果を見せている事に加えて、データの利活用の精度向上で在庫の適正化や効率化が進んだという事です。

当然この取り組みは、今後も好影響が継続すると考えられます。

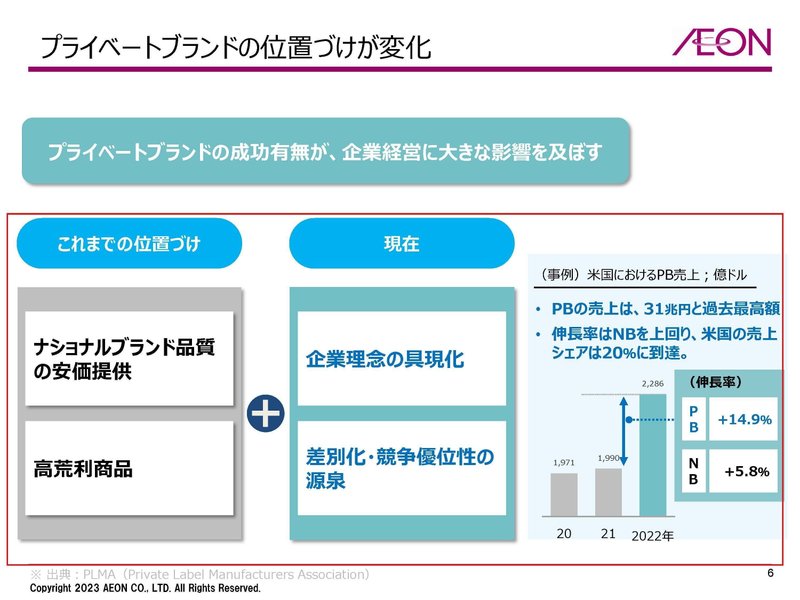

また、インフレが進む中で節約志向の高まりが起きていますが、そういった中でプライベートブランド(PB)による好調が期待できます。

イオンのような巨大な小売業は、そもそも規模が大きいのでスケールメリットが得られるうえに、膨大な量の販売データを持っています。

なのでデータを基にした、安価なPB商品を作ることが出来るので、インフレ下では大きな強みとなります。

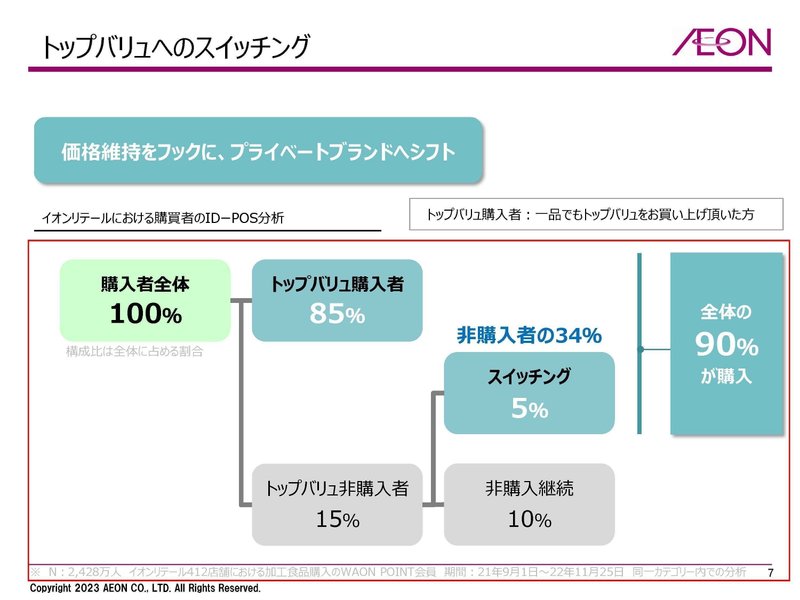

現状でもイオンリテールの利用者のうち90%がPB購入をしており,、割合は非常に高いです。

なので、イオングループ内の位置づけとしても、PBは高粗利商品から、差別化・競争優位性の源泉へと変化しています。

PB自体が目的となり集客につながっていくという事です。

節約志向が進む中で、PBを来店の目的とした集客面への好影響が期待されます。

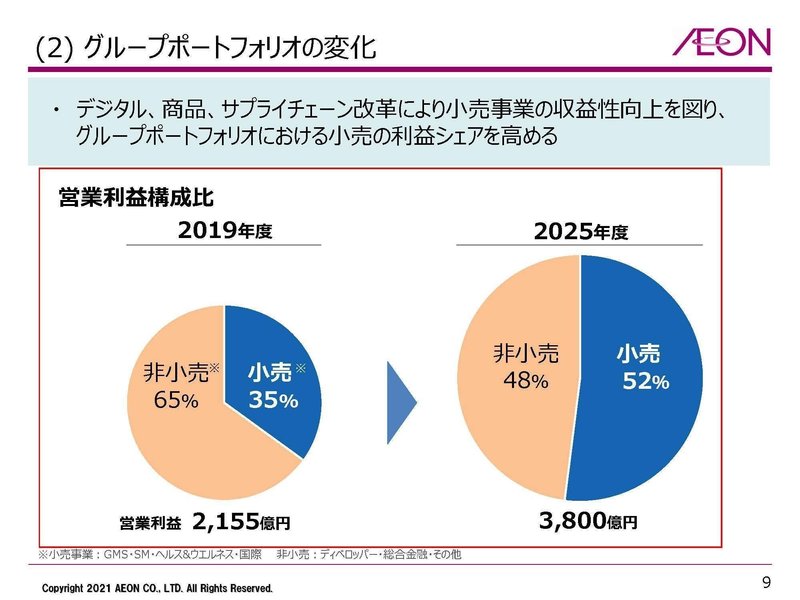

そういった中で、2019年度は小売の利益は全体の35%ほどだったのを2025年の目標では52%まで拡大し、小売りで稼げる体質を作っていこうとしています。

コロナ以前は小売りでの収益性の悪化を、小売り以外の成長で補ってきた側面が大きかったイオンですが、ドラッグストアの拡大や、デジタル化、データ活用による在庫の効率化、節約志向の中で集客への好影響が期待出来るPBなどを背景に、改めて小売りでの成長が期待できる状況になっています。

小売業がどこまで成長していくかに注目です。

続いて業績が悪化していた事業もいくつか見ていきます。

金融事業は、2023年2月期では国内はカードショッピングの取扱高は過去最高、海外は過去最高益と好調です。

一方で国内ではキャッシングがコロナで消費が低迷し減少した状況が続いている事に加えて、その他にも業容拡大のための先行投資が響いた結果、減益に繋がっています。

減益とはいえ、前期比ではショッピングもキャッシングも伸びていますし、海外は好調で業容拡大のための投資が大きかったと考えると、業績の回復が期待される状況です。

さらに、その他にはイオンモールなどを展開するディベロッパー事業やイオンファンタジーのようなアミューズメント施設の運営を行っているサービス・専門店事業も、2023年2月期時点では外出自粛の影響でコロナ以前の水準には戻っていない状況です。

外出需要回復の流れを考えればこれらの事業も業績回復が期待できます。

つまり金融の悪化や、ディベロッパー事業の悪化はありましたが、そういった事業も業績の回復が期待できる状況だという事です。

となると小売系事業のさらなる成長に加えて、こういった事業も回復してくれば好業績が期待できます。

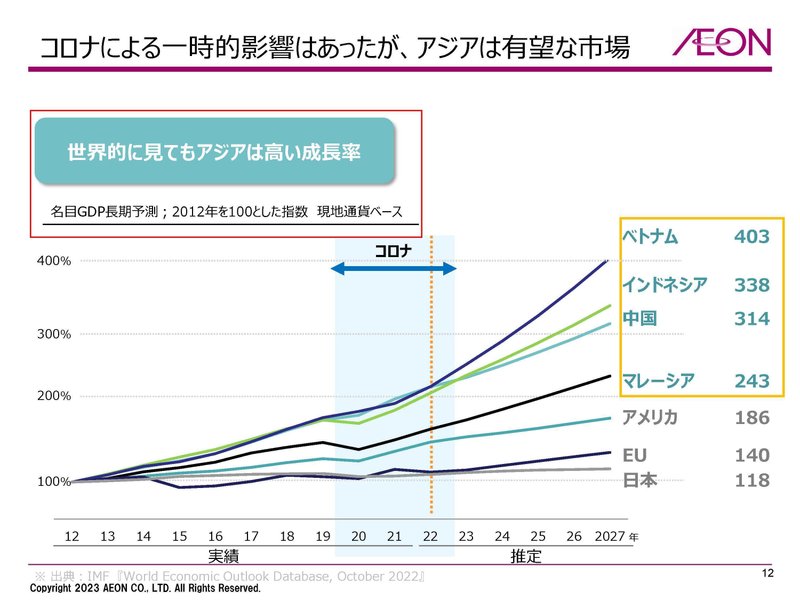

また、すでに海外比率も高まってきていますが、今後もアジアを中心とした成長を進めようとしています。

やはり人口減少が進む日本市場は成長が見込めない市場になっていますので、成長率の高いアジアでの拡大を進めていこうとしているという事です。

そしてその成長の方向性としては、日本のスタイルを海外に持ち込むのではなく、現地化した企業を目指していくとしており、ベトナムでのPB開発なども進めています。

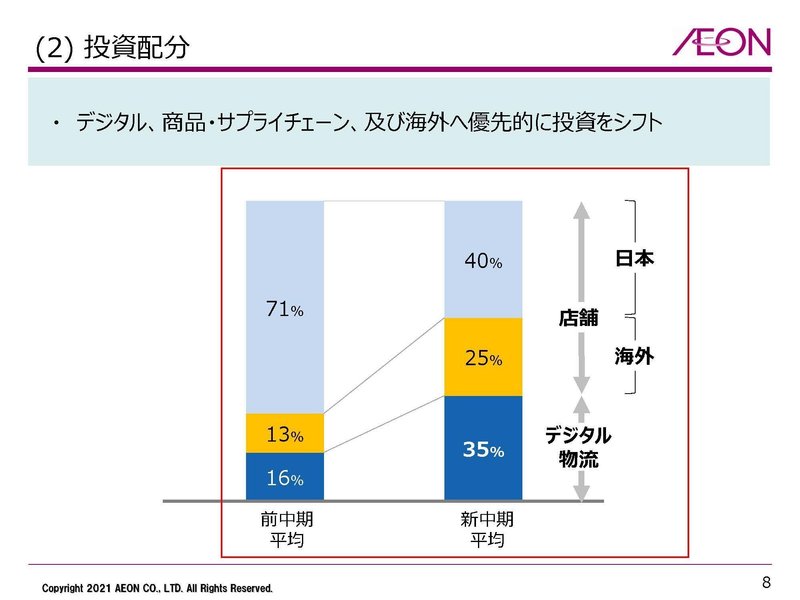

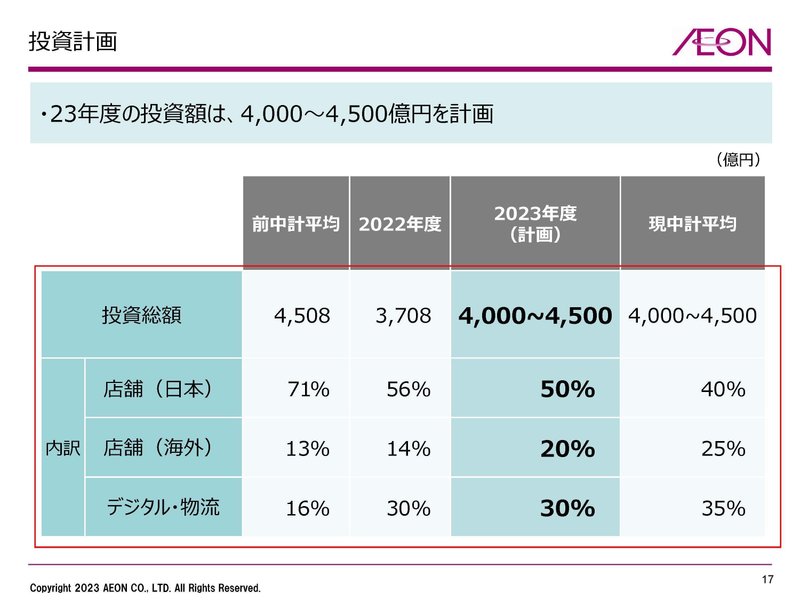

なので投資の方向性としても、以前の国内店舗への投資が全体の7割といった状況から、国内店舗は40%、海外店舗が25%、デジタル物流投資が35%へと変化していく計画を立てています

成長性の高い海外市場での成長が進んでいくかにも注目です。

という事で、イオンはコロナ以前では総合スーパーやスーパーなどが稼げなくなっていく中で、ドラッグストアや金融事業、イオンモールなどのディベロッパー事業を拡大することで利益水準を保っていました。

コロナ禍では、これまで成長してきた金融やディベロッパー事業が悪化する中で、ドラッグストアの成長や、総合スーパーの利益回復が進み利益水準を維持しています。

再び小売り業で稼げる体質になりつつあり、ここに金融やディベロッパー事業などの事業でコロナ禍からの回復が加わると、グループ全体としてもさらなる成長が期待できる状況だと考えられます。

直近の業績

それでは続いて直近の業績を見ていきます。

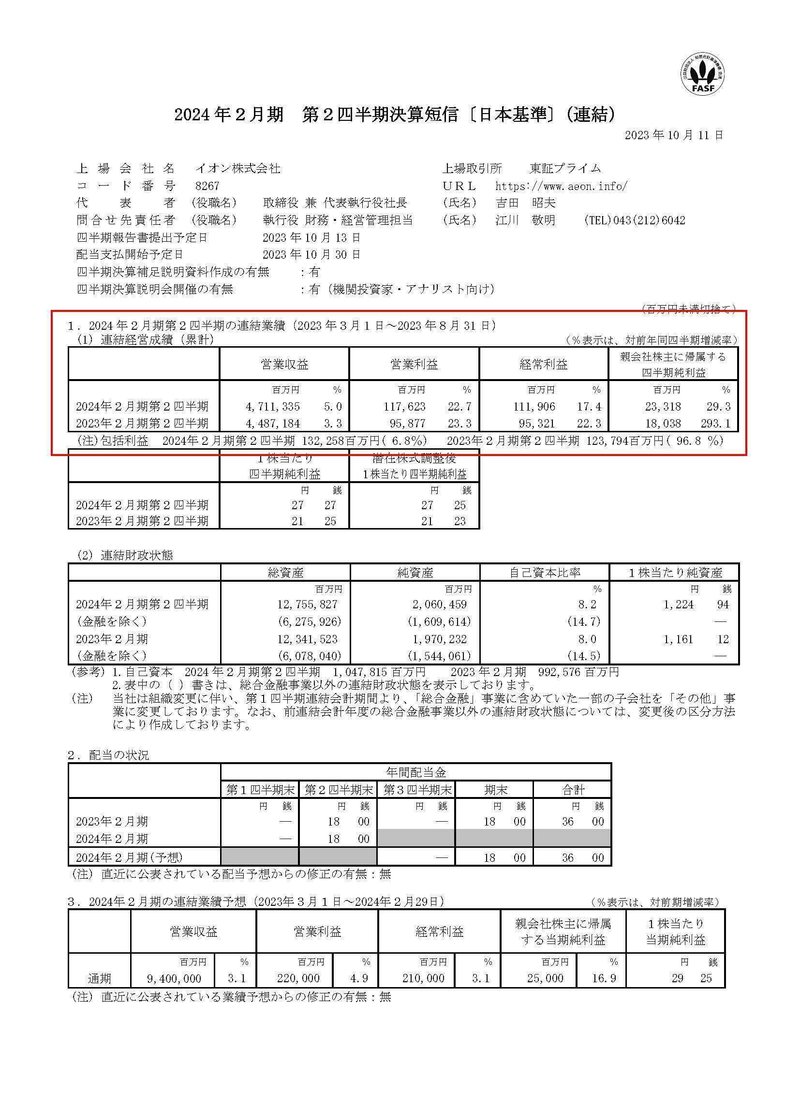

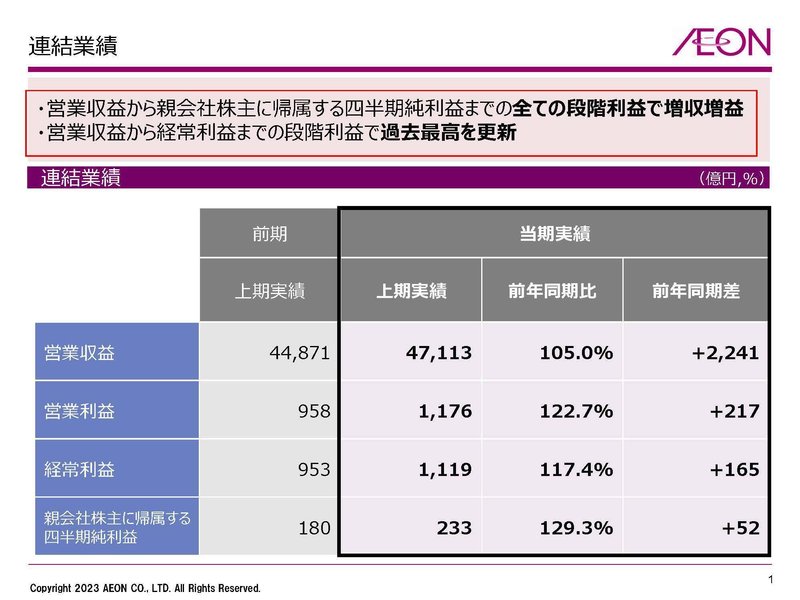

今回見ていくのは2024年2月期の2Qまでの業績です。

売上高:4兆7113億円(5.0%増)

営業利益:1176.2億円(22.7%増)

経常利益:1119.0億円(17.4%増)

親会社の所有に帰属する四半期利益:233.2億円(29.3%増)

増収増益で非常に好調で、これは全ての段階で過去最高を更新したとしており、非常に好調だった事が分かります。

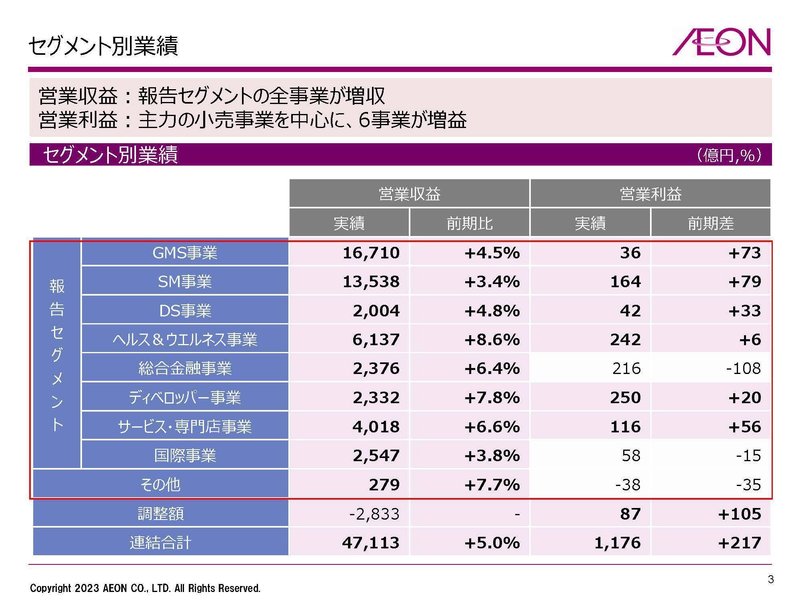

セグメント別の業績を見ていくと、金融事業と国際事業は増収減益となっているものの、それ以外の小売り系事業やディベロッパー事業などが好調です。

ディベロッパー事業や、サービス専門店事業は、人流回復を受けて回復傾向が続いています。

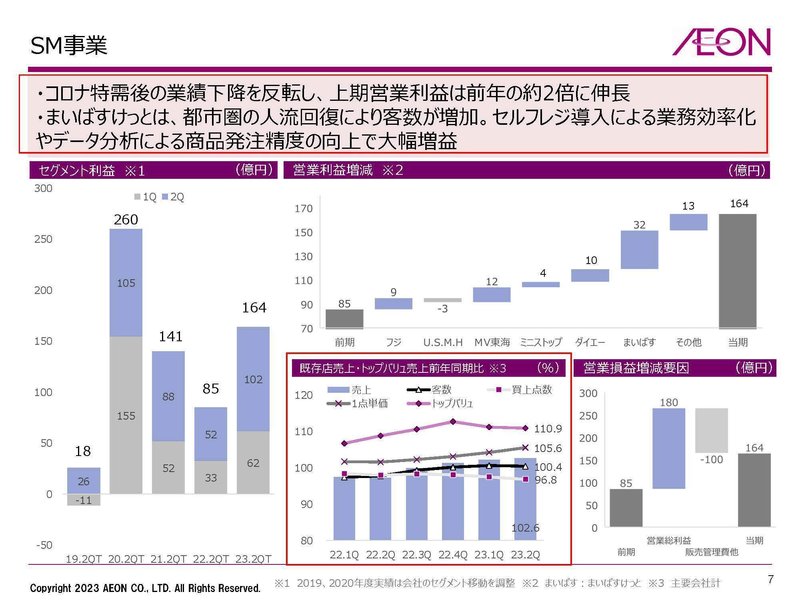

また、特に好調だったのはスーパー事業で、コロナ特需からは悪化傾向だった利益面が急回復しています。

中でもまいばすけっとは好調で、都市圏の人流回復による客数増加があった事に加え、セルフレジ導入による効率化、データ分析による商品発注精度の向上といった進んでいた効率化の取り組みの好影響が継続した事も影響しています。

さらに、既存店のトップバリュ(PB)の売上に関しても前期比10.9%増と、PBによる集客面への好影響が出ている事も分かります。

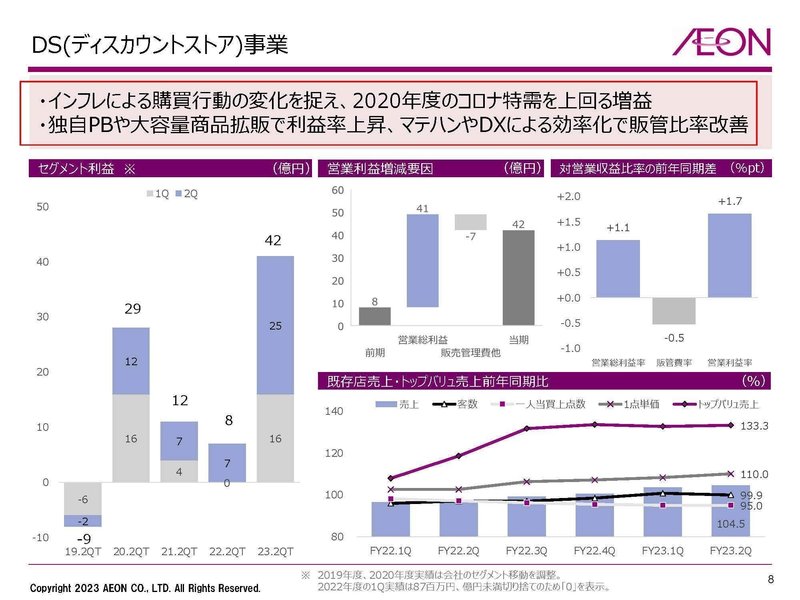

ディスカウントストア事業もトップバリュが前期比33.3%増と大きく伸びた事もあり、非常に好調になっています。

インフレにより低価格のPBに強みを持っているイオンは、やはり好影響が出ている状況です。

効率化やPBの集客による好影響が出ており、小売り事業は今後も好調が期待できる状況だと分かります。

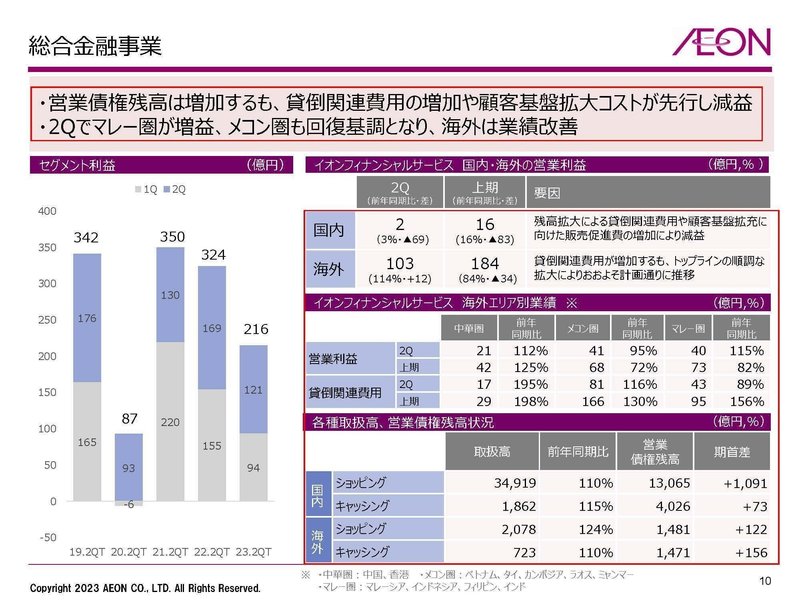

最後に減益となっていた金融事業を見ていくと、販促費の拡大や国内外での貸し倒れ関連費用の増加を受けて減益になったとしています。

景気減速も予測される中で貸し倒れ費用の増加は起きていますが、国内外ともにキャッシングやショッピング残高は増加しています。

増加する販促費が落ち着いていけば、一定の収益性回復は期待される状況でしょう。

金融事業での業績の成長余地があるという事ですね。

という事で直近のイオンは増収増益で、過去最高の業績と好調です。

その要因は小売り系の事業の好調で、今後に関してもインフレによる節約志向の高まりから集客面の好影響が続くことや、効率化によって好調が期待できます。

現在は金融事業などはコロナ以前の水準には及んでいないものの、業績の回復が期待できると考えられますので、過去最高の業績が続くことが期待できると考えらえます。

この記事が気に入ったらサポートをしてみませんか?