Activism/M&A Weekly Roundup (2023年7月24日週)

アクティビズム

ツルハHD、オアシスの反論資料およびISSのレポートに関する見解を公表(7月28日)

オアシスが7月19日に公表したツルハHDに対する反論資料に対し、会社側が見解を公表。

実質的には従来の主張を繰り返す形。

ガバナンス上の重大な問題は存在せず

会社側提案の体制が適切かつ最善

オアシスの主張は憶測の域を出ない

併せて、メインバンク問題含む「株主からの問合せが多い事項」への説明を掲載している。

ツルハHD『7 月 19 日のオアシス開示資料に対する当社取締役会の見解』

また、同日、オアシス側を全面的に支持したISSのレポートに対する見解も公表している。

ISSとは対話の機会を設け、会社側の主張を説明

推奨内容はオアシスの一方的・恣意的な主張を前提としており遺憾

事実誤認が多数見られ、正確な情報に基づく議決権行使への影響を憂慮

ツルハHD『議決権行使助言会社 ISS 社の推奨レポートに関する当社取締役会の見解』

グラスルイス、ツルハHDの社外取締役候補に賛成推奨(7月28日)

オアシスが株主提案を実施している、8月10日開催のツルハHDの株主総会をめぐり、議決権行使助言会社のグラスルイスが、会社側の社外取締役候補に賛成を推奨。

オアシス側の5名の候補については、1名を除き反対推奨。

オアシス側を全面支持したISSとは真逆の推奨内容となっている。

旧村上ファンド、コスモエネルギーHDに対する大規模買付に関する意向表明書の提出を公表(7月28日)

旧村上ファンドによる株式の買い増しに対し、今年1月に取締役会決議でゆうじ導入型買収防衛策を導入。6月の定時株主総会で、旧村上ファンドを除いた所謂「MoM(Majority of Minority)決議」で買収防衛策発動の承認を得たコスモエネルギーHD。

同決議の賛成率は、仮に普通決議であれば否決された水準(45.89%)であり、旧村上ファンド側は『実質的には否決であったと評価すべき』と批判。有識者含め議論の対象となっている。

今回、村上側は、同社の買収防衛策に基づき、意向表明書に相当する「大規模買付行為等趣旨説明書」を提出。

総会後の対話への会社側の対応を踏まえ、買収防衛策を遵守した正攻法での買増しを模索する判断をしたようだ。

弊社は、コスモ社の第 8 回定時株主総会後、コスモ社と株主価値向上策について対話をしてまいりました。そして、6 月 29 日には、弊社からコスモ社に対し、全ての株主の株主価値向上に資する「ある提案」をさせていただきました。これに対し、7 月 7 日、コスモ社から、取締役で議論した結果、その提案の関係先と話をさせていただきたいという回答 がありました。しかしながら、その後、具体的に進展することはなく、7 月 14 日付け書簡 により、弊社からコスモ社に対し、コスモ社に具体的な株主価値向上策がないのであれば、 コスモ社の株価は割安に放置されていることから、大規模買付行為等趣旨説明書を提出させていただきたいと伝えました。

すると、7 月 18 日に、コスモ社から、総合的な株主価値向上策についての協議をしたいと考えているが、山田社長が 7 月 21 日まで海外出張であり、山田社長の意見を前提に取 締役の意見もまとめたいと考えているので、大規模買付行為等趣旨説明書の提出は来週ま でお待ちいただくことはできないかとの連絡がありました。

これに対し、弊社は、7 月 19 日付け書簡により、「コスモ社が株主価値向上を実現する ことが最も重要なことであると考えていることから、お待ち申し上げることは吝かではないが、いたずらに時間が経過してしまうことを危惧している。コスモ社の大規模買付行為等に関する対応方針(本買収防衛策)に定められた手続きに則ると、コスモ社による弊社の大規模買付行為等趣旨説明書に対する取締役会評価期間は 60 日営業日以内となっているが、弊社らが大規模買付行為等趣旨説明書を提出してからコスモ社が評価をするのに 60 営業日(3 か月弱)もかかるというのは、コスモ社が弊社らを対象とする本買収防衛策を 導入したのは半年前の本年 1 月であることや、その後のコスモ社と弊社とのやり取り等を勘案すると、大変長いのではないかと考えており、20 営業日(1 か月弱)もあれば十分ではないか。コスモ社がどうしても 60 営業日必要であるというのであれば、大規模買付行為等趣旨説明書の提出はお待ちするが、取締役会評価期間の 60 営業日は本日(7 月 19 日) よりカウントを開始していただきたい。」とコスモ社に伝えました。しかしながら、7 月26 日、コスモ社から取締役会評価期間を短縮するという約束はできないとの回答がありま したので、昨日、コスモ社に対して大規模買付行為等趣旨説明書を提出した次第です。

意向表明書の中では、

『提出をもって買収防衛策の有効性ないし正当性を承認するものではない』

と改めて買収防衛策に釘を刺すとともに、

『本買付けに関する防衛策がMoM決議で可決されたが、普通決議であれば否決されていたという場合には、MoM決議の有効性ないし妥当性について裁判所の判断を仰ぐ予定』

としている。

コスモHD側の対応が注目されるが、個人的には、両者が最後まで主張を曲げずに正々堂々と戦い、「企業買収における行動指針」が策定された中での司法判断がなされることを期待している。

Sources

コスモエネルギーホールディングス株式会社に対する大規模買付行為等趣旨説明書の提出について

コスモエネルギーHD「当社株券等の大規模買付行為等に係る 大規模買付行為等趣旨説明書の受領に関するお知らせ」

TAKISAWA、ニデックに対する必要情報リストの交付を公表(7月28日)

ニデックによる買収提案に関し、TAKISAWAが買収防衛策に基づき「必要情報リスト」を交付。

リストで提供を依頼した情報は、TAKISAWAの特別委員会が買収提案検討に必要と考える以下の情報

買付価格の算定の基礎

TOB完了後の経営方針

事業戦略

想定シナジー・ディスシナジーの具体的内容、影響額

TOB完了後の従業員はじめステークホルダーの処遇方針等

ニデック側もリストを受領した旨のリリースを公表も、両社ともリスト自体の開示はなし。

なお、TAKISAWAは、ニデックが公開買付開始公告の予定日を9月14日としていることを踏まえ、9月13日に意見表明を公表することを目指す、としている。

Sources

TAKISAWA「当社株式の大規模買付行為に関する必要情報リストの交付に関するお知らせ」

ニデック「株式会社 TAKISAWA(証券コード:6121)からの必要情報リスト受領に関するお知らせ」

話題のアクティビストに聞く! 「アクティビストってなに?」「アクティビスト投資活発化の理由は?」(7月28日)

松井証券の「マネーサテライト」で、ひびき・パース・アドバイザーズの清水代表へのインタビュー動画が公開されている。

アクティビストに対して誰もが抱くであろう素朴な疑問に、清水さんが丁寧に回答。

個人投資家の皆さんにも、投資や対話の参考としてオススメだ。

インタビューの中で、個人的に興味深かったポイントを以下に纏めてみた。

投資に関する考え方

銘柄選定はPBRとROEに着目

FMの仕事は「失敗の管理」。投資は3割成功すれば神。成功する時は大きく、失敗は細かく管理することが肝

株の買い時は、株価や業績が悪い時。平常に戻るだけで利益になるし、自分たちの提言も聞いてもらいやすい

エンゲージメントに関する考え方

社長と面会するのは、情熱を見極めるため。社長に会社への思いがあるか、それを言葉に出来ているかが重要

自分ごととして株価を見る経営者は増えてきている

9割方、投資する前に企業と面談する

敢えて匿名で会社に電話して、会社の対応姿勢を見ることもある

面談で把握した会社の優先順位を踏まえ刺さりそうなことを提案する

会社との対話でいきなり否定的なことを言っても話を聞いてもらえない。友好的なアプローチを大切にしている

レターやプレゼンの公開後、機関投資家や個人から問合わせが増えたと感謝されることもある

保有銘柄を公開しているのは仲間を増やして会社を動かしたいから

アクティビストの動向と役割

アクティビストの役割は(漫然としてしまっている)会社に刺激、スパイスを与えること

事業の専門家である社長と株式市場のギャップを埋めるのがアクティビスト

最近アクティビストが活発な理由は、

①昨年からのインフレ環境

②海外投資家の日本買い

③東証のPBR1倍要請

なかでも③の影響が大きい日本株アクティビストファンド全体として、今年に入ってから海外の年金基金等アセットオーナーからの問合せが増えている。海外の長期資金の日本株への流入は今後3-6ヶ月で本格化するとみる

アクティビスト同士お互いの研究はすごくやっている。キャンペーンに乗ったり乗られたりもよくあり、意見交換もよくする

個人投資家へのメッセージ

個人投資家も疑問や問題意識を会社にぶつけるべき。そうした声が積み上がることで会社の変化に繋がる

安定株主の減少で、会社に対して個人株主が声を上げる価値は高まっている

ISS、ツルハHDの株主総会めぐりオアシス側を全面支持(7月27日)

オアシスが株主提案を実施している、8月10日開催のツルハHDの株主総会をめぐり、議決権行使助言会社のISSが、「ガバナンス上の問題がある現取締役会により指名された候補者であること」を理由に、新任候補者2名含む会社側の社外取締役4名全員の選任議案に反対推奨。

オアシス側の候補者5名については、「取会の監督機能が強化される可能性が高い」として賛成推奨。

オアシスのプレスリリースによると、上記推奨の根拠としてISSは大要以下を挙げているとのこと。

競合と劣後するツルハのTSR(株主総利回り):

「ツルハのTSRや業績指標は過去数年間に亘って競合に劣後し続けた」

ツルハの慢性的な業績不振:

「2018年度ごろから継続して業績が悪化し続けている」

ツルハの脆弱なガバナンス体制:

「社内取締役がその過半を占め、父親である会長が社長である息子を監督し、事業経験や業界経験を持たず専らコンプライアンスの知見しか持たない社外取締役しかいないなど、取締役会の構造は非常に弱いガバナンス体制を示唆」

ツルハによる変革に対する意思の不十分さ:

「ツルハによる新規の取締役2名の追加はこれら課題に十分に対応するものではなく、株主提案がなされたことに対する防衛的な対応であるように伺える。」

ツルハの取締役会における大幅な変革の必要性:

「重要な点として、取締役会が独立して機能し、経営陣に対して適切な監督機能を発揮し、説明責任を適切に持たせることを阻害させるような構造的なガバナンス上の課題が存在する。従い、提案株主は取締役会における大幅な変革が必要であることを示した。」

2023年上半期アクティビズム・レポート(Insightia)(7月26日)

先週ご紹介したバークレイズとは異なり、アクティビズムの対象(公開情報ベース)となった社数の集計。

23年上半期にアクティビズムの対象となった企業はグローバルで721社と前年比ほぼ横ばい。

国別でみると、日本は89社と米国に次ぐ2位。

前年に続き3位は韓国だが、Top 2の日米と比較して社数の急増が目立つ。

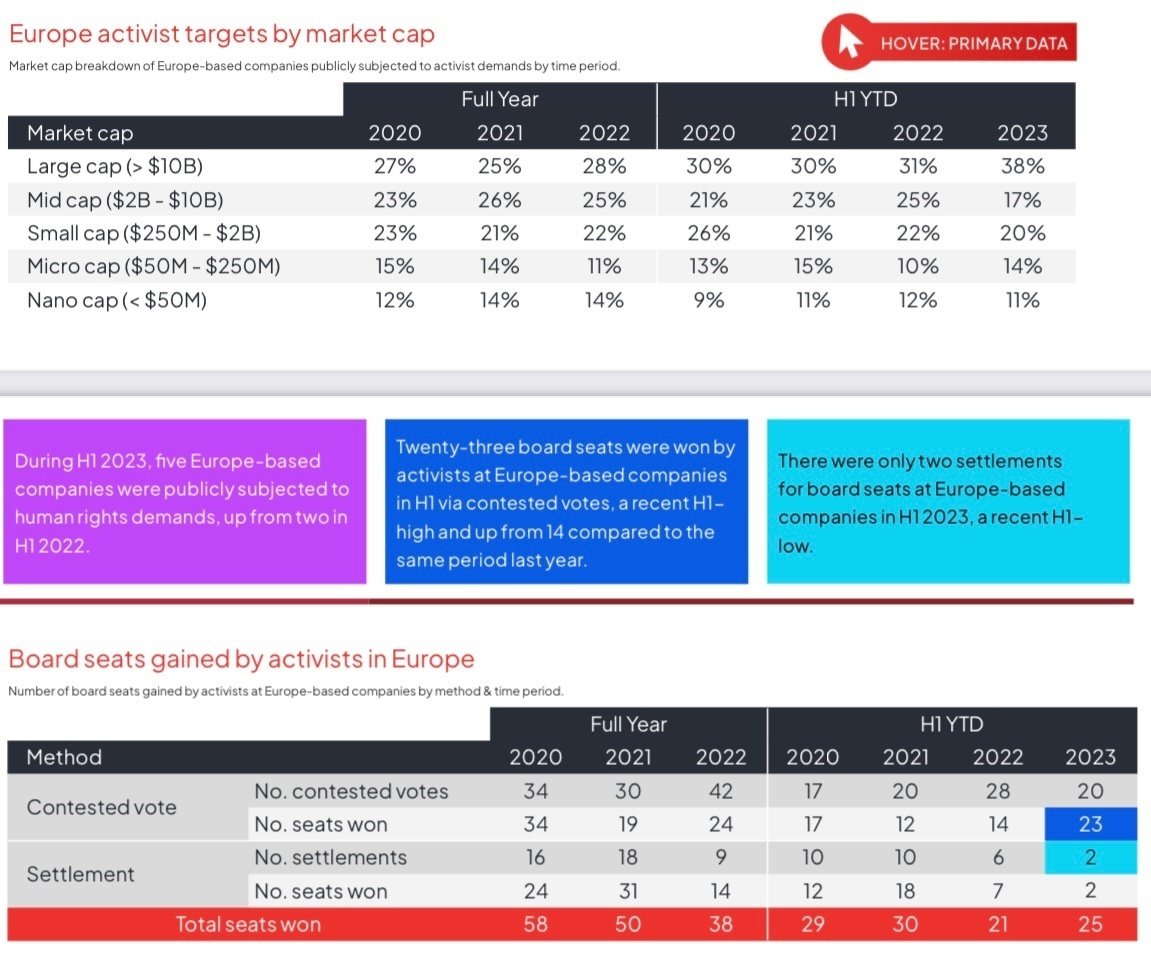

米国、欧州、アジアでアクティビズムの詳細を比較すると、幾つか興味深い発見があったので、記しておきたい。

アクティビストの要求テーマ

3地域共通で、最多は取締役の選解任

米国は、社会課題関連の要求件数が取締役選解任に匹敵。環境課題も欧州、アジアと比較すると突出して多い

アジアは、株主還元の要求件数が取締役選解任に迫る多さ

取締役追加選任の成功例

米国は和解(Settlement)によるものが大半

逆に、欧州、アジアは総会決議によるものが大半

ターゲット企業の規模

米国はLarge cap(時価総額100億ドル超)が53%と過半

アジアはSmall-Micro cap(時価総額5千万〜20億ドル)が計62%と過半

欧州はLarge-capの比率が若干高い(38%)ものの、比較的分散

上記で見た地域別の特性からのインプリケーションをまとめると以下のようになるであろう。

米国では、巨大企業のガバナンス体制の刷新(取締役の送り込み)を求めるアクティビズムが主流

アジアでは、中小型企業のガバナンス体制の見直しや株主還元を求めるアクティビズムが主流

ESGの先進地域と言われる欧州よりも、米国の方が圧倒的にE&S(環境・社会)に関する株主提案が多い

取締役選任の要求に関し、会社とアクティビストが和解に至るケースが多いのは米国特有

「アクティビズム先進国」とも言われる米国の特異性が改めて浮き彫りになる結果ともいえるだろう。

Source

Insightia "Shareholder Activism in H1 2023"

Goodyear、エリオットとの和解契約締結を公表(7月25日)

5月にElliottがキャンペーンを開始していたが、3名の社外取締役の追加選任と戦略・事業検討委員会の設置を骨子とする和解契約(Cooperation Agreement)の締結を公表。

会社側のFAは、Evercore、Lazard、GS。

LAはPaul Weiss。

「アクティビスト」が語る株主総会2023 ストラテジックキャピタル代表 丸木強インタビュー(7月24日)

全2回のこのインタビューが面白い。

第1回はストラテジックの今年の戦績について。

第2回はコスモHD、東洋建、フジテックなど今年話題になった総会への論評。

裏話的な部分もあり、興味が尽きない。

M&A

ケリング、ヴァレンティノ株式の30%を取得(7月28日)

Gucciはじめ複数のハイブランドを傘下に持つフランスのKering。

アクティビストのBluebell の株付けに、GucciのCEO退任と最近話題が多い。

今回発表されたのは、イタリアのハイブランドValentino株式の30%の取得。

同社のオーナーであるカタールの投資会社Mayhoolaから取得する。

本件は、MayhoolaとKeringの戦略的パートナーシップの一環。

Keringが28年までにValentino株式を完全取得するオプションを持つ一方、MayhoolaはKeringの株主になる可能性があるという。

WWDによると、Bluebellは水面下でリシュモンとの統合を求めているという。統合によりLVMHと伍するハイブランドグループを誕生させる思惑のようだ。

Bluebellは昨年、Richemontにも取締役追加選任を求めるキャンペーンを実施している。

だが、KeringもRichemontも創業家が議決権の過半を握っており、一筋縄ではない。Bluebellによる昨年のRichemontへの株主提案も、当然創業家の反対で否決されている。

その意味では、今回の動きもBluebellへの守りを固めるというだけのものではないと見るのが適切だろう。

TCW、Engine No.1のETF部門を買収へ(7月25日)

債券運用で知られる大手運用会社TCWが、エクソンモービルへのアクティビズム成功で名を挙げたEngine No.1のETF部門の買収で合意。

Engine No.1のグランシオCEOは、TCWのETF部門のグローバルヘッドに就任。

なお、TCWの大株主(24.75%保有)は日本生命。17年にカーライルから株式取得し、現在も取締役を2名派遣している。

運用大手がアクティビストファンドから事業買収するのは珍しいし、しかもそれが日本の生保の関連会社というのはなかなかに興味深い。

Engine No.1はETF部門とプライベート投資部門からなり、アクティビズムに主に従事しているのは後者のようだ。その意味で、今回の買収がEngine No.1の今後のアクティビズムに与える影響は少ないとみられる。

今年就任したTCWのコッチCEOは、ETFを今後の成長の柱と位置付けており、本件取引は以下のようなメリットがあると判断したようだ。

エネルギー転換やサプライチェーンの国内回帰をテーマとするEngine No.1のETFが、AIや宇宙技術、再エネなどに着目するTCWの既存の戦略を補完すること

Engine No.1のETFプラットフォームを今後のETFの立上げや拡大に活用できること

BlackRockでiShare ETFを立ち上げた実績をもつグランシオCEOはじめEngine No.1の人材を獲得できること

関係者によると、Engine No.1のETF部門は他の運用会社からも買収のオファーがあったとのこと。

従来「ESGファンド」と呼ばれきたファンドがテーマ別に細分化を遂げつつある中、特徴あるETFをラインナップしたいという大手運用会社の思惑が透けて見えるようだ。

論文、インサイト

株式分割は企業に何をもたらすか(大和総研)(7月26日)

昨秋の東証の最低投資金額引下げ要請以降、活況を見せる株式分割。

その定量的インパクトを検証している。

分割発表の株価押上げ効果は一時的

平均約6%の株主数増加効果あり

平均約2割の売買高増加や、価格インパクトの低減等、流動性の改善効果あり

株式分割について意見を求められることが時折あるが、端的に言えば個人株主施策をどう考えるかということに尽きる。

本分析でも流動性の改善効果が示されているが、株式分割に反応し、流動性向上の担い手となるのは個人株主。

機関投資家にとっては株式分割の直接的な意味は然程ない。

大量保有報告書の提出状況 提出遅延も多く、エンフォースメントに課題(大和総研)(7月21日)

大和総研が22年6月〜23年5月を対象に調査。

提出件数866件のうち137件で提出遅延

有報提出義務者以外の内国法人・組合(47件)と個人(62件)で遅延目立つ

100営業日を超える遅延は29件

金融庁の公開買付制度・大量保有報告制度等WGでもエンフォースメントの強化は論点となっているが、改めて実態が浮き彫りにされた格好だ。

遅延の主体が有報提出義務者以外の法人や個人に集中する点は想像通り。

制度の不知や実態把握の遅延が主な理由とされているようだ。

とはいえ、その中に故意や重過失というべきものがどの程度含まれているのかは、明らかでない。 この点は、当局が徹底的に深掘りしても良いのではないか。

故意や重過失による遅延については、刑事罰や課徴金の厳格な執行、議決権停止措置等新たなペナルティが必要な点に異論はない。

しかし、遅延の大多数を占めるであろう、不知や実態把握の遅れによる遅延を減らしてこそ、真のエンフォースメントの実現ともいえる。

その点はあまり注目されていない印象もあるが、等しく重要だと思う。

その他(新聞記事、官公庁等)

東証、「女性活躍・男女共同参画の重点方針2023(女性版骨太の方針2023)に係る上場制度の整備等について」を公表(7月28日)

政府の「女性活躍・男女共同参画の重点方針 2023(女性版骨太の方針 2023)」において、プライム市場の上場会社について「30年までに女性役員3割」をはじめとする女性役員比率に係る数値目標等 が示されたことを踏まえ、所要の上場制度の整備を行うもの。

資料をよく読まないと気づかないが、実は『女性役員に執行役員を含むことができる』 とされているのがポイントとみる。

女性取締役1名の確保ですら苦労している上場会社も多く、『30年に3割などとてもではない』『先に女性国会議員を3割にしろ』との困惑や不満の声や、安易な女性有名人の起用を懸念する声も多く聞かれる。

海外機関投資家の議決権行使基準もそうだが、「女性役員比率」というと、「取締役に占める女性の割合」を指すのが通常だ。

だが、東証は、政府が「女性役員を3割」としているところを逆手に取って、「取締役の3割」ではなく「執行役員も含めた役員の3割」として実質的な緩和を図っている。

上場企業の懸念を踏まえてか、上手い落とし所に捩じ込んだ印象だ。

併せて、東証が「望ましい投資単位」とする水準の下限の撤廃も行う。

現状規定する「5万円以上 50 万円未満」の水準のうち、下限の「5万円以上」を撤廃するものだ。

東証は昨年10月に、投資単位が50万円以上の上場会社に投資単位の引き下げ(=株式分割)の要請を行なっている。

今回のリリースには、昨年10月以降、同要請に応じて株式分割を行なった会社の一覧を資料として添付している。

依然要請に従わない会社に無言のプレッシャーをかける意図も見え隠れするようだ。

本整備は今年10月目処に実施予定とのこと。

金融庁、金融審議会「公開買付制度・大量保有報告制度等ワーキング・グループ」第2回の議事次第を公表(7月28日)

今回は公開買付制度の諸課題を議論予定。

欧州型規制への転換 ・市場内取引の取扱い

第三者割当の取扱い

強圧性の問題

オプトイン/アウト制度

1/3ルールの閾値

7月31日(月)10:00〜12:00にて開催。

今回もYouTubeでライブ配信予定。

アクティブファンドに規制の「手錠」、大型テク株をアンダーウエート(Bloomberg)(7月28日)

米分散型ファンドは、規制により集中投資の割合に上限

一方、指数に占める大型テク株の割合は規制を超える水準に上昇

FAANGをアンダーウェイトせざるを得ないグロースファンドのパフォーマンスの「手錠」に

日立流「株価意識した経営」(日経)(7月25日)

日立が今年改訂した役員報酬制度が注目を集めている。

「株主総利回り(TSR)」をグローバル競合と比較し、株式報酬の一部に反映させる仕組みだ。

競合の具体名はリリースに記載はなかったが、記事によると『シーメンスや米アクセンチュアなど10社』という。

記事ではこの制度改訂に至った背景が詳述されている。

改訂は昨年6月の東原会長の号令で開始

ソニー、武田薬、東エレクなどTop 20の中で上位1/4に入る報酬の絶対水準を目安にするも、下回ることを課題視

海外競合との比較は、構造改革から成長モードにシフトするドライバーにする狙い

酬委員長で社外取の山本氏「業績の星取表を並べてみるだけでなく、海外競合がどのように企業価値を伸ばしているかをみないといけない」

日本の上場企業に欠けがちなのは、「資本市場におけるマーケティング」の視点だと思う。

資本市場での自分たちの潜在顧客はどんな人々で、誰と競合し、どんな優位性を持って戦おうとしているのか。

自社製品に関しては当たり前に出来ている分析が、株式については殆ど出来ていない。そんな企業を現場では目の当たりにすることが多い。

日立の制度改訂は、資本市場での「潜在顧客はグローバル投資家、競合はグローバル企業」と宣言し、競合を上回る成果を出すことをコミットしているに等しい。それをトップ自らが音頭を取って進めたのだ。

役員報酬制度に反映しないまでも、潜在顧客たる投資家層と競合を定義し、常に意識しておくことは、企業価値向上や、より良いIR/SR戦略へのヒントとして、必ずや機能するだろう。

村上世彰氏が再来、「半導体商社」に再編の機運 菱洋エレクトロとリョーサンの統合は刺激剤に(東洋経済)(7月24日)

リョーサン稲葉社長は、『(村上氏とは)いろいろと意見交換をしている。(中略)今回の経営統合についてダメと言うことはないだろう』というが、少し楽観的にすぎる気もする。

菱洋エレとリョーサンの経営統合は基本合意が発表されたのみで、具体的手法や経済条件はまだ。 基本合意発表前のリョーサンはPBR1倍割れだったが、発表後株価が3割上昇し、足元はPBR1倍。 菱洋エレの株主としては、プレミアムは基本合意発表前の株価をベースに算定すべきとなるだろう。

たが、リョーサン株主の村上氏は、あくまで足元の株価を基準としたプレミアムを求めるかも知れない。 また、そもそも株対価となれば、(現金対価よりプレミアムが低くなる傾向があり)現金対価への切り替えを主張する可能性もある。 自分がFAであればかなり慎重なハンドリングをするだろう。

この記事が気に入ったらサポートをしてみませんか?