株式投資におけるテクニカル分析について③

こんにちは、こんばんは、おはようございます。

前回のテクニカル分析①、②が非常に好評でしたので③を執筆することにしました。

テクニカルについては覚えることはたくさんあります。

しかし一度覚えてしまえば生涯使える知識になりますのでぜひこの機会に覚えてほしいと思います😊

まだ①、②を読んでいない方はぜひそちらから読んでみてください。

それでは第③弾スタートです!!!

三角保ち合い

三角保ち合い(読み方:さんかくもちあい)とは、高値が徐々に切り下がり、安値が徐々に切り上がることで、高値同士を結んだ右肩下がりのレジスタンスラインと、安値同士を結んだ右肩上がりのサポートラインが最終的に接触して対象三角形を形成する状態です。

三角保ち合いは、これまでのトレンドの継続を示しており、上昇トレンドの途中で形成された場合は上昇トレンドの継続、下落トレンドの途中で形成された場合は、下落トレンドの継続となります。

三角保ち合いは、以下の3種類に分けられます。

①強気の三角保ち合い

②弱気の三角保ち合い

③均衡している三角保ち合い

強気の三角保ち合い

高値を結んで横に水平に伸びたレジスタンスラインと、徐々に切り上がる安値を結んだ、右肩上がりのサポートラインが交差することで形成するチャートパターンを指します。

上昇トレンドの途中で発生し、何度も売り圧力によって跳ね返されますが、徐々に買い圧力が強まっている状態です。最終的にレジスタンスラインを上抜けすると強気の三角保ち合いが完成し、買い圧力が売り圧力を上回った状態であることから、上昇トレンドが継続します。

弱気の三角保ち合い

安値を結んで横に水平に伸びたサポートラインと、徐々に切り下がる高値を結んだ右肩下がりのレジスタンスラインが交差することで形成するチャートパターンを指します。

下落トレンドの途中で発生し、何度も買い圧力によって跳ね返されますが、徐々に売り圧力が強まっている状態です。最終的にサポートラインを下抜けすると弱気の三角保ち合いが完成し、売り圧力が買い圧力を上回った状態であることから、下落トレンドが継続します。

均衡している三角保ち合い

徐々に切り下がる高値を結んだ右肩下がりのレジスタンスラインと、徐々に切り上がる安値を結んだサポートラインが接触して対象三角形を形成するチャートパターンを指します。

上昇・下落トレンドどちらでも発生する可能性があり、売り圧力と買い圧力が徐々に均衡していく状態を表しています。市場はこの時点で、どちらに動くか分からないため、ブレイクした方向にトレンドが継続します。つまりレジスタンスラインを上抜けすれば上昇トレンド、サポートラインを下抜けすれば、下落トレンドになります。

デッドキャットバウンス

株価の急落が続いている局面で、一時的に小幅ながら反発すること。デッド・キャット、すなわち「死んだ猫」でも高いところから落とせば地面に当たって跳ね返るとの意味です。急激な下落相場で、取り立てて買い材料がないにもかかわらず短期的に株価が回復するような場面を指します。主に米国で使われている相場格言のひとつです。

ダブルトップ、ダブルボトム

ダブルボトム、ダブルトップは、ヘッドアンドショルダーズ同様で、株価が上昇基調から下落基調に変わったり、下落基調から上昇基調に転換する「トレンド転換」を判断するに有効な代表的な分析です。ヘッドアンドショルダーズと比べ、発生する頻度が高く比較的汎用的なのが特徴です。

ダブルボトム

ダブルボトムは相場の底を示すチャートパターンで、底が二つあるチャートの形です。 株価が大きく下落した後にいったん上昇し、再び前回下落した株価近くまで下落し、上昇に転じたときのチャートの形で、アルファベットの「W」のような形のチャートです。

このチャートの形が出現すると、底を打って上昇トレンドに入る可能性が高いと考えられます。

但し、ネックライン(1番底を形成した後の高値)を超えて、はじめて上昇トレンドへ転換した(買いサイン発生)と判断することができ、ダブルボトムが完成されるのです。

ネックラインを超えたところで買いサインとなるのですが、その先どこまで上昇していくのか?の目安の一つとして、2番底とネックラインの長さと同じ長さの位置を目標値とおくことができます。

ダブルトップ

ダブルトップは、ダブルボトムの反対で、相場の天井を示すチャートパターンで、天井が二つあるチャートの形です。 株価が大きく上昇した後にいったん下落し、再び前回上昇した株価近くまで上昇し、下落に転じたときのチャートの形で、アルファベットの「M」のような形のチャートです。

このチャートの形が出現すると、天井を打って下落トレンドに入る可能性が高いと考えられます。

但し、ネックライン(1番天井を形成した後の安値)を超えて、はじめて下落トレンドへ転換した(売りサイン発生)と判断することができ、ダブルトップが完成されるのです。

ネックラインを超えたところで売りサインとなるのですが、その先どこまで下落していくのか?の目安の一つとして、2番天井とネックラインの長さと同じ長さの位置を目標値とおくことができます。

レンジ相場

レンジ相場とは、相場に方向感がないため一定の変動幅の間で価格が上がったり、下がったりを繰り返す状態のことで、「ボックス相場」「往来相場」とも言われます。レンジ相場は相場のトレンドを左右する材料がないときや、相場の先行きに不透明感が強いときに起こりやすくなります。

三尊、逆三尊

テクニカル分析②にて「酒田五法」の解説をしましたがその中に三山、三川があります。

三尊、逆三尊はそれらと似たような形になりますがリクエストがありましたので解説します。

ダブルボトムやダブルトップほど頻繁に株価チャートには表れませんが、3つの谷を形成する「逆三尊(トリプルボトム)」や、3つの山を形成する「三尊天井(トリプルトップ)」も株価のトレンド転換のサインになるので注目しましょう。

「逆三尊(トリプルボトム)」とは、株価が下落し安値を付けた後に反発、再び下落し1回目の安値より下落。その後反発し、三たび下落したものの、1つ目の谷より高い位置で反発するチャートの形のことです。

一旦は大きく下落したものの、すべて悪材料を織り込み、これ以上は下がらないということを意味します。このため逆三尊が表れた場合は、高確率で上昇トレンドに転換すると考えられています。ダブルボトムと同じで、途中で付けた高値のライン(ネックライン)を突破したところで完成し、買いのサインとなります。

一方、「三尊天井(トリプルトップ)」とは、1回目の高値を一度は超えたものの反落し、その後、再び高値更新を目指しても、1回目の山を超えられず下落してしまうチャートの形です。

逆三尊にしても三尊天井にしても、株価チャートのどこで出るかが重要です。逆三尊が底値付近で出たら、買いサインです。また1回目の山や谷で出来高が膨らむと、よりトレンド転換の確度が高くなります。

逆三尊や三尊天井は、頻繁に出ないだけに、出ればダブルボトムやダブルトップよりも強力な株価のトレンド転換のサインになります。株価チャートがこの形を形成しそうになったら、売買ポイントを探ってみましょう。

チャネルライン

チャネルラインとは、ローソク足を挟んでトレンドラインと平行に描くラインです。

チャネルラインとトレンドラインの間を「チャネル」と呼びます。

相場はチャネル幅の内側で上下しながらトレンドを形成する性質があるため、チャネル幅を超えたときはトレンドが大きく動くサインと読み取れます。

トレンドラインとチャネルライン、2本まとめて「チャネルライン」と呼ぶこともあります。

トレンドライン

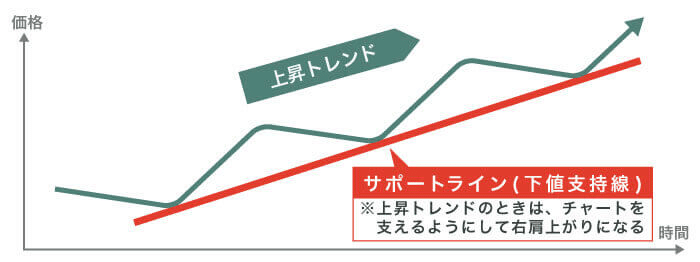

トレンドラインとは、ローソク足の高値同士や安値同士を結んだラインです。

ローソク足の安値同士を結んだラインを「サポートライン」、高値同士を結んだラインを「レジスタンスライン」と呼びます。

トレンドラインは傾きやローソク足との位置関係から、トレンドの向きや強さを判断するのに役立ちます。

チャネルラインの引き方

チャネルラインは、トレンドラインを引いたあと直近の安値(高値)を通るように平行に引きましょう。

すでに相場が上下を数回繰り返しているなら、できるだけ内側にある安値(高値)に合わせるのがポイントです。

いかがでしたか?

今回は第③弾ということでみなさんからのアンケートを元に作成しました。

もし他に気になるテクニカルがありましたらXのアカウント(@UG58600321)までDMいただければこちらに追記していきますのでよろしくお願いします😊

ここから先は

この記事が気に入ったらサポートをしてみませんか?