消費税について

「消費税」

恐らく皆様にとって一番身近な税金ですよね。

しかし身近とはいえ知らないことも多いはず。

そこで今回は消費税について少し詳しくお話ししたいと思います。

<いつから始まった?>

「消費税」の前身に当たるものが昭和12年(1937)年に「物品税」として定められました。

当時は贅沢品とされるものが対象でしたので例えば以下のような項目でした。

その後1940年には「物品税法」が制定され、対象項目は以下のようなものになりました。

その後物品法は改正を重ね1989年まで続きましたが課税対象の偏りによる不公平感もありこれを解消するため「消費税」が導入されました。

<消費税が始まってから>

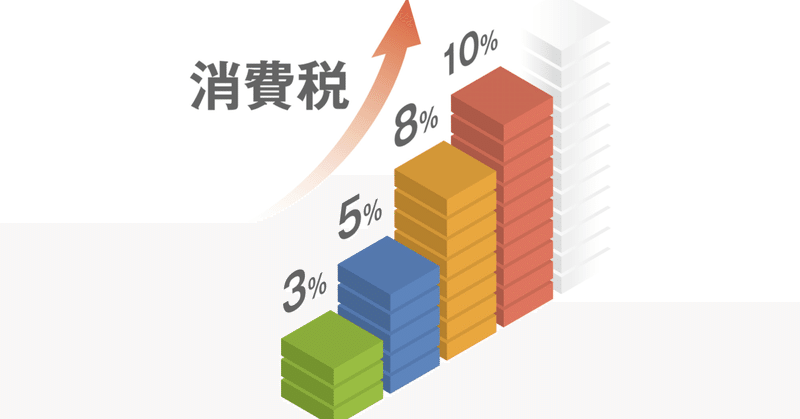

平成元年(1989年)4月1日に消費税法が施行されましたが最初の税率は3%でした。

物品法から消費税法に変わったことによって「物品」だけでなく「サービス」にまで対象が拡大しました。

その後景気の後退を何度か経て所得税の税収が下がる一方で少子高齢化により社会保障費は膨らんでいきました。

そこで財務省は

「高齢者を含めて国民全体で広く負担する消費税が社会保障の財源にふさわしい」

ものであり

「経済動向に左右されにくく安定した税」

という考えから消費税率の引き上げを判断しています。

具体的には

・平成9年(1997年)4月1日から5%

・平成26年(2014年)4月1日から8%

・令和元年(2019年)10月1日から10%

に引き上げられました。

現在では消費税での税収は国税全体の4割を占めています。

また、平成9年(1997年)に消費税が5%に引き上げられた際、同時に「地方消費税」が施行されました。

具体的には

消費税5%時 消費税4%+地方消費税1%

消費税8%時 消費税6.3%+地方消費税1.7%

消費税10%時 消費税7.8%+地方消費税2.2%

となっています。

これは地方の税収を安定させるためのもので地域福祉の充実等のために地方に交付するものになります。

例えば

・東京に本社のある会社のものを神奈川県にあるお店で購入

この場合神奈川県で支払いをしているのに最終的に消費税を納める場所は東京都になってしまいます。

地方と都心部での格差を無くすための処置が「地方消費税」です。

<消費税の課税の仕組み>

皆様は買い物をする時に必ずと言っていいほど消費税を払っています。

しかし実際は自分達「消費者」が納めているわけではなく納税義務のある「事業者」が申告、納付をしています。

消費税のように、実質負担者と納税義務者が異なる税を「間接税」といいます。

それに対して、所得税や法人税のように、実質負担者と納税義務者が同じ税を「直接税」といいます。

納税義務者である事業者は、売上にかかる消費税額から仕入にかかる消費税額を控除し、その差額を納付することとされています。

具体例は以下の通りです。

・事業者:税込11,000円の商品を仕入(消費税1,000円)

・消費者:税込22,000円の商品を購入(消費税2,000円)

※事業者は差額1,000円(2,000円-1,000円)を申告・納付する

消費者が商品・サービスを購入するときに払う消費税は、事業者の収入になるわけではありません。消費者は、事業者を通じて間接的に消費税を納めているのです。

<消費税がかからない「非課税取引」「不課税取引」とは?>

消費税法では、消費税の課税対象となる取引を「国内において事業者が事業として対価を得て行う資産の譲渡、貸付け及び役務の提供」と定めています。

商品の販売やサービスの提供など、国内で事業者が対価を得て行う取引のほとんどは消費税の課税取引です。また、外国から商品を輸入するときにも消費税は課税されます。

ただし、上記の条件に当てはまる取引であっても、消費の性格になじまないものや一定の医療、教育などのサービス提供は、社会政策上の配慮から非課税となっています。具体的には、次のような取引は消費税の「非課税取引」となります。

土地の譲渡、貸付け(一時的なものを除く)

有価証券

支払手段の譲渡

利子、保証料、保険料

特定の場所で行う郵便切手、印紙などの譲渡

商品券、プリペイドカードなどの譲渡

住民票、戸籍抄本などの行政手数料

外国為替

社会保険医療

介護サービス、社会福祉事業

お産費用

埋葬料、火葬料

一定の身体障害者用物品の譲渡、貸付け

一定の学校の授業料、入学金、入学検定料、施設設備費

教科用図書の譲渡

住宅の貸付け(一時的なものを除く)

また、「国内において事業者が事業として対価を得て行う資産の譲渡等」と「輸入取引」に当たらない場合は「不課税取引」に該当し、消費税はかかりません。不課税取引の具体例は以下の通りです。

給与、賃金

寄附金、祝金、見舞金、補助金など

無償による試供品、見本品の提供

保険金、共済金

株式配当金、出資分配金

資産の廃棄、盗難、滅失

一定の損害賠償金

非課税取引と不課税取引は、「消費税がかからない」という点では同じです。

消費者にとっては、両者の違いを意識する必要性は低いかもしれません。しかし、事業者は申告・納付する消費税を計算する際の取扱いが異なるため、非課税取引と不課税取引を明確に区分する必要があります。

<消費税引き上げの目的は?>

8%から10%への消費税率引き上げ(+2%)は、すべての世代を対象とする社会保障のために使うことを目的として定められました。

社会保障制度の財源は保険料でまかなうのが基本ですが、その多くを借金(公債の発行)に依存しているのが現状です。少子高齢化によって社会保障費は増え続けており、安定財源を確保するために消費税率が引き上げられました。

消費税率引き上げによる増収分は、主に以下の施策に使われます。

待機児童の解消

幼児教育・保育の無償化

高等教育の無償化

介護職員の処遇待遇

介護保険料の軽減

年金生活者支援給付金の支給

高齢者中心の社会保障から、子育て世代や現役世代を含む「全世代型社会保障への転換」を目指すのが特徴です。

待機児童の解消や幼児教育・保育・高等教育の無償化など、子育て世代への支援策も盛り込まれています。

介護人材の確保も課題の一つです。

厚生労働省の資料によれば、2025年度末に必要な介護人材数は約245万人で、2016年度の190万人から+55万人(年間6万人程度)の介護人材を確保する必要があると推計されています。

経験・技能のある介護職員の処遇改善を進めるため、介護福祉士の資格を持つリーダー級の職員を対象に、月額最大8万円の処遇改善を実施するとしています。

2022年には、いわゆる「団塊の世代」が後期高齢者である75歳以上となり始めることから、医療・介護費のさらなる負担増が懸念されます。

持続可能な社会保障制度を構築するため、消費税引き上げ分はすべて社会保障に充てられます。

<軽減税率とは?>

今回の消費税率10%への引き上げ時には、日々の生活における負担を減らすために軽減税率が導入されました。「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」については、軽減税率8%が適用されます。

飲食料品とは、食品表示法に規定する食品で、人の飲用または食用に供されるものです。

テイクアウトや宅配、一体資産(食品と食品以外の資産が一体となっているもの)などは、軽減税率の対象となります。

一方で、外食やお酒、ケータリング(出張料理など)は軽減税率の対象外で、消費税率10%が適用されます。

店内で飲食可能な小売店の場合、適用税率を判断するために、購入時に「テイクアウトか店内利用か」を確認されます。

新聞の定期購読も軽減税率の対象ですが、売店で新聞を購入する場合やインターネットを通じて配信される電子新聞は軽減税率の対象外となるので注意が必要です。

<まとめ>

ここまでお話ししてきたように消費税は時代や社会情勢によって変化しています。

そして今後も税率に関しては変化があると思います。

個人的には子供を持つ親として

・教育の無償化

こちらに財源をしっかり使っていただければ税率が上がっても文句は言いませんが、、、

最後までお付き合いありがとうございました。

こちらの記事は1番身近な税金ということで無料公開させていただきます。

他の税金、制度についても記事にしていきますのでリクエスト等ありましたらコメントよろしくお願いします🙇♂️

この記事が気に入ったらサポートをしてみませんか?