M&Aを成功させる為に有効な社内体制

前回の記事では、ベンチャー企業におけるM&Aの始め方について記事を書きました。

今回は、そこからもう一歩進んで、M&Aを成功させる為に有効な社内体制について、考えてみたいと思います。昔、僕はMercerという組織人事コンサル会社のM&A専門の部署にいたことがあり、まさにその時に書いたコラムが、”M&Aを成功させる為に有効な社内体制とは?" というものでした(まだ残っていたことが少し驚きました(笑))。

この時考えたことは、まさに今でも当てはまると思っていますが、改めてその振り返りもしつつ、そこから今に至るまでの経験も踏まえて、肉付けできる部分は肉付けしながら、このテーマを考えてみたいと思います。

なぜM&Aを成功させる為に、社内体制を考える必要があるのか

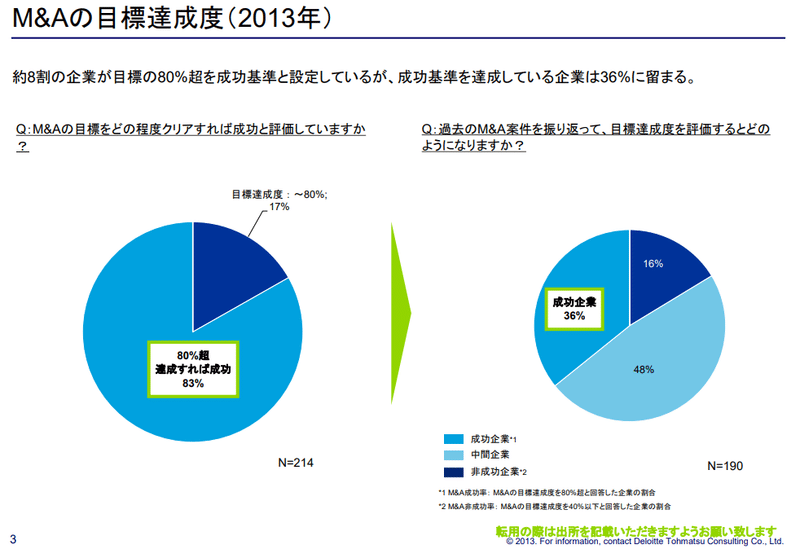

M&Aについて、誰しも成功を目的に実施しますが、DTCが過去に出しているレポートのように、実際にM&Aが成功したと振り返っている企業は、40%程度に留まります。

そして、僕はMercerにいた時、あるいは投資銀行 / 事業会社にいた時もM&Aを推進する、あるいは実施した後の企業にヒアリングさせて頂く機会が多くありましたが、その失敗の理由として、大きな理由が、"PMI(Post Merger Integration:買収後の統合)”作業の失敗でした。PMIだけで幾つもテーマがあるので、詳細は別に譲りますが、特にPMIが上手くいかなかったという例で最も良く聞くのが、”人・組織”の問題です。わかりやすい例は、買収後にその会社の社長・経営陣が退職してしまった、というものですが、それだけに限らず、人・組織の問題から起因して、M&Aが上手くいっていないと感じる例は極めて多い印象です。そして、この問題は、買収してからの問題ではなく、そもそも買収時の社内体制や、人・組織に関する考え方のミスマッチから来る問題がとても多いように感じます。

その為、自分への戒めや、今後M&Aを検討、実施する企業の為に有用になればと思い、社内体制や、人・組織の考え方について、書いてみたいと思います。

M&Aを成功させる為に有効な社内体制

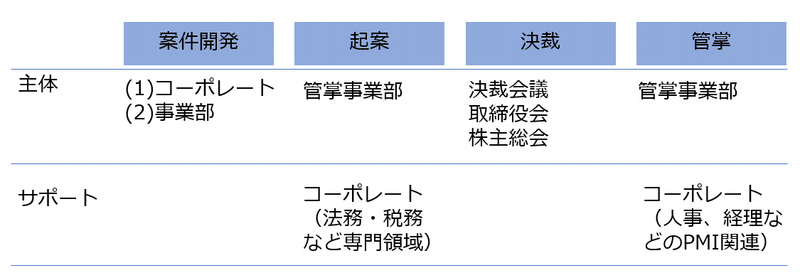

基本的にはMercerの時に書いた図の通りですが、ポイントはシンプルで、起案・管掌を行う主体は管掌事業部であり、それは同一であるべきというところです。仮に、会社にとって新規事業であり、そもそも管掌事業部が現時点でない場合は、どこが(≒誰が)管掌するのかから考える必要があると思います。避けるべきだと考えているのは、”起案者”と”管掌者”が違うパターンです。例えば、決裁までは、コーポレート or 社長が決めてしまうが、決裁を取った後に、どこかの事業部に対して管掌させる、というやり方をすると、そもそもなぜその案件を行うのか、どの程度の将来計画が見込めるか、などについて、起案者と管掌者でミスマッチが起こる可能性が高く、その初めの入りのしこりから、最終的にM&Aそのものが失敗する可能性が高くなってしまうように思います。

誰が買収後の社長をするか

誰が買収後の社長をするか起案の時点で考えておくことがとても重要で、買収後に社長になる人が、新会社の事業計画を立て、それを元に買収金額を決め、決裁会議で決議することが重要と考えています。

仮に、被買収会社の社長にそのまま社長を引き継いでもらう予定であるならば、その方と事業計画を握ることがとても大事ですし、被買収企業の社長は引退予定で、その下の方に社長を任せる予定なら、その方と事前に個別に会い、事業計画の議論をすることが重要です。

極論、あくまでもその会社の資産 / 特許が必要なだけであって、事業そのものには全く関心がない、などがあれば、買収時に誰が社長を務めるか、はあまり重要でないと思いますが、そうでないならば、”買収時で誰が社長をやるかは決まっていない。極論誰だってできる。後から考えればいい” という考え方は、極めて危険です。

買収後の社長との間で握ること

Mercerにおいて、アメリカ式というか、ある意味割り切っているなと感じた考え方があり、それは、”5億円以上の買収対価を受領した経営者は(口で何と言おうが)原則辞める” というものでした。特にこれは、クロスボーダーM&Aで顕著な考え方でした。その為、クロスボーダー案件において、買収時の経営者に、半年~1年後に支払うリテンションボーナスを設定することは極めて自然で、(辞めない場合においても)、その1年間の間で、自分の後継者を定め、引き継ぎができる状態にしておくこと、という取り決めがなされる案件もよくありました。日本ではまだそこまで馴染みがない考え方ですが、これだけ買収後の経営陣で揉めている / ミスマッチが起こっている現状を見るに、少しずつ日本でもこういった考え方が取り入れられるかもしれないと考えています。

最後に

これまでの経験もそうですが、僕自身はM&Aの可能性を信じていますし、日本企業も、もっとM&Aを有効な戦略オプションとして取り入れるべきと感じています。ただ、初めに触れたとおり、結果として成功していないと感じるM&Aが増えると、そうした動きも広がらないことから、今後も是非、”成功するM&A”を増やす為に必要なことを考え続けたいと思いますし、その為に考えている事など、定期的に情報発信できればと思います。

毎回で恐縮ですが、twitterも頑張っていますので、是非フォロー宜しくお願いします!

この記事が気に入ったらサポートをしてみませんか?