市場の虚を突いた米雇用改善

10月第1週は金利上昇、ドル高に見舞われた。日本では石破新総裁誕生(および高市新総裁シナリオの消滅)により円高株安に見舞われていたところ、それを帳消しにするような円安株高に傾いている。背景には米景気に底堅さが出てきたことがある。

今週前半のISM製造業とJOLTS求人は予想比下振れと上振れのミックスとなった。ISM製造業は当NOTEで作成している台湾カンペからかなり下方に乖離しており、先読みが難しくなっている(図表)。

ただ台湾カンペ、もとい台湾の輸出受注は好調であり前年比でも増勢を取り戻しつつある。台湾カンペの更なる先読みである銅価格も上向いている(図表)。世界の銅需要は引き続き強く、このことは台湾や米国で製造する半導体の需要が強いことを示唆する。

米国や世界のハイテク生産は強いものの、これまでの累積的な利上げが悪影響を及ぼしており、ここについては既にFRBが利下げに転じたことから先々改善していくと期待される。住宅関連の生産や、自動車関連の生産が回復する展開が予想できる。

JOLTS求人は久しぶりにindeedカンペによる逆張りがハマり、悪化との市場予想をブチ抜いて改善した(図表)。Indeedカンペには足元2ヵ月間で底堅さが出ており、求人の減少局面が止まった可能性がある。9月に利下げがあったのなら尚更である。

雇用環境の改善はイニシャルクレームからもある程度透けていた。少し前に騒がれた同指標の改善はその後もトレンド的に継続しており、米国の雇用が8月頃から改善している様子を捉えている(図表)。前述のindeedカンペも7月末から持ち直しており、この辺りから米雇用は強くなったとみられる。

週末の雇用統計はこうした指標改善の集大成と言える結果となった。雇用上振れ+賃金上振れ+失業率低下という文句のない結果に市場は虚を突かれた。雇用者数は今年夏場のハードランディングの形からソフトランディングの形へとスピード調整された雰囲気が漂う(図表)。

市場では今回の雇用統計でFRBの行動が変化するかに注目が集まっている。即ち、11月に50bp利下げか、25bp利下げか、はたまた見送りかである。特に賃金の再加速がインフレに与える影響が懸念されるが、個人的にはイエレンダッシュボードでも注目された自発的離職率がかなり低下している点が気になる。同指標は賃金動向に1年先行する性質が知られており、より良い給与を求めて転職する人が減っていると分かる(図表)。また、11月FOMCではその直前に大統領選を控えており(大統領選11月5日、FOMC結果11月7日)、金融環境的に荒れやすい時期であることを考えると、50bp利下げの方がまだ可能性は高いように思われる。

とはいえ、今後のデータ次第では25bp利下げの方が優勢になる可能性も捨てきれない。まず、今週のISM非製造業はかなりの強さとなり、米景気の強さを改めて印象付けた(図表)。米国では9月26日から大型のハリケーンが襲来し被害が出ていることもあり、来月は復興関連需要が出るかもしれない。

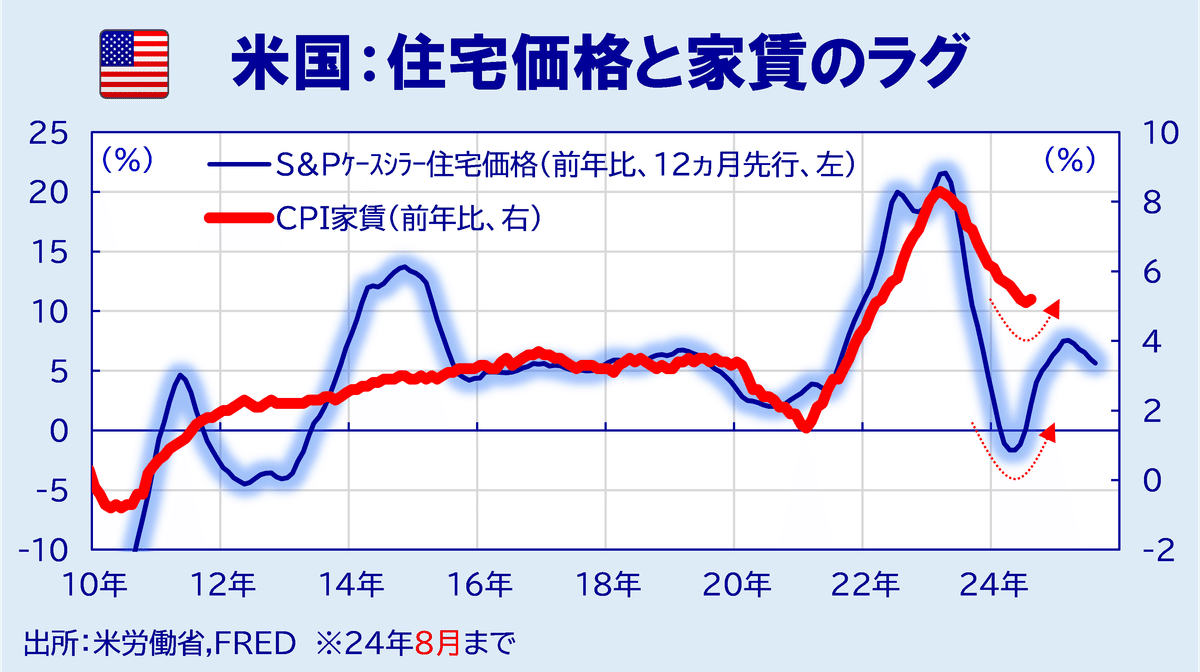

来週はCPI、再来週は小売売上が出てくる。CPIについては、先月は総合が下振れ、コアが上振れというミックスであった。コア上振れの主犯は家賃に底堅さが出てきたことによるものである。家賃については先行指標である住宅価格反騰が影響しやすい時期に差し掛かっている(図表)。「CPIは減速基調」とタカをくくっていると、予想外のカウンターを喰らうかもしれない。

小売売上についても、9月第3週までのカンペでは前月比+0.4%と一段加速する予想が出てきた(図表)。シカゴ連銀が発表するこの新カンペは旧カンペから切り替えて以降2ヵ月連続で当たっており、要警戒である。

以上、来週再来週とインフレーショナリーな指標が出てきやすい時間帯が訪れる。また、中国で財政・金融政策が打たれたことで、既に銅価格や鉄鉱石価格は上昇しており、こちらも米国にはインフレ圧力となりえる。米国の港湾ストも貿易財価格の上昇要因になるうえ、そもそも世界的な供給制約がそろそろ米国の耐久財価格の押し上げに寄与しそうな雰囲気もある(図表)。「インフレフォビア(インフレ恐怖症)」が高まりやすい時間帯の中、指標の中の細かい点をつついてインフレ再来が市場の中で喧伝されるリスクに注意したい。

※本投稿は情報提供を目的としており金融取引を推奨する意図はありません。

この記事が気に入ったらサポートをしてみませんか?