企業価値評価:第3章価値創造の基本原則

本noteでは、企業価値評価(第7版)の第3章をまとめました。第3章の内容は以下の通りでした。

成長率、ROIC、キャッシュフローの関係

価値創造におけるROICと成長率のバランス

実例

経営に対する意味合い

ROICと規模を包含したエコノミック・プロフィット

企業価値不変の法則

価値創造の数理

ROICと成長率に重要なのはなぜか?

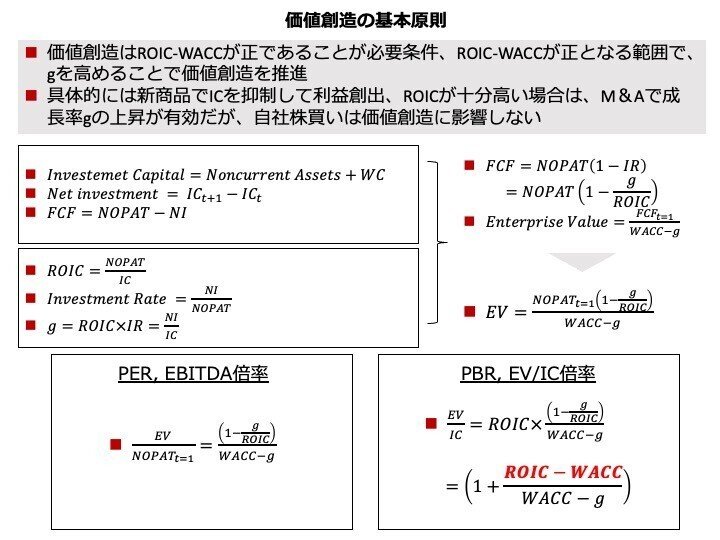

図1から僕らが注目しているフリーキャッシュフロー(Free Cash Flow:FCF)はその年の税引き後営業利益(Net Operating Profit After Taxes:NOPAT)からその年の純投資額(Net Investment:NI)を引いた額になっています。ROICは投資資産(Investment Capital:IC)に対するNOPATの割合、成長率gはICに対するNCの割合です。この2つの関係をつなぐのが投資比率で、NOPATに対するNCの割合になっています。これらの関係式から、ROICに対するgの割合が投資比率であることがわかります。この式から、FCFがNOPATとROICとgから成り立つと言えます。これは、FCFはROICとgしか影響しない、という言い方もできます。ゆえに、ROICとgが重要だと言えます。

ROICとgはどちらが大事か?

このFCFを企業価値(Enterprise Value:EV)算出の式に代入すると、企業価値はROICとgの関数であることがわかります。加えて、EVをICで割ることでROIC − WACCの関係が導出されます。この式変形から、ROIC − WACCが正にならない限り、EVは増加することはないと言えそうです。この原理原則から、ROICをWACCより高めることが優先で、その上でgを高めることがポイントと言えそうです。図2は初年度利益100$、資本コスト9%の時のCFの現在価値を示しています。ROICが7%や9%で資本コストの9%を上回らない限り、成長率を高めても企業価値が高めることができないとわかります。ただし、スタートアップでは一定規模の成長が前提になる場合があります。

経営上の意味合いは?

ROICおよびgを高める。最も優先順位が高いのは、ICの増加を抑制して新規の商品やサービスで売上創出することでROICとgを高めることです。つまり、既存資産による市場創造です。これに対して既存事業の単純な拡張(シェア拡大)は、主にgの変化にとどまります。なお、ICの大幅な増加による新規事業やM&Aは、そのROICがWACCを上回らない限り、困難なチャレンジとなることが想像できます。

株価が上昇する自社株買いや配当増額はROICやgに影響せず、CFの増加しません。CFの増加がないならば企業価値は高まらないのに、株価が上がるのはなぜでしょうか?一つには、ROICが低い投資案件に投資をすることを防ぐ意味があります。もう一つは、株価が高いのは過渡応答だということです。自社株買いによって負債比率が高まり、株主のCFのボラティリティは高まります。その結果、株主はより高いリターンを求めるため、株価の上昇は長期的には相殺されることが考えられます。これらは、企業価値不変の法則と言われているそうです。一般的に株価を高めると言われている行為が、本質的価値創造ではない点には、注意を向けたいと思いました。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?