スタートアップ投資で勝者を見極め、投資とDXを成功に導く

ホスト:尾辻マーカス Geodesic Japan カントリーマネージャー

ゲスト:ジョン・レズニック Geodesic Capital パートナー兼COO/マット・フラー Geodesic Capital パートナー

イントロダクション

Marcus: 本日のPodcastが始まりました。今回は、Geodesicの初期メンバーであるマットとジョンにお越しいただいています。ジョンは投資チームのリーダーで、これまで Geodesic Capitalが行った投資、全てに関与してきました。ここ7年間で 何千もの企業を評価してきました。500社ほどに対して何らかのデュー・デリジェンスを行いました。投資したのは、41社で正しいでしょうか?

Jon: はい。第2ファンドの企業も含めると45社にのぼります。

Marcus: 一方で マットは、日本の大企業であるGeodesicの出資先企業と密に連携し、彼らのデジタル変革をサポートしています。連携しているのは日本の大企業で、銀行 製造業社や保険会社などですが、過去7年間で 何社をシリコンバレーの企業に紹介しましたか?

Matt: 1000社以上ですね。第1ファンドでは16社の出資先企業があり、第2ファンドでは今のところ10社になります。さまざまな業界の多種多様な出資先企業が企業への紹介を求めているので、件数は多いです。何年にもわたって分かったことは、戦略をもって紹介をすることです。その話をしたいと思います。

勝者を見極めるため、シリコンバレーの投資家はSカーブをどう見るか

Marcus: そこがGeodesicの面白いところで、ベンチャーキャピタル企業なので、シリコンバレーの最高の企業への投資に重点を置いていますが、出資先企業が全て日本の大企業であるため、デジタル変革にも深く関与しています。

今日ここで話したいのは、この2つの活動についてで、過去6-7年で私たちが学んだことを明らかにすることで、デジタル変革を目指す関連企業をどう手助けするかです。デジタル変革と投資について考えると、もちろん別々のものです。投資家はキャピタルゲインを目的として、良い投資先企業を探します。デジタル変革の専門家は、ITインフラをより良くすることで、従業員と顧客にとって魅力的なデジタル体験を作り出そうとします。ただ、投資とデジタル変革の両方をうまく行うためには、根幹となる共通のスキルセットが必要ですよね。

一番大切なのはまず、テクノロジー市場に対する理解、そして勝者を選ぶということですよね。毎年シリコンバレーで設立されて活動している数千もの企業の中で、最終的に勝者となるのはどの企業か?デジタル変革の専門家はそうした企業を特定し提携することで、技術を購入したりしたいのです。先日会話をしていて面白いと思ったのは、過去7年間で私たちが学んだことが、デジタル変革を目指す パートナー企業の役に立つのではないかということです。

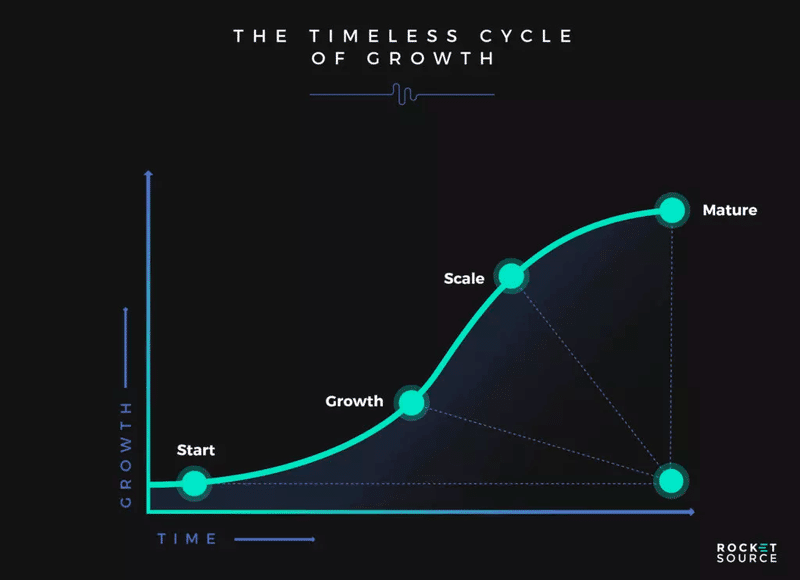

そこで 本日の話し合いの最初の入口としたいのが、Sカーブとその背景についてです。投資とデジタル変革にとって、Sカーブは非常に重要なコンセプトです。Sカーブはシリコンバレーのスタートアップのライフサイクルを辿ります。垂直方向には収益が示され、水平方向には時間が示されています。シリコンバレーのスタートアップはたいてい緩やかに成長を始め、技術を確立したり早期の顧客を探したりしていますが、ある時点で加速的に、いわば急成長が始まります。各業界にはもちろん、それぞれの限界があるので、そうした成長はいずれ緩やかになっていきます。その様子はS字のようですよね。初めはゆっくり、後から急激に成長し、いずれ止まる。そのためSカーブと呼ばれます。これが完璧な説明かはわかりませんが、投資家の視点からジョンの意見を伺いたいです。一般的に投資家は Sカーブやテクノロジー市場投資をどのように見ていますか?

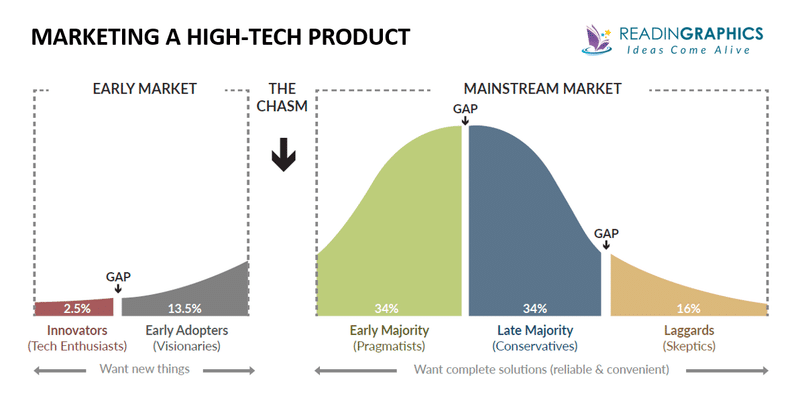

Jon: もちろんです。今の説明で正しいと思います。仰る通り 収益を見れば、市場の反応や収益化がわかります。最初はたいてい ゆっくりです。利用者の多くはイノベーターやアーリーアダプターで、完璧な製品を必要とせず、バグに寛容なユーザー、とりあえず試してみたい人などです。製品が発達し、収益化の方法がわかって自然と利用されるようになると、成長が加速し指数関数的に伸び始め、膨大な数のユーザーを獲得できます。後から獲得した顧客も出てきますが、それが大量消費市場というものです。問題なく利用できて課題解決に利用できる製品を求めているのです。投資の観点から言えば、ほとんどの成功している企業はSカーブのような成長をたどります。稲妻が走るかのように、非常に急速に成長します。また その段階に達することのない初期状態の企業も多くあります。そうした成長の速度に到達することがないのです。それぞれの投資家は Sカーブの中の異なる段階を専門にしており、市場モデルに対するアプローチも異なります。

Marcus: 私は投資チームのメンバーではありませんが、投資チームの活動を見ていると、Sカーブについての考え方は、投資の視点からだと明確な違いがあります。後期段階で投資をするのか、初期段階から投資するのか。

Jon: その通りだと思います。求めているものや企業や市場の動きも異なります。投資家のスキルもそうです。データの量にも違いがあり、リスクの差がとても大きいのです。それぞれの段階ならではの疑問も出てきますし、それに対する答えもそれぞれで、何に賭けるのかが変わってきます。

Sカーブと初期段階の罠

Matt: マーカスも知っている通り、そうした意味ではここ7年間で色々ありました。デジタル変革という言葉自体が、数年にわたって話題になっています。最近では戦略的な意味合いで、多くの企業で現実味を帯びてきました。日本ではこれからですが、こうしたケースを多く見てきました。一般的にはSカーブと仰るような初期段階の企業は、多くの日本企業が見つけ出したいと考えるシリコンバレーの企業だと思います。競走に勝ちたいのであれば、

これは妥当なことでしょう。自分たちの特定の業界が将来どうなるのかを知り、シリコンバレーの魔法が生み出す全体未聞の製品を見つけたいのです。

ここでの問題は仰る通り、多くのそうした企業は毎年、数千数万の企業が設立されますが、その多くは成功しません。時間と資本と注力を集中させるのは簡単ではありません。異なる言語リモート環境などで東京から行うとなると大変ですし、その企業に投資をするのと同じようなリスクが伴います。成功に辿り着けない、というリスクです。しかしこれに対して調整を行う動きがあります。具体的には、日本企業側の戦略だったり、現地に派遣する社員提供する予算や資本の調整などです。このように、対応していく方法はありますが、日本企業がシリコンバレーへ進出する際にはこうした基本的な課題があります。

Marcus: 興味深い視点をありがとうございます。私はその現象を「初期段階の罠」と呼んでいます。お話いただいた通り、初期段階の企業が一番興味深いからです。イノベーションの限界に挑んでいるのです。誰もやったことのないことをやろうとしているのです。そのため大変興味深いですが、成功するかどうかは不明です。これは先ほどのジョンの言葉にも繋がります。なので投資の視点から見ると、その初期段階に特化した資本があるのはまだ成功するかわからない企業を評価するには、特定のスキルが必要だからです。

90%の企業が失敗するキャズムを理解する

ジェフリー・ムーアの著作で、『キャズム』という書籍があります。マットのように多くの企業が初期段階で失敗することに触れています。実際90%の企業がそうなるようです。疑問はなぜこんなにも多くの企業が失敗するのかです。『キャズム』ではこれが非常によく説明されています。キャズムという現象があって、早期顧客と主流顧客の間には大きなギャップがあるというのです。企業が失敗する理由は、ビジネスプランの構築が早期顧客との関係から想定した内容で行われているからです。これは悪い想定で、早期顧客との関係を見て同じように成長していくと想定しますが、多くの企業からの期待値は大きく異なるもので、業務上の連携や文書化より効率的なAPIが求められます。これらを築くには時間がかかりますし、正しい戦略が必要です。書籍通り説明できていると良いのですが。ただ現実的な話をすると、デジタル変革の専門家が初期段階に対し投資を行う際は90%の企業は失敗する、というのが現実です。大変興味深い企業かもしれませんが、大きなリスクがあるのです。だからと言って投資を控えるのではなく、リスクを理解すれば良いのです。

Jon: 我々は中後期、 時には中前期の企業投資に注力していますが、キャズムのいわば向こう側に留まろうとしています。キャズムを超えた企業や、はっきりしないが超えかけている企業などです。犬がいてガレージで2人の社員が働く企業に投資をするようなことはしていません。こうした部分は初期段階投資の魅力的なところですが、仰る通り、世界を変えるためには企業は生き残り、成功しなければなりません。そのため我々は生き残れることを示した企業に投資をするようにしています。その企業の生存可能性ではなく、世界を変える可能性に賭けたいのです。世界を変える手助けすることで技術が広い範囲に伝わり、中小企業から大企業へ成長して、日本のような世界の他の地域にも到達できます。我々が探しているのは、このような特性や物差しを持っている企業です。繰り返しになりますが、2人の社員がガレージで働くような企業ではありません。

Marcus: 大変興味深いです。投資戦略としては、キャズムそのものを避けるようにする企業がキャズムを渡り切るまで待ち、どの企業が成功するかを見極めてから関係を構築し投資する、ということですね。非常に興味深いです。先ほどのマットの話にもつながります。日本企業のデジタル戦略についてです。気づいたのですが、デジタル変革に大成功している日本企業もありますが、マットの言う通り、苦戦している企業はどのような企業と関係を持つかが鍵を握ると思います。日系企業はたいてい独占権を欲しがります。まだ誰も有しない 競争力のある新技術を独占したいのです。だからこそ初期段階である、プレ・キャズム段階に魅了されるのでしょう。ただ話して来たように、その段階にはリスクが伴います。デュー・デリジェンスについて考えるとき、競争力という意味合いで対象の企業をどのように見ていますか?デュー・デリジェンスのベストプラクティスを教えてください。

投資判断のためのデュー・デリジェンス

Jon: もちろんです。キャズムの向こう側に辿り着いた中後期には、KPI(主要業績評価資料)が存在しています。収益やARR(年間経常収益)や成長率などが挙げられ、また売上総利益や消費コスト、売上継続率などもありますし、顧客の解約率も含みます。こうした数字を見ていく必要があります。指標化して企業を見ることで、対象企業が大きな成長段階に達しているのか見極められます。もし達していれば、どれほどその成長は続くのか、達していないのであれば、改善の兆候はあるのか。そしてより細かい部分では、例えば営業チームの構築です。生産性や必達予算はどのくらいなのか、収益目標に達するには何人増員が必要か、パイプラインやカバレッジの状況など、その範囲など初期段階では存在しない深掘りできる指標要素があります。さらにTAM(獲得可能な最大市場規模)や競合企業も見ていきます。

あとは定性的なものです。特に中前期には対象となる企業は数社あり、どの企業が勝ち残ってリーダーになるか明らかではありません。最も難しいのは、今後の市場の動きを探ることや市場の勢力図はどうか、勝敗を分ける要因は何か、最終的に成功するのは1社のみか全社か。1番手の企業に投資できない場合、2番手や3番手に投資したいのか。このようなことを考えなければなりません。実践的なアプローチだと他の投資家と話をしたり、企業の管理職や経営の方々ともたくさん話をします。さまざまな専門家と繋がれるサービスもたくさんあり、市場の関係者や顧客企業の意思決定者などから意思決定をした理由やそのメリットやデメリットを聞けたり、元社員や現職の社員から匿名で社内のことを知ることができます。どのように成長しているのか、どういった課題を抱えているのか、例えば 営業チームの詳細や所属人数の伸びなど観察して、これらから上手くいっているかどうかがわかります。

Marcus: それは大変興味深いです。技術が優れているからと言って、その企業が成功するとは限らないからです。もちろんそれは投資のためには重要ですが、デジタル変革をしている企業にとっても非常に重要です。戦略の根幹を成す技術についてはなおさらです。これが重要なのは私たちが知っているように、多くのテクノロジー市場には1社の勝者がいるからです。携帯端末だと Apple社、その製品であるiPhoneです。EコマースだとAmazonですよね。検索エンジンだとGoogle、SNSだとFacebookです。

ここで言えるのは、IT市場の特性のひとつとしてネットワーキングの効果が出始めると、自然と形成される独占が存在します。デジタル変革の視点から言うと、今のニーズに合う素晴らしい技術を持った企業を見つけたとしても、その企業は勝者となるのか?これは非常に重要な点です。これは投資家だけでなく、ITの専門家にとってもです。その企業が将来的に研究開発に注力し続け、今だけでなく将来的なニーズを満たしていけるかということです。

ここからはマットに聞いてみたいと思います。先ほど言っていた初期段階からの投資について伺いたいと思います。初期段階の企業に投資すべきでないと言っているわけではありません。リスクは伴いますがエキサイティングなことも多く、未来が託されている所です。アドバイスや洞察を共有していただけますか?

日本企業がシリコンバレー投資に成功するには

Matt: とてもいい質問です。話した通り、多様なケースを見てきました。企業ができる最良のことは、良い人材を派遣し、お金をかけて決断をする権限を与えることでしょうか。言うほど簡単なことではありません。時に見ると、経験の浅い社員を数人派遣してオフィスを立ち上げ、リサーチをして面白いスタートアップと繋がろうとします。悪いことではないです。それに自社の焦点や戦略と合致するスタートアップと繋がることができたら、もちろん話をしてその企業のビジネスについて学んで関係性を構築し投資までしても良いですが、状況をしっかりと見る必要があります。リスクを理解するだけでなく、その企業に対して時間をかけることでその企業がすべきことを邪魔をすることもある、ということです。理由はたくさんありますが、プレ・キャズムの初期段階の企業が太平洋を超えて意味のあるビジネスをするのは難しいのです。できる時もありますが、キャズムのあとの段階でも、仰ったように企業が急成長していて米国中に拡大してヨーロッパや他の地域に進出していても、ものすごいスピード感なのでその企業にとっても投資する側との有意義な関係に注力するのは難しいです。両者ともに課題はあります。

ただ回答を絞るとすれば、ベストな成功を収める企業は有能なチームを派遣しています。たいてい現地の人も採用します。交流とネットワークが大切ですから。と言うのも東京の本社から到着したばかりで、サイバーセキュリティのスタートアップを探すためRSAカンファレンスに参加してブースを回っても、どの企業が良いか判断するのはほぼ不可能です。交流と関係性が必要なのです。起業家やベンチャーキャピタルなどシリコンバレーの人々との関係が必要で、こうしたエコシステムが成り立っています。これが揃っていないと、A社がB社より優れているのか分かりません。シリコンバレー進出サポートの一環として出資先企業にも伝えていますが、資本と良い人材が最善のアプローチだと思います。

Marcus: マット、ジョン、お時間をいただきありがとうございました。本日話した内容の結論とまとめですが、Sカーブについて深く理解すること、初期段階と後期段階の特異性と違いを理解すること。プレ・キャズム期か、ポスト・キャズム期か。どの段階で投資を行うかによるリスクの違いについて話をしました。戦略的にはまず決断を下すことです。Sカーブのどの段階で投資をしたいのか、そしてそれに基づいて方策を決めることです。ジョンやマットが言ったように、初期段階で投資をして成功するためには何が必要か、後期段階で投資をして成功するためには何が必要か。非常に興味深く、一日中話していられる話題ですが、ぜひ視聴者の皆さんの考える材料になれば幸いです。改めて マット、ジョン、お時間をいただきありがとうございました。近いうちにまたポッドキャストでお会いできるのを楽しみにしています。