2022年第4四半期マトリックス速報② YCCが撤廃されると

日銀のYCCの撤廃もしくは形骸化が期待されています。YCCが撤廃され日銀のランオフ(保有国債の期日落ち切り)が始まると銀行にとってどのような状況が予想されるかマトリックスを使って考えてみたい。

順路は、

①量的・質的緩和によって国債から日銀預け金に代替されていった過程

②日銀預け金の特徴

③日銀は政策金利を上げられるか

④YCCが撤廃されると

としたい。

1、国債から日銀預け金へ~国債の代替資産としての日銀預け金

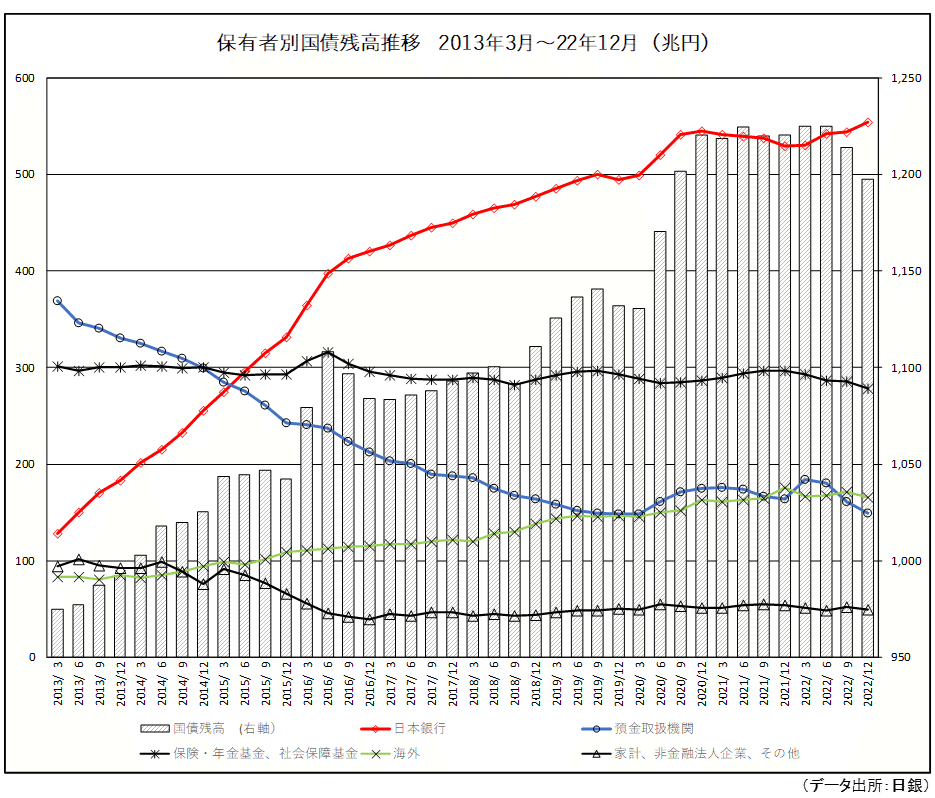

量的・質的緩和が始まった2013年3月末から2022年12月末の国債保有の移動をマトリックスでみると下の表のとおりです。また、この間の国債の保有者別残高推移は次のグラフのとおりです。

① 日銀保有のフロー金額プラス429兆円は日銀預け金増加387兆円(オペによる日銀貸出相殺後ネット)およびこの間の現金増加42兆円により賄われています。

② 日銀の国債保有の出し手(マイナスのフロー金額の部門)は一般銀行(表の預金取扱機関で中小企業金融機関等にはゆうちょ銀行が含まれます)の売却と償還、社会保障基金の売却・償還、および新規発行によります。

グラフの赤い線の日銀の国債保有残の右上がりに対し、青い線の一般銀行の右下がりが対応しています。

③ 海外部門の国債保有の増加は国内のヘッジ付き円投に伴う海外のヘッジ付き円転による円運用(経常黒字を超える円投は必ず円転を伴う)によるものです。

国債の増加により家計の金融資産の増加が続いておりかつ家計は圧倒的に現預金を選好していますので、銀行は流入する預金に対し国債を保有することになります。

これが量的・質的緩和により一般銀行から見ると国債増加→家計の預金増加→一般銀行の国債保有というサイクルに、日銀の国債保有増加&日銀預け金増加が加わることにより、国債増加→家計の預金増加→一般銀行の国債保有から日銀預け金保有へ代替という構成になります。

一般銀行の資産の20~30%を占める日銀預け金は日銀の量的緩和がなければ国債保有となっていたものです。

日銀がランオフを開始すると保有国債残高と同時に日銀預け金が減少し、一般銀行が日銀預け金から国債に保有資産を移行します。グラフの赤線と青線が逆にたどることになります。

2、日銀預け金の特徴

一般銀行が保有する資産としての国債と日銀預け金の比較は以下の表のとおりです。

大きな特徴は、

① 日銀預け金は銀行間の最終決済手段で供給が日銀1行に集中しているため日銀はいくらでも残高を増やすことができることです。

(日銀預け金を保有している500社が500社間でどんな取引を行っても、さらには日銀以外間でどんな取引を行っても日銀の決済手段(※)の総額を変化させることはできず、日銀の決済手段の総額を変化できるのは日銀が行う日銀との取引によってのみです)。

② 供給している日銀が無制限に金額を決定できるということは、実質的な期限も金利等の条件もすべて日銀が決定できることになります。

一般的には当座預金と認識されていますが日銀の決定次第で現実的な期間はいくらでも長期に及びます。

③ その他の特徴としては国債と異なり譲渡不可で担保としても使用不可です。

(※)日銀の負債として供給している決済手段は、現金、日銀預け金、政府預金、海外中銀等からの預かり金の4種類です。

日銀預け金による国債保有の代替の概念図は次のとおりです。

2013年3月末の状態は、国債の発行に対応する家計の預金→一般銀行預金→国債保有の構造で、銀行は市場に参加することで自らのコスト等を反映した国債ポートフォリオを作ることが可能でした。

22年12月末の状況は国債保有に代替した日銀預け金の保有となり金利や実質的な期限は一方的な割り当てとなっています。

これを政府連結で見ると次のようになります。

政府連結としてみると、

政府負債の国債のうち日銀保有分は相殺され、対外的な負債は現金と日銀預け金になります。

日銀の保有する国債の利回りは22年度上期で0.22%程度、日銀預け金の平均金利は0.04%程度で日銀の国債保有を通じて連結では0.22%の支払利息を0.04%に軽減していることになります。

この直接的な効果も大きいですが、量的緩和とYCCによる国債の大量購入で実現・維持されている低金利は国債の発行金利全体を引き下げており、財政にとっては好都合な状態といえます。

3、日銀は政策金利を上げられるか

政策金利の変更に関して、まず準備預金(日銀預け金)の3層構造の技術的問題を取り上げました。

3層構造とは法定準備預金を超過する準備預金を、適用金利によって3層に分け0.10%適用の基礎残高、0%適用のマクロ加算残高、マイナス0.1%を適用する政策金利残高とするものです。

現状の3層構造(22年12月)は上の表のとおりで、

2022年12月積み期の平残は477兆円、内マイナス金利適用平残は31兆円ですが、日銀が想定している金利による裁定取引(マイナス金利適用先はゼロ金利枠空き先に資金放出する)が完全に行われた場合のマイナス金利平残が5兆円となるようにマクロ加算残高を割り当てています。すなわちマイナスの政策金利適用部分を薄皮に設定しています。

実際には銀行間の資金放出は取れるクレジットの制約やBISコストによりマイナス金利適用先(外銀やゆうちょ銀行、農中など)で資金放出しない部分が大きく、裁定取引の想定には無理があると思います。

市場金利の決定プロセスを図示すると、

図の一番上が政策金利適用先、2段目がマクロ加算残高に余裕がある先、3段目が基礎残高に余裕がある先で、現状は政策金利適用先からマクロ余裕者への資金放出(黄色の部分)が成立し、基礎余裕者は極めて少額のため市場金利は-0.10%~0%のレンジになります。

政策金利だけを引き上げるとマクロ加算残高金利0%に引っ張られレンジが広がります。

例えば政策金利のみを0.3%に上げるとマクロ余裕者から政策金利適用者に資金放出が成立し(下の図の黄色の部分)、市場金利は0%~0.3%のレンジになります。

また、相対的に残高の大きい先に小さい先から資金放出し、資金がより集中するインセンティブとなるという安定性からは好ましくない問題も考えられます。

現状の政策金利部分を薄皮にし、基礎残高0.1%・マクロ加算残高0%の適用金利を残したままの3層構造での金利引き上げは、政策金利0.3%程度が限界だと思われます。

レンジを狭めるためには1層構造にして全体に0.3%を適用する方法がありますが調達コスト全体が上がる問題があります。

他の方法として、3層構造の各層の枠空きにその階層の「適用金利-政策金利」のペナルティー金利を導入すると全先が等しく資金移動のインセンティブを持ち市場金利は0.3%近辺に収れんすることが期待されます。

トリッキーですがこの方法では既存の残高の金利を変更することなく政策金利のみを変更することは可能だと考えられます。

その他、政策金利部分を厚くする方法(例えば、前月平残の3分の2までの金額に対して金利0%、それ以上の金額に政策金利を適用する)などが考えられますが日銀の調達コストとの兼ね合いも含めて課題があると思います。

政策金利引き上げの本質的な問題点は、政策金利を上げて需要を抑制するほどのデマンドプル型の物価上昇は人口動態や鉄板の現預金選好などから考えにくく、財政的にも大幅な金利上昇は耐えられないと思います。

一方マイナス金利の維持は金融機関の負担が大きすぎ、また外貨運用等へのインセンティブを強くするためマイナス金利はいずれ停止されるとしても当面の政策金利はゼロから0.3%程度ではないかと思われます。

家計の鉄板の現預金選好がゼロ金利(低金利)でも維持されている限り政策金利はゼロ近辺であると予想することは合理的だと考えられます。

4、YCCが撤廃もしくは形骸化されると

政策金利がゼロ近辺で維持されることを前提にYCCの撤廃や上限金利の大幅な引き上げ等の形骸化が行われるとどうなるかを考えてみたいと思います。

グラフは2000年3月末から2023年3月末までの国債金利と、日銀と一般銀行の国債保有残を表しています。

①低政策金利が維持される限りランオフにより日銀預け金が国債に戻っていく過程でも銀行間の競争により国債保有コスト(ex22年度上期全銀経費率0.58%)を大きく超える国債金利にはならないと予想されます。

②量的・質的緩和が始まる2013年以前で短期金利が0.1%前後だった2009年以降の間の10年国債の利回りは0.80~1.40%で、上下はあるにしてもこのレンジ程度に収まるものと期待されます。

グラフの黒線がO/N金利、オレンジ線が10年国債利回り、赤の点線が日銀の国債保有残高、青の点線が一般銀行の保有残高ですが、ランオフされるとこの赤点線と青点線を逆にたどっていくことになると思います。

③低金利が維持される中でYCCの撤廃、もしくは形骸化は一般銀行にとってはラッキーです。

政策金利が低金利で維持されれば預金金利はゼロ近辺で推移すると予想され、ランオフにより国債金利は10年国債で0.80~1.40%程度まで上昇が期待され国債運用益、長期金利運用益の上昇が期待されます。

④一方、既存の保有国債・保有債券は逆鞘にはなりませんが含み損が拡大することになります。

債券保有の見合い調達は小口・低金利の預金(コア預金)ですが債券の時価は開示されますが預金(コア預金)の経済価値(時価評価)は現状開示されていません。したがって開示される含み損が拡大してもラッキーであることの説明が必要となります。

この表は全銀協が公表している22年度上半期の銀行単体決算データから抜粋したものです。

特徴とすれば、

①総資産の10%~30%が日銀預け金でこれは保有する国内債(国債・社債)の2.4倍程度になっています。

②その他有証評価差額の上期減少額が純利益の約2倍あり、包括利益がマイナスの先が多数あると思われます。上期は外債、国内債、株式とも時価評価が悪化し、特に外債は固定債も多く逆鞘が発生している先も多いと思われます。

③国内債が仮に期間10年だと仮定すると金利が1%上昇すると13.2兆円(純資産の26%)の含み損が増加し満期保有であっても開示されます。

一方流動性預金の半額が期間5年のコア預金(短期金利が上昇しても金利が上がらない小口の預金)とした場合の1%金利上昇時の経済価値は17.0兆円のプラスとなります。

④全銀ベースの国内部門の経費率(経費を国内調達額で除したもの)は0.58%で傾向的に低下しています。

などがあげられ、長期金利が上昇すると大幅な含み損が時価開示されるのに対し見合いの預金の経済価値は現状非開示のため、長期金利の上昇が全体では有利であることの平易な説明が少なくとも取締役会等には必要になると考えられます。

日銀預け金による国債の代替効果の詳細につきましては、

金融マトリックス―国債と銀行の運命 | 磯野 薫 |本 | 通販 | Amazonを参照してください。

この記事が気に入ったらサポートをしてみませんか?