ほぼ週報 #企業分析のタネ vol.7(23/03/05~23/03/11)

1. 気になる決算一問一答

ちょっとした疑問をサクッと調べる一問一答的なリサーチ。

納得したら終了です。ガッツリ深掘りしたくなったら別枠で記事化します

■くら寿司(2695)

寿司チェーンのくら寿司。増収減益で赤字転落。

(仮説)

・寿司は生魚で仕入れや廃棄が多そうなので原価率は外食産業の平均よりは低そう(基準は正直わからない)

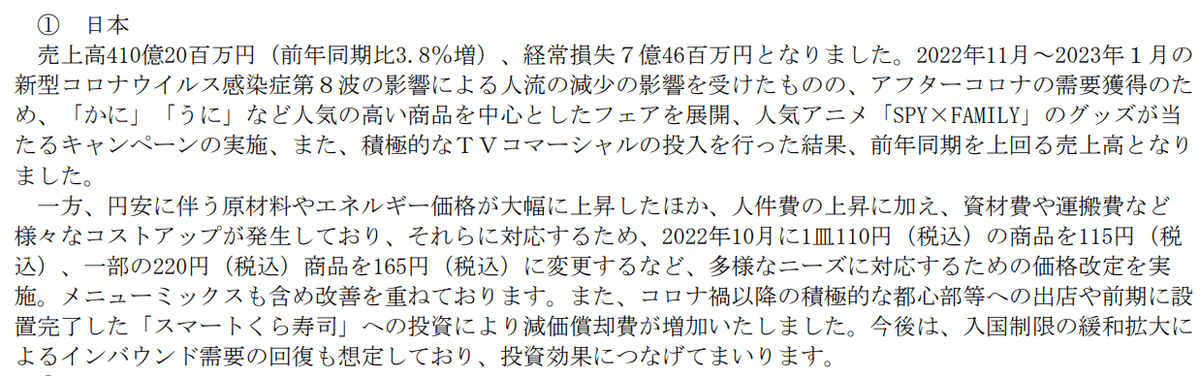

・赤字転落の要因については、『くら寿司、6億円赤字に転落 客足低調、原材料高騰でダメージ』という記事があったけど客数×客単価とすると、売上高は10%伸びてるし、そもそも先にチラ見したら原価率は横ばいだったし別のところに影響がありそう

(検証)

前提知識として、回転寿司市場は上位3社で75%を占める寡占市場らしい。

まぁ外食は同カテゴリだけが競合ではないので「だから高単価にできる!」とかのwowはなく、あくまで参考値ですが

ではまず寿司産業の利益率が低いのでは?という仮説の検証。

外食産業の平均的な売上総利益率は60-70%程度らしいですが、くら寿司の売上総利益率は54.11%なのでやはり低かったですね。

ちなみにスシローは55.56%だったので寿司業界の傾向と見て良さそうです

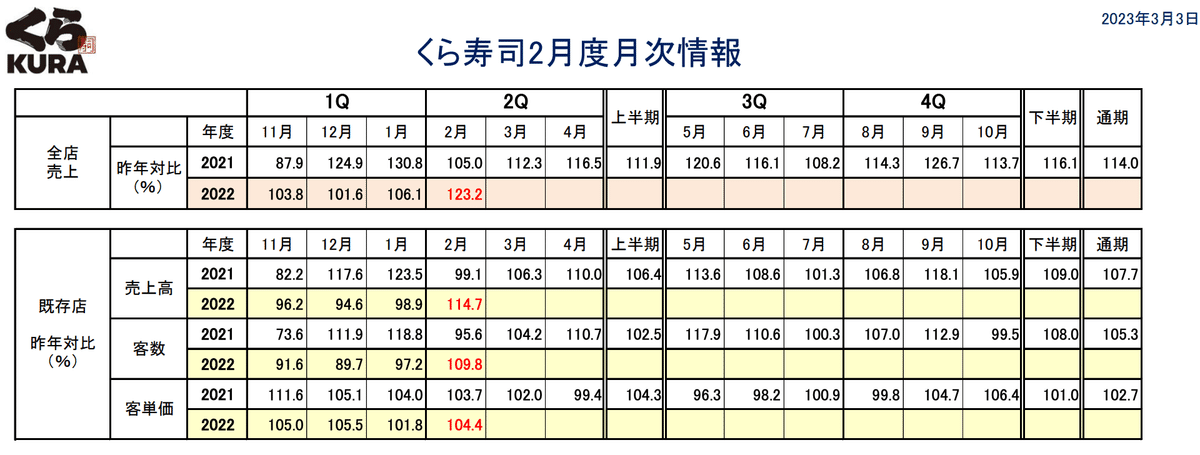

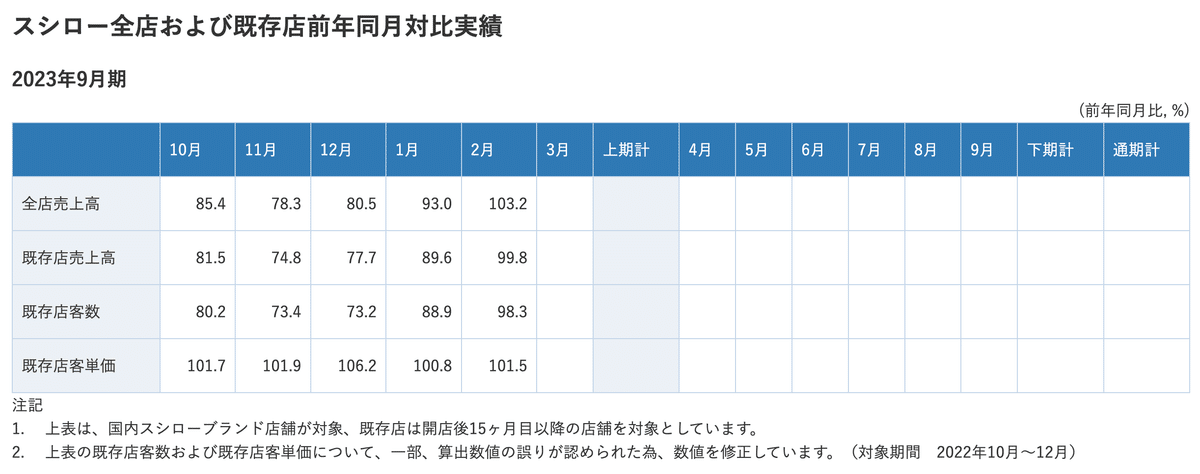

赤字転落の要因について、まず記事で指摘されていた客足ですが、確かに既存店の客数について昨対比89-97%と苦戦していることがわかります。

とはいえ全体の売上(客数×客単価)は伸びてるので客数の減少で減益というのはよくわかりません。極め付けですが、スシローの数値も参照すると、スシローは状況がもっと悪く2022年11-2023年1月は既存店の客数が73-80%とくら寿司より15pt以上低いです。そのスシローは減収減益でくら寿司とは違う動きをしているのでくら寿司の減益の原因は他にあると考えます。

続いて「原材料高騰でダメージ」の検証ですがこちらはシンプルに売上原価率を比較しました。

・前期1Qの売上原価率:45.8%

・今期1Qの売上原価率:45.9%

結果は上記の通り0.1ptの増加であり、確かに上昇はしていますが赤字転落の要因となるほどの変動幅ではないと思います。

売上も増加しており原価も横ばいなら当然販管費の増加。おおかた以下のどれかだろうなと思いながら見てみます。

・広告費(プロモーションした割に稼げてない)

・人件費(店舗増やしたけど回収できてない)

・減価償却(設備の減価償却)

まず販管費率の変化ですが2.7pt増加しています。

・前期1Qの販管費率:52.7%

・今期1Qの販管費率:55.4%

前期の営業利益率が1.5%だったのでこの変化がダイレクトに影響したとみる。販管費の内訳は未開示だったので経営状況の説明から推測するしかない

TVCMや人件費、運搬費は他社も共通かと思うのでくら寿司固有の事情がないか探すと「新規出店やセルフレジ設置による減価償却の増大」かなと思ったのですが、なんと昨年通期の新規出店数はくら寿司48店舗に対してスシローが62店舗。スシローの方が多い…!

となるとシンプルに店舗運営の効率性がくら寿司の方が低いのでは?という仮説になりますね。回るお寿司に被せているカバーの減価償却が多いのか?(そんな大きいように思えないが)

■鎌倉新書(6184)

「いい葬儀」「いいお墓」など終活関連のマッチングプラットフォームとなるポータルサイトを運営する企業。増収増益

(仮説)

・マッチングプラットフォームなので売上粗利率は70後半~80%台くらい?

・ビジネスモデルはマッチングのどのタイミングで収益が発生するのか?(紹介人数×登録単価 / サイトへの広告掲載費 / 契約額のテイクレートなど)

・法人側以上にユーザーの獲得が大変そう。老人が自分でポータルサイトに来るイメージがあまりないので老人を親に持つ40-50代くらいの層が会員登録のターゲットで親に紹介してもらうんじゃないかな?(ベネッセと同じ構造)だから広告宣伝費や紹介料的なものを結構かけそうなイメージ

・設備の規模は少ないが、地方の葬儀屋や霊園に営業をかける際には支店か販売代理店が多く必要なイメージ。相手先は自治体とか老人ホームとかかな

(検証)

売上総利益率は59%と、予想していた70-80%からは10pt以上低かった。

これはビジネスモデルと同時に理解した方が良さそうなのでそちらも検証

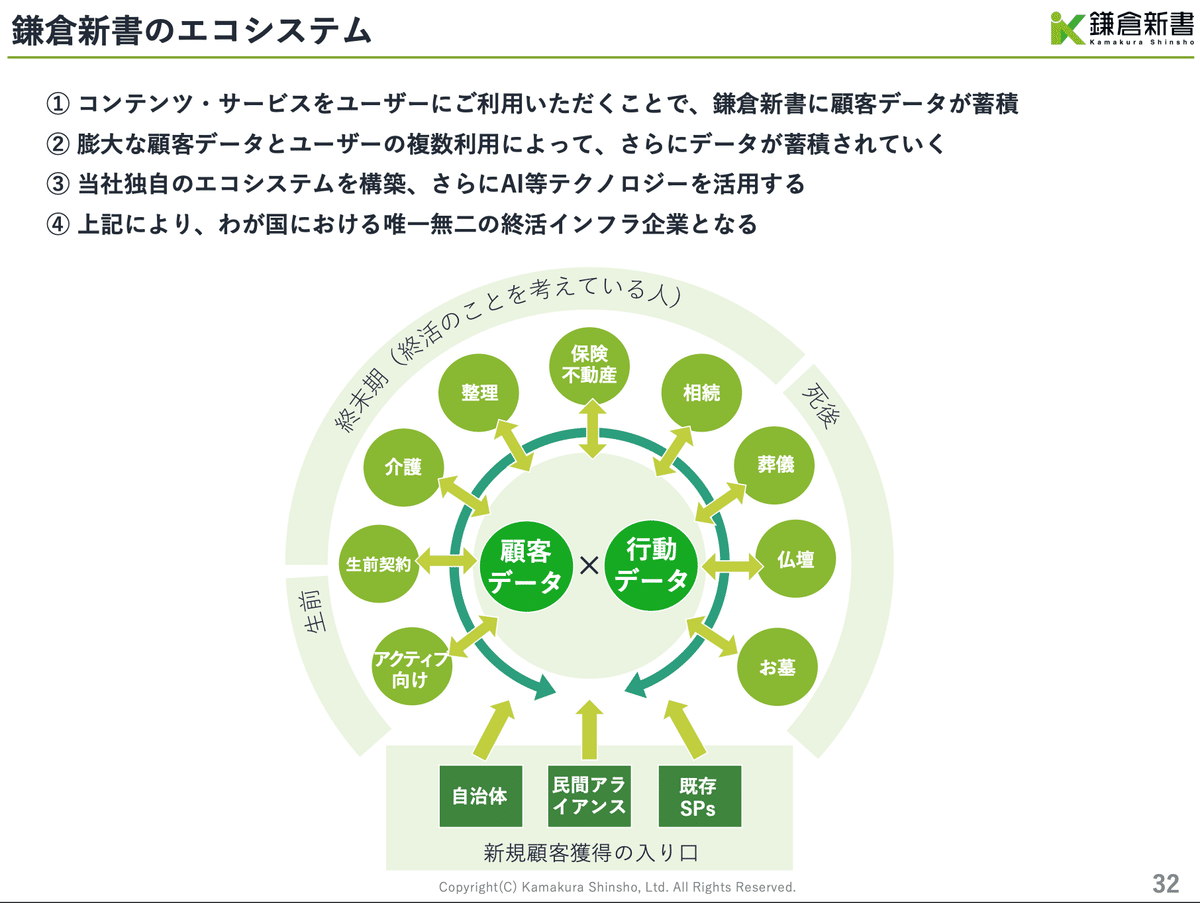

鎌倉新書のビジネスモデルは、上図のようにお墓・葬儀・仏壇などを探しているユーザーを自社のサイトを介して葬儀社、仏壇仏具店、石材店、寺院霊園などに送客することでその手数料を得る、送客型のビジネスモデルでした。また広告掲載料も多少あるようですね。

この図からも分かる通り、サイト上でお墓や葬儀を契約・購入して初めて利益が発生するモデルのようですね。原価の内訳がないので詳細は不明ですが、仕入れ等でなく紹介や費用見積もりなどアドバイザーの人件費がかかっているので、不動産や求人などのマッチングサイトよりも粗利率が低かったようです。

「ユーザーの獲得が大変そう。老人が自らポータルサイトに来るイメージがあまりないので老人を親に持つ40-50代くらいの層が会員登録のターゲットで親に紹介してもらうんじゃないかな?(ベネッセと同じ構造)」という仮説については、そもそものターゲット設定を見直す必要がありそう。

事業展開を整理した図がありました。

この図、めちゃくちゃ勉強になりますね。顧客とサービスの提供価値の解像度がかなり高いんだろうなという印象。そもそも収益化が早い事業はご老人本人でなくご家族がターゲットだということのようです。

その前提の上で、顧客獲得戦略がやはりキモのようで、大手金融機関や自治体と連携してオフライン集客を推進しているようです。地方の葬儀屋や霊園など、toB顧客の開拓で地銀や自治体と組むのではと思ってましたが、toCでも窓口として連携しているようですね。

特に自治体獲得は強く、大阪府や千葉市など大規模な自治体をはじめ268自治体と提携。死亡後手続きのワンストップ化を推進しているようです。

高齢者マーケットを押さえる上で銀行や自治体を押さえているのは強いですね。自治体との連携に費用がかかっているのかは不明ですが、長期的な顧客獲得コストを低く押さえながらクロスセルしやすい状況を作れそう。

事業戦略としても自治体や民間アライアンスから低コストで会員を集めながら、クロスセルを通して収益を拡大していく戦略のようです。

市場の成長率は目に見えている上に、隣接するマーケットも保険や相続などかなり多いのでかなり今後の成長が楽しみです。

死という終わりがある以上、一顧客から繰り返し収益をあげることは不可能なのがビジネス上の懸念点ですかね。会員の絶対数とその内訳(生前本人/生前家族/終末期本人/終末期家族/死後家族/死後手続き完了後家族)など知りたい。どのボリュームが大きくて、どのボリュームが増えてるとかあるのかな

2. 今週読んだ本

なし

3. おもしろかった記事のサマリー

memo

・6Gになると電波はあまり遠くに飛ばないため、広く一般にサービスを提供するものではない。ビルや商業施設といった閉域の空間で提供するソリューションが中心になる

・病院や工場、エンタメ(VR)などに特化するイメージ

・NTTドコモは今後5〜6年間でWeb3に6000億円規模の投資を予定。

・「イネーブラー」としてウォレット(電子財布)とトークン(電子証票)の発行と、トークンの交換という3つの機能を手がける予定

解釈

・toC領域のメタバースはフォートナイトなどゲームやSNS性のある領域から広まると個人的には考えているので、ドコモなど通信業社の勝ち筋はtoBにしか無いよなというのは同感。

memo

・成長を支えるのは賃料収入や物件価値を引き上げる柔軟な建て替え・開発

・「未消化の容積率の活用」が得意で、増床したフロアの賃料で利益を稼ぐ

・物件買収は「2営業日」で判断。事前の資料読み込みで経営判断を効率化

・純資産が小さい分、「都心、駅近(3分以内)」に特化して低リスク開発を実施。結果として空室率は0.6%に

最後に

今週もみていただきありがとうございました!

SVBのことも触れたかったが僕の知識量と思考力では特に出回ってる情報以上の解釈ができなかったので割愛しました…

また来週!Twitterではもっとラフにニュースをピックしてます〜

この記事が気に入ったらサポートをしてみませんか?