11/16開催【スタートアップアカデミー】失敗から学ぶ資本政策 イベントレポート

皆さんこんにちは!ドコモ・ベンチャーズです。

今回は2021年11月16日(火)に行われたイベント

【スタートアップアカデミー】失敗から学ぶ資本政策

についてレポートしていきたいと思います!

本イベントでは、三井住友信託銀行ウェルス・マネジメント部企業財務コンサルタントである山本浩志様にお話いただきました。

山本浩志様は、公認会計士として、企業オーナーの個人・法人の両面に資するソリューション提案をする業務に日々携わっておられます!

山本浩志氏プロフィール

大手監査法人を経て、2020年10月、三井住友信託銀行入社。

大手監査法人では、IT・卸売・海運・金融機関の監査、内部統制構築の指導・助言業務等に従事。

現在は、オーナコンサルティング業務に従事し、企業オーナーの個人・法人の両面に資するソリューション提案を行う。

スタートアップ経営者に対しては「資本政策」「ストックオプション」「事業・資産承継(資産管理会社の設立・活用)」等のソリューションを提供。

・将来を考えずに資金調達すると何が起こるの?

・株価を吊り上げて資金調達すると何が起こるの?

・なぜ役職員にインセンティブを与えるの?

・創業者個人が大株主のままでいいの?

今回はこのようなことが気になる方に向けた内容となっております!

ぜひご確認ください!

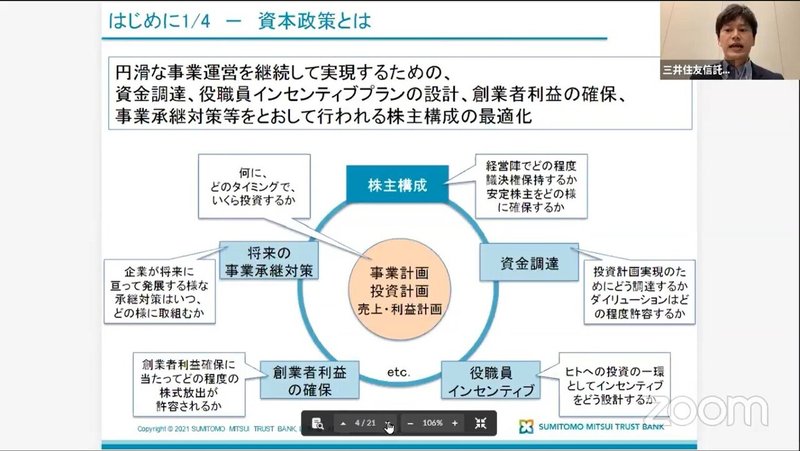

1. 資本政策の概観

資本政策とは、円滑な事業運営を継続して実現するための、資金調達、役職員インセンティブプランの設計、創業者利益の確保、事業承継対策等を通して株主構成の最適化を図ることをいいます。

・事業計画、投資計画、売上・利益計画は「何に、どのタイミングで、いくら投資するか」

・株主構成は「経営陣でどの程度の議決権を保持するか、安定株主をどの様に確保するか」

・資金調達は「投資計画実現のためにどう調達するか、ダイリューションはどの程度許容するか」

・役職員インセンティブは「ヒトへの投資の一環としてインセンティブをどう設計するか」

・創業者利益の確保は「創業者利益確保に当たってどの程度の株式放出が許容されるか」

・将来の事業承継対策は「企業が将来に亘って発展する様な承継対策はいつ、どの様に取り組むか」

資本政策の検討は、上場後の目指すべき株主構成、現状の株主構成、資金調達の流れに沿って行われます。まず、上場後の目指すべき株主構成を考えるには、以下の検討が必要になると考えられます。

・そもそも将来の事業承継対策として「なぜ上場を目指すのか(上場目的の明確化)」、上場を目指すとするなら「今から何年後の上場を想定するか?」

・「上場時の時価総額はどの程度を想定するか?」、このため、事業承継対策はいつ頃、どの様に組む必要があるか

・「創業者の持株比率はどの程度を想定するか?」、「安定株主比率はどの程度を想定するか?」、このため、どの程度の創業者利益の確保が許容されるのか

・「潜在株式比率はどの程度を想定するか?」、このため、いつ、誰に、どの程度の役職員インセンティブを付与できるか

次に、資金調達を考えるには、事業計画、投資計画、売上・利益計画から必要資金、適正株価を見積もりつつ、上場後の目指すべき株主構成と比較し、計画の進捗、計画の修正等に応じて適宜見直しが必要となります。

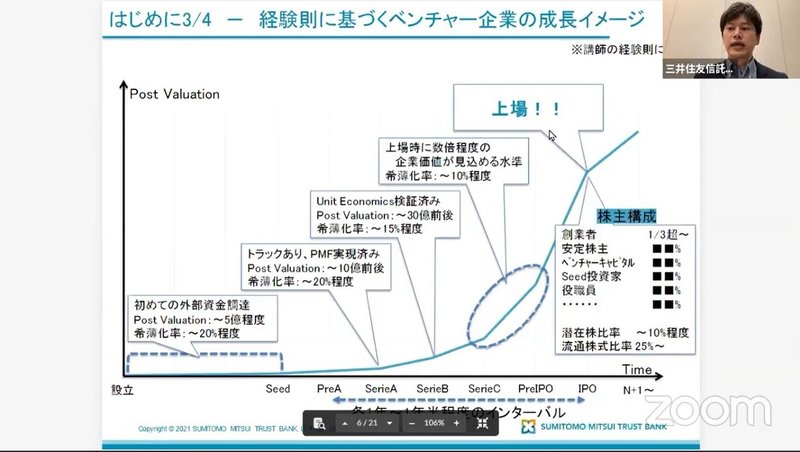

経験則に基づくと、ベンチャー企業は次のような過程で成長します。

初めての外部資金調達(Seed)…5億程度までのポストバリュエーションと20%程度までの希薄化率

トラックあり、PMF実現済み(SeriesA)…10億前後までのポストバリュエーションと20%程度までの希薄化率

Unit Economics検証済み(SeriesB)…30億前後までのポストバリュエーションと15%程度までの希薄化率

上場時に数倍程度の企業価値が見込める水準(PreIPO)…10%程度の希薄化率

なお、上場(IPO)後の、株主構成は1/3超が創業者、それと合わせて過半数が安定株主、その他ベンチャーキャピタル、Seed投資家、役職員等で占められ、10%程度までの潜在株比率と25%以上の流通株式比率であることが多いです。

資本政策は後戻りできません。通常、一度株主として迎え入れたら売却まで株主との関係は切れず、また、持株比率は株主の権利と密接に関連しています。

このため、円滑な事業運営の為には持株比率を常に意識する必要があります。

しかし、事業計画を達成するための投資計画に注力するあまり、資本政策の検討が後回しになる創業者や、できるなら資本政策をやり直したいと思っている創業者が多いとのことです。

そこで、以下の失敗事例を参考にして、資本政策を検討する際の有用なヒントにしましょう!

2. 事例

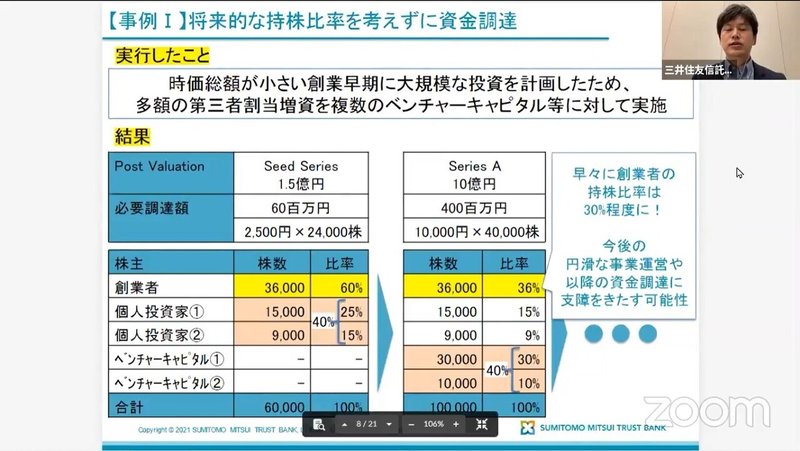

・将来的な持株比率を考えずに資金調達

時価総額が小さい創業早期に大規模な投資を計画したため、多額の第三者割当増資を複数のベンチャーキャピタル等に対して実施しました。結果、ポストバリュエーションは1.5億円から10億円に、必要調達額は60百万円から400百万円に増え、株主構成について創業者の持株比率は60%から36%に低下しました。

Series Aにもかかわらず、意図せず、創業者の持株比率が早々に30%程度になってしまったことは、今後の円滑な事業運営や以降の資金調達に支障が出る可能性を示しています。

ここでの資本政策検討のヒントとしては、投資計画を分解し、小さな検証を積み上げて企業価値を上げていくことが重要だということです。投資計画と必要資金を結び付け、必要な時期に必要な資金を調達します。

また、持株比率は、株主の権利と密接に関連しています。このため、円滑な事業運営の為には持株比率を常に意識する必要があります。持株比率は誰が責任を持って最後までやり抜くかの意思表示でもあります。無計画な創業者の持株比率低下は資金調達に支障をきたす可能性もあります。

ちなみに、株主の権利としては会社法上、議決権割合の2/3以上あれば特別決議が決議可能、1/2超あれば普通決議が決議可能、逆に1/3超あれば特別決議の拒否権を持てることになります。

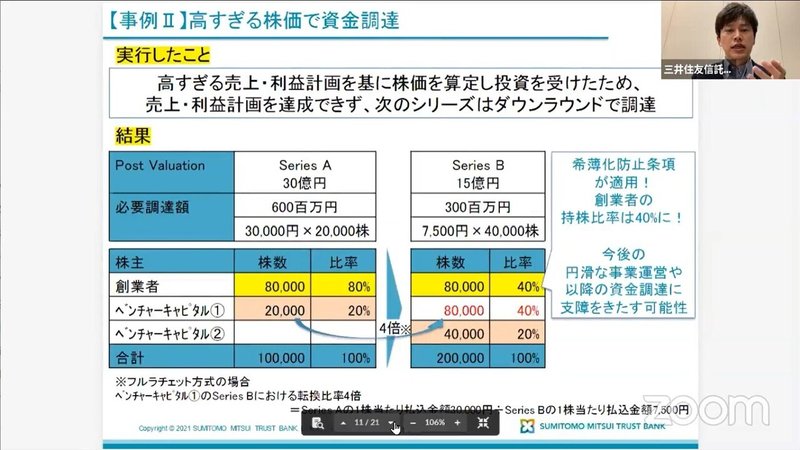

・高すぎる株価で資金調達

高すぎる売上・利益計画を基に株価を算定し投資を受けたため、売上・利益計画を達成できず、次のシリーズはダウンラウンドで調達しました。結果、ポストバリュエーションは30億円から15億円に、必要調達額は600百万円から300百万円に減り、創業者の持株比率は80%から40%に低下しました。

Series Bで希薄化防止条項が適用され、意図せず、創業者の持株比率が40%になってしまったことは、今後の円滑な事業運営や以降の資金調達に支障が出る可能性を示しています。

この事例から言えることは、

・適正な時期に適正な株価で調達すること

・投資契約はしっかり確認すること

ちなみに、希薄化防止条項における転換比率の計算方法は複数ありますが、フルラチェット方式、ナローベース加重平均方式、ブロードベース加重平均方式の順にその転換価格の減額調整は高くなり転換比率も高いです。つまり、この順番で投資家にとってはフレンドリーな調整式となり、裏を返せば最も起業家にとってキツイ調整式の順番になります。

(参考)

・役職員のインセンティブプランでの失敗

次の事例は、創業早期に参画した役職員に対して多くのストック・オプションを付与しました。会社は順調に成長し上場により時価総額は200億円に、創業早期に参画した役職員のストック・オプションの経済的利益は1億円超に、一方で上場近辺に参画した役職員はストック・オプションが付与されませんでした。

結果、参画した時期の異なる役職員間で不公平感が生じ社内不和が発生、能力の高い役職員の退職が続出しました。

ここで重要なのは、各役職員に付与するストック・オプションの将来価値を考慮し、過大にならない様な対応が必要だということです。

ストック・オプションを誰に、どれだけ付与するかは会社が自由に決めることが出来るので、その分、合理性や明確性が必要です。

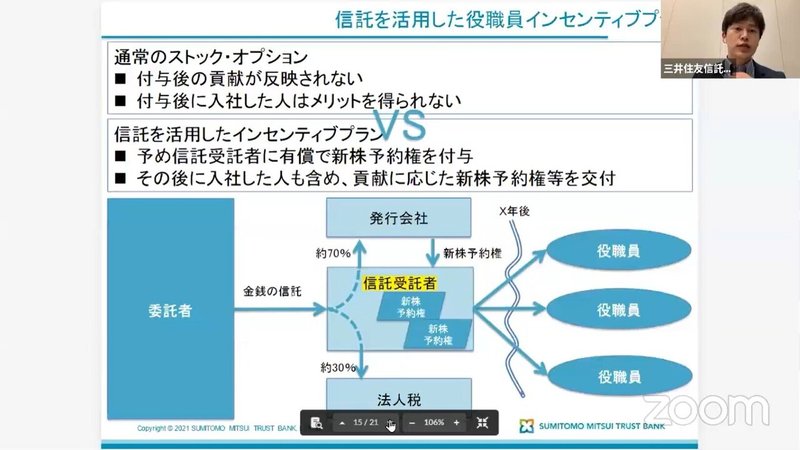

ストック・オプションの付与対象者とそれ以外の役職員との間に不公平感が生じないような、例えば、信託を活用した、将来(ストック・オプション付与日以降)入社する役職員へのインセンティブプランの導入も考えられます。

ちなみに、通常のストック・オプションには、付与後の貢献が反映されないのに対し、信託を活用したインセンティブプランでは、信託受託者に有償で新株予約権を付与することで、その後に入社した人も含めて、それぞれの会社貢献に応じて新株予約権等の交付ができるようになります。

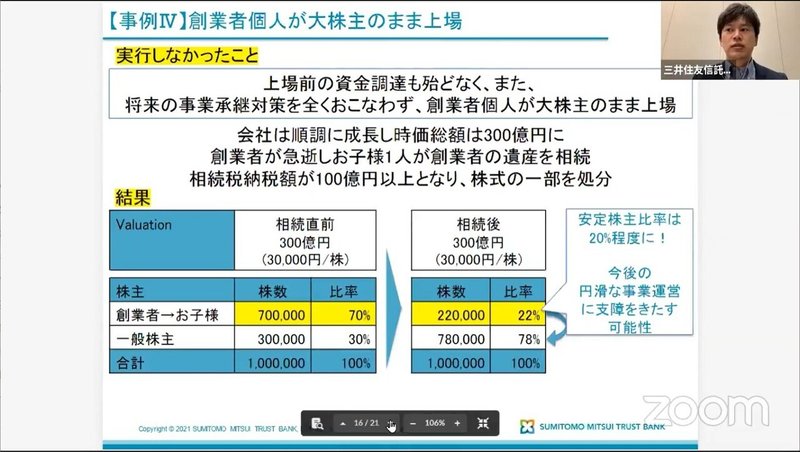

・創業者個人が大株主のまま上場

上場前の資金調達も殆どなく、また、将来の事業承継対策を全く行わず、創業者個人が大株主のまま上場しました。会社は順調に成長し時価総額は300億円に増えましたが、創業者が急逝しお子様1人が創業者の遺産を相続しました。この際、相続税納税額が100億円以上となり、株式の一部を処分しました。結果、創業者一族の持株比率は70%から22%に低下し、一般株主の持株比率は30%から78%に増えました。意図せず、安定株主比率が20%程度になってしまったことは、今後の円滑な事業運営に支障が出る可能性を示しています。

「相続は個人の問題」、「子供に資産を残さない」等と考える創業者は多いですが、創業者の持株は会社の資本政策と一体であり、創業者の事業承継対策は会社の資本政策でもあります。このことを念頭に、早期に対策を図ることで事業承継の選択肢を広げることにも繋がります。

例えば、資産管理会社の活用は承継対策としても有用ですが、これも対策が遅れれば、通常、資産管理会社への株式移動には譲渡所得税の負担が見込まれますので、結果、譲渡所得税の負担が大きく、資産管理会社に株式を移動することを諦める創業者も多いとのことです。

ちなみに、資産管理会社の活用により以下のメリットが見込まれます。

・創業者のフロー対策

・ご家族の財産形成対策

・創業者が保有する財産の評価対策

・議決権の分散回避対策

・株式名義の一本化

3. まとめ

今回は、三井住友信託銀行ウェルス・マネジメント部 企業財務コンサルタント(公認会計士)山本浩志様にご登壇いただき、資本政策について総合的な観点からお話いただきました!

円滑な事業運営を継続して実現するためには資本政策の検討は不可欠です。また、資本政策は後戻りできませんが、後悔の少ない資本政策とすることは可能です。

事業計画、投資計画、売上・利益計画では、投資計画を分解し、小さな検証を積み上げて企業価値を上げ、計画の進捗、計画の修正等に応じて適宜見直しを行うことが大切です。

株主構成については、上場後の目指すべき株主構成を考え、円滑な事業運営の為に持株比率を意識することが大切です。

資金調達では、投資計画と必要資金を結びつけ、必要な時期に必要な資金を適正な株価で調達すること、また、投資契約をしっかり確認することが大切です。

役職員インセンティブでは、ストック・オプションを誰に、どれだけ付与するかは会社が自由に決めることができますが、その分、合理性や明確性が必要で、信託を活用したインセンティブプランも選択肢の一つです。創業者利益の確保と将来の事業承継対策では、創業者の持株は会社の資本政策と一体で、早期対策は事業承継の選択肢を広げ、資産管理会社の活用も選択肢になります。

色々な事例も用いながらお話が聞けたので、イメージしやすかったのではないかと思います!

今後もドコモ・ベンチャーズでは毎週1回以上のペースで定期的にイベントを実施し、その内容を本noteでレポートしていきます。

引き続きイベントレポートを配信していきますので、乞うご期待ください!!

次回は、【スタートアップピッチ】Insur Tech ~テクノロジーで創る新しい保険の形 についてお届けします。

>>今後のドコモ・ベンチャーズのイベント開催情報はこちら

この記事が気に入ったらサポートをしてみませんか?