日本のインフレ復活は、投資家に古い教科書を破り捨てるよう促す。

ロイター(Reuter)通信のナオミ・ロブニック(Naomi Rovnick)とケビン・バックランド(Kevin Buckland)は2023年11月21日に、GDPが低く、世界経済大国の絵アンキング落ちを気にしないで、インフレが起こっていない日本の経済対策は、古臭い教科書を破り捨てた結果である。

世界経済大国より、世界未来大国?

高齢化はもはや日本投資のメインストーリーではない。

世界の株式投資家、日本の銀行や小売業に好意的

投資家は債券に慎重

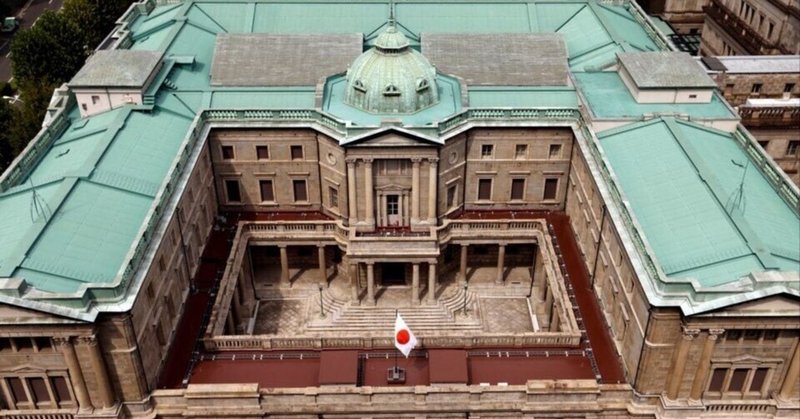

ロンドン/東京から2023年11月21日にロイターは、数十年にわたる物価下落を経て、世界的なインフレ力がついに日本経済に浸透しつつある。

長年、日本の高齢化や円安の恩恵を受ける銘柄を好んできた海外投資家たちは、予想される金利上昇、より手厚い配当、個人消費の復活に注目するため、これまでの投資手本を破り捨てている。

政策の転換は遅々として進まないが、2024年に予測される長期インフレ率2%が本当に実現すれば、日本における全く新しい投資方法の先駆けとなるかもしれない。

物価が下がり続けることを期待しなくなった日本の買い物客は、大きな買い物をするかもしれない。

日銀が数年ぶりに金利をゼロ金利以上に引き上げた場合、銀行の貸し出し利ざやは上昇する可能性がある。

日本の株式市場はすでに1990年以来の高値圏まで上昇しており、消費関連株や金融株が国内株価指数を上回っている。一方、インフレは日本国債に暗い見通しをもたらしている。

「シンガポールを拠点とする5億ドルのヘッジファンド、フォーシーズンズ・アジア・インベストメント(Four Seasons Asia Investment)のCEO幸田茂香(Shigeka Koda)は「金利政策は歴史的な変化を遂げつつある。」「何か新しいことが起ころうとしている。」と述べている。

銀行が火葬場とケーキ製造ロボットを追い抜く

高齢化が進む日本では、日本の火葬場会社が外国人投資家の人気銘柄の一つとなっており、同社の株価は5年間で約700%上昇した。

海外の投資家は、火葬場に相反する対照的なビジネス結婚式を知らない。ここに火をつけると、世界中の経済に火が付くことを知らない。実はすべて、新しい変化が結婚式から始まっている。

それは。日本だけではない。中国、韓国、東南アジア、インド、アラブ、ヨーロッパ諸国には、この方程式がある。

結婚式からみんなが合法的にセックスをし、子供ができる。老い先短い高齢者は、未来を託して子供に掛ける。

火葬場を運営する廣済堂ホールディングス(7868.T)のほか、労働人口の減少に対応するために食品メーカーを支援するケーキ製造ロボットを販売するレオン自動機(6272.T)を傘下に収めている。

しかし、2023年08月、幸田はファンドの17年の歴史で初めて、日本の金利が上昇すると考え、日本の銀行、九州フィナンシャル(7180.T)を最大のポジションに選んだ。

ピクテ投信投資顧問のスティーブ・ドンゼ副社長(Steve Donzé, deputy head of investment at Pictet Asset Management in Tokyo)も日本の銀行株を買っているという。

ジャナス・ヘンダーソンの日本株部門責任者である井上淳一(Junichi Inoue, head of Japanese equities at Janus Henderson)は、エネルギーコストや食品コストの上昇を顧客に転嫁することで、収益と利益を増加させる価格決定力を持つ消費者ビジネスに注目している。

「私はコンビニエンスストアが好きです。」「マージンも上がっているし、収益もいい。」

ニューダイナミック?

インフレ調整後の日本の賃金は、2023年09月まで18ヶ月連続で減少した。しかし、大手雇用主は春に大々的な賃上げに同意すると予想されている。

シドニーのプラチナム・アセット・マネジメント(Platinum Asset Management in Sydney.)のポートフォリオ・マネジャー、ジェームス・ハルセ(James Halse, portfolio manager)は、「インフレを粘着性のあるものにするためには、サービスインフレが起こる必要があり、それは賃金によってもたらされる。」と語った。

金曜日に発表されるデータでは、10月のコア消費者物価が再び加速し、19ヶ月連続で目標を上回ると予想されている。

2023年11月14日に発表されたバンク・オブ・アメリカ(Bank of America)の調査によると、世界のファンドマネージャーは2018年03月以来、日本株に対して最もポジティブである。ウォーレン・バフェット(Warren Buffett)も買っている。

東京証券取引所の主要指標の一つである日本のTOPIX指数(.TOPX)は、コーポレート・ガバナンス改革に助けられ、今年26%急騰した。

ダブリンに本社を置くKBIグローバル・インベスターズのシニア・ポートフォリオ・マネージャー、デービッド・ホガティ(David Hogarty, senior portfolio manager at Dublin-based KBI Global Investors)は、インフレ率の上昇によって企業が配当増額を迫られることもあり、日本に好意的な見方を示した。

「一般的に、インフレ時に配当金を増やすと、人々はそれを好む」と彼は言い、日本は現在、前年比約20%増と世界で最も配当金の伸びが高いと指摘した。

債券の痛み

日本のインフレは債券投資家を苦しめる。

インフレ率の上昇は、固定利付債の魅力を低下させる。

また、日本銀行は長い間、国債を購入して利回りを抑え、国内の借入コストを抑制することで債券市場を支えてきた。しかし投資家は、日銀が金融引き締めを余儀なくされる中で、このいわゆるイールドカーブ・コントロール政策(yield curve control policy)が終わることに慎重だ。

ニュートン・インベストメント・マネジメントのグローバル債券ポートフォリオ・マネージャーであるジョン・デイ(Jon Day, global bond portfolio manager at Newton Investment Management)は、日本にとってインフレは「おそらく一過性のものではない」と述べた。

「もちろん、債券市場はインフレを十分に織り込んでいない。日本国債の5年物利回りは0.35%程度である。

日本の長期インフレ率が1%でも、これは「ひどいリターン」だとデイは言う。

米国債は、FRB(Federal Reserve Board/米国連邦準備制度理事会)の積極的な引き締めで金利が5.25%~5.5%に引き上げられた後、3年目の大幅な値下がりに直面している。マイナス0.1%の日本銀行は、マイナス金利を導入している唯一の中央銀行である。

ヨーロッパ最大のファンドマネージャーであるアムンディの債券担当CIO、グレゴワール・ペスケス(Grégoire Pesques, CIO for fixed income at Europe's largest fund manager Amundi)は、債券価格の下落に伴い、利回りが現在の0.8%程度から上昇すると予想し、10年物日本国債のショートポジションを保有していると述べた。

利回りの上昇は、ボロボロになった円を最終的に引き上げる可能性がある。

日銀がイールドカーブ・コントロールの見直しを示唆した2022年12月に1ドル=133円まで急騰した円相場は、先週151.92円まで下落した。

ピクテのドンゼは、「方向性は明らかで、持続不可能な金融緩和政策から脱却する」と述べ、「2024年に向けて通貨は強くなる」と予想した。

Reporting by Naomi Rovnick in London and Kevin Buckland in Tokyo; Editing by Dhara Ranasinghe and Jane Merriman

Our Standards: The Thomson Reuters Trust Principles.

何しろ、ウォーレン・バフェットが買ってから、世界中が日本で混乱している。

冷静に見ると、古かったり、間違ったりしてる。ロイターからの情報として、信じたいのもわかるが、確かなことは、日本人にとって円安は、海外投資に有利であると言うことである。

この混乱は、天才黒田の読み通り!

米国のジャネット・イエレン財務長官(U.S. Treasury Secretary Janet Yellen)の頭脳でも理解不能であった。

https://www.reuters.com/markets/asia/japans-inflation-comeback-prompts-investors-tear-up-old-playbooks-2023-11-21/

https://www.reuters.com/business/finance/japans-biggest-banks-raise-housing-loan-rates-after-bojs-policy-tweak-2022-12-30/

https://www.reuters.com/markets/europe/japans-tourism-restart-stirs-hope-service-sector-recovery-pmi-2022-10-05/

この記事が気に入ったらサポートをしてみませんか?