【Climate Tech】GV(Google Ventures)投資先ポートフォリオの紹介

DGDVの鈴木です。

先日、GVのClimate担当とお話する機会がありましたので、振り返りとしてGVのClimate Techポートフォリオの簡単なまとめ、GVのClimate Tech投資に関して考察してみました。

なるべく簡潔な説明を心がけたのですが、結果的に長くなってしまいました。最後まで読んで頂けたら嬉しいです!!

自己紹介

改めて自己紹介させてください。DGDVでキャピタリストをしている鈴木拓哉です。ファンドでは国内外の投資を担当しています。AIと今回、記事で取り上げるClimate Techに強い興味を持って、ソーシングを行っています。

元々は資産運用会社で機関投資家向けの営業をしており、昨年の10月よりDGDVにジョインしています。

私立文系、金融バックグラウンドで全くClimate Techとは縁遠かった私ですが、運用会社でカーボンクレジットファンドの企画に携わった経験、FoundX・馬田先生が主催するClimate Tech輪読ゼミを通じて、この課題に取り組みたいと考えるようになりました。Climate Tech自体はまだまだ勉強です。(今回のnoteもその一環です。)

趣味はラグビー観戦、ハンバーガー屋開拓です。

今後とも宜しくお願いします!

GV×DGDVについて

GVは、2009年にGoogle Venturesとして設立された、アルファベットを唯一のリミテッド・パートナーとする独立系ベンチャーキャピタルです。(旧 Google Ventures)DGDVは、Happiest Babyと共同投資を行って以来、ヘルスケアやフィンテックにフォーカスするパートナー達との定期的な情報交換を行っております。また、近日中にもう1件、共同投資のプレスリリースを予定しております。プレスリリースを出した際はTwitterでお知らせ致しますので、フォロー頂けると嬉しいです。

では早速、ポートフォリオの紹介に移ります。Climate Tech VC(以下、CTVC)が公表しているレポートのカテゴリ分類を参考にしながら分類してご紹介します。

ポートフォリオ紹介

FOOD & LAND USE

Air Protein (Series A | California, USA)

創業年:2016年

累積調達額:$32M

評価額:不明

事業概要:

空気中の二酸化炭素を活用し、代替タンパク質を生産するスタートアップ。微生物を発酵タンク内で培養し、栄養源(二酸化炭素、酸素、ミネラル、水、窒素)を与えることで、タンパク質が豊富な粉末を生成する。Food、 Agriculture、 Land UseはGHGの年間排出量の24%を占めており、同社の技術は理論上、ネガティブエミッションに寄与することが期待される。

Bowery (Series C | New York, USA)

創業年:2015年

累積調達額:$630M

評価額:不明

事業概要:

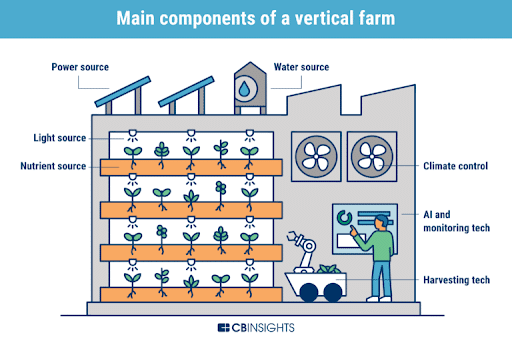

ロボティクス、LED、機械学習を用いて垂直型農業を運営するスタートアップ。従来の屋外農園より水の使用量を95%削減し、農薬を一切使わないオーガニックな栽培を行う。農作物の消費地の近郊に、100%再エネで稼働する生産工場を設置し、既にWhole Foods、Amazonとの取引がある。垂直型農業におけるエネルギー利用は全体のコストの25%を占めており、従来のビニールハウスより14倍のエネルギーが必要になるとされる。

Farmers Business Network (Growth | California, USA)

創業年:2014年

累積調達額:$739.6M

評価額:$4B(2021年11月)

事業概要:

農業に特化したデータマネジメントソフトウェアを開発・提供する、USでは最大級の農業スタートアップ。プラットフォーム上で農地の地質分析、農作物の収穫高予測を行うことで、データに基づいた農業経営が可能となる。2021年時点で米国・カナダで4,000万エーカー以上の農業で利用されており、保険・融資等の金融サービスも提供している。

Farmwise (Series A | California, USA)

創業年:2016年

累積調達額:$73.9M

評価額:不明

事業概要:

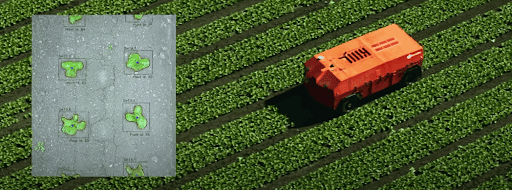

AIを搭載した自律型ロボットにより、除草をはじめとする様々な農作業の省人化&効率化に貢献するスタートアップ。同社が開発するマシーンは画像認識等により雑草と作物を見分け、雑草のみを刈り取ることが可能。これにより農業の人手不足問題、除草剤の利用を減らすことが期待される。

Fyto (Series B | California, USA)

創業年:2019年

累積調達額:$32.9M

評価額:不明

事業概要:

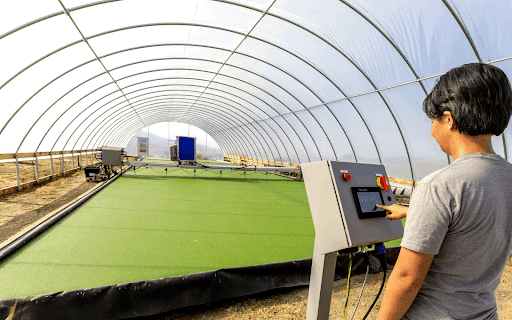

酪農用の飼料となる水生作物を省資源&自動的に栽培するプラットフォームを開発するスタートアップ。畜産は全世界のGHG排出の14.5%を占めており、多くの代替タンパク、畜産関連のスタートアップがこの課題に取り組んでいるが、同社は全く別の角度である家畜飼料に注目し、この課題に取り組む。世界の大豆生産の75%以上が家畜飼料に利用されているが、近年、大豆のカーボンフットプリント(輸送コスト、栽培のための森林伐採etc)が注目されている。同社のプラットフォームでは、既存の飼料よりも生産コスト、GHG排出、特に水利用を5-10倍削減しながら、1エーカーあたり10-20倍のタンパク質を生み出すことが可能となる。

Impossible Foods (Growth | California, USA)

創業年:2011年

累積調達額:$2.0B

評価額:$8.19B

事業概要:

(ここで紹介するまでもないですが)植物をベースにした代替肉を開発するスタートアップ。大豆タンパクを使用したチキンナゲットや、植物を使用したパテ等を提供しています。Beyond MeatとImpossible Foodsの詳細な違いはこちらが参考になります。

Mill (Series B | California, USA)

創業年:2020年

累積調達額:不明

評価額:$462.5M

事業概要:

家庭で発生する食品廃棄物を飼料に変換するキッチン用デバイスを開発するスタートアップ。家庭で発生する生ゴミなどの食品廃棄物を一晩で乾燥、収縮、脱臭し、当社が「Food Grounds」と呼ぶ栄養豊富な飼料に変える。ユーザーがMillアプリで「Food Grounds」の送付手続きを行うことで、Millのスタッフが鶏用の飼料に加工する。

Omeat (Series A | California, USA)

創業年:2019年

累積調達額:$40M

評価額:不明

事業概要:

細胞から育てられた培養肉の研究開発を行うスタートアップ。当社のチームは、食肉に対する情熱を持つ食品愛好家で構成されており、食肉に関する問題の解決を目指す。MITとハーバード大学の教授であったDr. Ali Khademhosseiniによって設立された。

Ripple (Growth | California, USA)

創業年:2014年

累積調達額:$236.3M

評価額:$346.1M(2021年8月)

事業概要:

エンドウ豆のタンパク質を使用した乳製品代替品を製造するスタートアップ。水、エンドウ豆タンパク質、ひまわり油、有機サトウキビ糖をブレンドしたミルクは、カロリーが20%少なく、飽和脂肪酸が6分の1、砂糖が半分、通常の牛乳よりも50%多くカルシウムを含む。ミルクの他に植物ベースのヨーグルトも提供する。

Strella Bio (Series A | Washington, USA)

創業年:2017年

累積調達額:$11.4M

評価額:$29.4M

事業概要:

食品廃棄を減らし、果物の保存期間を予測するバイオセンシングプラットフォームを提供するスタートアップ。果物や野菜が熟成する過程をモニタリングし、生鮮食品サプライチェーン上で廃棄による損失を減らすための最適な決定を下すための情報を提供している。

99 Counties (Seed | Chicago, USA)

創業年:2021年

累積調達額:$3.7M

評価額:$10.9M

事業概要:

アイオワ州とシカゴを中心に、地元の環境再生型農家と消費者をつなぐ肉製品のマーケットプレイスを運営するスタートアップ。環境再生型農業とは、土壌を修復し、自然環境の回復を目指す農法で、環境意識の高まりから近年、注目されている。同社は、環境再生型農業を実践する地元の農家と協力して、最も美味しく、最も栄養価の高い食品を提供している。

CARBON

Cur8 (Pre-Seed | London, UK)

創業年:2022年

累積調達額:$6.13M

評価額:不明

事業概要:

カーボンクレジット分野において、クレジットのDD・モニタリングを行うスタートアップ。同社は信頼できるクレジットサプライヤーからクレジットを買い取り、様々な戦略を組み合わせたポートフォリオをクレジットを必要とする買い手に提供する。既にこのプラットフォームはエリザベス女王の国葬等の王室イベントでも利用されている。

TRANSPORT

Bonnet (Series A | London)

創業年:2019年

累積調達額:$11.4M

評価額:不明

事業概要:

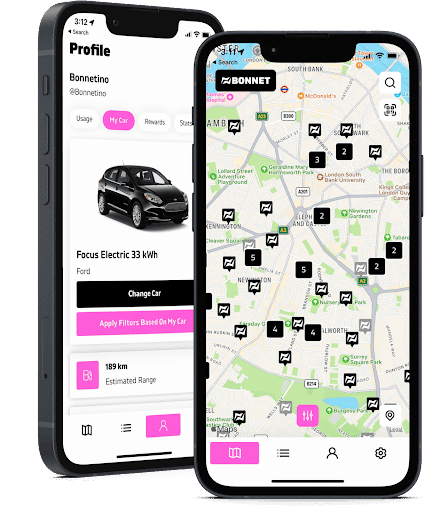

欧州でEV充電ソリューションを提供するスタートアップ。ユーザーはアプリ上の充電マップから位置情報、価格、自動車のモデル、充電速度、利用可能性に基づいて最適な充電器を見つけ、アプリ上で充電開始、決済まで完了できる。欧州で20万台以上の充電器にアクセス可能となっている。

Optiwatt (Seed | California, USA)

創業年:2020年

累積調達額:$5.3M

評価額:不明

事業概要:

EVオーナー向けにEVの充電を自動化し、電気代を節約するサービスを提供するスタートアップ。電気料金プラン、ライフスタイル、バッテリー残量等を考慮して、電気代が最も安い時間帯に充電を行うことで、電気代を最大70%節約可能。これにより、EVの増加によるグリッド負荷軽減という電力会社の懸念の解消も期待される。

Zipline (Growth | California, USA)

創業年:2014年

累積調達額:$817.1M

評価額:$4.2B

事業概要:

世界最大の自動配送システムを設計、製造、運用し、オンデマンドのドローン配送に特化したスタートアップ。当社のドローン配送システムは電気で動作するため、CO2排出を97%抑えることが出来る。また、伝統的な自動車配送の7倍の速さで医薬品から電球、夕食まで様々なものを運ぶため、ラストワンマイル問題への解決策としても期待される。

INDUSTRY

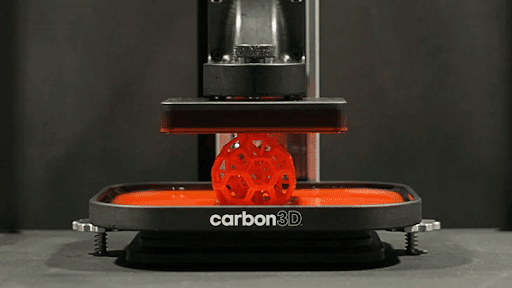

Carbon (Growth | California, USA)

創業年:2013年

累積調達額:$692M

評価額:$2.4B(2019年4月)

事業概要:

製品の設計、開発、生産を一体化した3Dプリンティングを手掛けるスタートアップ。独自技術であるDigital Light Synthesisを用いて3Dプリンティングを自動車、消費者製品、工業製品、ライフサイエンスなど様々な業界に持ち込んだ。投資家としてSequoia、Fidelity、GE、Adidasが参画している。3Dプリンティング技術により、製造プロセスのデジタル化が促進され、全世界GHG排出量の20%を占めると言われる製造業の環境負荷軽減が期待される。

Desktop Metal (Series C Acq - Pending | Massachusetts, USA)

創業年:2015年

累積調達額:$437M

評価額:$1.8B

事業概要:

金属3Dプリンティングとカーボンファイバー3Dプリンティングの技術を有するスタートアップ。自動車、航空、医療、コンシューマー向け商品など、多様な産業への応用が期待される中、同社はFordやBMWと戦略的パートナーシップを締結している。

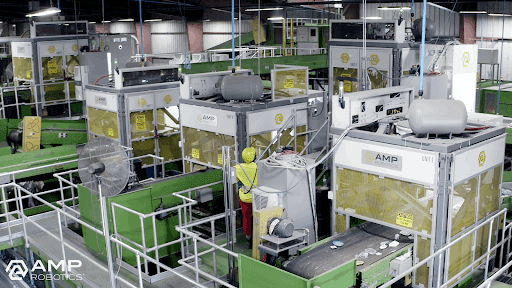

AMP Robotics (Series C | Colorado, USA)

創業年:2015年

累積調達額:$176.5M

評価額:不明

事業概要:

リサイクル可能な廃棄物の判別に使用するロボットシステムを開発するスタートアップ。同社のロボット制御システム、AMP CortexはAIとロボットを組み合わせて、廃棄物の分類、選別、配置のタスクを行う。独自技術を活用して廃棄物管理を自動化&効率化を行うことで、リサイクル率が向上し、GHG排出削減に貢献すると期待されている。

BUILT ENVIRONMENT

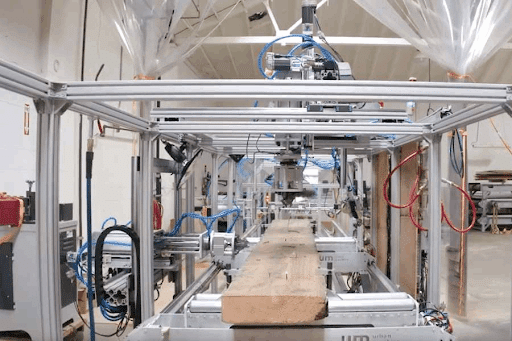

Urban Machines (Seed | California, USA)

創業年:2021年

累積調達額:$14.3M

評価額:不明

事業概要:

建設業界の環境負荷を減らすことを目指して、現在は廃棄物として処理される木材を再利用するハードウェアとソフトウェアを開発するスタートアップ。米国では毎年3,700万トンの木材廃棄物が発生しており、毎年伐採される木材の約半分に相当すると言われている。同社は、金属探知器やX線検査を使用した80フィートの生産機械を製造しており、木材から釘、ネジ、ステープルを取り除き、解体現場からの使用済み木材や新築工事からの廃材を再利用する。

Dandelion Energy (Series B | NY, USA)

創業年:2017年

累積調達額:$134.8M

評価額:$254.3M

事業概要:

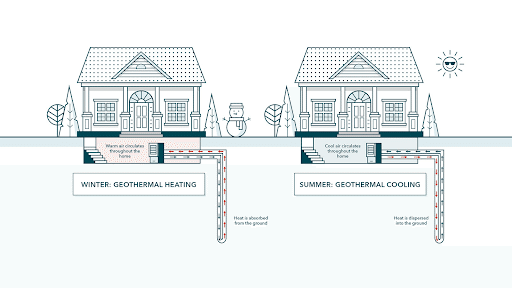

地熱エネルギーを活用した家庭用の冷暖房システムを提供するスタートアップ。元々はGoogle Xの一部として始まったが、2017年に独立。エネルギー価格の高騰や新型コロナウイルスの影響で郊外への人口流出が進む中、ビジネスは急成長中。同社の冷暖房システムはヒートポンプを利用しており、その経済性と二酸化炭素排出量の削減が高く評価されている。さらに、ヒートポンプ技術を採用する住宅所有者に対して税額控除などの経済的優遇措置が提供されるインフレ抑制法が成立したことも追い風となっている。

GV Climate Tech投資に関する考察

ではここから、GVのClimate Tech投資について私見を交えながら考察したいと思います。

改めて、視覚化するとFood&Land Useが過半数を占めていることが分かります。その次にTransportation、Industryの順になっています。CTVCの大分類と比較すると最も投資件数が多く注目されているEnergy、炭素会計に代表されるようなClimate Managementに投資していないことが分かります。いわゆる可視化はアメリカでも注目を集めやすいはずですが、他領域よりも先行するスタートアップが多いため、ポートフォリオにないのは驚きでした。恐らく、この分野についてGVなりの投資仮説があるのでしょう。

Food領域のブレークダウンをみると、Impossibleに代表されるAlternative proteinの割合が多く、食糧問題、2050年に迫るタンパク質危機に対応するソリューションを解決するスタートアップに投資を行っています。その中でもFytoは、今までの代替タンパクスタートアップとは全く別のアプローチからタンパク質危機に対応しようとしており、非常に新鮮でした。

次にステージ別の投資動向を見てみます。

アーリーステージのスタートアップを中心に投資を行っており、シリーズAの割合が50%となっています。一方でシリーズB以降の割合もそれなりに高く、特徴としてロボティクスを使った企業が多いことが分かります。特筆すべきはImpossible Foodsに2014年のシリーズCで初回投資を行っていることです。GVは多くの代替タンパク質スタートアップを抱えていますが、Impossbile以外は全てシリーズAで投資を行っており、Impossibleでの学びを活かしながら、投資を行っていると考えられます。

また、これはあくまでも所感になりますが、GVは競合優位性(起業家、ビジネス、技術)を持ったスタートアップに好んで投資を行っているような印象を受けました。競合優位性は起業家、投資家にとって永遠のテーマだとは思いますが、Top TierであるGVには多くのディールが集まっていると考えられ、それぞれのスタートアップを見ると特筆すべきポイントがあると考えられます。時間があれば、ここらへんをもう少し深掘りしたいです。

最後にバリュエーション推移をグラフにしました。投資先が多く、グラフがかなり見づらく恐縮です。バリュエーションは全てCB Insightから取得しておりますが、いくつかの企業は評価額が非公表のため掲載しておりません。また、評価額は基本的にプレValを使用していますが、一部、情報がない企業もあるので大体の傾向を掴む目的でご覧ください。

いくつかの企業がシリーズC以降のGrowthステージでダウンラウンドを経験しているものの、Impossible、Farmers Businessを中心に評価金額が$ 3〜8Bまで一気に上昇しています。それ以前のステージでバリュエーションが頭一つ抜けているのが、Indoor Farmingを手掛けるBoweryとなっています。

期間をシリーズB2まで絞った2枚目のグラフをみると、シリーズBで多くのスタートアップの評価額が跳ね上がっていることが分かります。家庭の生ごみを鶏の飼料に転換するMill、Indoor FarmingのBoweryの傾きが顕著です。

今回は以上となります。

DGDVではClimate Tech領域に強く関心を持っておりますので、起業家の方は是非、ディスカッションさせて頂ければと思います。お話しさせて頂ける方は、是非TwitterのDM、またはtakuya-suzuki@dg-daiwa-v.comのいずれかまでご連絡ください!

この記事が気に入ったらサポートをしてみませんか?