FAQ)普通株?優先株?:エコノミクスとガバナンス

こんにちは。D3LLCの永田です。

今回は、極めて基礎的ではあるものの、意外にも原理原則が理解されておらず、特に初回VCファイナンスで悩むことが多いであろう、優先株式の考え方について解説します。

優先株に関する相談は多く受けます。

特に、周囲に気軽に相談ができる起業経験者や、立場的に”中立的な”投資家(VC)がいないことも多いバイオヘルスケア領域の研究者・起業家さんからは

VCの言いなりになってしまった

契約した後から優先株内容の理解が追いついたとき「騙された」ことに気づいた

と言った嘆き(?)を伺うこともあります...誤解から善意の投資家にもあらぬ嫌疑....理解度のギャップから生じる濡れ衣であることが多いと信じたいところです...

以下の解説は、非常に単純化した原理原則であり、投資家さんや発行体によって詳細は様々な見方があること、「ナマモノ」なので時々刻々あり方が変化していくこと、正確なこと・テクニカルなことは弁護士に確認頂くこと、は前提にご参考ください。

★★★補足★★★

そもそも日本において優先株が普及し始めたと言われているのは2010年頃とされています。私の日本の案件の経験でも、2016年くらいまでは「うちは普通株でしかやったことがない」というVCがいらっしゃいました。2021年の今は、逆に「うちは優先株でしか出資できない」というVCさんが多い様に感見受けられます。この5年で大きく変わってきたのだなと感じます。

★★★補足終★★★

さて、優先株をググると...

さて、何も考えずに「優先株」とググったら、トップにSMBC日興証券さんのこのサイトがヒットしました;

引用:

優先株とは、種類株式の一種で、他の株式に比べて優先的地位を持っている株式のことをいいます。多くの場合、配当(剰余金)や会社清算時の残余財産を普通株より優先して受ける権利を有する一方、議決権に一定の制限が付された株式のことをいいます。

投資家に対して、議決権(ガバナンス)は制限するが、配当(エコノミクス)を優遇させる株式と記載されています。起業家を混乱させるのは、この検索結果であることも多いようです。

優先株(種類株)の基本

優先株式というのは、少し端折った用語とも言えます。本来、普通株式に大して種類株式というものがあり、その中には優先株もあれば劣後株もあり、ということになります。この記事がわかりやすいです;

https://www.huffingtonpost.jp/hirofumi-tanaka/toyota-stock_b_7186860.html

この記事では、種類株式の構成要素として、以下の3点にまとめています。

1. 財産に関する権利

2. 株主そのものの地位に関する権利

3. 議決権に関する権利

要すれば、種類株式とは、普通株式に対して、上記1~3の点で、何かしら「工夫」がしてある普通ではない株式、ということになります。

ベンチャーファイナンスでの優先株の構成要素

ハフポスト記事にあるように、種類株・優先株は様々なアレンジメントが可能であり、まさにファイナンスのプロの腕の見せどころです。

一方で、スタートアップの世界では、比較的シンプルな事業を行っており、かつ、ファイナンスへのコストがかけづらいこともあり、「優先株」というと、設定する条件(ターム)の手数(種類)はかなり絞られたものとなっています。

★★★補足★★★

ちなみに、ベンチャーファイナンスにおける優先株等については、昨今は様々な解説書が紹介されておりますが、弊社もお世話になっているTMI総合法律事務所の小川先生らが書かれたこちらの書籍は大変わかりやすくよくおすすめしています;

★★★補足終★★★

さて、ベンチャーファイナンスにおける優先株ですが、私達がよく使う説明が(私がベンチャーファイナンスの師匠から習った説明は)、

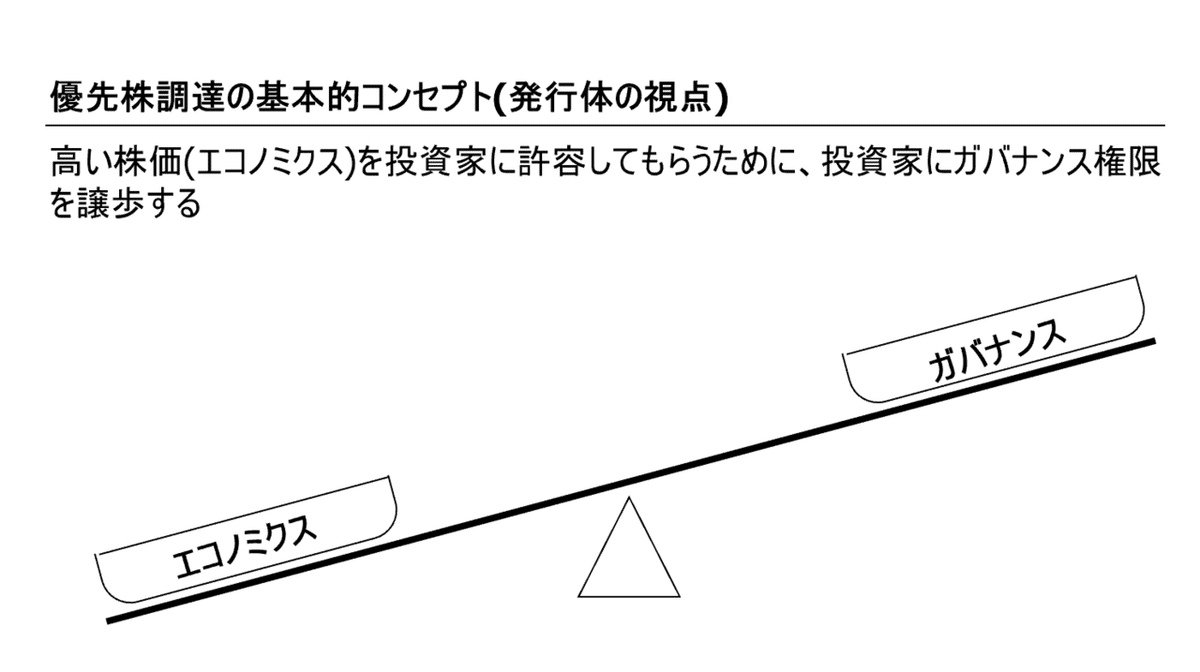

「エコノミクス」と「ガバナンス」の軽重、バランスです。

ハフポストの記事の種類株の3つのポイントに照らすと、以下となります:

エコノミクス:1.財産に関する権利 → 株価

ガバナンス:2. 株主の地位、3.議決権等 → 優先(種類)株主総会による経営介入

ベンチャーファイナンス優先株タームで頻出する用語を並べると、以下のようなイメージです;

ベンチャーファイナンスで優先株を使う理由

冒頭のSMBC日興証券さんの解説にあったように、上場株では、ガバナンスを抑制するが、エコノミクスを優遇する「優先株」がメジャーであるといえそうです。しかし、ベンチャーファイナンスでは、ざっくりいうと逆のコンセプトであることが、ややこしいところです。

スタートアップの世界では、起業家(発行体)目線では、エコノミクスを優遇してもらう(=高い株価を許容してもらう)かわりに、投資家にガバナンス(=経営介入権限)を提供する、という考え方がメジャーです;

起業家は、株式発行時では「未実現の将来の価値(キャッシュフロー)」を投資家に説明し、信じてもらい、株式を販売します。

ベンチャーファイナンスで出現するVCは、プロとして、その起業家・チーム・シーズ(技術)・計画・市場環境等々を分析して「未実現の将来の価値」の実現確度を評価し、投資判断をします。

想像に難くないように、起業家の株価の自己評価はプロのVCより高い事が多いです。そして、この「高い」「安い」の議論は、極論すると、主観のぶつかり合いでもあるため、論理的に綺麗に決着することはほぼ不可能です。

ですので、落とし所として、「起業家の主張する高い株価(=エコノミクス)を応諾する代わりに、経営の失敗を少しでも防ぐための経営関与もしくは投資家保護/ダウンサイドプロテクションとしての経営介入(=ガバナンス)をさせてね」というところで、妥協点を見出すわけです。

SMBC日興証券の優先株の説明は、あくまでも経営関与・介入能力も意欲もない事が前提の投資家(プロ・個人)が上場株式を購入する際の優先株でした。しかし、ベンチャーファイナンスでは、経営関与・介入能力も意欲もあるプロの投資家が、割高の株式を購入する際の優先株、といえます。

ベンチャーファイナンス優先株実務として

優先株の実務運用として、(少なくとも弊社が採用している)シンプルな原理原則は、

・株価の目線があっていれば、優先株ではなく普通株でも構わない

・優先株での設計をする際にも、株価の目線の乖離度合いによってガバナンス条項の軽重を決める

となっています。あくまでも、エコノミクスとガバナンスのバランス、です。

ですので、FAQとして、「御社は普通株/優先株、どちらでしょうか?」という質問に対する答えは、「どちらでもありうります」ですし、「御社はドラッグアロングを必須にしますか?」という質問に対する答えは、「株価等々とのバランスにより判断で、必須ではありません」ということになります。

実際に、弊社は、普通株で出資させて頂いているケース、優先株でのケース、双方あります。ターム内容もバラバラです。弊社投資先の経営者はご理解頂いていると思いますが、実際に、特にファーストVCファイナンスの際は、普通株オプションと優先株オプションを提示させて頂き、起業家に選んで頂くこともあります。

"種類株・優先株は様々なアレンジメントが可能であり、まさにファイナンスのプロの腕の見せどころ"と上述しましたが、ベンチャーファイナンスでは通例使える手筋は限られているのものの、起業家・投資家の個別相対の中で、お互いが少しでも納得感のある、win-loseではない妥協点を見出す手段が、優先株式を活用した第三者割当増資であると言えます。ちなみに、リードインベスターは、起業家との対話やデュー・デリジェンスを通じて、この妥協点を見出す役割があり、リードの重要性もここにあると考えられます。

★★★補足★★★

初回・初期の優先株設計は大変に注意が必要です。一般的には、先行する優先発行が存在する場合、後続の優先株式(たとえば、シリーズAに対するB種優先株)は、前のシリーズ(ジュニア)よりも優先度が高い内容であることが求められるべき、という考え方があります。多少、議論も分かれるところでもありますが、特にアップラウンド(株価を上げた調達)の場合、より高い株価(未実現の価値)をコミットする後のラウンドの投資家の方が保護されるべき、という考え方に基づきます。たとえば、残余財産分配請求権でx2とかx3とかついてしまっていると、後の投資家も最低でもx2,x3などをつけていくことを前提に考える必要があり、それが要因の一つで投資検討を敬遠せざるを得ないことも前職時代にありました。

同様に、トリッキーなファイナンスタームを組みすぎてしまうと、後の投資家の投資検討が難しくなってしまう可能性があります。上場株のファイナンスのプロのようなクリエイティブな優先株設計に走らず、「通例使われる限られた手数」の中で収めること大変重要なこととも思います。

★★★補足終★★★

投資家と議論をする際に

今回の優先株の解説は、あくまで基礎的な理解を促すために、かなり単純化しております。そして、冒頭や本文中にも申し上げたとおり、様々な見方や前提もあり、一概に「これが正しい」とも言えない内容でもあります。

起業家として重要なことは、百戦錬磨のプロの投資家から「これが一般的のタームだから」などという説明になってない説明を無批判に受け入れず、きちんと、「どういう考えのもと、何故そのタームが設定されているのか」、理解・納得をした妥協点を見出すこと考えます。その際に、「自分たちは優先株のあり方についてこのように考えている」というスタンスからスタートしても良いかとは思います。特にバイオヘルスケアのファーストファイナスの起業家は丸腰でプロの投資家と対峙する必要があることも多いので、最低限の「武器」をもって臨んでいただけるとよろしいかな、と思います。

★★★補足★★★

一方で、ファーストファイナス時に、投資家とじっくり議論などしている余裕がない、時間が勿体ない、ということも多いかと思います。その際の手段として、J-KISS、転換社債やコンバーティブルエクイティなどといった手法が考えられます。株式発行を拙速に進めるよりは賢明なケースもあります。弊社もこれらの形式での投資実行も行っています。

経済産業省が策定したガイドラインに詳しいので紹介しておきます;

★★★補足終★★★

投資のご相談その他バイオヘルスケアでのご相談はお気軽にどうぞ:

mail: info@d3growth.com

https://twitter.com/TomoyaD3LLC