来週の相場見通し(7/24~7/28)

1.はじめに

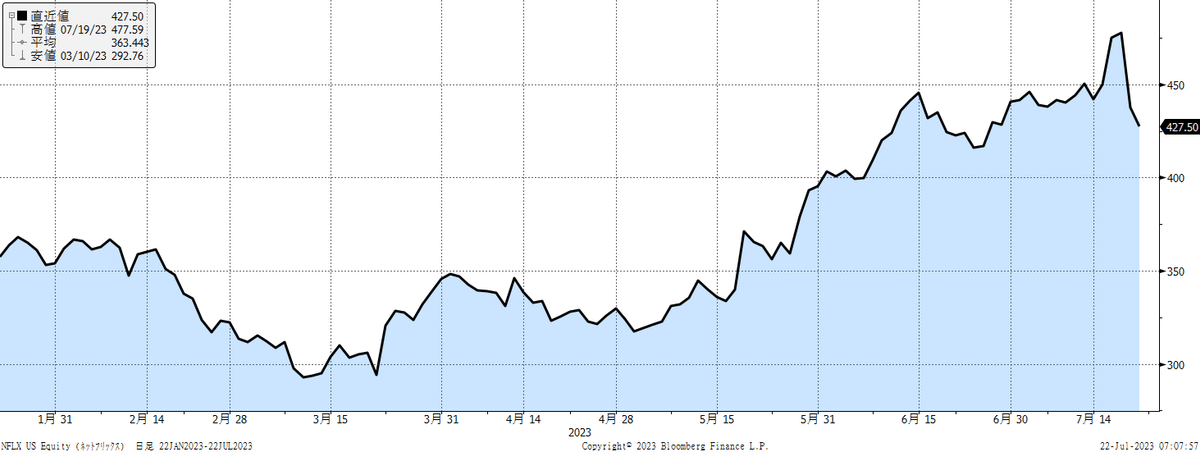

米国経済のソフトランディング期待が高まっている。FRBの急激な利上げにも拘わらず、米国の労働市場が堅調さを維持する中、米国のインフレ率は着実に低下してきた。もちろん、難しいのはここからのインフレ鈍化であるが、それはさておき英国をはじめ、世界のインフレ率も市場の予想以上に低下し始めている。これだけの世界各国の利上げの中でも、ハイイールド債市場や、新興国市場などの脆弱性のあるマーケットも、驚くべき耐性を示している。なんとなく、世界的にソフトランディング期待が高まっているようだ。来週のIMFの世界経済見通しに注目したい。こうした中で、米国の決算が本格化している。金融関連、テスラ、ネットフリックス、TSMCなど、それなりにポイントのある決算だった。来週は米国のビックテックの決算に注目が集まる。今回は、簡易版で市場のポイントを整理する。

2.金融サイクル

下の図は、よく目にすることが多いだろう。一般的な金融サイクルだ。昨年はFRBが異例のスピードで金融引き締めを開始した。右下の「逆金融相場」である。75bpの利上げを4回連続で実施するなど、スーパー逆金融相場であったと言える。当然、FRBはその副作用も覚悟していた。景気後退である。少なくとも、失業率は4.6%に上昇すると見込んでいた。そうなると、企業業績も落ち込み、「逆業績相場」に突入する。景気後退ともなれば、過去のケースでは企業業績は20%以上も落ち込むことは普通である。景気後退になると、FRBは再び金融緩和に動き、経済をサポートするため、遅れて企業業績が良くなり、「業績相場」となる。この金融サイクルを繰り返すのだ。昨年の米国では、FRBが急激な利上げを開始したことで逆金融相場となったのだが、米国株の弱気相場入りは早かった。S&P500は昨年6月には、直近のピークから20%以上の下落となり、弱気相場入りした。しかし、これはFRBの急激な利上げを織り込んだバリュエーション調整であり、企業業績は堅調を維持したまま、割高なPERが急速に修正される局面であった。米国金融市場が逆業績相場の様相を見せ始めたのは、昨年の後半からだ。FRBはまだ利上げの継続中であったことから、逆金融相場が継続している中で、逆業績相場が開始したのだ。これは普通のことだ。

問題は、ここからだ。通常のサイクルで言えば、逆業績相場が継続して、企業業績が大きく悪化していくことになる。しかし、冒頭で示したようにFRBの激しい利上げの中でも米国経済は底堅いため、企業業績もそれほど落ち込んでいない。更に言えば、市場の業績見通しでは、この4-6月期が業績の底であり、▲8%ほどの減益が見込まれているが、その後については第三四半期はほぼ横ばい、第4四半期から急回復、そして24年度は+12%を超える増益が見込まれている。一方でFRBについては、来週のFOMCでの利上げが最後になる可能性は高いものの、その金利水準を当面は維持し、少なくとも年内の利下げは想定されていない。市場では来年からは利下げが開始されると見込んでいるが、FRBは利下げには相当に慎重となるだろう。

つまり、下の図のように、逆業績相場の次は、金融相場ではなく、いきなり業績相場に移行し、業績相場が継続している中で、後から金融相場が追いかけてくる展開が想定されるのだ。

なぜ、そのようなことが起こるのか?それは、ディスインフレとインフレ環境の違いだろう。これまでの通常の金融サイクルは、ディスインフレ下における金融サイクルである。すなわち、ディスインフレ下において、FRBが金融相場に移行するということは、景気が悪いからだ。そうでなくては、ディスインフレを加速させる利下げを行うわけがない。しかし、インフレ下においては、インフレ抑制のために金利水準をかなり高くしているため、インフレが何らかの理由で鈍化した場合には、景気がそこまで悪くなくとも利下げをすることになる。これは景気を刺激するための利下げではなく、必要以上に高くした金利を正常化させるプロセスだ。ゆえに、逆業績相場から、金融相場を飛び越えて、業績相場に移行し、後から金融相場が追いかけてくるような展開があり得るのだ。

もちろん、ここには何故、スーパー逆金融相場の中でも米国経済がクラッシュしないのか?という問題や、現在の楽観が間違いで、やはり景気後退に陥り、企業業績は今期が底ではなく、先行きの業績予想は大幅に下方修正されるという可能性は十分にあるため、今後の金融サイクルの行方は分からない。それでも、足元の状況は、従来とは異なるサイクルとなる可能性も示しており、その場合には何が起こるのかをイメージしておくことは大事だろう。

逆業績相場から、業績相場に移行して、後から金融相場が追いかけてくると、何が起こるのか?

私は、強い株価が一段と強くなり、低迷している株価もそこそこサポートされる展開になると考える。すなわち、株式市場にとっては、極めて都合の良い「二極化」である。何故なら、強い株は業績相場の中で利益が一段と伸びる。特にキャッシュが潤沢で金融機関の借入に依存しない業態は、非常に強いだろう。そして、業績が好調な中で、金融相場が追いかけてくる、すなわちFRBが利下げをしてくれるため、高いバリュエーションも正当化されやすくなる。もちろん、低迷していた株もFRBの利下げで、総合的にサポートされることになる。ちょっとバブル的な雰囲気さえ感じる状況である。

そのような金融市場になると、インフレが再加速して、FRBが早々と逆金融相場に戻る可能性があり、それがストッパーとなるのであろうが、少なくともこのサイクルとなるのなら、当面は過度に米国株に悲観的になることがリスクとなる。

3.米国債券市場

米国債券市場は、アノマリー派とファンダメンタルズ派の対立により、膠着感を強めている。そのことは前回のレポートに記載した。面白い動きとして、米国の著名な投資家やエコノミストの長期金利に対する具体的な発言が多くなってきた。例えば、債券王として知られた元ピムコのグロース氏は「FRBがFF金利を5%から中立金利の2.5%まで引き下げても、米国10年金利は3.9%であろう」と発言している。

また、アリアンツの首席経済顧問のモハメド・エラリアン氏は、「英国と米国は今後5-10年のインフレ目標を2%から3%近辺に引き上げるべき」と発言している。グロース氏は主に米国債の需給等から分析し、エラリアン氏は経済構造の変化に着目しており、同じことを言っているわけではないのだが、共通することは過去のFRBの利下げ局面のアノマリーとは、今回は全く違うということだ。これは、先に示した金融サイクルの違いとも関係するものだ。

下のチャートは、米国の5年先5年のOISを示している。5年後からの平均のFF金利と考えても差し支えないのだが、インフレが大きく低下している中でも、3%を割らなくなっている。市場もなんとなく、FRBが政策金利を大きく下げない世界を見込んでいるようだ。

来週はFOMCがある。今回はパウエルFRB議長の記者会見しか見所がない。9月のFOMCでは、データ次第という姿勢を繰り返すだろう。8月のジャクソンホールでは、何らかの示唆があるかもしれない。いずれにしても、注目は今回ではなく、9月のFOMCとなろう。また、9月のFOMCではドットチャートも出てくる。ロンガーランの水準にも関心が集まるだろう。今のところ米国の中立金利は2.5%なのだが、このところ会合ごとに中立金利を上方修正しているメンバーが増加している。FRBの利上げが停止となったあとは、この中立金利の修正の問題、インフレ目標の2%の妥当性の問題、FRBがQTをどの段階で終了するのかという点は、市場の関心を高めるテーマになるだろう。ちなみに、FRBがいつQTを止めるかということについて言えば、準備預金残高が下の赤い四角のゾーン、すなわち2.5兆ドル~2.8兆ドルくらいまで低下すると、FRB内でも大きな議論になると目されている。今のところ、まだ少し距離があるが、注目しておこう。

4.米国決算動向

米国株の決算が本格化している。NYダウの10連騰が示すように、個別株の強弱はあっても、米国経済のソフトランディングシナリオは崩れていない。

そうした中で、銀行株が反発している点は明るい材料だ。KBW銀行株指数は、このところ10%程度上昇してきた。

一方で半導体関連株や、ハイテク株が売り込まれている。下のチャートは、TSMCの株価だ。TSMC決算を少しだけ見ていこう。

下の図のように、売上高は▲10%、営業利益は▲23%程度に落ち込んだ。

営業利益率は前期の45%超から42%へ低下している。それでも、素晴らしく儲かるモデルであることに変わりはない。

株価下落の要因にもなったのが、設備投資が期初予想の320億ドル~360億ドルの下限になるとの見通しを示したことだ。そして、その理由が興味深いのだが、ずばり「知識のある労働者の不足」である。これにより、米国のアリゾナ州で建設している120億ドル規模の新工場の稼働が25年に後連れするとのことだ。つまり、24年の米国大統領選に間に合わない。バイデン大統領にとっては、逆風とも目されている。

そのほか、色々な株価が調整しているが、どの株価も大きな懸念材料があるわけではにように見える。

来週はアルファベット、マイクロソフト、メタの決算が発表される。生成AIがブームであるが、マイクロソフトはMicrosoft 365 Copilotに生成AIを搭載し、月額30㌦のフィーを取るところまで進んでいる。メタも大規模言語モデル「ラマ2」をオープンソースで発表し、業界に衝撃を与えている。大規模言語モデルの戦いにメタも参入してきたのだ。

アルファベットがどのような戦略を打ち出してくるかが注目される。場合によっては、これまでの優等生であったアルファベットが、「Googleショック」を引き起こす可能性があるので注意しておきたい。この辺のビックテックの生成AIを巡る動向については、時間があるときに総まとめをレポートしようと思っている。

5.米国のお話

今日は時間がないので、米国関連の小ネタだけ、少し触れておく。

まずは「RFK」である。バイデン大統領の対抗馬として、民主党からあの「JFK」として有名なジョン・エフ・ケネディの甥である、ロバート・ケネディ・ジュニア氏が立候補した。同氏の父親のロバート・エフ・ケネディ氏は、司法長官を務めたが、やはりJFKと同じく暗殺されている。このRFKことロバート・ケネディ・ジュニア氏は、かなりお騒がせな人物で、コロナワクチンの陰謀説、JFKはCIAに暗殺されたと公言しているほか、数々の物議を醸す発言をしている人物だ。しかし、ケネディ一族であることや、そのキャラクターから、それなりに人気がある。ちょっと注目しておいていいだろう。

次は米国を襲っている熱波である。強烈な熱波は農作物被害のみならず、人体への健康被害、そしてエアコン需要などで電力不足の懸念を引き起こしている。ところで、このAIブームと地球の温暖化に伴う電力不足は両立するのだろうか?ビックテックは生成AIの競争のために熾烈な設備投資を行っている。マッキンゼーによれば、データセンターの年間電力消費量は22年の17ギガワットから、2030年には35ギガワットに倍増するようだ。またAI対応のデータセンターは、従来のデータセンターの5倍以上の電力を必要とするとの報告もある。電力を消費し、エアコンが使えなくなり、人が熱波で死ぬ。こんなリスクは迫っているように見えてならない。

最後はテキサス州の史上最大の固定資産減税である。日本もインフレで税収が伸びているが、米国でも税収は伸びている。特に米国は連邦税と州税があり複雑なのだが、州税は各州の知事の巨大な権限のもとで、独自に使用される。テキサス州議会は、年々増加する財政黒字をどのように活用するかを議論してきたが、7月に180億ドルもの大型の減税法案を成立させた。大規模な財政政策である。米国経済の難しさというか、奥深さはこのような州の独自の政策にもあることは覚えておきたい。米国経済の底堅さには、このような各州の財政政策も寄与しているのだ。

6.来週の相場見通し

来週は、米国では半導体関連銘柄、そしてビックテックの決算が続く。もちろん、日米欧の中央銀行のイベントがある。また、米国では短中期債の入札があるほか、GDP統計、そして27日にはFRBが新たな銀行規制の詳細を発表する予定だ。日経平均株価は、日銀金融政策も不透明要因であったが、今週末に謎のリークもあり、週末の海外市場では、すっかり「YCC政策の修正はなし」が織り込まれている。下のチャートのように急速に円安となり、JGB先物は大きく買い戻されている。従って、仮にYCC修正があればサプライズだが、YCCが見送られても、あまり変動はないだろう。それよりも心配なのは、日本株だ。ここ最近は、円安以外で上昇しなくなってきた。その辺の状況については、また別途取り上げることにしたい。日経平均の予想レンジは、3万2千円~3万3千円で膠着を想定している。米国株は、下落する局面では押し目買い、週間では引き続き強い地合いで推移すると想定している。

今回は、所用で簡易版でした。来週は所用でお休みします。

この記事が気に入ったらサポートをしてみませんか?