来週の相場見通し(3/13~3/17)②

1.はじめに

今週は2回に分けて、レポートを配信することにした。SVBの破綻で市場が荒れたからだ。SVBの件については、相場見通し①を参照いただきたい。今週のマーケットは、色んな意味でドタバタした。まずは、パウエルFRB議長の議会証言を取り上げるところから、スタートしたい。

2.米国金利市場の乱高下

① パウエル議長の議会証言

今週は7日に上院で、8日に下院でパウエル議長の議会証言が行われた。この議会証言は、半期に1度、FRB議長が意地悪な議員からの質問に回答するものだ。まず上院で行われた7日の議会証言で、サプライズがあった。パウエル議長は、ここで「経済データが総合的に引き締めペースの加速を正当化するなら、利上げペースの加速の準備は出来ている」と発言したのだ。この発言は、よく見ると変な発言だ。利上げペースの加速を正当化する状況なら、利上げペースを上げるのは当然だからだ。しかし、ここまでのFRBの一連の金融政策を追いかけてきた市場参加者においては、特別な意味を持つはずだ。

まず、FRBの行動を振り返ってみよう。FRBは昨年の3月に通常の利上げ幅である25bpで利上げを開始し、5月の会合では50bpに利上げ幅を拡大させた。その後、市場と十分な対話のないまま6月には異例の75bp利上げを決定し、その後11月の会合まで4会合連続で75bpの利上げを行った。12月には50bpに鈍化させ、今年の最初のFOMCでは通常ペースの25bpに戻した。それを示したのが下の図だ。

少しくどいが、これを言葉で示すなら、昨年の6月以降、FRBはインフレの勢いに驚き、このままではインフレスパイラルを起こしかねないと焦りを感じじ、とにかくFFレートの水準を、急いで中立金利を超える引き締め的な水準まで引き上げようとした。4回連続の75bp利上げとは、そういうことを意味する。ちなみに、私はこれを「Faster for Shorter」と表現することにしている。このFRBの急激な利上げにより、昨年の9月以降は実質金利が自然利子率と目される0.5%をしっかりと上回った。更に11月の75bpの利上げをもって、経済を十分に引き締めるレベルとなったのだ。(下図)

11月に発表されたCPI統計では、「逆CPIショック」と呼ばれる有意なコアCPIの鈍化を経て、FRBは12月の会合では50bpに利上げ幅を縮小した。もう急いでインフレ退治を優先する段階は終わり、これまでの利上げの累積効果や遅行効果が経済に及ぼす影響をじっくり観察する戦略に移行したのだ。それが、「Higher for Longer」の意味するところだ。FRBが、景気に配慮する余裕が出たということでもある。その後、今年のFOMCでは通常の利上げペースである25bpまで戻した。

この一連のFRBの行動を、市場はどのように解釈するだろうか?市場は、過去のFRBの金融政策に精通していることから、「利上げペースの縮小=いずれ利上げ停止」と考えるのが普通だ。まさに今年の2月の段階では、3月のFOMCが最後の利上げになるかもしれないとの見方も多かった。仮にインフレが高止まるようなケースでも、市場は利上げの到達点は多少後連れすることはあっても、利上げペースが加速されることは、想定していなかった。何故なら、これまでのFRBの金融政策において、1つの利上げサイクルの中で、いったん利上げペースを低下させた後、再び加速させたことはないからだ。

だから、パウエル議長の上院議会証言で、「利上げペースの加速の準備がある」との発言に市場は驚いたのだ。50bpの利上げ幅に移行するなら、その後に75bpの利上げ幅に更にペースが加速されることもあり得るのだ。それは、「Higher for Longer」の戦略が転換することを意味する。「Faster, Higher, Longer」とでも言うべきものだ。市場は、過敏に反応し、2年金利は大きく水準を変えた。米国の2年金利の3/8までのチャートが下図であるが、昨年のピーク水準を一気に上回り、5%を超えた。

先ほどの繰り返しになるが、パウエル議長は、「利上げペースの加速を正当化する状況なら、利上げペースを上げる準備がある」と当たり前のことを言った。しかし、市場では何故、利上げペース加速という市場が反応せざるを得ないキーワードを、こんなに「簡単に」使ったのか不可解に感じたのだ。確かに2月の米国経済指標のデータは強かったが、単月のデータでは冬場の米国経済の実態は掴めないはずだ。市場はパウエル議長が揺れていると感じ、同時にハト派のリーダーのブレイナードFRB副議長が抜けたことで、FRBがタカ派になったとも勘ぐったのである。

② 債券市場が一気にベアマーケットに転換

こうしたパウエル議長の不可解な言動により、債券市場は一気にベアマーケットとなった。3/8時点で、市場は9月に5.7%程度までのFFレート引き上げを織り込んだ。やり過ぎである。また、年末の水準も5.5%を超えた。

米国の5年金利も4.3%台に上昇した。そして、この局面で米国10年金利も4%台に到達した。いずれにしても債券市場のベアムードは最高潮に達していた。

③ SVB破綻の地政学リスクで金利は急低下

今週の最大の衝撃であるSVBの株価急落と、その後の破綻は、今まで見てきたように債券ベアムードが最高潮に達していた局面で起こった。SVBについては、ここでは詳しくは取り上げないが、重要な点は米金利が急低下したことだ。米国で16番目に資産規模の大きい銀行(昨年12月ベース)の破綻であり、株式市場が大きく崩れるのは当然だが、米金利がここまで大きく低下する必要性はないからだ。むしろ、この種の個別銀行の流動性リスク管理の不備による経営破たんは、他の金融機関が保有している米国債を売却して、手元の流動性を高める動機に繋がりやすく、場合によっては金利が上昇しても不思議ではないのだ。実際にモーゲージ市場では、SVBの破綻が報じられると、満期保有目的のHTM勘定で保有している大量のMBSを市場で売却する可能性がある(注意1)ことから、低クーポン銘柄を中心に大幅に売り込まれている。(大幅なワイドニング)つまり、米金利がここまで低下しないケースもあり得たのである。それでも米金利は大きく低下した。

【注意1:米国では保有債券を売却可能債券(AFS勘定)から、HTM勘定(満期保有)に変更することは可能だが、いったんHTM勘定にブックされた債券は経営破たんなどの深刻な流動性危機を伴わないと、売却することはできないルール】

米金利がここまで大きく低下した要因は、3つあるだろう。1つは債券市場のベアムードが最高潮の局面であったことから、一気にポジションの巻き戻しが発生したこと、2つ目はSVBの破綻がリーマンショックのような連鎖的な金融危機をイメージさせたこと、3つ目はFRBが利上げを躊躇するとの思惑だ。利上げを継続すると、このような金融破綻が発生する→FRBは利上げを躊躇する→次回FOMCは50bpの利上げは不可能という思考の連鎖だ。

下の図は米2年金利の推移であるが、2月中旬の水準まで一気に低下した。

下のチャートは、3/8時点と直近のFFレートの織り込みの変化である。なんと、ターミナルレートはたった数日で5.3%弱まで低下した。そして年末のFF金利の織り込みは、5.5%近辺から4.9%弱まで60bpも変化したのだ。市場は、再び年内の複数回の利下げを織り込み始めたということになる。

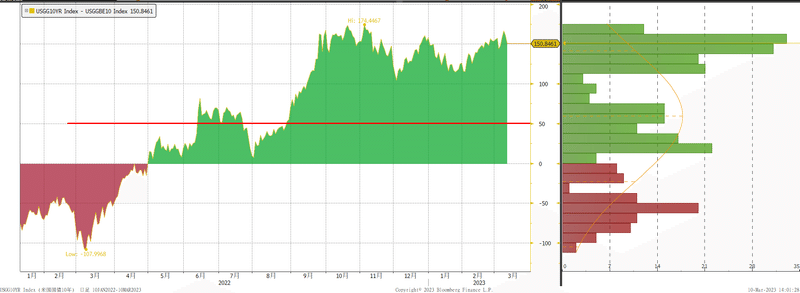

債券市場の変動率も一気に上昇してきた。MOVE指数は昨年以来の140に到達した。赤い部分は米金利上昇に伴う変動率の上昇、緑色が金利低下による変動率上昇である。

④ 今後のマーケットへの影響

私は今回のSVBの破綻はリーマンショックの前兆ではなく、個別行の流動性リスク管理の問題であると考えており、FDICが早期に介入したことも正しい判断だと思っている。しかし、いったんここまで大きな値動きとなると、市場の疑心暗鬼は簡単には収まらないかもしれない。市場とFRBの乖離が再び発生している。米金利については、今回も市場の過剰反応であろう。今回の破綻が連鎖リスクに繋がらないのであれば、ここ数日の金利低下は徐々に巻き戻されると思われる。但し、市場とは習性的にこれほどのショックがあると、「ネクスト・SVB」を探すものだ。米国の金融システムは極めて強固であるので、大手の金融機関がこの程度のショックで、リーマンショックのように破綻懸念が出ることはあり得ない。しかし、米国には5千行近い数の銀行がある。小さな脆弱な銀行の中には、FRBの利上げによる影響に加えて、今回のSVBの破綻による人々の疑心暗鬼により、危なくなる銀行は当然出てくるだろう。そういう小さな銀行の破綻に、市場がどれほど関心を示すのか、金融当局がどの程度配慮するのかは不明だ。米国の金利市場は過剰反応だが、株式市場にとっては過剰反応とは言えない可能性があることは注意しておきたい。また、市場はネクストSVBだけでなく、SVBから資金を引き出せなくなっている新興スタートアップの資金繰り動向に目を光らせることになるはずだ。市場への影響という点では、来週以降のクレジットスプレッドやハイイールドの状況も注視されそうだ。また、今回の件で、金融機関の貸出態度は一段と厳しくなることも想定されるほか、金融機関の個人預金の獲得競争も激しくなるかもしれない。つまり、金融システムリスクの懸念は極めて小さいものの、今回の件が発端となって、米国地方銀行の再編も含めて、色々と米国の金融環境が変化していくかもしれないと考えている。

3.来週の見通し

来週は本来であればCPIが最も注目されるはずだったのだが、まずは市場が安定を取り戻せるかどうかがポイントになりそうだ。SVBの引受先や、預金者保護の状況が注目されるだろう。日本株は直接の影響はないのだが、そうもいかないのが日本株の悲しいところだ。日経平均は上下に値幅大きくなりそうだ。SVBの問題が、この週末に更に進むなら、2万8千円台を中心とした展開となろう。しかし、米国株がネクストSVB探しモードなら、2万7千円割れを試す展開もあるかもしれない。パニックになる必要はないが、今の段階では、リスクには慎重になるべきと考える。

この記事が気に入ったらサポートをしてみませんか?