インダストリアル・アンド・コマーシャル・バンク(1398)

コード:1398

中国工商銀行です。700万の企業と6億を超える個人の顧客を有する中国最大級の商業銀行です。

中国建設銀行(チャイナ・コンストラクション・バンク)などと同様、中国全土に支店をもつメガバンクです。

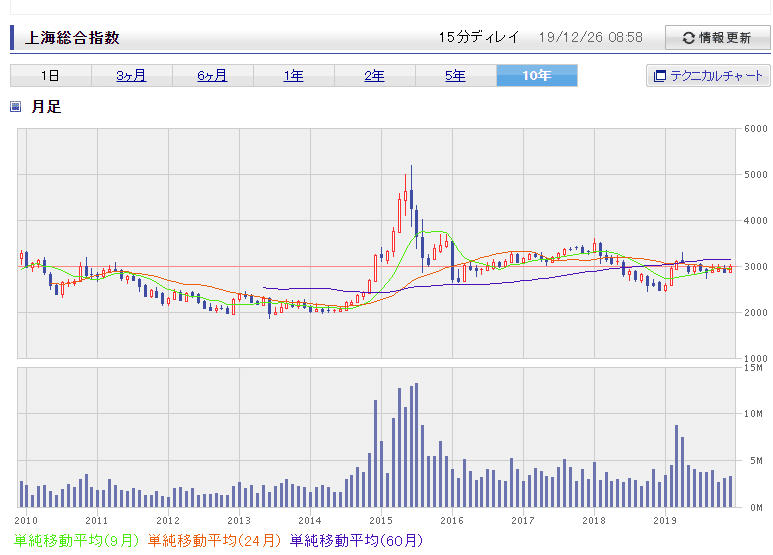

チャート

中国経済に不安要素が浮かび上がると売られやすいようです。

実際2015年の中国株暴落、2018年からは米中貿易摩擦によって暴落または下降トレンドが上海総合指数で発生しています。中国工商銀行も同様の動きをする傾向があることが確認できます。

直近は上昇トレンドです。貿易交渉でアメリカからの追加関税発動が見送りになり、それが好感されて買いが入った模様です。

悪いニュースが現れるのを待って、株価が落ちるとこまで落ちるのを待って、立ち直り始める頃に積み立てながら買っていけば良いパフォーマンスを得られるかもしれません。再現性があればの話ですが。

業績・貸借

売上高は波がありますが、純利益は微増を続けており、前年よりは良いかな~?といった印象です。

資産は中国最大とあって、27兆億元(約420兆円)です。日本の銀行で純資産トップの三菱UFJフィナンシャル・グループで約300兆円、中国建設銀行で約360兆円なので、国家がどんだけピンチでもまあまず潰れることは考えられません。

420兆円の大きさがわからないので換算してみました。シンガポールのマリーナベイ・サンズ(3棟のビルとプールのついた巨大な建物)の総工費が5500億円らしいので、763棟ものマリーナベイ・サンズが建つ計算です。w

キャッシュフロー

キャッシュフローは営業プラス、投資と財務マイナスの理想形です。

配当

2018年の配当は0.25RMBでした。売買は1000株単位なので、約3800円くらいになります。利回りは約4.7%、配当性向は約30.6%でした。

利回りが4%ちょい、配当性向が30%ちょいになるように毎年調節して配当を出しているようです。低いわけではないけど、高くもない、適切な配分量でしょう。

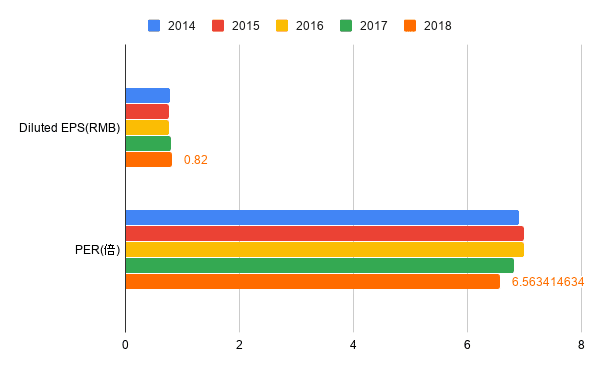

EPS・PER

EPS(一株あたり純利益)は0.7RMB手前をウロウロしていますが、2018年度は0.8RMBを越えてきました。

PERは6倍後半で推移しています。5年間もこの倍率前後であることと、他業界と比べて銀行は割安に置かれやすいことから、これくらいが適正なPERということと思っていいでしょうね。

これまでの業績は良くても、今後どうなるかは中国工商銀行の取り組みよりも、中国経済全体の発展、衰退具合に注目する方が有効そうです。

長期投資にはいい銘柄だと思います。中国に対する不安で指数が落ち込んだときに買ってそのまま放置が一番。

参考・出典

https://www.stockclip.net/categories/28?column=total_assets

役に立ったnoteがあったら幸いです。 お礼に中華料理をとは言わないので、ウーロン茶の一杯でもご馳走してもらえたらありがたいです。