(続)任天堂(7974)

こんにちは。

ここ最近はマリオ映画、ファミコン40周年記念ページの開設など何かと盛り上がっている感じがする任天堂。

8月3日に第1四半期決算の資料がリリースされたばかりですので、筆を取った次第です。

さて、今更になりますが、この私、任天堂のレトロゲームが好きでして、

・AV化ファミコン(中学生の時に購入)

・コンデンサ交換などのレストア済みのスーファミ(数年前購入)

を時間があるときにちょこちょこやってます。

最近はと言えば、

FCはスーパースターフォース全クリ(真のエンディング)を目指しつつ、

SFCは星のカービィスーパーデラックスで格闘王への挑戦を全コピー能力でクリアすることに執念を注いでおります。(分析記事はよ書けや、簿記やれや。)

2023年9月25日追記

スーパーマリオコレクション(スーファミ)のスーマリ2全クリでA面突入しました。

5-2から8面行きのワープを使ったので幻の9面は遊べず…汗

ワープなしでクリアしないと9面には行けないみたいです。

2024.1.23追記

ついにスーマリ2のD-4完クリしました。

ぜひとも共有したいので勝手ながら画像追加します。

ムダ話はそこそこに…

前回の記事において、この会社は、利益率、財務はすこぶる良好。しかしながらハードが当たるかどうかに命運が掛かっている会社であると述べました。

(モバイル・IP事業の割合はまだ低い。)

(IP=知的財産権)

ハードが当たればホームラン。

(業績、株価爆上げ、増配…)

ハードがコケればまるでお通夜のような雰囲気…

(業績、株価爆下げ、平気で減配)

「551の豚まんがある時〜(喜ぶ姿)」

「ない時〜(しょぼんとした姿)」

みたいな感じです。

(関東の人わかるかな?)

ニンテンドーSwitchが2017年にリリースされてから今年で6年目…

世界に広く普く普及し、天国モードもそろそろ頭打ち感が意識されています。

私が記事を出した半年前から現在にかけて、

ネガティブ要素をまとめると、

①半導体不足の行方

②Switchライトの売上による単価減

③コロナ禍を含めたここ6年間が経過した上でのSwitchの売上鈍化

④行き過ぎた円安の一服における為替差益減少

などがありました。

一方、ポジティブ要素に目を向ければ、

①サウジ政府系ファンドによる同社株買い増し(7%保有)

②マリオ映画が大ヒット(イルミネーションとのコラボ)→同社IPに触れる人口爆増

③次世代ハードがそろそろお目見えか?

などがありました。

次世代ハードについては、記事を載っけときますね。

ということで、あれからこの会社はどうなったのか、この会社の現在地と少し先の未来について分析したいと思います。

と、その前に…

この記事は、有料部分、無料部分を問わず、任天堂株その他有価証券への投資を推奨、助言するものではないことをご承知おきください。

前回記事においては、各種指標の長期推移について記述していなかったので、まずはそちらからやって、その後に四半期決算説明会資料を見ていきたいと思いますのでよろしくお願いします。

長期での各種指標

この会社のこれまでの長期的な流れを押さえましょう。

資料の出典元はir bankです。

前回とおんなじこといいますが、利益率ヤバいなと。

粗利率が2012年から激下げしています。

そうです。Wii U発売年です。

ちなみにその前のWiiは2006年発売です。

よく見ると2012年以前から減少傾向で、2012年から一気に下げています。

そして、Switch発売以後はグイグイ盛り返していることがよくわかります。

その他の利益率についてもおおむね同様の傾向が見てとれます。

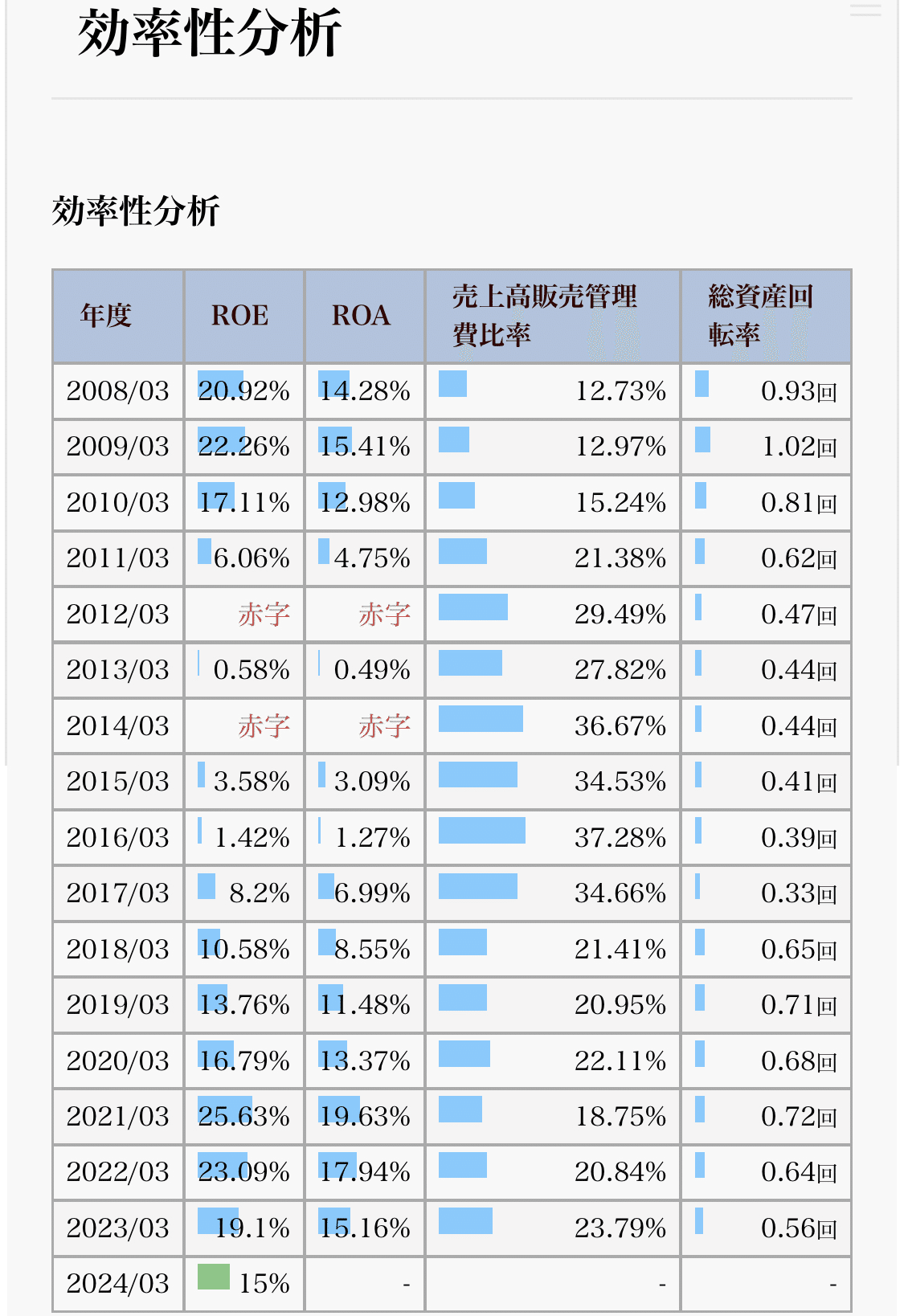

こちらも先ほどと同じ傾向です。

売上高販管費率を見てください。

Wiiが爆発的ヒットとならなかったため、起死回生をかけた次世代機Wii U発売年から率が増加しています。

この時期、売上高はボロボロでしたから、相対的に販管費の比率が高くなっていることがわかります。

また同様に、Switch以降は比率が下がっています。

売上高が増加したためでしょう。

にしてもROE、ROAは高いです。

Wii U以前でもかなり効率的な経営をなさっているように思えます。

短期的安全性は問題なしです。

流動資産多いです。

営業CF対流動負債比率はコロナ真っ只中の2020年、21年に爆上げています。

営業CFが伸びまくったからです。

その反動から、ここ2年は(だいたい)通常の値に戻っています。

(いうても50%超え。決して低くはない。)

固定比率はひたすらずっと低いです。

長期的にも問題なし。

自己資本も10年以上、ずっと高いです。

ここからわかることは、

ハードで大コケしようが何しようが、財務の安全性は揺るがないということ。

2012年近辺、売上高があれだけボロボロで、売上高経常利益率や同純利益率で赤字を出していたにも拘らず、です。

安全性を示す指標が一時的に悪化してもおかしくないのにそうはなっていない。

数字と、積み上げてきた経験は嘘をつきません。

すでに同社株を保有しているのであれば、一時的に株価は下がっても、自信を持ってホールドできる材料になりますね。

2020年以降、実際の株価が理論株価を下回っています。

これどう見てもチャンスでしたね。

(売上よし、財務よし、株価よし。懸念点はSwitch鈍化と外部要因の半導体需給。)

株価が爆上げする4月以前にもっと買っとけばよかったですね泣

一株あたり当期純利益はコロナ禍にピークをつけて一旦踊り場か。

にしても高い。グイグイ伸びてます。

株価収益率はそこまで高い感じではないですね。

爆上げが始まる4月以前は平均的な倍率です。

EPSは先ほど見たとおりです。

BPS(一株あたり純資産)は2012年以降、ギャンギャンに伸びています。

さて、ここからは肝心の四半期決算です。

四半期決算

ここからの資料は、断りなき場合、同社HPからの引用となります。

今四半期の業績から。

前年同期比で営業利益が+82.4%!

経常利益は+52.2%!

四半期の純利益率は4割近いです。

一言でいうと、めっちゃ調子いいです。

この前まで半導体だのSwitchの売れ行きがウンタラカンタラ言うてた割にこれです。

なぜなのでしょう。

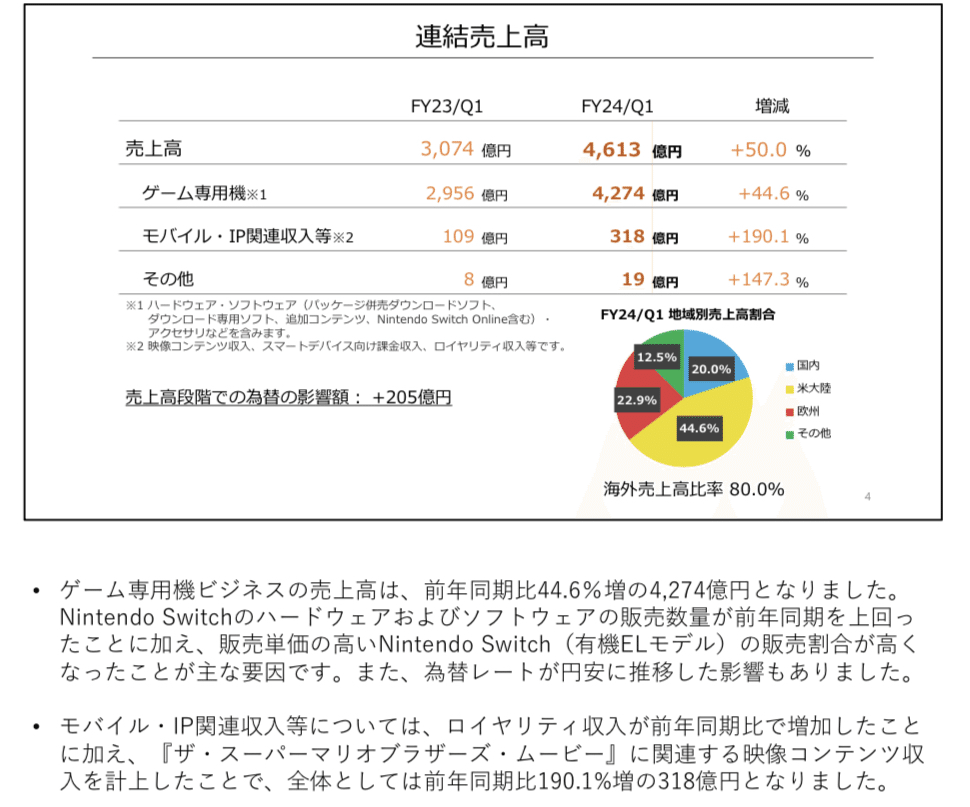

次に売上高。

「売上高前年同期比+50%」を分解すると、ハード・ソフトを含めたゲーム専用機の伸びによるものがメインです。

Switchが今だに売れ続けています。

今までの任天堂のハードでは見られなかったことが起きています。

去る6月、定時株主総会にて、古川CEOが「Switchはゲーム専用機ビジネスの歴史において未知の領域に入った」と述べています。

それほどまでに特異なことであると言えます。

また、映画関連の映像コンテンツ収入により、「モバイル・IP関連収入」は前年同期比+190.1%というモンスター級の伸びを見せています。

ただ、そんな驚異的な伸びを見せても売上高は318億円で、売上高に占める同事業の割合は7%しかありませんので、売上高それ自体に大きく寄与するレベルではありません。

為替影響が+205億円ですから、規模的にはそこと似たりよったりくらいのレベルです。

さらに、海外売上高比率は80%。

たしかこの前の記事の時が70%台半ばくらいだったと思います。

売上総利益の増減要因を見ると、ハードは微減、ソフトの売上が伸びています。あとは為替。

売上高が伸びたことに関するヒントはここにありそうです。

販管費は増えていますが、売上高販管費率は下がっていますから、売上が増加したことがここからでもわかります。

次に経常利益と当期純利益です。

為替差益分は前年同期より減少ですが、海外金利上昇による受取利息増で経常利益が爆増しています。

外債や海外社債を保有しているのだと思われます。

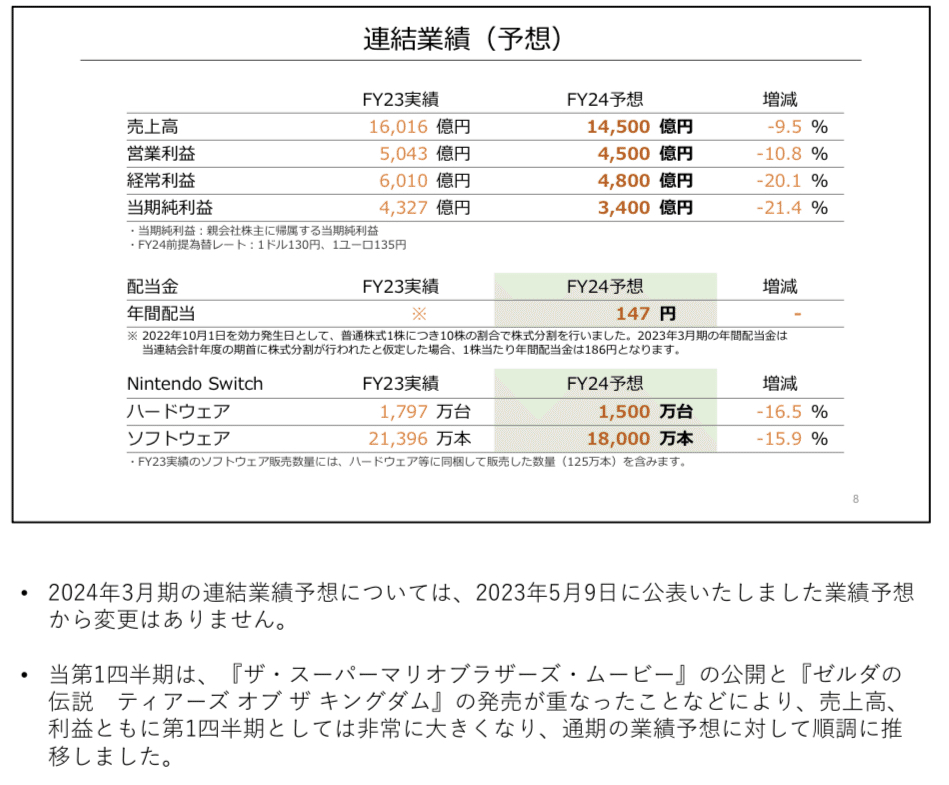

次に連結の業績予想です。

好調だった四半期業績とは景色が一変します。

FY(会計年度)2024は前年比で減少予想。

ハードもソフトも減少予想です。

ついでに配当額も実質的には減少です。

(株式分割があったものとして計算した場合、FY23の配当額は186円)

映画とゼルダで当第1四半期は大きく伸びましたが、それでも予想はこんな感じ(前年比減少)です。

次にSwitchの販売状況について。

SwitchとSwitch Liteの減少を、単価が高い有機ELのSwitchが押し返しています。

加えて、ゼルダの爆増によりソフトウェアも伸びています。

あと、マリカーも伸びました的なことも書いていますが、売上本数はゼルダの足元にも及びません。

それほどまでにゼルダが好調だったといえます。

左のグラフ。

Switchと同Liteは減少ですが、有機ELモデルがセルスルー全体を押し上げ、コロナ特需の2021、22年を除けばきれいな右肩上がりです。

年間プレイユーザーもきれいに伸びているので、Switchはやはりハードの歴史における未知の領域に入ったと考えるのが自然です。

ここでもゼルダ効果です。

任天堂はリンクに足を向けて眠れませんね。

次はデジタル売上高。

連結売上高4,613億に対して1,196億ですから売上高全体の26%を占めていることになります。

いいソフトが発売されれば併売や追加コンテンツが売れるのでこちらも伸びてきます。

前回記事でも取り上げましたが、同社はIPに触れる人口の拡大に力を入れています。

(この前はUSJの話題でした)

ここで、主要指標について見ていきます。

海外売上高比率は8割近くを維持しています。

ゲーム専用機の売上高全体に占めるハードの売上高比率は微減ではありますが大きな変化はありません。

自社ソフト売上高比率も高値を維持しています。

任天堂のIPが高い価値を持っていることの証明であると思います。

こちらも先ほどと同様、増えたり減ったりしながらも数字を維持しています。

私が見る限り、特に問題は見当たりません。

決算短信より

ここからはPLとBSを見ていきます。

受取利息が80億5,700万円増加しています。

利益率は前段で触れたので割愛します。

ちなみにこの前の記事のPLでは、2枚目にある、「その他有価証券評価差額金」がマイナスでしたが、今回はプラスです。

次、BSです。

安全性分析します。

流動比率は428%です。

固定比率は25%、負債比率は29%、自己資本比率は73%です。

はい、いつもの任天堂です。

全く問題ありません。

あと、この前の記事の時の有価証券保有額は4,403億2,300万円でしたが今回は6,244億5,600万円です。

そして、先程PLで見たとおり、評価差額金が今回はプラスですから、この前の記事以降に保有することとなった海外資産が、円安により評価額が増加したのではないかと思われます。

ちなみに、BSの方の評価差額金の前四半期との差を求めると、PLの方のそれと一致します。

決算短信の補足情報を掲載します。

決算説明資料にて各地域の割合は表示されていますが、その補足となります。

結論

簡潔に箇条書きでいきますね。

・当第1四半期の業績は特に好調。

→Switch有機EL、ゼルダが寄与。為替も。

・しかし、FY24全体の業績予想は前FYに比べ減少。実質的減配。

・映画大ヒットもそれ自体は売上に大きな影響なし。ただし、IPに触れる人口増によるソフト売上増などの潜在的影響はあると思われる。

・相変わらずの好財務(褒めてます)

次に株価。

株価的には4月以降、ジワジワ上がってきましたが、業績予想のプラス修正はなかったことから、上昇も一服かと思われます。

あと、チャート的にも前回高値に到達し、ちょうどいい売り時です。

買うにしてもグリッチを待ちたいです。

最後に、(しつこいですが)結局はハード次第です。

半導体サプライチェーン問題が終息した今、Switch有機ELの躍進がいつまで続くのか、新ハードはどうなのか、そのあたりにかかっていると思います。

私は売らずにホールドします。

ではまた。

あざした。

この記事が気に入ったらサポートをしてみませんか?