ヤクルト本社(2267)

こんにちは。

今回は、少し前、ヤクルト1000の爆売れで様々なメディアに取り上げられていたこの会社にスポットを当ててみます。

まず、株価を見てください。

超長期で見ると右肩上がり。

過去5年の中期で見てみると、コロナショック少し後で底値。

そこからえげつないほどの爆上げ。

からの行ってこい相場。

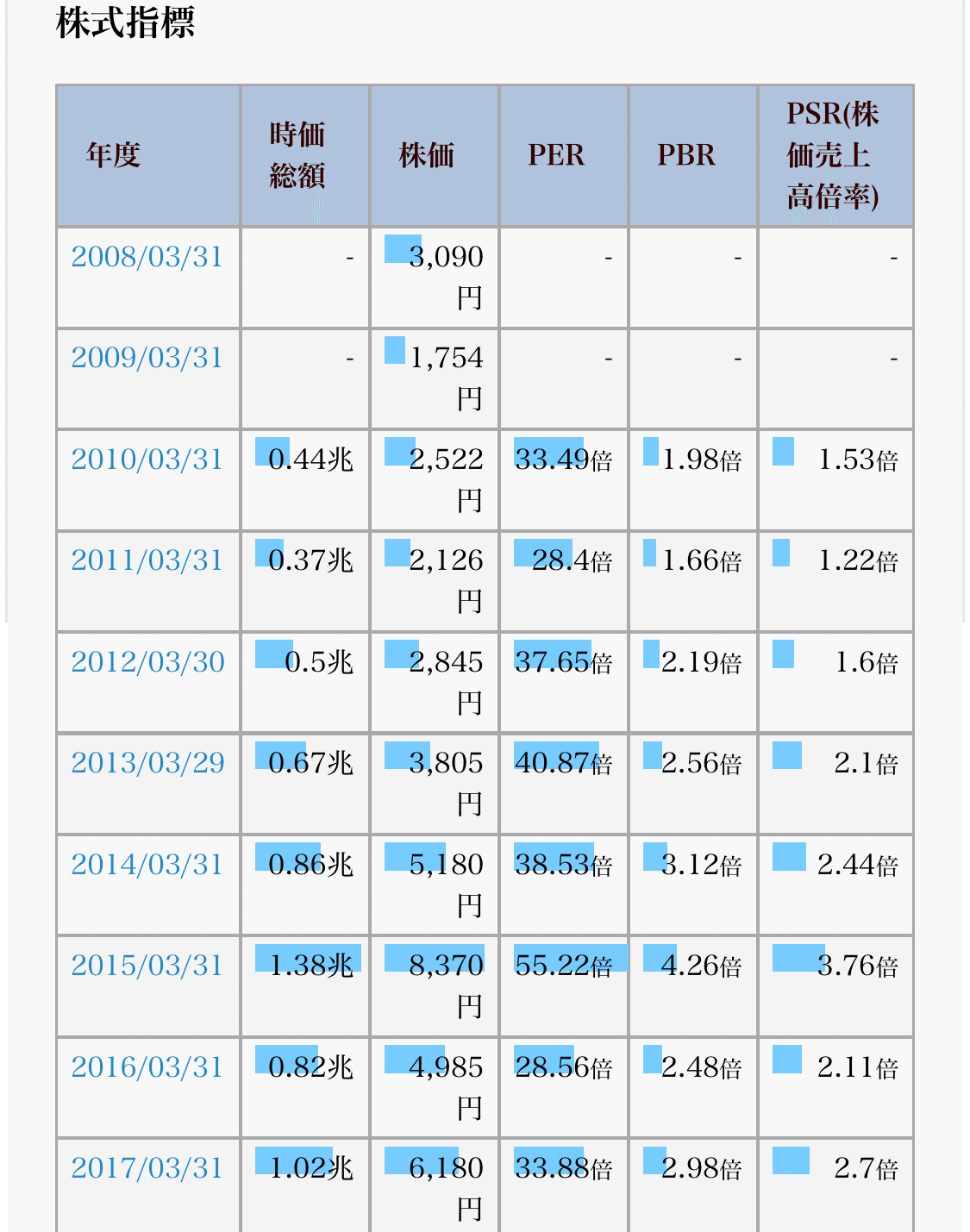

バリュエーション的にはまあまあ下がっているように思うのですが、一見したところPERは20でやや高め。

今はどう見ても落ちるナイフなのでここで買い向かうのはなかなかリスクが高いように思えます。

とはいえピークから約30%ほど下げていますので、下げ幅が落ち着くようなら、個人的には打診買い狙えるんちゃうかなと思えなくもないです。

そこで、この会社が買いに値するのかどうなのかについて調べてみようと考えました。

逆に言うと、なぜここまで落ちているのか知りたいのです。

これだけの爆下げですから、個人レベルではなく機関投資家が売っている可能性があります。

彼らは理由なしに売ったりしないでしょうから、やはりそこにははっきりとした理由があると推測するのが自然です。

ということで本編に入ります。

まずはいつもの。

この記事は、ヤクルト本社株式その他の有価証券についての売買を助言するものではありませんので、投資する際は自己の責任においてなされますようお願い申し上げます。

なお、断りなき場合、以下の記事に係る資料の出元は同社HPからとなります。

・事業概要

主に以下の4つに分類されます。

①食品事業

②国際事業

③化粧品事業

④医薬品事業

⑤研究開発事業

順番に見ていきます。

ほとんどの方が知っている事業内容ですね。

ブランド力です。

主な商品は以下のとおり。

次、こちらも有名ですね。

国際事業。

以前どこかで読んだ記事では、韓国人の多くが、ヤクルトは自国の会社だと思っている(それほどまでに浸透している)的なことが書いてありました。

メインとなるのは以下の3地域です。

(詳細は割愛します)

次に化粧品。

祖業とシナジーのある会社はまあまあ化粧品作ってるイメージです。

↓例えばこの会社↓

一般的に化粧品の原料の多くは水ですから、原価としては安いです。

そこに広告やマーケティング戦略、ブランド力を持ってして高価格で販売します。

ただ、その場合、広告宣伝費が大きい(ゴールデン帯で有名人を起用したテレビCM)のが化粧品メインの会社の特徴です。

(資生堂とか)

ちなみにヤクルトの化粧品のCMはあまり見かけませんね。

男だから意識してないだけか…

ラインナップはまあまあ多いです。

知らなかった…

はい次、ハイクオリティな食品作ってる会社は医薬品事業もやってたりしますね。

↓例えばこの会社↓

記事の紹介ばかりですみません。

一応、宣伝のつもりです。

医療用、一般用、指定医薬部外品と手広くやってます。

抗がん剤つくってるんですね。へぇー

次、研究開発事業

そりゃ研究開発拠点はありますよねと。

ここからはヤクルトまるわかりと題されたページから、ざっくりと数字を追っていきます。

個人的にはヤクルトレディによる販売って結構固定費(車両運搬具、人件費、燃料費など)かかるんちゃうかなと思っているのですが、こっちの方がやっぱ良いんでしょうね。

私は買いませんが、私の職場にも毎日来られますね。

買う人は決まってて、毎日同じモノ買ってます。

(毎日毎日、惰性のように消費するなんて私には考えられない!)

…ですが、私には理解できなくとも、それが一般的な感覚なのでしょう。

自分の感覚が正しいなどと思ってはいけません。

その場合、本質を見誤る可能性があります。

ここでいう、“私のような人間”は、そもそもこの会社のターゲットではないので、個人(私)の感覚で同社のビジネスを考えるのは不適切だと考えます。

誰も私の感覚など求めてはいません。

そんなことよりも、現実を見なければなりません。

ブルース・リーじゃないですけど、“水になる”必要があります。

形を変化させることは、強さです。

(第一生命の時も似たようなことを書いた気がする…)

さて、脱線したので戻します。

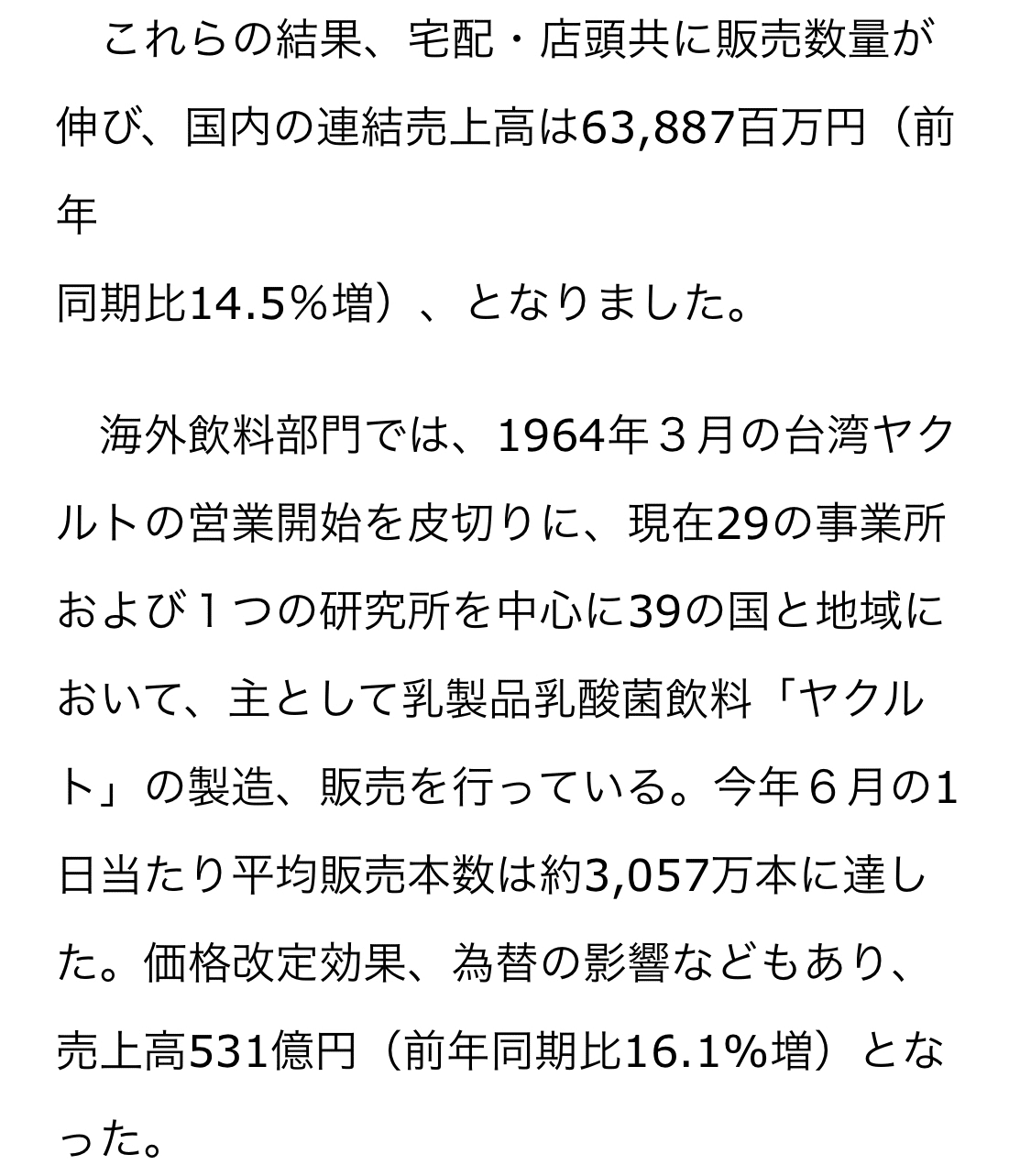

売上高でみると、国内半分、海外半分弱。

医薬品とその他の割合は少ないので無視できるレベルです。

海外事業の売上高の割合を知るため、2023年8月9日付の四半期報告書からデータを引っ張ってきます↓(通期ではありません、四半期です。)

3地域の和は531億1,700万ですから、海外売上高における各地域の割合を算出すると、

米州→約35%

アジア・オセアニア→約60%

欧州→約5%

となります。

国別売上高は四半期報告書には記載がありませんのでわかりませんでしたが、海外事業の売上高の割合としては、アジア・オセアニアで半分以上を占めており、欧州はオマケ程度の売上高です。

あと、円グラフ中、「その他の事業」についてですが、こちらも四半期報告書の記載を見てみます。

次は営業利益ベースで見てみます。

それぞれの利益率が算出できないので深く言及はできませんが、医薬品とその他の利益率が下がって飲料事業の割合が増えたんじゃないかなと思われます。

ポイントとしては、国内と海外では利益率の大きな差はないということですかね。

ちなみに売上高営業利益率は約13.7%です。

食品会社としては悪くないです。

次からは中期経営計画を見ていきましょう。

・中期経営計画

基本方針としては以下のとおりです。↓

定量的な部分を中心としてみていきます。

↓各事業戦略です。

とくに目新しいものはなさそうです。

↓グローバル展開について。

2020年度における、世界総人口カバー率は約30%(すごいですね)で、ここをもっと伸ばしていくということみたいです。

日本の人口比(左 棒グラフ赤色)なんてこうして見ると微々たるものです。

先ほど見ていただいた、2023年3月期の売上高の円グラフより、世界総人口の1.3%を占める日本での売上高が半分以上を占めている状態ですから、ここはもっとグローバル展開に力を入れてほしいところです。

↓次、新規領域開拓について。

今まで見てきた、日清食品HDや明治HDでも共通することですが、

ヘルスケアは世界的なメガトレンドであり、こういった商品は高付加価値で売れます。

(利益率が高い。)

であれば、しっかりとしたエビデンスに基づいた商品をつくることができる設備・ノウハウなどの(ヒトモノカネ)を持っている大企業が勝てるやんけという考え方があります。

これがまず1つ。

一方、実際のところ、ヘルスケア商品というのは、医薬品でもない限り、顕著にその影響を感じることが難しいというのは一定の事実です。

ぶっちゃけどれほどの人が、マツコデラックスが感じるレベルで「ヤクルト1000飲んだらめっちゃ寝れるー!」てなるのかと。

何が言いたいかというと、顕著に効果が現れる商品では必ずしもないので、似たような成分(というか下位互換)で亜流品が作られやすいということです。

“悪貨は良貨を駆逐する”じゃないですけど、似たようなことはキッコーマン、ホシザキ(食品じゃなくて冷蔵庫ですが…)でも起こっていました。

(海外で亜流品どころか模倣品がつくられている。)

これが2つ目。

その対抗策として一般的なのが、

知財対策やブランド力強化です。

ここにもう一つ、販売チャネルの存在があります。

ここに関してヤクルトは強みを持っています。

店頭販売だけだと、近くに安い亜流品があるとそっちを買う人もいます。

いつも来る訪問販売ならどうでしょう。

ルーティンで毎日同じモノを買います。

この前読んだ行動経済学の本に書いてた、何とかの法則です。(忘れたら意味ない)

・人間は選択にリソースを使いたくない。

→少々高くとも(経済合理性はなくとも)、慣れた選択肢を選ぶ。

慣れって怖いですね。

「ラテマネー」も似たようなものです。

また、ラテマネーをやめようとすれば、(ルーティン崩しをしようとすれば)本人にそれなりのストレスがかかるため、多くの人は(経済合理性関係なく)その行動を継続します。

ヤクルトはこの訪問販売のノウハウや設備に関して、かなり強いことは皆さんご承知のとおりです。

すごいですよね。

話を元に戻します。

話が長かったので再掲します。

ヤクルトが開拓する新規領域とは、昨今流行りの植物性素材を利用した食品とのこと。

肉ではなく、プラントベースのミルクですね。

(酪農分野の持続可能性や牛のゲップのメタンガスによる温暖化に配慮したもの。)

↓事業投資と株主還元について。

ここも特に目新しいものはなさそうです。

↓定量目標はこんな感じ。

↑国内も海外も同程度の伸びを目標としています。

↑来年度の本決算が出る頃にもう一度見てみたいですね。

私の個人的な印象でお話しすると、定量的な目標の書き方が弱いです。

EPS300円目指すんなら、もっと大きく目立つように書いてもいいんじゃないかと思います。

あと、その他の各種指標についての目標が書かれていません。

定性的な表現が多いです。

ROEを〇〇%目指すとか、ROICは〇〇%目指すとか、EPS以外の指標を示していただきたいところです。

グローバル乳本数とか人口比とか言われても、イマイチピンときません。

個人を含めた投資家からの投資を増やしたいなら、もっとわかりやすい指標で表現すべきです。

この辺りに投資家に対する態度が出てきてるように思うんですよね。

次は2023年7月28日の決算説明会資料を見ていきます。

・2024年3月期第1四半期決算説明

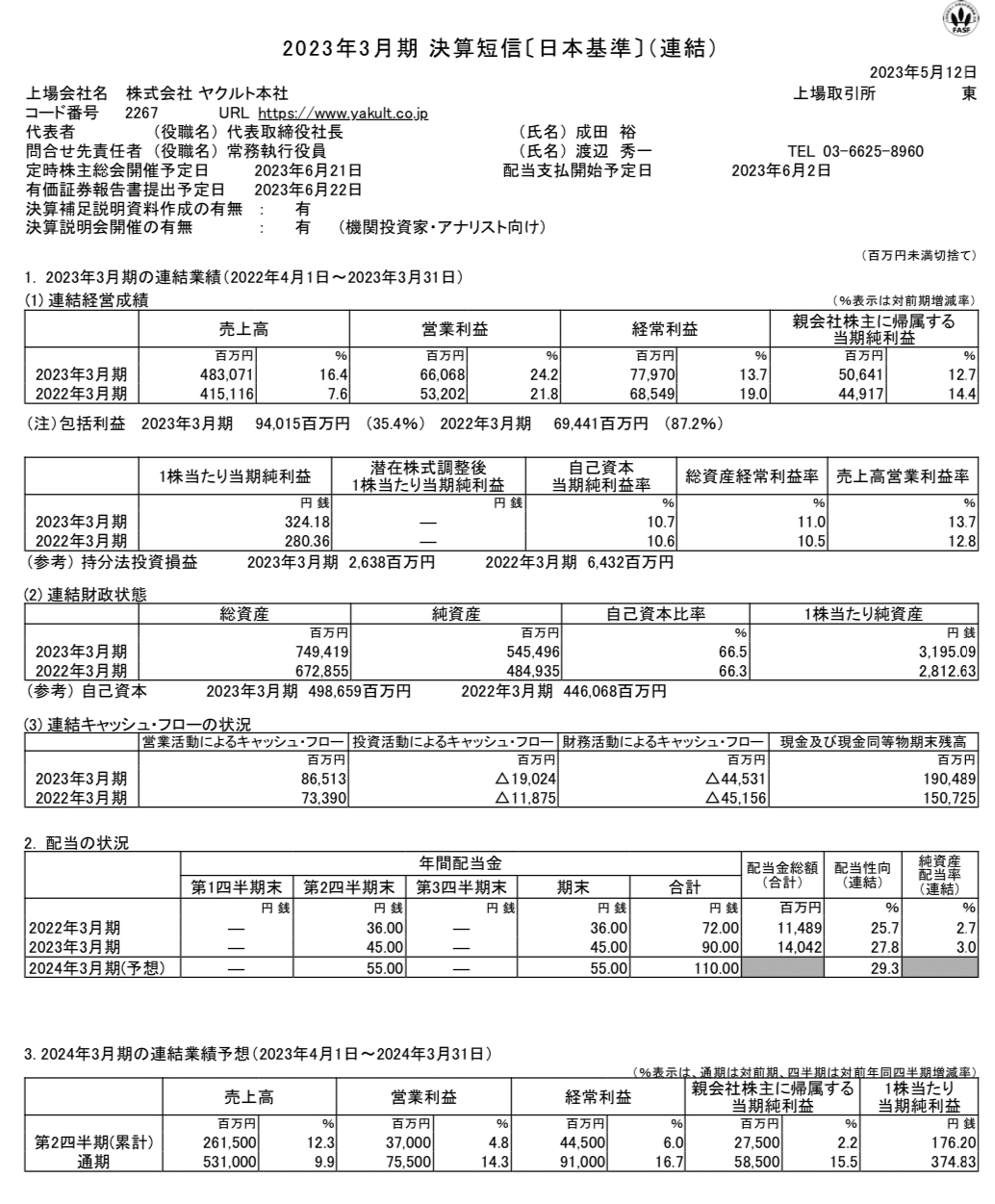

↑全体的に増収増益。

ヤクルト1000の爆売れのおかげでしょう。

というか、この決算でなぜ売られる??

↑連結業績を見てみます。

営業利益の半分は為替のおかげです。

同じく、経常利益の半分弱は為替のおかげです。

とはいえきちんと利益上げてますし、悪いようには見えません。

↓連結のPLです。

↑当期の売上高営業利益率は14%、

経常利益率は17%です。

営業外収益が増加しているので、営業利益率よりも少し高く出ますね。

↑全て前期よりも増加しています。

自己資本比率67.7%はまあまあ高いです。

直近株価3,513円でPBRを計算すると、1.06倍。

高くはないですが、1を上回っているので良しとしましょう。

↑ネガティブな言い方をするとこれです。

一方、ポジティブな言い方をするならば、

一株あたり純資産は増えているのに株価は爆下げですから、バリュエーションが下がっていると言えます。

→買いのチャンス到来か?

↓次、連結BSです。

いつもの安全性分析します。

流動比率は259%で短期的には全く問題なし!

(流動資産÷流動負債)

固定比率は49%。こちらも問題なし。

(固定資産÷自己資本)

固定長期適合率は44%。問題なし。

(固定資産÷(自己資本+固定負債))

負債比率(総負債÷自己資本)は41%です。

問題なし。

この会社の防御力高いですね。

ますますわからん。

なぜ売られる??

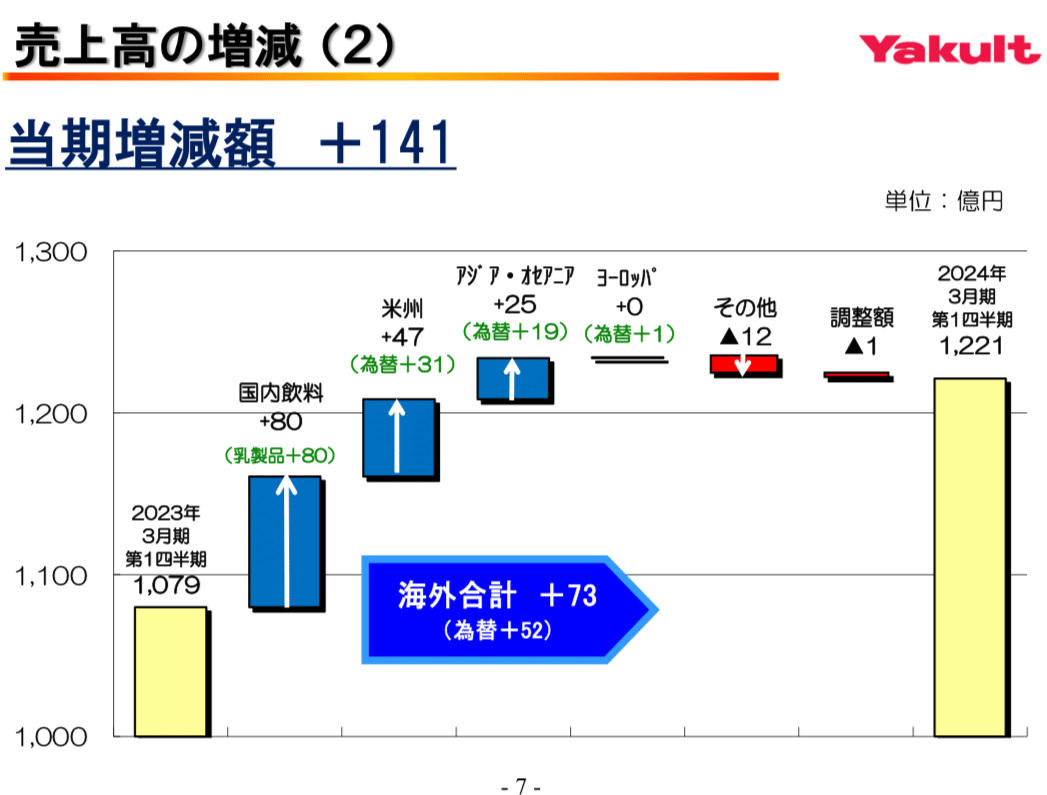

↓セグメント別の売上高の増減です。

↑その他を除けば全セグメントで前期比プラス。

金額ベースで見ると国内がぶっちぎっています。

ヤクルト1000半端ないです。

増減率で見ると、日本と米州は2桁アップです。

↑海外売上高比率がそこそこある食品企業において、海外より国内の方が伸びが高いというのはなんというか、新鮮ですね。

だいたい逆のパターンが多いですから。

↓次に営業利益ベースで見てみます。

↑営業利益ベースで見ると景色が変わります。

アジア・オセアニアはマイナス19.7%です。

あと、先ほどの売上高の前期比増減率の資料と見比べてみてください。

米州の増減率はあまり伸びていないのに、国内の増減率の伸びが凄まじいです。

国内において、売上高の伸び以上に営業利益の伸びが多いことから、原価か販管費が下がっているのではないかと考えられます。

となると、高付加価値商品(ヤクルト1000)が寄与した可能性が高いのではないかと。

↑営業利益の増減をグラフにするとよくわかります。

国内の伸び半端ねぇです。

↑セグメント別の売上高比率は冒頭の円グラフと大差ないです。

国内半分、海外4割。

↑売上本数ベースで見ると、日本、米国、香港、東南アジア(越、印、比、馬)あたりが伸びています。

アメリカと日本の前期比増加率が変わらないのに営業利益は結構な伸びの差があることから、やはり国内の方が利益率高そうです。

んー、欧州地域は「もう少しがんばりましょう」的な感じです。

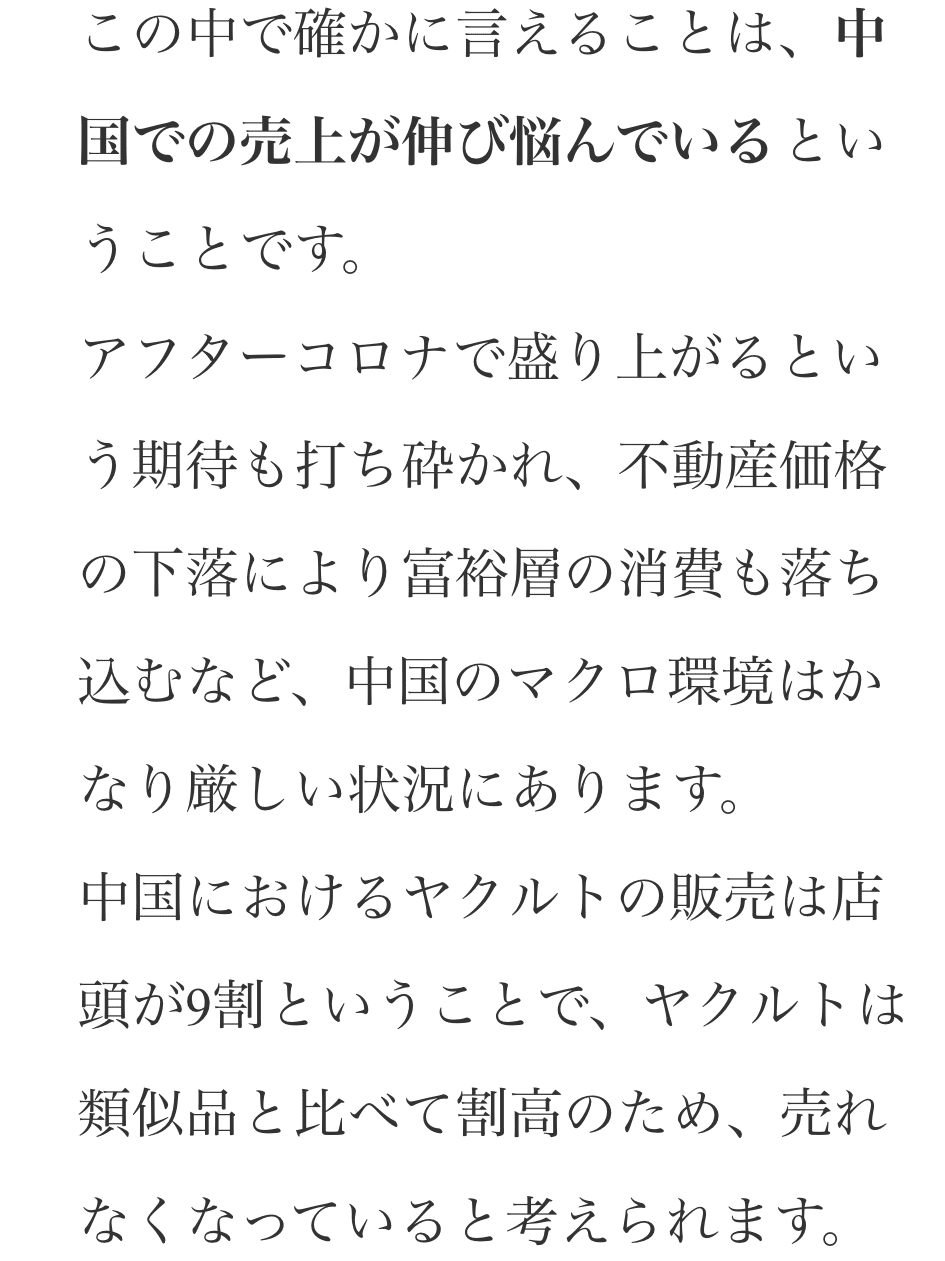

あと、広州、上海、北京、中国ヤクルト販売において全てで売上本数減です。

特に、アジア・オセアニアにおいて、広州と中国ヤクルトの本数は海外においてかなりウェイトが高いですから(国内とインドネシア除く)、ここがコケるとまあまあのダメージかなというところです。

つまり、中国が占める割合は決して低くないと考えてよさそうですね。

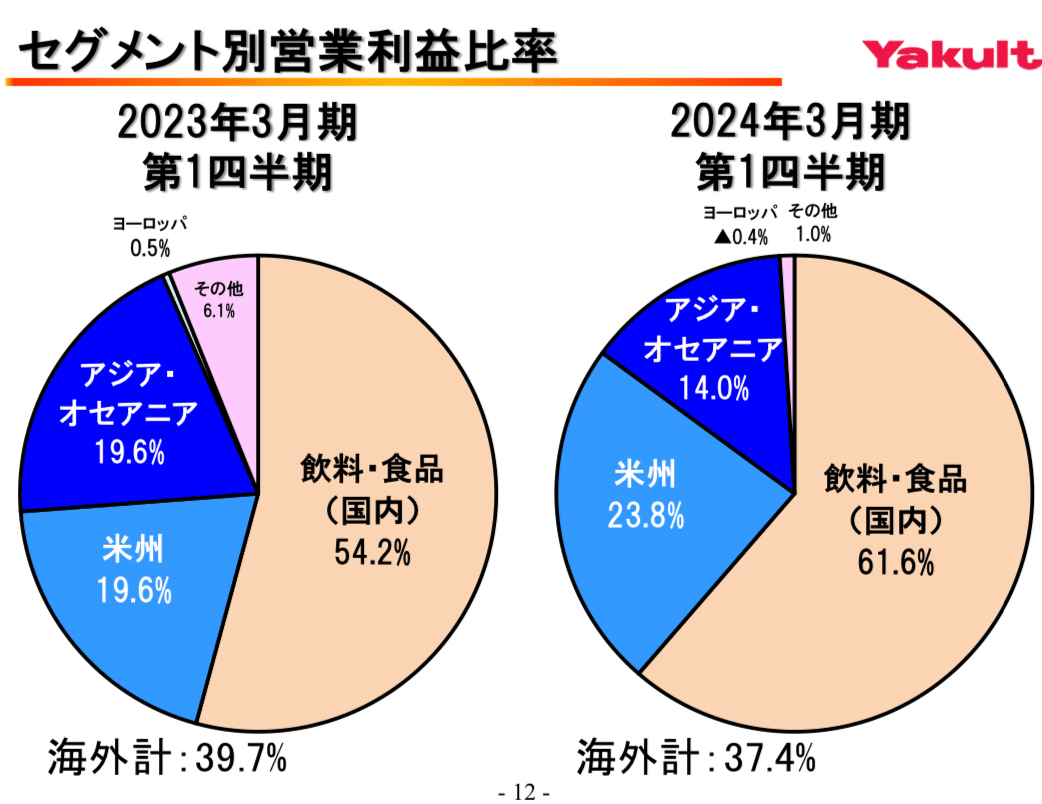

こちらも先ほどの売上高の円グラフとは少し様相が変わってきます。

つまり、海外比率が42%→37%

国内比率が50%→60%

となり、国内で大きく利益を上げていることがわかります。

悪く言うと「海外でもっと頑張れ」

良く言うと「海外以上に日本が好調」

で、その海外も増えたところもあれば減ったところもある。

営業利益でいうと、米州は増加、

アジア・オセアニアは全体で見ると微減、

欧州は総じて弱い(とはいえ事業規模が小さいのでそこまでのダメージはない。)

ざっくり言うとこんな感じですね。

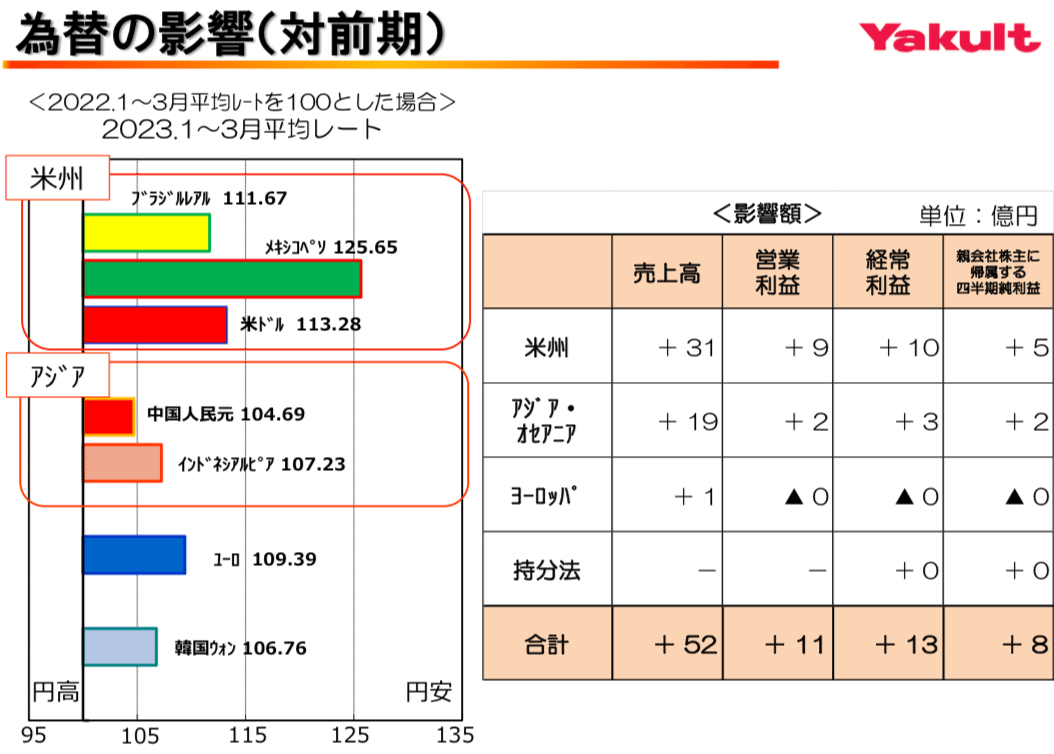

次、為替影響。

↑先ほどの営業利益の増減グラフより、米州の営業利益の増加分の半分くらいが為替影響です。

米州における円安が進んでいることがわかります。

ここで、過去5年におけるCFの推移を見てみましょう。

営業CFは2021こそ減ってはいますが増加傾向です。

2019年に投資CFがマイナスピークをつけています。

同年に大きく投資にお金を使い、投資額は徐々に減っており、2023に再び投資額が増えています。

一方、投資CFとは反比例するように財務CFはマイナス幅が年々伸びています。

これは主に借入金などの返済によるものだと考えられます。

このグラフには書いていませんが、2017、18、19と大きく投資額が増えた可能性もありますね。

で、それを年々返済していると。

また、財務CFのマイナス幅が拡大(借入金などの返済=手元資金マイナス)している割には現金やその等価物が積み上がっていますし、フリーCFも増加しています。

なんで借金返しとるのにお金増えとんねん!

と思いませんか?

現金及びその等価物とフリーCFは同じお金でも性質が違うんです。

ちなみに、現金及びその等価物というのは、現金や、すぐに(3ヶ月以内)現金化できる資産(株式、債券、コマーシャルペーパーなど)のことを指します。

※コマーシャルペーパー(CP)とは短期の無担保約束手形です。

これらの現金や換金資産を使って借入金の返済に充てたりしているわけです。

つまり、使途がある程度決まっています。

(それで足りなければフリーCFに手を出す。)

で、フリーCFはいわば“自由に使えるお金”です。

現金及びその等価物≠フリーCF

ということだけでも覚えて帰ってくださいね。

ということで、CF推移についてまとめると、

①営業CF(本業により生み出されたCF)は増加傾向→◯

②フリーCFも増加傾向→◯

③現金及びその等価物の積み増し→近々新たな投資の予定??

投資CFは今のところ落ち着いていますから、大胆な投資フェーズではないです。

あと、この会社、自己資本比率が60数%ありますからキャッシュが回らなくなるとかの心配は無用でしょう。

次は各種指標を長期で見ていきたいと思います。

資料はirbankから引用します。

・長期での各種指標

まずは利益率から。

↑利益率は上記の全ての項目において、長期でジワリジワリ上がっています。

個人的にはこの形好きです。

いきなり爆上げするようなパターンの多くは途中で息切れします。

↑ROE、ROAは長期で上昇傾向、販管費はほぼ一定。

総資産回転率(売上高÷総資本)は減少傾向です。

利益率は上がっているのに回転率が落ちているので売上高以上に総資本(資産+負債)が増えていると思われます。

それが資産なのか、負債なのかはこれから見ていく中での判断になりますね。

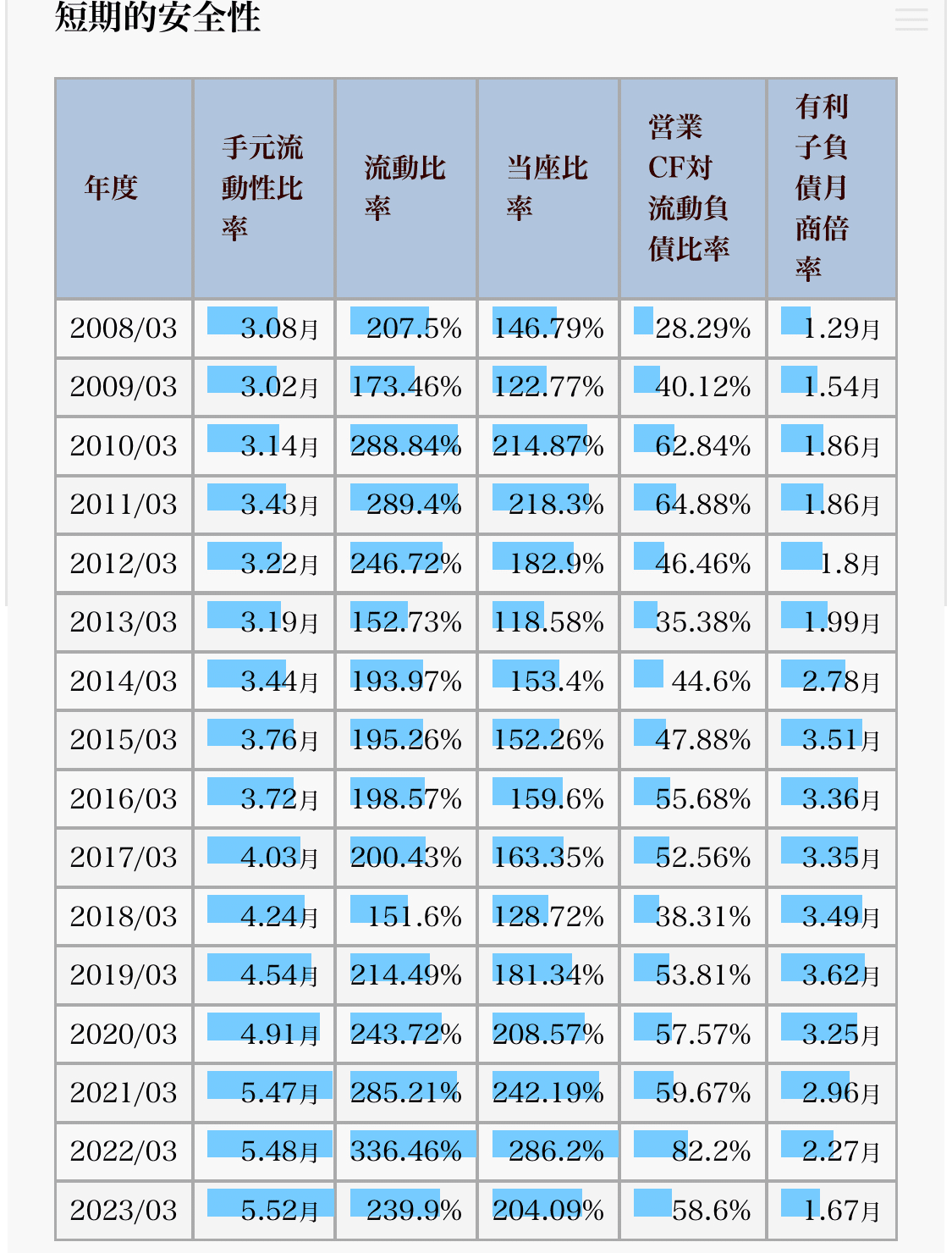

↓先程は四半期で確認した安全性ですが、今度は長期で見ていきます。

流動、当座比率は上下ありながらも200%ほどあります。

しっかりしていますね。

営業CF対流動負債比率は長期で上昇しています。

利益率が長期で上がっていることから、営業CFの割合が高くなっているものと思われます。

有利子負債月商倍率は上がっています。

利益に対する有利子負債の割合は増加しています。

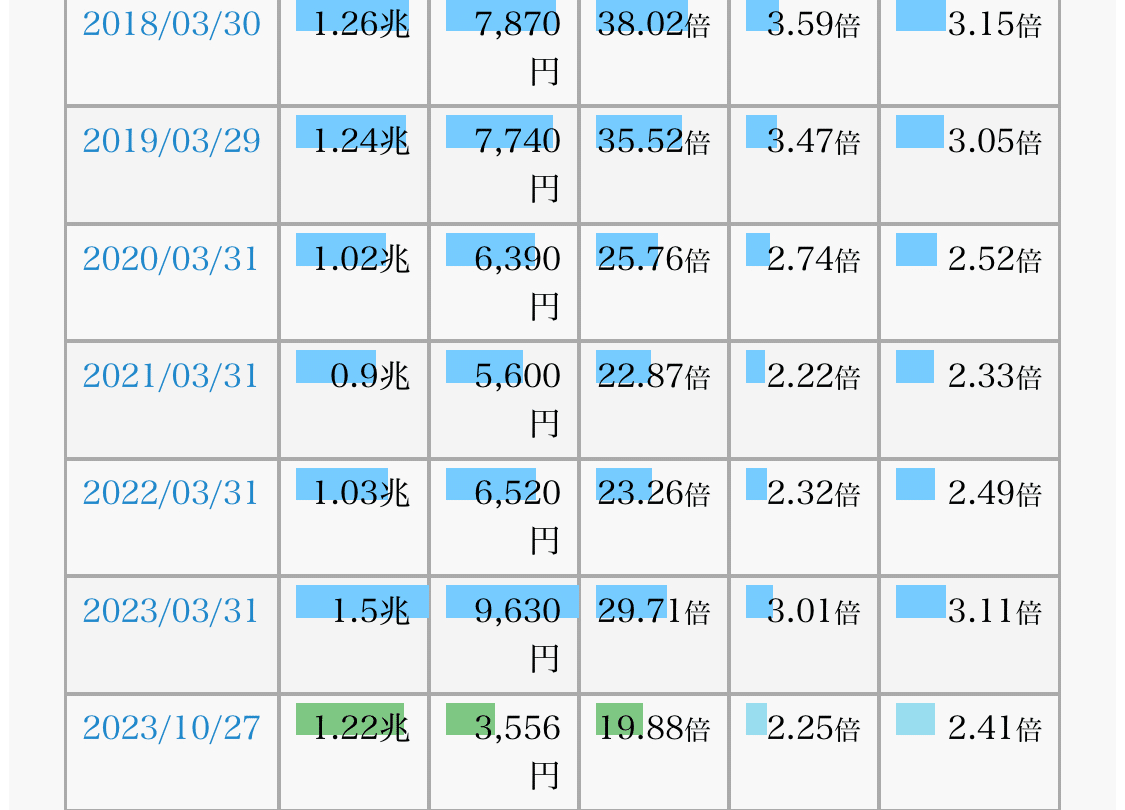

↑固定比率、固定長期適合率、DEレシオは減少傾向。

自己資本比率、営業CF対有利子負債倍率は増加傾向。

全てがポジティブな方向に変化してきています。

特に営業CF対有利子負債倍率のここ数年の伸びが大きいですね。

返済能力は十分です。

この会社は理論株価を上回る値付けがされていることがほとんどですね。

2023年3月期にかなりギャップが開いているので株価はその調整なのかもしれません。

(でもそれだけじゃ、あの爆下げの説明がつかんよな?汗)

うん、それは後で考えます笑

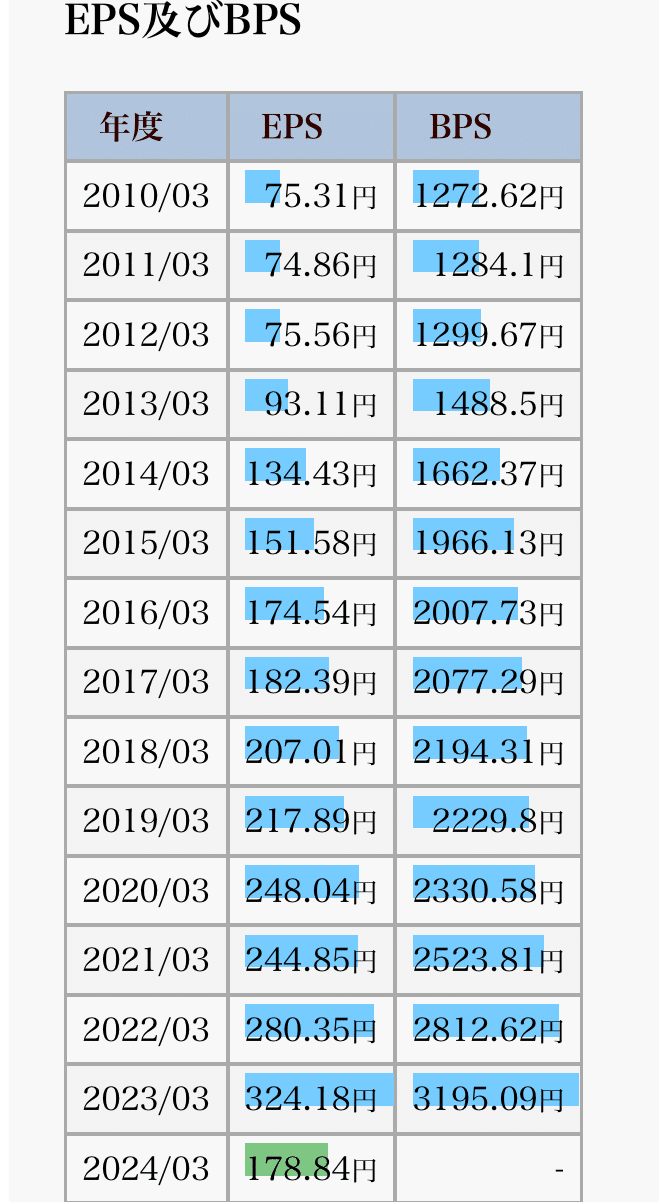

↑だいたいPERは高め。

EPSも長期で伸びています。

財務的には優良企業ですしそりゃ買われるわな。。

この会社いいっすねー

株が買われてPERがグッと上がったら株価は調整、でまた買われて、PERが上がったら…の繰り返しですね。

今回の爆下げもある程度それが関係しているのか?

確かにヤクルト1000売れてるし、そもそも財務的には優良企業で、年々利益率上がってるし、買われる株なのは間違いないです。

ですが、その着実な成長以上に株が買われてしまうと、短期的に高くなったバリュエーションを正当化できる範囲を逸脱してしまいます。

それが爆下げ理由の一つと考えても言い過ぎではないと思います。

でもこれだけじゃないです。

おそらく何かあるはずです。

後で考えます…

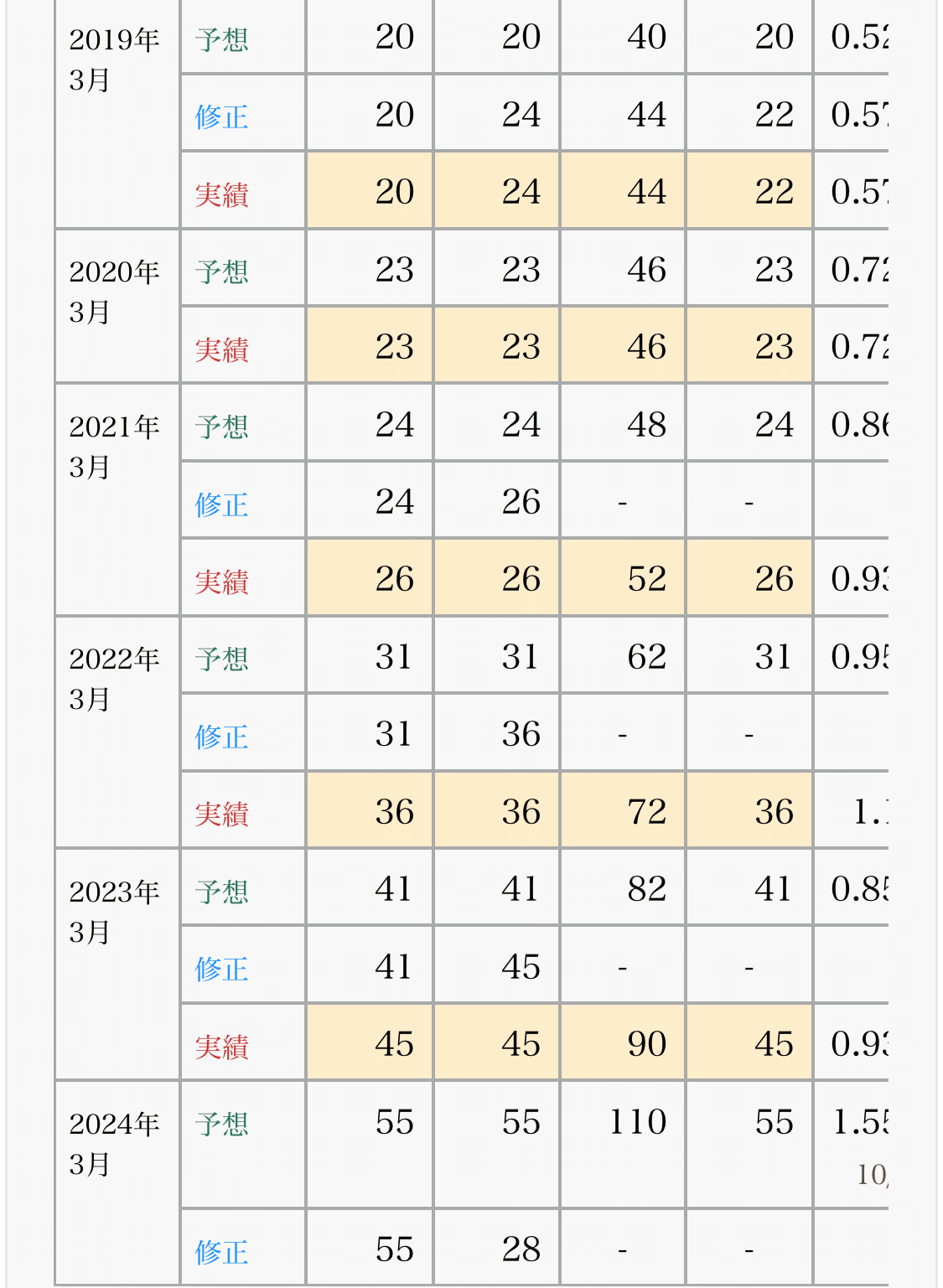

配当はこんな感じ。

増配傾向ですが、利回りは低いです。

確か優待でヤクルト製品がもらえると思いますが、優待は個人的に興味ないので割愛します。

要するに、この株はキャピタルゲインをとりにいくのがメインです。

・株価が冴えない…

さて、散々引っ張ってきましたが、なぜ株価が下落しているのかという点について考えてみます。

まず、株価のピークは今年の5月です。↓

5月といえば、本決算の発表月です。

おそらく大引けの後。

さらに、7月にも株価がナイヤガラになっています。

この時の決算に関するニュースはこんな感じです。

うーん、どこが問題なのかわかりません。

増収増益の発表で爆下げ??

これはプロの意見を拝見するしかないですね笑

語尾が「〜考えられます」とのことなのでプロですら答えは持ってないんですね。

為替のニュースと同じです。

それっぽい理由を後付けして理解した気になるやつです。

となれば、株価が落ちた理由なんてどうでもいいですね。

「同社のバリュエーションを正当化できないくらいに急激に株価が爆上げしたので機関が利食いした。」

くらいな理由でも正解の一つにはなり得ますよね。

なぜ、私が下落原因を探ろうとしていたのかというと、

“この会社に、定量的に評価できる大問題が惹起した”

可能性がないか探りたかったからです。

例えば、

①決算がどう見ても大コケした。

②明らかな損害をもたらすレベルの不祥事が起こった。

③環境・政治・カントリーリスクなどによる被害が顕在化したor高い確率でこの先そうなる。

こういった場合、株は買わないほうがいいです。

ですが、今回はどうでしょう。

アナリストの予想に届かないとか、中国が微妙だとか、そんなレベル。

そこに、高すぎた期待が掛け算されて爆下げしただけのことです。

企業の本質的な価値は毀損されていません。

この事実の方が、爆下げ理由より大切なことです。

結論

SWOT分析の手法で、サクッといきますね。

Strength→強み

・財務は問題なし。(防御力強い)

・利益率は長期で右肩上がり。(稼ぐ力)

・ヤクルトレディーによる販売(確実に買ってくれる、断りにくい。)

・エビデンスに基づいた健康的な商品開発

・野球や実業団チームを通じた圧倒的な知名度

・増配傾向

Weakness→弱み

・爆下げの原因と目される、アナリスト予想未達

・中国の本格的な景気減速懸念

・米州でのインフレ後の景気減速懸念

・主力商品のヤクルト1000の減速

Oppotunity→機会

・世界的な健康志向

・日本における高齢化→健康志向

・株価的にはバリュエーション低下による底打ち??

Threat→脅威

・廉価品の台頭

・台湾有事による中国からの撤退の可能性

だいたいこんな感じかと思います。

長期的な数字は全く問題ないので経営は上手です。

ゆっくり、着実に成長できる素晴らしい企業だと思います。

そこに、勝手な期待で株価爆上げさせて、イナゴタワーつくって崩壊させたのは我々の側でしょう。(私は今のところ買ってはいませんが…)

ということで今回は終わります。

お疲れさまでした。

あざした。

この記事が気に入ったらサポートをしてみませんか?