「退職金控除」を使わない場合の納税額を比較してみました。

退職金控除とは、退職所得の金額から差し引くことができる控除額のことです。退職所得の金額は、退職金から退職所得控除額を引いたものの2分の1になります。退職所得控除額は、勤続年数によって次のように計算されます。

勤続年数が20年以下の場合:

40万円×勤続年数(80万円に満たない場合は80万円)

勤続年数が20年超の場合:

800万円+70万円×(勤続年数-20年)

【1】30年間の勤務した方が退職金2500万円を受け取った場合

800万円×70万×(30-20年)=1500万円・・・①退職所得控除額

(2500万円-1500万円)×1/2=500万円・・・②課税退職所得金額

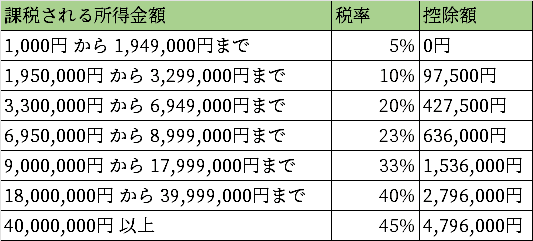

500万円×所得税率20%-42万7,500円(控除額)=572,500円・・③所得税額

所得税額は所得額ごとに5%、10%、20%、23%と超過累進税率になってますが、この表の控除額を差し引けば問題ないです。

本来は、、、、(500万円の場合)

195万円×5%

135万円×10%

170万円×20%と計算していきます。

572,500円×2.1%=12,022円

572,500円+12,022円=584,522円・・・④所得税及び復興特別所得税

これに合わせて住民税が③×10%なので50万円かかります。

所得税及び復興特別所得税+住民税の合算として

税額は1,084,522円で退職金支給額2500万円のうち、

実質の手取り額は23,915,478≒2391万円です。

※ただし、この計算方法は、「退職所得の受給に関する申告書」を提出している場合に適用されます。提出していない場合は、一律20.42%の源泉徴収が行われるため、確定申告で精算する必要があります。

退職控除を使わないと

2500万円×40%-2,796,000=7,204,000円 が所得税額

そこに住民税を250万円足すと9,704,000円です。

上の計算と比較すると8,619,478円≒861万円違う事がわかりますね。

861万円は大きいすぎますね。

今回は退職金をあえてわかりやすく2500万円と一般平均より多めに設定しましたが、税金に対して基礎知識がないと怖いですね、、