それでも貯蓄性の生命保険に入りますか?

日本人のほぼすべての人が加入しているのが、民間の生命保険ですよね。

生命保険に加入するタイミングは大体こんな感じではないでしょうか?

・社会人になったとき

・結婚したとき

・子どもが生まれたとき

その時に、保険のセールスをしている人からは、まず最初に

「貯蓄性のある終身保険」が提示されるハズです。

以前のnoteで、生命保険のタイプについて書いています。

おさらいですが、

生命(死亡)保険は、大きく分けて2種類に分けられます。

①終身保険

②定期保険(掛け捨て保険)

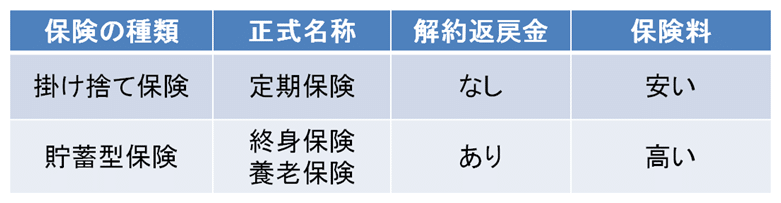

比較してみるとこんな感じです。

掛け捨て保険は、解約した時や保険期間が終了した後に死亡した場合はお金が支払われないですが、保険料は安い

貯蓄型保険は、解約した時や死亡した際に必ずお金が戻ってきますが、保険料が高い

なので、

「掛け捨て保険だと払った保険料が無駄になるから損だ!」と考える人がいます。

保険の販売員も同じ言葉を使います。

なぜかというと、保険料がずっと保険会社に入ってくるからです。

掛け捨て保険と貯蓄型保険の仕組み

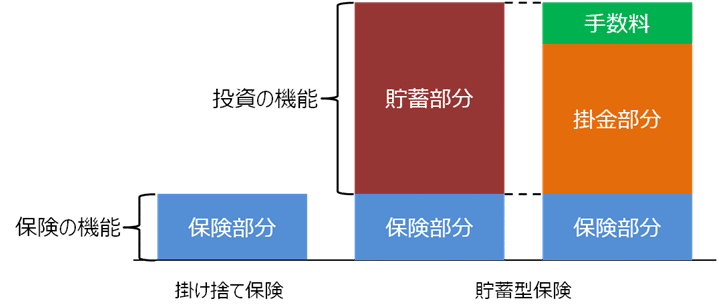

ざっくりですが、掛け捨て保険と貯蓄型保険の仕組みはこんな感じです.

貯蓄型保険の中身は、保険部分+貯蓄部分で構成されています。

保険の部分は、掛け捨て保険と同じですので、貯蓄部分がない掛け捨て保険の方が保険料が安くなっているわけです。

貯蓄部分は、保険会社によって投資などで運用をして増やします。

払戻率が100%を超えるのはそのためです。

しかし、貯蓄部分の保険料すべてが投資に回っている訳ではなく手数料として保険会社などに中抜きされています。

手数料はオープンにしている会社もありますが、かなりの額になります。

貯蓄型保険の利率はほとんどが固定

貯蓄型保険のほとんどが、契約時に利回りが決まってしまいます。

例えば、30歳で保険を契約して、30年後に保険を解約した場合の解約返戻金は契約時点で決まっています。

契約時点の、銀行金利が0.01%で保険利回りが0.1%

その後銀行金利が上昇して0.5%になったとしても契約している保険の利回りは、0.1%のままです。

そのため、長期の保険になればなるほどインフレに対して弱い性質があります。

保険と投資を分けて考えてみる

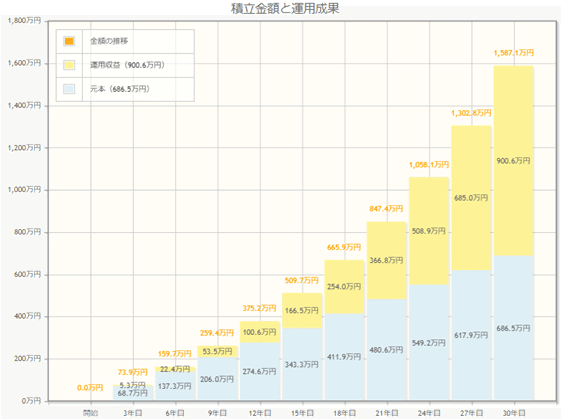

貯蓄型保険は、保険+投資と説明しましたので、保険は掛け捨て保険で契約して、投資の部分を投資信託に運用した場合で比較してみます。

まず最初に掛け捨て保険と貯蓄型保険の比較をしてみます。

保険者 :30歳男性

死亡保険金額 :1000万円

保険料支払期間:60歳(30年間)

保険期間 :貯蓄性保険は30年後解約

:掛捨て保険は30年後保険終了

保険料(月額)

貯蓄型保険:21,640円

掛捨て保険: 2,570円(-19,070円)

比較内容

① 貯蓄型保険を、30年間支払って解約

② 掛け捨て保険を支払って、貯蓄型保険との差額(19,070円)を投資

過去20年の米国株式の平均利回りは約7%だが、5%で計算

比較結果

① 保険会社のシミュレーションで計算

保険料支払総額:7,790,400円

解約返戻金 :8,603,700円(返戻率110.4%)

② 金融庁の資産運用シミュレーションで計算

支払総額 :7,790,400円

925,200円(保険料)

6,865,200円(投資元本)

資産額 :15,871,172円(203.7%)

まとめ

いかがでしょうか。

今回は、貯蓄性保険と掛け捨て保険を比較してみました。

掛け捨て保険に加入して、差額を自分で投資をした方がかなり資産を増やすことができます。

どちらも、30年間で万が一死亡してしまった場合に保険会社から支払われる保険金額は同じ、1000万円です。

しかも、家計の状況が変わって保険を途中で解約した場合、支払った額より少ない額の解約返戻金が戻ってくることになります。

その点、掛け捨て+投資であれば、投資額を調整することもできますし、資産を取り崩すことも自由にできます。

それでも、あなたは貯蓄性保険に加入しますか?

よろしければサポートをお願いします。 無駄と思われないようにいいものをお届けできるようにがんばらせていただきます