【日本株】株は、どのようなメカニズムで上がるのだろうか?(第二部)

第一部では、寿スピリッツ(2222)の株価を使って「株は、どのようなメカニズムで上がるのだろうか?」を整理してみました。

簡単に「第一部」のサマリーをしておくと、1~3年くらいのスパンで見ると、株価は ① 業績と連動して上下する、② 業績への期待(or 失望)によっても上下する、③ バリュエーションが割高/割安になると株価が下がる/上がる可能性が高くなる、といったところです - いずれも「あたり前」のことですが・・・。

第二部では、ゴールドウイン(8111)の株価を使って再び検証をしてみたいと思います。但し、本筋の結論は上記①~③と同じですので、ここでは少し異なる切り口で整理してみたいと思います。

「株価は、どのタイミングで上がり始めるのか?」

一応、粗々の結論を先に書いておくと以下になります。

各企業の業績や株価の動きについては、「どこかの、誰かが必ず見ている」。よって、「良い(反対に、悪い)業績が発表されると、株価は素早く反応する」というのがほぼリアルな市場環境です。

むしろ、難しいのは「株価の上昇は継続するのか?」を見極めることで、それは「業績は、持続的に回復するのか?」、「業績の拡大は継続するのか?」を見極めることになります - 結局、企業の「稼ぐ力」を深く理解することが、株価の動きを読むことを大いに助けてくれる、と。

では、早速本題に。

ゴールドウイン(8111)の奇跡を振り返る

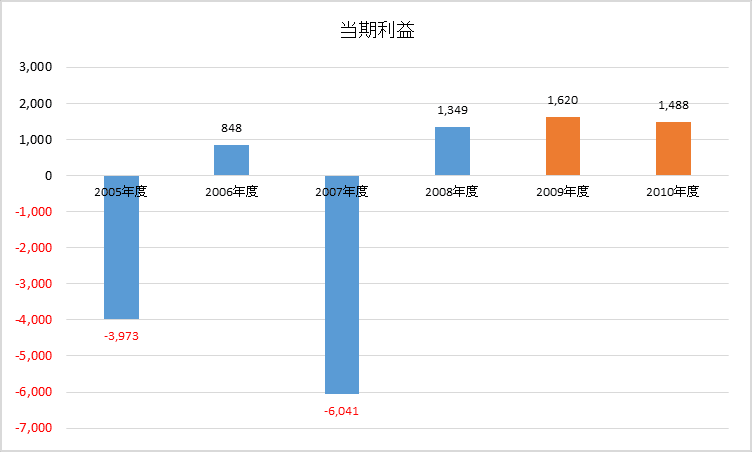

以下のグラフは、ゴールドウイン社の2000年1月以降の株価チャートと、同じ期間の当期利益の推移です。

※ 当期利益の棒グラフは、「オレンジ色=株価が上がった年」、「青色=株価が下がった年」となっています - 以下の当期利益のグラフも同じです。

大凡の動きを見ていただくためのグラフですが、利益の拡大にあわせて株価も上昇しています。

以下では、より詳細な動きを確認しながら「株価はどのタイミングで動くのか?」や、「なぜ、株価の上昇が続くケースと、続かないケースがあるのか?」を見ていきたいと思います。

2000年1月~2005年12月

まず、上記の「5年間」の株価と当期利益の動きを重ねてみます。

※ 2000年の前半は、同社は時価総額70~100億円の小型株だったという点を念頭に以下を読んでみてください。

株価は、2003年2月から少し上昇トレンドに入っています。これは、2002年度3Qの決算(2003年2月発表)が好調だったことが要因です - 株価はすぐに反応しています。

その前の2002年11月の中間決算では大きな赤字(当期利益▲26億円)を計上しており、株価は下降トレンドになっていました。しかし、3Qの決算が回復したことで株価は反転します - 株価は、業績発表とほぼ同じタイミングで反応しています。

しかし、2003年6月をピークに再び下落しています。これは、通期の決算(2003年5月発表)が会社予想に対して未達であり、かつ次期(2004年3月期)の業績予想も弱かったためです - 当然ですが、業績回復期待が崩れると株価は下落します。そして、その反応は素早いです。

その後(2003年12月から)株価は再び上方へ反転しています。これは中間決算(2004年11月発表)の数字が期初の会社予想よりも改善していたことが要因でした。

そして、業績はそのまま回復基調を維持し、通期の決算は大幅増益(当期利益で+880.9%増)となります。増益基調が継続したことで、株価も上昇を継続しました - 業績改善が持続すれば、株価の上昇も持続します(当然ですが)。

2005年6月頃から株価はさらに上昇トレンドに入っています。これは、2005年3月期の決算発表(2005年5月発表)の中で、① 経常利益が大幅に改善する予想を出したこと(前期14億円 → 今期22.5億円)、② 同社が抱えている不採算事業(ゴルフ場の運営など。これは大きな懸念材料でした)の抜本処理に取り組む方針を示したことが要因です。「本業の回復が鮮明になってくると同時に、宿題となっていた不採算事業の整理にも本格的に着手する」という前向きな動きを評価したカタチです - トンネルの出口が見えてきたイメージという感じでしょうか。

「実際に業績が回復した」ことも株価を動かしますが、「近い将来、業績が回復する」という「期待」も株価を動かします。特に、上記のケースでは「大きな懸念材料」となっていた不採算事業の抜本処理でしたので、業績回復への「大きな期待」となり、株価を押し上げました。

そして、株価が反応するタイミングは「業績の改善」や「改善への期待」が発表された時でした - 株価はすぐに反応する。

この頃のゴールドウインは「赤字が連続する業績」でしたし、時価総額も「100億円前後」という小型株でした - 正直、継続的にウォッチしている投資家はとても少ない状態だったと思います。それでも、業績回復のニュースには株価は敏感に反応しています。

別の言い方をすると、誰も期待していない小型株だったために、業績回復に早く気付いた投資家には大きなリターンのチャンスが巡ってきたということだろうと思います。

株価は敏感に反応することはよくわかりましたが、その上昇が長く続くかどうかは、その後の業績がついてくるかどうかにかかっています。そのあたりのことが、「次の5年」および「その次の10年」で見えてきます。

2006年1月~2010年12月

「次の5年」について見ていきます。

ポイントは、「上昇が1年以上持続するためには、何が必要なのか?」という点です。

上昇していた株価ですが、2006年1月になると一転、下落に転じます。2006年3月期の業績が、想定されていた会社予想に届かない可能性が出てきたためです - 2005年11月発表の中間決算の業績が想定以上に悪かったこと。リストラ費用は想定内でしたが、本業の業績が想定外に悪そうだという点でした。

そして、2008年5月から再び株価が上昇しています(”急騰”という感じです)。

これは、2008年3月期の決算発表(2008年5月発表)において、次期(2009年3月期)の当期利益が25億円の黒字に回復するという会社予想を発表したことが原因です - 業績不振企業が「”業績が大幅に回復する”という予想」を出したことで、株価がとても敏感に反応しています - 「期待」による急上昇です。また、2008年5月頃の時価総額は約130億円でしたので、小さな時価総額という点も株価が大きく動いた要因だったと思います。

しかし、2008年8月から株価は急落しています。(上記で発表していた)大幅な黒字予想に対して、1Qの決算は苦戦だったこと、リーマン・ショックが起こったこと(2008年9月)、その後の決算(2Q・3Q)で業績の下方修正を立て続けに発表したことが原因です。(リーマン・ショックという大きな出来事はありましたが)こちらも、「期待」で上がったが、「業績(実績)」がついて来ず、「失望」に変わったという展開です - そして、株価の反応は敏感でした。

2011年1月~2020年12月

この期間(その次の10年)は、業績と株価の関係を見る上でとても重要な期間です。

前半の5年は、同社の業績はまだ不安定。試行錯誤しながら改革を進めているところです。そして、株価は2014年8月頃から緩やかに上昇に転じます。

後半は、時価総額が1,000億円を超え、日々の出来高も格段に大きくなり、より広い投資家(特に、外資系ファンドも含めた機関投資家)が参戦してくるようになった時期です。

まずは、2010年1月~2020年12月の「10年間」の株価チャートと当期利益のグラフで全体像を見てください。

2017年度から当期利益が拡大しており、それにあわせて株価も上昇しています - 2000年代と異なるのは、「株価が継続して上昇している」ことです。

2010年代前半に、同社はビジネスの変革を実現し、業績を着実に拡大させていける土台を築きました - 業績がついてくるので、株価も継続して上昇するというサイクルに入っています。もちろん、「バリュエーションが妥当な範囲で」という重要な注釈がつきますが。加えて、「1~3年スパンで見た場合」という点も重要です。

では、「5年間」に区切って見ていきます - まず、前半の5年です。

最初のポイントは2014年8月。ここでは、1Qの決算発表をしているのですが、数字的には特筆すべきものはありません。むしろ、2014年11月の2Q決算の発表の際に「中間期の決算が、期初予想に対して上振れで着地」しており、実績としてはここが起点です - 但し、1Q決算の席で、当初の想定よりも好調な状況が伝わったことで、株価が早目に反応した可能性はあります(← これは、あくまでも個人的な推測です)。

その後、2015年2月の3Q決算の発表時に、通期決算の予想を上方修正しています - 株価上昇の勢いがついてきます。

そして、最大のポイントは2015年9月です。ここから、出来高が急激に増え、株価も強い上昇トレンドに入っています - 明らかに市場の注目を集め、より多くの投資家が参戦してきた状況です。

この「変化」を起こしたのは何だったのか?

きっかけは、2015年9月8日に発表された「Spiber株式会社への出資と業務提携」です。Spiber社は比較的有名なスタート・アップ企業であり、この発表が多くの投資家の関心を惹きつけた可能性があります - 9月11日から日々の出来高が急増しています。

あわせて、2015年9月28日に行われた① 株式の併合(1株 → 0.2株)と、② 単元株の引き下げ(1,000株 → 100株)もインパクトがあったと思います - ①と②によって、これまでの半分の金額で投資できるようになりました。

そして、そうした効果を持続的なものにしたのが、2015年11月に発表された2Qの決算(期初予想に対して上振れで着地)と、それ以降の決算において「上方修正が繰り返されたこと」だろうと思います - 次期(2016年度)においては、1Q~3Qの決算発表において毎回、通期の業績予想を上方修正しており、かつ結果として(その上方修正された業績予想に対して)通期上振れで着地しています。

この頃には、同社の事業再建は完了し、順調に利益成長できる基盤が整った印象です。それが業績に確実に現れるようになり、そして株価に反映されていったという流れだと考えます - 株価は、これまでの「一時的な上昇・下落の繰り返し」から、「持続的に上昇する」ようになりました。ビジネスの基盤が整い、業績に対する蓋然性が高まったことが要因です - ちなみに、そうした企業を発掘することが肝です。

以下は、後半の「5年間」です。

業績の安定 → 拡大にあわせて株価が上昇しているのがよくわかります。

ちなみに、この時期には(株価上昇に伴い)時価総額も飛躍的に大きくなっており、参戦してくる投資家も機関投資家が増えていったものと推測されます。

2011年1月の時価総額は134億円でしたが、2020年12月は3,231億円になっています - 24.1倍です!

そして、以下は株主構成に占める「国内個人(国内の個人投資家)」と「外国法人(海外ファンド)」の推移です。

国内個人は2010年3月頃から(比率が)減少しており、外国法人は2008年3月頃から徐々に増加しています - 丹念にリサーチしている海外ファンドが、同社の再建の進み具合やその実現性を評価して早い段階から果敢に参戦していたのがわかります。あわせて、再建の成功に確信を持った海外ファンドが徐々に増えていき、それが株価を押し上げる原動力になったのだろうと考えます。

どこかの、誰かが必ず見ており、良い業績(or 悪い業績)に対して迅速に反応しているのだろうと思います。

株価は「実際の業績」や「(好業績への)期待」によって上昇しますが、投資家の中にはそうした兆候が見えるずっと前から参入してきている強者もいるということですね - (第一部の繰り返しになりますが)それこそが、割安な成長小型株に投資をする最大の醍醐味だと思います。

2021年1月~2024年6月

最後に直近の3年半です。

株価は2022年4月まで横ばい。その後、上昇。しかし、2023年6月をピークに下落に転じています。

一方、業績(当期利益)は2023年度まで堅調に上昇を続けた後、2024年度の会社予想は「やや保守的」といった内容になっています。

ここのポイントは、「マルチプル(PER)の縮小」です。

以下のグラフは「期初の業績予想(当期利益)と、その時点のPER」を比較したグラフです - 例えば、グラフの一番左「2021年5月」のところは、棒グラフがその月に発表された「今期の業績予想(当期利益)」です(ですので、1年後の当期利益です)。折れ線グラフは、2021年5月の終値で計算した(業績予想に対する)PERです。

2024年5月の数字(=2025年3月期の会社予想の当期利益)が減少する中、PERも10倍台(18.5倍)に縮小しています - 利益の成長期待が小さくなったので、PERも縮小しました。

直近の同社は(2025年3月期の会社予想だと)売上げ1,330億円、当期利益210億円の会社です。それを(例えば)売上げ2,000~3,000億円、当期利益400~500億円へと成長させることができるかどうかが、現状の同社のチャレンジです。

そのためには、「ザ・ノース・フェイスに大きく依存した現状のビジネス」から脱却し、新しいブランドを生み出し、育成していく力量が必須です。

また、「国内中心のビジネス」から「海外で稼ぐビジネス」へも移行する必要がありそうです。すると、同社の「海外ブランドを独占的に日本で販売する」というビジネス・モデルそのものを変革する必要があるかもしれません。

そうしたいくつものチャレンジに直面しているのが現在の同社であり、それを克服できれば株価は次のステージに行けるのでしょうし、克服できなければ株価は下落してしまうかもしれません。

そうした「成長力への懸念」が、「マルチプル(PER)の縮小」となっているのだろうと考えます。

まとめ

長々と書いてしまいましたが、結局のところ1~3年ほどのスパンで考えると、株価の土台はやはり「業績」になりそうです。

加えて、「業績が良くなりそうだ!」という「期待」も株価を動かします。

そして、株価は「業績の改善」や「期待の変化」に素早く反応します。

但し、その株価上昇が継続するかどうかは、「その企業の業績が、しっかりついてくるかどうか?」にかかっています。よって、「その企業がしっかりと業績を出せる基盤を持っているのかどうか?」を見極めることが重要であり、それは(月並みな言葉になりますが)その企業がビジネスをしている市場の規模や成長性、競争環境、その企業の競争優位性、経営者、現場力といった要素を丹念に分析することになるように思います。

そして、(もちろん、不確実性は存在しますが)的確なリサーチは高い確率でプラスのリターンを生み出してくれると(個人的には)考えています。

第二部はここまでです。

この後は「第三部」として、最近、株価が上昇した銘柄を題材にして「ここで書いたことが当てはまるのかどうか?」を検証してみたいと思います。

最後まで読んでいただき、誠にありがとうございました。

この記事が気に入ったらサポートをしてみませんか?