きみは東証マザーズの役割に気づいているか。

まずはじめに、皆様の大切な小型グロース株をはじめとするマザーズ指数が、こんなにも乱雑に、ゴミのように投げ捨てられてしまったことについて、心からお詫び申し上げます。大変すませんっしたーっ。🐈w

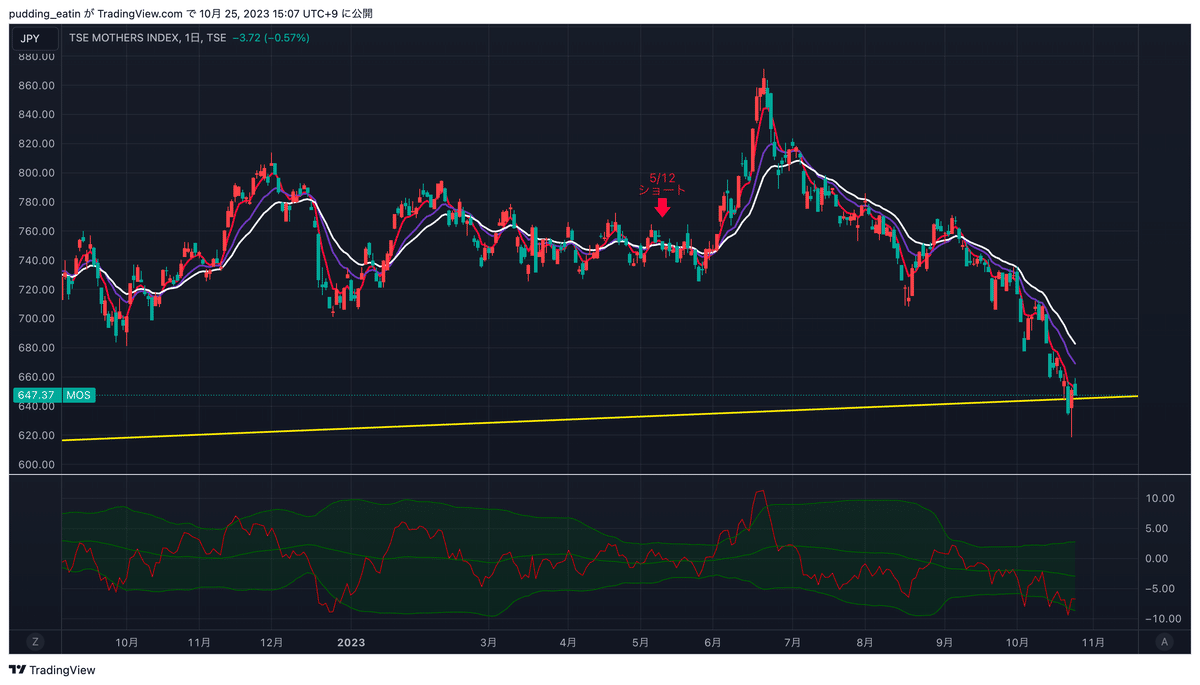

ひっでぇチャートw

「赤って200色あんねん🤮」でお馴染み

成長できないゴミカスだらけw

ロングショート戦略

直近の「マザーズ年初来安値更新」という出来事には、大きな資金の流れと基本的な投資戦略が関係しています。

それを知っているかどうかで、あなたの運用成績に大きな差が出ることは言うまでもないでしょう🐈w

「なぜヘッジファンドは執拗にマザーズを空売りするのか?」

「何を狙ってるんだ?」

そんな疑問を投げかける人を目にしました。

これはまるで初心者の質問です、反省してください🐈

数年投資をやっていて、日々の相場を研究していれば分かることです。

悪の機関投資家が何を狙っている?みたいな、陰謀論的なことは一切ありません。悪の増税クソメガネのせい??そんなわけありません。

単純にマザーズが弱いから売られているだけです。

これは、よくあるヘッジファンドの弱い者いじめ作戦です。

えっ、なに?それだけの理由??

そんな声が聞こえてきます。

この弱い者いじめ作戦は実は超王道の手法で、大口資金のリスク回避的な投資家ならば誰でもやっている、アービトラージ(裁定取引)の1つであるということを理解しなくてはなりません🐈

東証マザーズはサンドバッグだ!

あなたはロングショート戦略という言葉を聞いたことはありますか?

なければ、まず自分で調べてから続きを読んでください。

ロングショート戦略とは、強いものをロングして、それに連動する弱いものをショートすることで、下落リスクによる損失を吸収する戦略です。

日本市場には「日経平均指数」や「東証株価指数TOPIX」、そして高配当や、国際優良株(ブルーチップ)と呼ばれる魅力的な金融商品があります。

特に今は円安ですし、日本はインフレ基調かつ低金利環境ですから、投資家は皆、これらに投資妙味があると考えてオーバーウェイトで買っています。

一方で同じ日本市場でも「東証マザーズ指数」や、無配当の中小型グロース株(ペニーストック)と呼ばれる弱い金融商品があります。

これらは小さな会社なので成長余地がたくさんあり、将来業績が10倍や100倍になるかもしれませんが、実現に何十年かかるでしょうか?

しかもその投資期間中、リターンはもらえません。切ないね🐈w

その上、現在の米国30年債は5%の利回りです。

毎年のリターンに加え、複利の効果で将来4倍になって返ってきます。

100億円を「手っ取り早く安全に」200億円に増やしたい人たちは、日本の小型グロースに投資しますか?しませんね🐈w

「今後魅力的な日本株に投資はしたいが、世界の景気は不透明だし、地合いで下落するとまずい。そうだ、地合いによる下落リスクを空売りでヘッジしよう。」

ということでロングショート戦略が活用されます。

この理屈はわかりましたか?

わからないよ〜というあなたは、あと3回くらい読み直してから次に進んでください🐈w

100億円の日経平均の買いに対して、100億円のマザーズ売りをします。

100億円のTOPIX買いに対して、100億円のマザーズ売りをします。

100億円のトヨタ買いに対して、100億円のマザーズ売りをします。

これが延々と続くということです🐈

日経に押し目が来たら大口資金は安値を買いに行きますよね。

その買いのヘッジで、同時に弱いマザーズを空売りするわけですね。

だから日経は下げ渋るのに対してマザーズは簡単に安値を更新します。

一方で日経が高値圏に近づけば大口資金は一部利食いをしますね。

ということは、同時にヘッジのマザーズ空売りも一部解消します。

だから日経はレンジ相場なのに、マザーズは下降相場になっていきます。

その時、私たち個人投資家はどんな行動をしていますか?

思い返してみてください🐈

日経が下がったら狼狽売りします🐈w

マザーズも安値割れでバケツリレー的に損切りしますが、結局は売られすぎだ!割安だ!と叫びながら逆張りナンピン買いをしています。

日経が高値をつければ、投資のチャンスだ!と高値掴みする人ばかり。

そしてマザーズが復活だ!とか言って上値追いしますよね。

それらが同時並行で起こるわけでして🐈

大発会(23年1月頭)の時点でプライム市場の時価総額は676兆2704億円でした。一方でグロース市場の時価総額は7兆179億円でした。

9月末の時点ではどうでしょうか?

プライム市場は右肩上がりで増えていき、822兆6616億円まで伸びました。

ですが、グロース市場は6月末に8兆4362億円でピークをつけ、9月末には7兆5298億円まで戻しました。

コツコツ買われているプライムに対して、新規上場分を考慮しても全然増えていないグロース。

もちろんグロースからプライムに移動してしまう魅力的なグロース株もありますから、そういう有望な株には少しずつ資金が入っているのでしょう。

ですが、やはり日本株の上昇を効率よく安全に取っていくためには、前述した日経&TOPIXロング、マザーズショートの戦略が最も適していると言わざるを得ません🐈w

このスクショは今朝の9時半ごろ、日本株が安値から反転したときのものです🐈

左側上部はグロース代表格のエムスリー、下部がマザーズ指数です。

右側上部はバリュー代表格の三菱UFJ、下部がTOPIX(東証株価指数)です。

見てわかりますよね🐈

右側が安値を買われているタイミングで、左側は大きく売られています。

そして右側が当日の高値を奪還するタイミングで、左側はショートポジションがカバーされています。

右側が右肩上がりに上値を追っていても、左側が当日高値を奪還するのはだいぶ後になっています。それは、グロースの買い方が上値を追っているのではなくて、ただ単に売り方がせっせとショートカバーをしているからです。

これらの取引は人の手による裁量トレードではなく、ロングショートの持ち高調整アルゴリズムに基づいた自動売買で行われている可能性が高いです🐈

場中に板と歩み値を観察していればわかりますが、流動性が全然無いはずのグロース株でも、超スピードで上の板を食っていく様子が見られます。

こりゃー参った🐈w

AI相手に勝てる気はしません🐈w

この事実を目にしてあなたはマザーズ銘柄を買おうと思えますか?

私が唯一言えるのは、今グロース買っても別にいいけど「値ごろ感」だけで買うなよということです。

そして自分の想定に反して安値を割ってしまったり、シナリオから外れた動きをした時に、一ミリも躊躇することなくポジションを解消しろよということですかね🐈w

過去に起きた世界のショック安も同じ構造

マクロ系ヘッジファンドという、悪の親玉みたいな超大口の機関投資家が世界中にいます。

いわゆるクジラというやつですが、彼らは動かす金額が大きすぎるので、基本的には分散投資での裁定取引を中心に鞘取りをしています🐈

どんなことをしているかっていうとつまり、日経とマザーズのロングショートみたいなことを世界中でやっているわけですw

例えば今だったら、

米国債ロングvsトルコ国債ショートとか

先進国株ロングvs新興国株ショートとか

ナスダックロングvsVIXショートとか🐈

強いところをロングして、弱いところをショートする。という簡単な戦略をヘッジファンドすべてが同じように行えば、いつか需給のバランスが崩れます。崩ると損失が出て、それを埋めるためにロングポジションを清算して、という負のスパイラルが生まれます。それがショック安の元凶です。

なんたって、買いは家まで、売りは命まで、ですから🐈

安易なショートは損失無限大なのですよ🐈w

グロース株は、いつ復活するの??

知らねーよw

早く復活しろよww

という個人的な愚痴はさておき、10年や30年といった大きい資金を動かす人たちにとって、無配当で許容できるリスクや株価の水準がどこなのか?という探り合いになるかと思います🐈

往々にしてフェアバリューに収まることはありません。

買われるときは買われすぎまで行くし、売られる時も売られすぎまでいきます。それらは再帰性過程と言われ、資産効果とも言われます。

急騰/急落という過程は、市場価格に反映されているはずの、いわゆるファンダメンタルズに影響を与えるのでなければ起こり得ないこと。これは「資産効果」と呼ばれるものであり、市場価格の変化がさらなる市場価格の変化を呼ぶという再帰性を映すもの。

— やぎぬま◎ ᵍᵐ (@pudding_eatin) July 10, 2023

市場で再帰過程が成立すると、足元のトレンドが当分続き、価格は標準的な分析手法を使う人たちの殆どが思っているよりもずっと高く(あるいは低く)なると、ソロスは確信している。

— やぎぬま◎ ᵍᵐ (@pudding_eatin) July 11, 2023

再帰性は、信念の循環過程。

— やぎぬま◎ ᵍᵐ (@pudding_eatin) July 12, 2023

私たち個人投資家が出来るのは、とても地道ですが、欲しい銘柄を絞り、どの価格までなら買えるのかを考えて、粘り強く底値を買っていくことだけだ思います🐈

例えばアメリカの金融政策が転換したとか、マクロ経済が大きく動いたとか、狙ってた銘柄がめっちゃ成長してグロース括りじゃなくなったとか、株価の上昇に転じるきっかけは様々です。

でも大切なことは、そのような起こるか起こらないか分からないような未来の相場を予測することじゃありません。

現状を把握し、ロングショート戦略のような前提環境があることを知った上で、自分のトレードをどう変えていくか?どうチャンスを掴むか?ということだけです。

コツコツ勝っていくための戦略を地道に、しっかりと学び、自分の力で勝ち上がっていってください🐈

/////////

今回のnoteを読んでどんな気持ちになったか、感想をぜひコメントやTwitter等でいただければと思います。拝読ありがとうございます🐈

いいなと思ったら応援しよう!