『CFの理解-必要最低のスキル』

これが分かれば会社の展望が理解できる

あなたはキャッシュフローという言葉を聞いたことがありますでしょうか??

私はこの動画を見るまで恥ずかしい話、聞いたことも・見たこともありませんでした。

日頃お目にかかる言葉ではありませんが、これを知っていれば会社を起業する際にも必要ですし、さらに今話題になっている投資に関しても非常に活用できる部分になってきます。

この内容を知っているか知らないかで投資がギャンブルではなく、しっかり投資先企業のお金の動きを理解し勝てる確率を上げる事ができるようになります。

では早速ですが解説をしていきたいと思います。

1.キャッシュフロー(CF)とは

キャッシュフローとは企業のお金の動きを表した計算表の事を指します。

これで分かる事はその企業が本業・投資・財務とどの活動にどれだけ力を入れていてプラスなのかマイナスなのかが分かるものになります。

ここの収支を理解することでスタートアップ企業なのか衰退していて縮小をしている会社なのかを判断することができます。

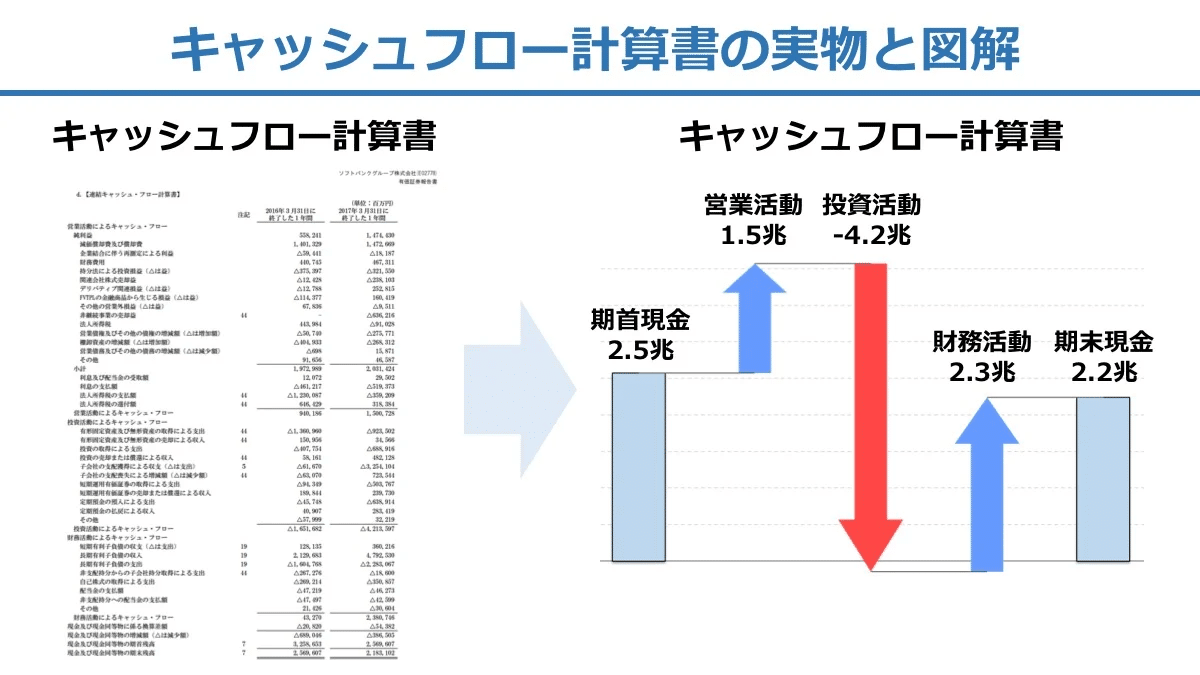

上記の表は実際のキャッシュ・フロー計算書(今回の例では、2017年度のソフトバンクのキャッシュ・フロー計算書を使用)であり、右側が図解化したものです。

左側の表は数字で記載されているので理解がしにくく分かりにくいですが、右のように図解化することで一目みて企業がどこでプラス・マイナスになっているかが分かるようになります。

グラフを見るとソフトバンクは営業活動ではプラスですが、投資活動ではマイナス・財務活動ではプラスになって会社の現金では0.3兆円期末がマイナスになっていることが分かります。

理解を踏めるために、さらに項目毎に分けて深掘りして考えていきたいと思います。

2.キャッシュフローの詳細

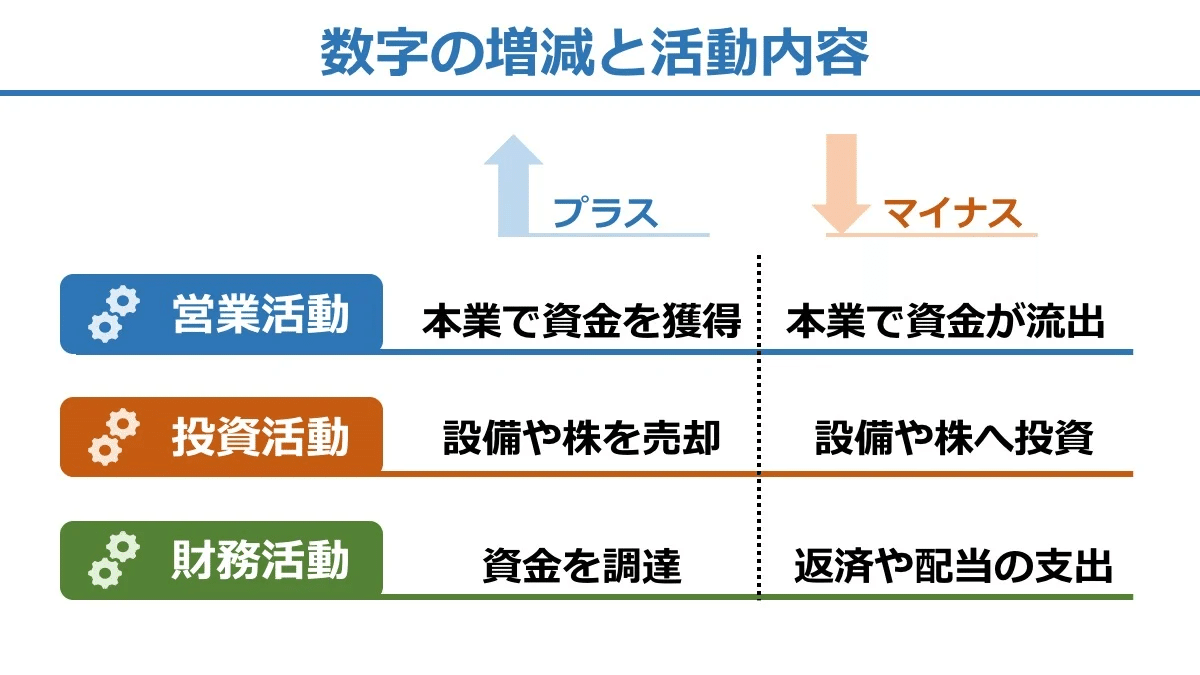

キャッシュフローのグラフでは大きく3つに分ける事ができます。

❶営業活動

これが最も重要なキャッシュフローになり、本業の活動でどれだけ利益を上げられているかを理解することができます。

詳しくは下記の事が影響する所になります。

・商品を販売して手に入れた現金

・材料を仕入れるために支払った現金

・広告宣伝費など販管費支払いに使用した現金

・税金を支払い、保険金の受取など

⇩

本業で儲かったお金+税金など

ここがプラスであれば投資の財源や株主などへの利益還元の財源が確保されていると考えれます。

しかしマイナスであれば投資・財務活動での赤字補填をしなくてはならなくなり、さらにひどくなれば銀行からの借入や投資家からの投資を赤字に回さなくてはならなくなります。(マイナスが増える)

会社としての経営改善も必要な状態だといえます。

❷投資活動

ここではマイナスが理想的だといえます。

通常であればマイナスとなると赤字だったり良くないイメージを持たれると思いますが、この投資活動に限っては赤字であることが良い事になります。

これは投資にお金を使う事によって事業を拡大しているという認識できるからです。

例)設備投資や子会社等への投資

ここで逆にプラスの動きがあれば、事業を縮小している可能性もあるので注意が必要になります。

さらに深く考えると投資の中身によって企業がどの分野に対して力を入れているかを理解することができるようになり、経営方針が分かるようになります。

投資の財源が分かれば企業の投資への熱量が理解できます。

銀行からの借入や投資家からの投資であればお金を借りてまで投資を行うので会社としてどれだけの熱量で考えているかが読み取ることができます。

規模が分かればどの業界を見据えて今後の活動をしていくかが理解できます。

お金の金額が大きければ成長市場(スタートアップ企業への投資)

成熟企業であれば投資する金額も少なくなってきます。

その部分を理解することで新たな事業に力を入れるのかそれとも安定を考えているのかが分かります。

最後に投資先が分かれば

・設備投資であれば本業の拡大の可能性が考えられます。

・ベンチャーであれば新しいジャンルへの挑戦の可能性もあります。

・金融商品であれば安定資産への転換が考えられるので企業としても安定を考えている確率が高いと言えます。

企業の例をあげると、ソフトバンクは財務活動によって得た現金で成長市場のベンチャー企業に投資し、サイバーエージェントは営業活動で得た現金を成長市場に位置する新規事業に投資しています。

❸財務活動

ここで分かる事はプラスであれば資金調達をしておりマイナスの場合は返済をしているという事が分かります。

企業が上場し資金調達をした場合、この区分が大きくプラスとなることが多いです。

3.3つのまとめ

ここで注目してほしいところは投資にあります。

営業活動と財務活動の場合はプラスがいいのですが、投資だけはマイナスであれば理想的な活動となってくるのでそこだけ間違えないように注意をしていただければと思います。

ここのプラスとマイナスを理解することで会社がどのような経営方針なのかが理解できます。

言ってしまえば上記の表だけ覚えておけば、他は無理をして覚える必要はないかと思います。

4.経営の種類

6つのパターンでご紹介をしたいと思います。

❶健康経営

お手本のよう経営になります。

本業で利益をあげ、その資金を元手に投資・借入の返済を行っています。

❷攻め型

積極的に事業の拡大に努めているケースになります。

本業でしっかり利益をあげており、その資金を投資に全部投入をしています。さらに足りない分は借入を行っている失敗も恐れない経営になります。

❸治療型

経営を見直すために返済を重視しているケースになります。

本業では利益を出しているので会社の経営自体上手くはいっています。

しかし経営を見直すために設備等を売却し返済に充てている状況になります。

❹衰退型

経営が苦しい企業になります。

本業で赤字が出ていて、それを補填するために設備を売却しさらに資金の調達の為に借入を行っています。

❺勝負中

本業での活動で苦しみながらもさらなる事業の拡大を期待し借入での投資を行っているケースになります。

このケースはスタートアップ企業などの成長企業に見られる事の多いケースになります。

❻東芝の財務諸表

営業活動では赤字でさらに設備等も売却し借入も行っているケースになります。

これはかなり苦しい経営状況を表し会社としての成長の可能性が低い事が分かるキャッシュフローのグラフになります。

5.まとめ

この章ではキャッシュフローのご紹介をしてきました。

ここでは企業がどのような経営をしていて、これからの展望を理解することができます。

会社の未来がある程度、理解することが出来ればその会社がこれから伸びるのか・現状維持なのか・衰退していくのかが分かります。

そこを理解できれば投資をするときにどこを選べばいいかが分かるようになってきます。

そしてギャンブルではなく分析をして選定をすることが可能になります。

誰かの力になれれば幸いです。

ここまで読んで頂きありがとうございました。

インスタグラムもやーてます。

この記事が気に入ったらサポートをしてみませんか?