もしかしたら、ファンダメンタルズ分析を行っている人たちがハマっているかもしれない誤差について

タイトルがなにやら珍妙な感じですが、書きたい内容はごくシンプルです。

過去数十年にわたって、インフレというものは、割りとほぼ一定に抑えられていたわけですが、今回コロナに伴う全世界一斉金融緩和、その他、諸々の理由によって近年なかったほどのインフレになってしまいました。

このインフレについて、いろんな側面での捉え方があると思うのですが、大量にマネーを輪転機によって刷ってばら撒いた為にお金の価値が下がったと考えます。その場合、様々なファンダメンタル分析を行う際の物差し自体(貨幣価値)がズレていて、結果としてそれが誤差を引き起こしているかもしれないという極単純な話です。

SP500 実績EPSの超長期ヒストリカルデータを使って説明します。(実績EPSですのでご注意を)

SP500 EPS、つまり企業利益は、超長期で見るともちろん右肩上がりです。

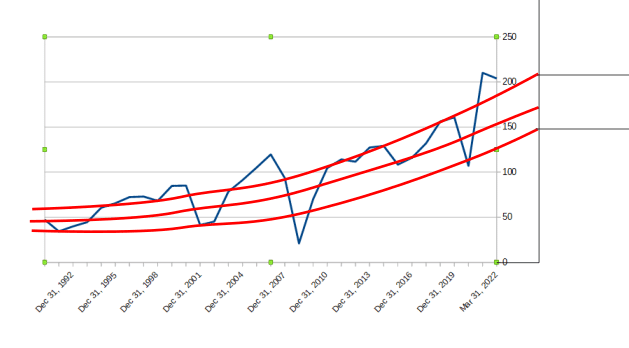

ここでインフレが落ち着いていたと思われる1990年辺から、現在までを取出し、フリーハンドで中心線を引いてみます。

同一条件下では徐々に傾斜がきつくなる、強い右肩上がりの線が引けます。

EPSの上と下で、上限下限を引くとこのようになります。

ここで、3年後のEPSの範囲をこれで推定してみますと

概ね、160-255辺の間になると思われます。これが通常の分析だとします。この分析がインフレによってズレていないか?というのが今回のお題です。

ここで、直近のインフレの高い状態でのEPSで目盛りが間違えていると仮定します。

間違えていると言うのは、デフレになって振り戻される(今回の上昇がノイズだった)或いは、目盛りが上にシフト(インフレの分、上にシフトする)の2パターンについて考えてみます。

まず、直近のインフレで急激に上がったデータを無視します。

すると、EPSの成長率は少しズレてきて、150-205あたりまで落ちてしまいます。これは今回の上昇がノイズで、(同様に2006年の上昇もノイズになります)その後デフレになってEPS成長率がもとに戻るケース(前者)です。まあ、アメリカが日本のようにデフレになるケースですね。流石にそれは考えにくいと思います。そこで、コロナ暴落時点から上に8%程度ずらします。

すると、155-230辺になリます。

この場合、はEPSがインフレのせいで、金額ベースで上にずれたこと(後者)を想定しています。

当初、160-255でしたので、結構な差が出てきました。

原因は、EPSの上昇スピードがインフレによって下駄を履かされた状態になっており、その影響を無視すると曲線自体が変わってしまうからです。

PER16だとすると、金額ベースで、400ドル、今のSP500の価格からするとざっくり約10%ほどの誤差です。(もっともフリーハンドで計算したような雑なものですのであしからず、あくまで概念の話です)

以上、今回の計算ではインフレ8%に下駄を履いたような誤差なのかよくわからない微妙な差が出ました。ただし、この差は、時間軸が長くなるほど誤差も大きるなる点が見逃せません。しかもEPS予想だけでなく、様々なファンダメンタルズ分析(経済モデル)に渡って誤差を引き起こす可能性を示唆していると思います。

というわけで、ファンダメンタルズ分析が陥っているかもしれないという落とし穴についてでした。

こういった話がどこまで影響があるかわかりませんが、頭の隅においておいてもいいかもしれません。何しろ投資には絶対はありませんし、近年なかったインフレに関することですので。

いずれにせよ決算を数回通過することにより、現実的なところに落ち着くと思います。

この記事が気に入ったらサポートをしてみませんか?